Избранное трейдера Александр Котляренко

Алготрейдер ++

- 14 марта 2020, 20:38

- |

Всем привет!

Собираюсь писать в этом блоге про торговлю торговыми роботами и собственные мысли по рынку. Чтобы не было никаких вопросов, откуда я такой взялся, думаю будет вежливо если я представлюсь. Опыта много, историй много. Всё здесь понятно не опишу, бумаги не хватит. Но общую ситуацию передать получится.

В общем, пост знакомство. Здрасти)

I) Как я познакомился с трейдингом

II) Что и где я учил

III) Что за роботы у меня торгуют

I. Как я познакомился с трейдингом

2008 год. Я только поступил в университет РЭУ имени Г.В. Плеханова, на дворе разгорался кризис, с подачи моего одногруппника заинтересовался рынком FOREX, записался на курсы в Forex Club, прочитал книгу — Форекс для Чайников, взял у брата 1000 долларов и веря в несомненный успех предприятия пошел зарабатывать свой первый миллион долларов.(Ведь это же так просто)Плечо 1:100 и геп сделали свое дело — депозита хватило ровно на 2 дня. Наверное только тогда я осознал, насколько трейдинг сложен и многогранен. Прошел год с момента потери денег, в течение которого я прочитал множество книг — Швагер, Лефевр, Колби, Кан, Булковский, Аппель, всех и не вспомнишь. Только к концу года я отважился снова открыть счет, попутно решив систематизировать свои знания в этой области начав ходить на подготовительные курсы на получение аттестатов ФСФР.

( Читать дальше )

- комментировать

- 5.9К | ★16

- Комментарии ( 35 )

Инсайдеры начали скупать фондовый рынок США

- 13 марта 2020, 23:58

- |

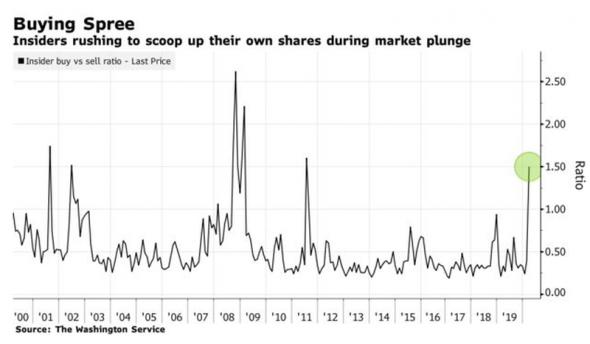

Активность корпоративных инсайдеров на фондовом рынке Штатов значительно выросла в последние недели, соотношение между покупателями и продавцами находится на максимуме с момента обвала котировок в 2011 году:

(Корпоративные инсайдеры значительно нарастили покупки акций после произошедшего обвала на фондовых рынках.)

В настоящий момент индекс S&P 500 торгуется на 14% ниже своего пятилетнего среднего значения, это побудило почти 1400 руководителей различных компаний перейти к активным покупкам акций своих предприятий. При этом на трех покупателей в настоящий момент приходится только двое продавцов.

Впрочем, торопиться покупать вместе с инсайдерами не стоит. Историческая тенденция такова, что рост числа подобных сделок со стороны топ-менеджеров всегда предшествовал дну рынка и не соответствовал непосредственно самой точке разворота. Так было во время кризиса пузыря доткомов (2000–2001 годы) и Великой рецессии 2008–2009 годов:

( Читать дальше )

Логика же...

- 13 марта 2020, 23:51

- |

Зачем суетиться со входом? Есть история, но Лох не мамонт

- 13 марта 2020, 23:05

- |

Чё вы бл%ть ёрзаете?))) вам что, деньги карман жмут? Школота несусветная не знает куда свои жалкие 1000 баксов присунуть, тьфу.

А теперь по делу.

Ниже 2 графика. Индекс МОСБИРЖ и фРТС. На фДолларРубль пока пох, не затрагиваю.

Вот вы мне скажите, зачем жопой ёрзать, если в 2008 году мы спокойно развернулись и пошли на рост? Ну вот зачем?

Так же, господа и дамы, сэры и сэрихи, обращаю ВАШЕ внимание, не будьте лохами калечными, посмотрите историю, посмотрите… Мы падаем. Основы млять рынка, что надо, чтобы крупняк перевернул позу и перешёл в рост? Ну неужели вы думаете, что сейчас будет V образный рост? Ну прям сразу на рост? Хаха, лучше перечислите мне деньги сразу, один хер вы сольетесь.

Перед ростом, всегда кидают лохов и хомячье, ну без этого нельзя. Ждите, сейчас отростём чуток, потом всех лохов загонят на свинобоюню, где лимитами кровушку засосут, ну а потом рост.

Точки входа на Д1 явные в такие «красные» дни.

На графиках всё.

( Читать дальше )

Кое что об экспорте нефти или действительно ли РФ - "бензоколонка"

- 13 марта 2020, 00:42

- |

Риторика этих людей, до боли напоминает кастрюлеголовых.

Хочу раз и навсегда поставить таких на место.

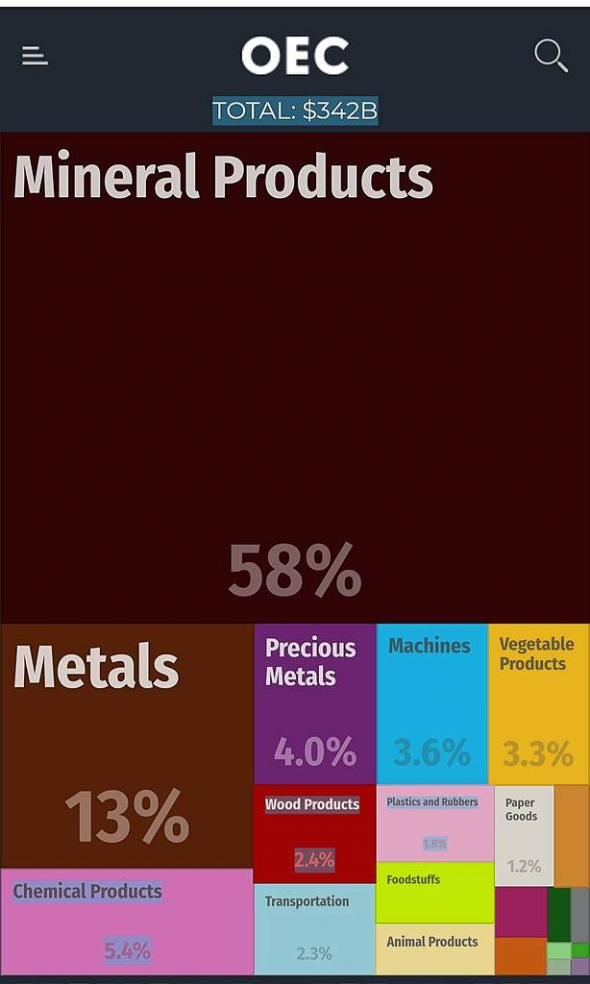

Безусловно, сырая нефть является значительной частью экспорта, целых 26%.

В общем, мы экспортируем 58% ископаемых, но это уже переработка, газ и уголь.

Из этого следует, что падение цены хоть до нуля, не приведёт к краху экономики!

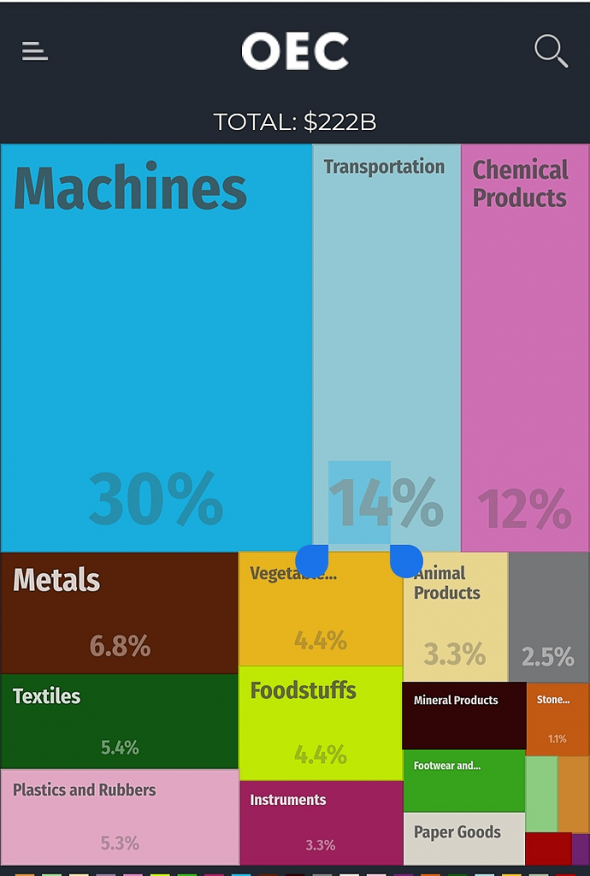

А вот и импорт в РФ.

( Читать дальше )

Простая опционная стратегия

- 13 марта 2020, 00:11

- |

Как торговать опционами не зная греков?

И при этом не направленно? Вот хочу чтоб было пофиг куда рынок пойдёт и все равно зарабатывать! А еще хочу не смотреть безотрывно в терминал, а спать спокойно. Есть одна старая стратегия. Проста, легка, но правда нужен простенький робот.

Решил я ее затестировать на истории — и был приятно удивлён!

Ну в общем, палю грааль!

Берём простого робота по скользящей средней. Ставим его на часовике. Период 14. Типа 14 часов в торговом дне — вот и вся логика.

Если цена закрывается выше машки — покупаем, если закрылась ниже — продаём. Ничего особенного и прибыльного.

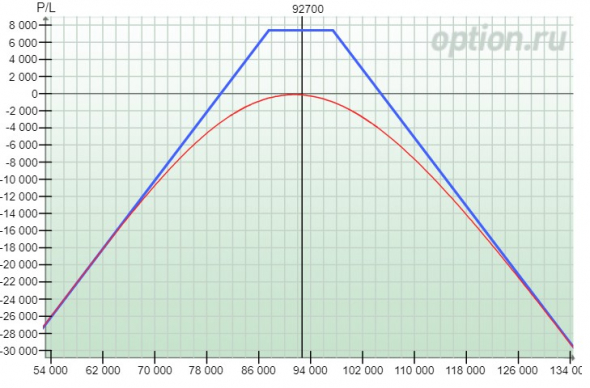

Но! Сначала мы продаём месячные опционы пут и колл на расстоянии два страйка от текущей цены. Как только опционы проданы, включаем нашего робота на машке. Что у нас происходит? Мы продали стренгл и ждём с него тетту, т.е. временную стоимость. А фьючерсный робот нас хеджирует. Если цена вдруг соберется вверх, он купит фьючерс и прикроет нам колл. Если цена развернётся вниз, робот закроет бай и продаст в селл. Тем самым прикроет нам пут.

Проданный стренгл:

Купили к стренглу фьючерс:

( Читать дальше )

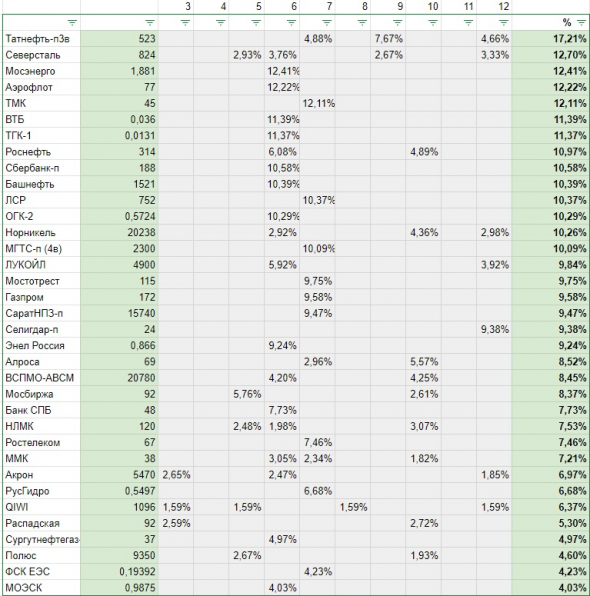

Таблица. Ожидаемые дивиденды

- 11 марта 2020, 23:54

- |

Тут не все учтены!, только то что интересует в перспективе

Новичкам. Советы от бывалого. Как торговать на Forts?

- 11 марта 2020, 00:41

- |

Это война, поэтому здесь не должно быть жалости, каждый сам за себя. Но...

Тем, кто меня читает, я дам пару советов как выжить на Forts, ведь это вам не вату катать на своей фонде, на фортсе все иначе — чуть варежку разинишь и, считай, что пристрелили.

Правило ^1:

Выбери достойного брокера.

Сбер, ВТБ, Финам, БКС, Альфу, Промсвязь и прочее говно шли на х… Почитай топики за последние 2 недели, если люди жаловались на то, что серваки легли и не вставали, значит беги от такого брокера. Брокер это твой автомат Калашникова, если автомат заклинило или попал песок — тебя убили. Тебе нужен автомат такой, который всегда будет стрелять. Выбирай на букву О, У, Ц, Ай, Ал.

( Читать дальше )

КАК ЖИТЬ ДАЛЬШЕ, ЕСЛИ ТОРГОВЛЯ (ВРЕМЕННО) ЗАКОНЧЕНА?

- 10 марта 2020, 20:20

- |

(РЕМАРКА: Коллеги, пост не про меня! У меня всё нормально. Меня достаточно сложно «обнулить» — это многолетний опыт. Просто вчера не было возможности оперативно ответить, меня внезапно и на долго отвлекли.

Ошибка моя вышла = пост был написан без подготовки после прочтения коллеги О'Грин + я не видел реакции в комментариях. Иначе бы исправил сразу. Ну тут как в трейдинге — учтём на будущее!

Но комментарии хорошие! И они могут пригодиться читателю, случайно забредшему сюда по данному вопросу. Так что оставим всё как есть).

Здравствуйте, товарищи!

(Немного с юмором, чтобы грусти стало меньше)

Ситуация: счёт стал пуст. 0 или больше — неважно, возможности торговать в прежнем режиме больше нет. Если есть долг, можно спросить у опытных коллег, помогут как минимум советом, а может и делом.

Как писал уже сегодня:

Помните главное — это всего лишь деньги, жизнь на этом не заканчивается. Просто

( Читать дальше )

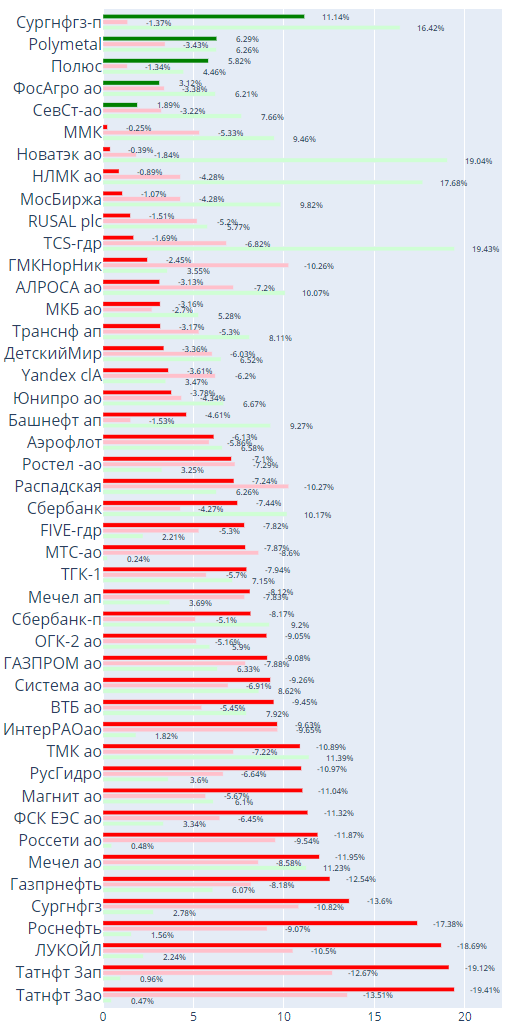

Перфоманс акций РФ

- 10 марта 2020, 19:54

- |

Ну что, подводим итоги этого интересного дня.

Наиболее ликвидные акции РФ.

Красным/зеленым — изменение от закрытия предыдущего дня.

Розовым — последняя цена по отношению к максимуму текущего дня.

Светло-зеленый — последняя цена по отношению к минимуму текущего дня (отскок).

Данные очищены от спайков, пред- и после- торгового периода.

Как можно видеть, много акций существенно выросли после достижения минимума дня.

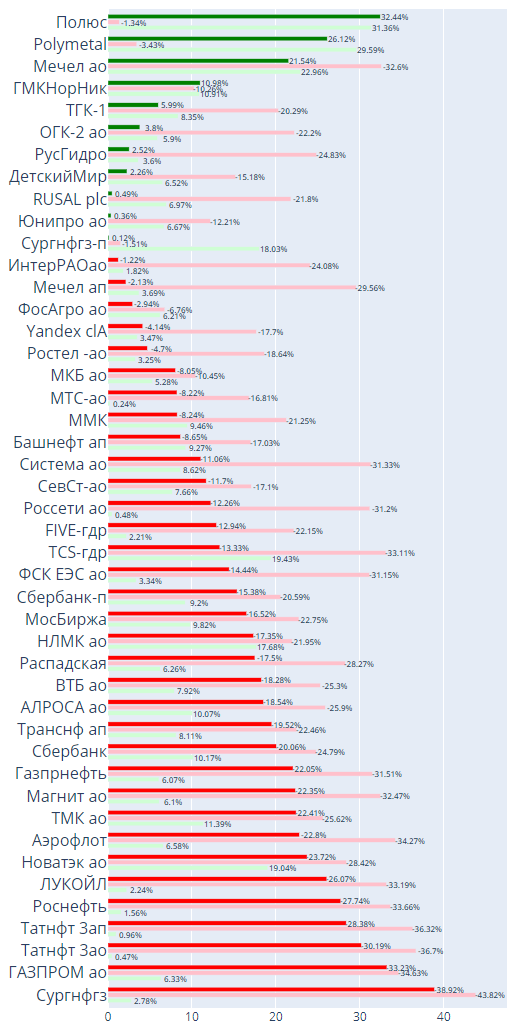

Теперь текущая ситуация за 2020 год.

Красным/зеленым — изменение от закрытия предыдущего года.

Розовым — последняя цена по отношению к максимуму текущего года.

Светло-зеленый — последняя цена по отношению к минимуму текущего года (отскок).

Данные очищены от спайков, пред- и после- торгового периода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал