Избранное трейдера Петр Петров

где смотреть открытый интерес на фьючерсы и опционы СМЕ

- 19 января 2016, 20:11

- |

В копилку небольших (надеюсь!) полезностей...

Доступная всем информация с сайта СМЕ. Без терминала, без подписки.

Предупрежу вопрос- в реальном времени информации об ОИ на СМЕ не выдается. Информация обновляется раз в сутки.

Успешной торговли! :)

- комментировать

- 3.8К | ★84

- Комментарии ( 37 )

Налоги-то заранее сдирают. Знаю, что не первый с этим столкнулся.

- 18 января 2016, 21:37

- |

Когда у человека прибыль в 1000 р и он решает 100 снять, налог с него снимают тут же. Причём не 0.13 * 100 = 13, а 0.13 * 1000 = 130. Прямо в начале года, не в конце. Мало ли что может случиться до конца года, оброк заранее гребут. Только вот если убыток за предыдущий год — как-то не торопятся переучесть, справок надо кучу взять, заявления подписать, очереди отстоять.

Такое снятие ошибочно или соответствует законам?

Кто-нибудь пробовал как ИП торговать, чего больше: плюсов или минусов?

Как ещё можно нейтрализовать такой дисбаланс?

Продажа опционов по методу FUDOM (фундаментальный анализ в сочетании с убыточными опционами)

- 18 января 2016, 13:39

- |

Продажи опционов дают высокий процент успешных сделок. Но те немногие, которые будут убыточными, могут дорого вам обойтись. Описываемый метод позволяет склонить шансы в вашу пользу и эффективно управлять рисками

Наиболее надежным подходом к продаже опционов является метод FUDOM (англ. аббревиатура – фундаментальный анализ в сочетании с убыточными (out-of-money) опционами – прим. пер.). Во многих отношениях он, безусловно, может служить наиболее эффективным и наиболее прибыльным дополнением к вашей стратегии продажи опционов. Он позволяет не только открывать опционы с высокой вероятностью потери ценности при истечении, но и делать это так, чтобы можно было спокойно спать по ночам.

FUDOM отдает предпочтение фундаментальным факторам базового рынка перед прочими факторами. Суть его заключается в продаже опционов, находящихся в глубоком убытке, с учетом оценки фундаментальных факторов.

Например, инвестор настроен по-медвежьи по отношению к пшенице, основываясь на данных о рекордном урожае и, следовательно, избыточном предложении. Поэтому он может, еще до сбора урожая, продать находящийся в глубоком убытке

( Читать дальше )

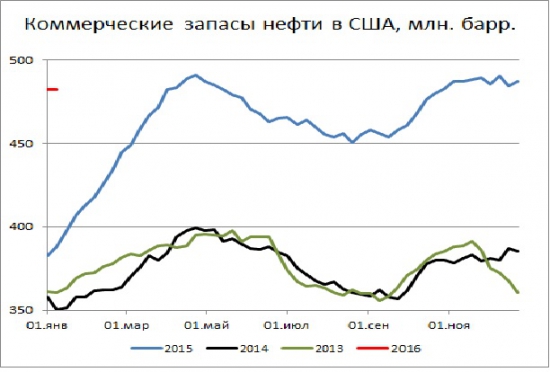

Запасы в США +0,234 mb, добыча +8 тыс. b/d

- 13 января 2016, 18:32

- |

Согласно недельным оценкам среднедневные объемы добычи за неделю, закончившуюся 8 января, выросли на 8 тыс. бар. в сутки (до 9,227 с 9,219 mb/d неделей ранее). Это на 131 тыс. баррелей в сутки (+1,4%) выше, чем в минимуме полугодия от 16 октября и на 383 тыс. (-4,0%) баррелей в сутки меньше, чем в максимумах от 5 июня.

( Читать дальше )

Стратегия усреднения стоимости М. Эдлсона

- 10 января 2016, 21:47

- |

Но немногие знают альтернативный способ усреднения, предложенный американским ученым М. Эдлсоном.

Предположим, вы хотите в течение 1 года инвестировать 1200 рублей в какую-то акцию. При этом стоимость вашего портфеля в 1-ый месяц должна составлять минимум 100 руб., во второй — минимум 200 руб., в третий — минимум 300 руб.… в двенадцатый месяц — минимум 1200 руб.

Это будет целевая стоимость портфеля. Если фактическая стоимость портфеля в определенный день месяца будет ниже целевой, осуществляются покупки на разницу между целевой и фактической стоимостью. Если фактическая стоимость портфеля будет равна или выше целевой, покупки не осуществляются.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 18 )

Фьючи склеенные. Где они? Полез на Финам за котировками, когда-то давно брал там фьючи склеенные ФОРТс, а сейчас не нашел. Подскажите, где взять?

- 06 января 2016, 15:53

- |

- ответить

- 22 |

- Ответы ( 4 )

80% и 1:1 или 60% и 2:1? Что лучше?

- 03 января 2016, 17:27

- |

Во многих публикациях утверждается, что надо искать такие стратегии, где отношение величины выигрыша к проигрышу составляет не менее 2:1.

Такое утверждение без указания вероятности выигрыша лишено смысла.

Пусть мы имеем две стратегии. Первая стратегия дает 80% выигрыша при отношении прибыли / потери 1:1, а вторая 60% и 2:1.

Что выгоднее? Какой вариант лучше, однозначно сказать трудно. Многие выбрали бы первую стратегию: все ясно и понятно и считаемо.

При десяти условных сделках (в которых задействованы все выигрышные и проигрышные варианты) в первом случае доход составит: 8-2=6 (у.е.), а во втором: 6х2-4=8 (у.е). Второй вариант лучше. Комиссионные не учитываем, т.к. в обоих случаях они одинаковые.

Теперь психология. Кто торговал, тот скажет, что психологически 80% легче переносится, чем 60%.

Размер позиции. По Ральфу Винсу в первом случае f составит: f=0.8-0.2=0.6 (от капитала). Во тором: f = ((2+1)x0.6-1)/2=0.4. Больше f, больше прибыль в сделке (в прибыльной), т.е. одна прибыльная сделка по первой стратегии дает прибыль в 1.5 раза больше (может здесь я не прав?), чем по второй стратегии. Общий доход по первой стратегии умножаем на 1.5: 6х1.5=9.

( Читать дальше )

итоги 2015г роботорговля... запил... боковик...

- 31 декабря 2015, 10:40

- |

непруха или 7мь месяцев боковика

Пошел 10ый год активной торговли. Лично сделал с 40к 14.4мио за 6лет ботами. Год в плане алготорговли был крайне неоднозначен. С начала года боты быстро напилили с 9.5мио 14.5мио. Потом в июне случился писец. 7 месяцев неоконченного боковика от 13 до 14.4мио. (на прошлой неделе видел в третий раз 14.4мио… а через неделю распилился на -12% от хаев словив стресс). Дальше будет про торговлю много букв можно не читать.

1 Боты были спроектированы под счет в районе 3-4мио.

2 Ликвидность на фортсе и мамбе упала. Это я сразу почувствовал. Та же ФСК вместо обычных 250мио оборота в день скатилась унылое говнище с оборотом 70мио. Если раньше я мог легко торговать счет в 3мио широкой диверсификацией в 15-20 бумаг, то теперь из-за разросшегося счета + падения объема торгов на мамбе пришлось уйти в самые ликвидные бумаги.

3 Поэтому нагрузка на самые ликвидные бумаги возросла. Так например, зачастую делаю во фьючах лук, рося, втб более 5-10% от дневного оборота. Сейчас мне надо купить с рынка в 10 раз больше бумаг чем раньше (в три раза больший счет и в три раза меньшее число бумаг). Увеличились проскальзывания. Если на счете в 2-3 мио и диверсификации по 20ти бумагам проскальзывание было практически равно нулю, то сейчас при обороте в 30-40мио в день проскальзывание составляет 0.03%. Удовольствие поторговать стоит мне в месяц 200-250к. Это -1.7% от капитала в месяц. Т.е. Издержки на торговлю выросли с 5-7% до 20% в год.

( Читать дальше )

Добрый день! Подскажите пжл (не могу найти топик о покупке валюты по курсу ЦБ и снятию через "Кукурузу"):где то в России имеются банкоматы заряженные не рублями?

- 10 декабря 2015, 11:51

- |

Загрузка скриптов QPILE в QUIK 7

- 10 декабря 2015, 09:58

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал