Избранное трейдера Andrey79

Фильм на выходной.

- 15 ноября 2015, 12:55

- |

kinofilms.tv/film/bankrotstvo/37408 Молодой и горячий трейдер с Уолл-стрит спроектировал уникальную торговую систему, основанную на климатологии, и заработал с ее помощью большие деньги, но… какой ценой?

kinofilms.tv/film/bankrotstvo/37408 Молодой и горячий трейдер с Уолл-стрит спроектировал уникальную торговую систему, основанную на климатологии, и заработал с ее помощью большие деньги, но… какой ценой?- комментировать

- ★5

- Комментарии ( 3 )

Обзор сканера Уоррена Баффета

- 09 ноября 2015, 17:57

- |

Любимая цитата Баффета «Лучше купить чудесную компанию по приемлемой цене, чем заурядную компанию по чудесной цене» всегда налагает некоторую премию на хорошие компании. Такие компании всегда торгуются выше балансовой стоимости (book value) и купить их ниже практически невозможно, разве что во время сильнейшего кризиса.

Основные критерии компании Баффета:

- Компания 10 лет получала прибыль и у нее росла внутренняя стоимость (book value или tangible book value)

- Высокая рентабельность акционерного капитала (ROE) и всего капитала (ROIC)

- Текущая цена компании позволяет получить самую высокую доходность (Earnings Yield = Earnings/Price)

- У компании благоприятные перспективы на будущее. (Данный критерий тяжело автоматизировать на базе сканера Баффета и поэтому требует дальшейшего ручного вмешательства аналитика, после выборки результатов. Чтения пресс-релизов, годовых и квартальных отчетов)

( Читать дальше )

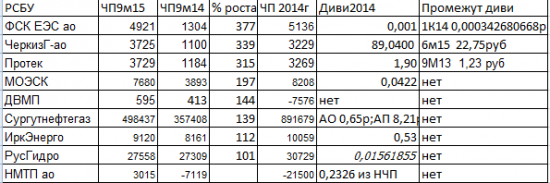

Нерезиденты-дивидендные аутсайдеры

- 08 ноября 2015, 19:52

- |

Неделя была короткая, но всё-таки дивидендные и чистоприбыльные новости есть.

Достойные результаты показали эмитенты, у которых мажоритарий Группа «Сумма» НМТП и ДВМП.

В НМТП по итогам 2014 года были выплачены супердивиденды, превышающие на порядок выплаты 2013 года.

ДВМП дивидендов не выплачивал.

НЛМК планирует выплатить дивиденды за 3-й квартал 2015 года согласно дивидендной политике. Об этом сообщил на саммите финансовых директоров Адама Смита вице-президент по финансам Группы НЛМК Григорий Федоришин.

«Планируются точно. У нас обязательство перед инвесторами выплачивать дивиденды каждый квартал. У нас есть дивидендная политика, мы не планируем от нее отклоняться», — сообщил Федоришин.

Как ранее сообщал ТАСС, в апреле текущего года совет директоров НЛМК принял новую дивидендную политику, в рамках которой предлагается выплачивать дивиденды на ежеквартальной основе в диапазоне между 50% от чистой прибыли и 50% от свободного денежного потока, если соотношение «чистый долг/EBITDA» будет на уровне 1х или менее. По итогам второго квартала 2015 года соотношение «чистый долг/EBITDA» составило 0,47x.

Чистая прибыль группы ММК /ОАО «Магнитогорский металлургический комбинат» и его дочерние общества/по международным стандартам финансовой отчетности/МСФО/за 9 месяцев 2015 года выросла более чем в 5 раз до 546 млн долларов по сравнению с аналогичным периодом 2014 года. Об этом говорится в сообщении компании.

( Читать дальше )

R для каждого. Часть 1

- 08 ноября 2015, 18:21

- |

Всем привет! :)

Выкладываю небольшой обзорный курс по языку программирования R. Это язык очень популярен за рубежом для анализа биг даты и поиска рыночных закономерностей. Его используют: физики, математики и как Вы уже поняли кванты.

Господа трейдеры — не бойтесь программирования. Это просто. Главное системно тратить на это немного времени. И я попытаюсь показать Вам это.

В этой части два видео. Знакомство с R-Studio и обзор простейших функций языка. Прошу:

Экономика России порвана в клочья?

- 08 ноября 2015, 18:09

- |

Меня тут некоторые маргиналы пытаются убедить, что экономика России порвана в клочья и весь цивилизованный мир объединился в едином порыве против нас. Россия в целом и Президент лично должны покаяться перед миром, чтобы заново сдружиться с цивилизацией. Не хочу втягиваться в политоту, поскольку ее и так переизбыток, но вот за экономическое положение замолвлю словечко.

В качестве доказательной базы о разрыве экономики России псевдопатриоты приводят показатели по ВВП на душу населения (из Википедии, естественно), где Россия находится на 74м месте с показателем $8 447. Ну конечно, сама Википедия ссылается на МВФ. Ну и далее идут аргументы «великая страна = самый большой ВВП, развитая экономика, международные лейблы, бла-бла-бла». Если тупо, не включая голову, посмотреть на эту таблицу, то – да, все плохо. Можно тушить свет и следовать совету Улюкаева «( Читать дальше )

Отраслевой анализ российского рынка облигаций

- 08 ноября 2015, 17:38

- |

Рынок облигаций в России достаточно молодой, тем не менее, далеко не каждый кто давно работает на рынке инструментов фиксированной доходности (fixed income), сможет рассказать о таких общих аспектах рынка как: общее количество выпущенных облигаций; количество уже погашенных и непогашенных; количестве представленных на рынке эмитентов и их отраслевой принадлежности, а также об общем размещенном совокупном размере обязательств в прошлом и в настоящем.

Анализ облигаций, находящихся в обращении, несомненно, превалирующий момент в оценке рынка долговых инструментов в целом. Но без учёта исторических данных текущий анализ, будет выглядеть не полным.

1. Анализ общих данных российского рынка облигаций

Анализ рыночных облигаций затрагивает период последних 18 лет (1997- 3 ноября 2015).

Приблизительное количество размещенных рублевых выпусков облигаций за этот период составило ~ 3 167 на общую сумму порядка ~ 31 трлн. рублей. Из которых 59% выпусков облигаций уже погашено.

( Читать дальше )

Пора инвесторам снимать розовые очки. Взгляд на рынки до конца года.

- 08 ноября 2015, 17:16

- |

В целом, ситуация на всех глобальных фондовых рынках в ноябре остаётся позитивной, но правило – “чем хуже дела в экономике, тем лучше фондовым рынкам” уже очень скоро перестанет работать. Последние сильные данные с рынка труда США существенно повысили шансы на повышение ставки в декабре, поэтому в ближайшие недели на всех фондовых рынках может начаться процесс отрезвления. Рынки всегда живут ожиданиями, а теперь в них будет закладываться то, во что ещё мало кто верил. В ноябре заседания ФРС не будет, поэтому шлейф от позитивных данных по рынку труда США и ожидания повышения ставки будут постоянно давить на умы инвесторов вплоть до 16 декабря. В последнюю пятницу вероятность повышения ставки в США достигла нового максимума в 70%.

Самое интересное в том, что ситуация даже в экономике США совсем далека от момента, когда можно ужесточать денежно-кредитную политику, но ФЕД сам себя загнала в угол, своими же обещаниями, и теперь всячески будет манипулировать статистикой, чтобы оправдать свои действия. Если более подробно взглянуть на тот же последний отчёт по рынку труда США, то он явно доказывает сей факт. Он свидетельствует о том, что весь прирост занятости произошёл за счёт подростков (моложе 20 лет) и пожилых людей (старше 55) – среди остальных (возрастом от 20 до 54 лет) безработица даже выросла, а рабочие места сократились. Откуда же такой всплеск среди молодых и пожилых? – а его и вовсе нет в реальности, это так умело моделирует и рисует цифры Минтруда. Непонятно откуда, но «самозанятых» пришлось аж 85% всего месячного прироста имеющих работу. В общем, налицо явная манипуляция – но как повод к поднятию ставки ФРС в декабре она сойдёт. А если взглянуть на реальную безработицу в США, то она и вовсе будет ближе к 10% а не 5%, как всем рисуют. Может кто-то не знает, но в официальной статистике учитываются только те безработные, которые не могут найти работу на протяжении шести месяцев и обращаются за пособиями, но после полугода их безработными уже не считают, они просто попадают в категорию временно неактивное население страны и их статистика уже не учитывает. Получается, официальная безработица в США на минимуме с докризисного 2008 года, а не официальная, на максимуме за всю историю. Не забывайте про хорошую поговорку – есть ложь, а есть статистика. Придёт время, и данными начнут манипулировать уже в другую сторону, чтобы оправдать новый запуск “печатного станка”.

( Читать дальше )

Недвижимость: Ипотека vs Накопление

- 08 ноября 2015, 14:47

- |

Как купить квартиру без кабальной ипотеки

Как купить квартиру без кабальной ипотекиНа всякий случай, если кто-то сам не считал реальную разницу между арендой и ипотекой, привожу расчёт реальных данных.

Итак, берём калькулятор (а лучше эксель), вспоминаем математику за 3 класс средней школы и вместе считаем, что выгоднее: аренда жилья или ипотека.

Показать полностью..

Все приведенные цены действительны на 19 января 2014, для города Казань. В вашем городе ситуация будет отличаться, но вряд ли намного, т.к. «свободный рынок» уже практически везде «сам отрегулировал» соотношения между стоимостью жилья и его арендой.

Финпоток и стоимость денег рассчитаны ипотечным калькулятором на сайте Сбербанка. Для большинства регионов они будут такими же, как в моём расчёте.

( Читать дальше )

Собака на сене или история про приватизацию.

- 08 ноября 2015, 14:06

- |

Красивое слово «коррупция» было придумано для того, чтобы не оскорблять чувства чиновников, называя их ворами.

На этой неделе Правительство вспомнило про приватизацию

Первый вице-премьер Игорь Шувалов поручил ведомствам проработать возможность ускорить продажу крупных активов «вне зависимости от плохой конъюнктуры», рассказала руководитель Росимущества Ольга Дергунова: «Есть класс готовых активов, которые можно продавать по тем ценам, которые диктует рынок» (цитата по «Интерфаксу»). К ноябрю необходимо подготовить доклад президенту, сообщила она.

Дергунова напомнила, что правительство долго исходило из гипотезы, что нельзя продавать крупные активы по любой цене. Но ситуация на рынках не улучшается, и сейчас Росимущество готово к продажам, если президент поддержит приватизацию. Речь идет о таких крупных публичных компаниях, как «Роснефть», «Русгидро», «Алроса», «Аэрофлот».

( Читать дальше )

Когда не надо входить в рынок

- 08 ноября 2015, 13:39

- |

У некоторых трейдеров есть своя или чужая (что не есть хорошо) торговая система (стратегия, тактика). Как правило большинство ищет точку входа, определяя ее по каким-то «признакам» (уровни, фибо, волна, фигуры, и пр.). Ведь чтобы заработать бабла на рынке, надо знать, где, как и когда входить в рынок (встать в позу). Но все ли трейдеры видят точку выхода? Если сидеть перед монитором и пялится на график, не отлучаясь посрать, пожрать, покурить, поспать, сходить в кино, на пляж, к соседке-блондинке/блондину, то можно дождаться этого счастливого момента! А можем ли мы определить временной и ценовой диапозон выхода из позы? Когда и как закрываться? Ведь если мы не видим «выхода», то какова вероятность ошибочного определения входа?

Представьте, что вы стоите на перекрестке и не знаете куда идти/ехать. Ведь чтобы попасть из пункта А в пункт Б надо знать дорогу. Или иметь карту, на которой будут обозначены все пункты. А вдруг «наш» пункт выходит за пределы карты? Как мы поступим? Пойдем наугад, думая о высокой вероятности правильного выбора? Скорее всего мы будем ориентироваться по указателям (уровни, фибо, волна, фигуры, и пр.) на перекрестке! Если так, то остается выяснить сколько понадобится нам времени, чтобы прийти в пункт Б и есть ли у нас все необходимое, чтобы пройти этот путь. Однажды в каком-то регионе я повернул по указателю в нужном мне направлении. Ехал несколько часов и остановился у Т-образного перекрестка. Нет указателей, нет населенных пунктов (спросить не у кого), GPS-навигатора тоже не было. Повернул наугад… угадал.

Но если так, то стоит задуматься, что для нас трейдинг? Бизнес или казино?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал