Избранное трейдера Aleksandr Shmakov

График, который работает.

- 20 марта 2017, 12:03

- |

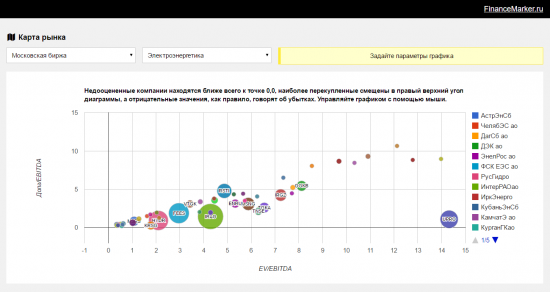

Идея все та же — находить недооцененые компании. Графически такие смещаются к точке начала координат 0,0.

В правом верхнем углу наоборот наиболее перекупленные компании.

Такой анализ сразу становится наглядным и на примере энергетики хорошо становится видно, как много здесь недооцененных компаний с отличным потенциалом роста.

- комментировать

- ★2

- Комментарии ( 0 )

API вместе с подписчиками (только знак)

- 14 марта 2017, 23:31

- |

Безубыточный трейдинг 4 или "лекарство от жадности"

- 02 марта 2017, 07:41

- |

( Читать дальше )

Философия рынка. "Одни правы, другие зарабатывают."

- 15 декабря 2016, 12:47

- |

( Читать дальше )

Ситуэйшн фор зе акчуэл момэнт

- 15 декабря 2016, 03:58

- |

1. Еда — как и предсказывал с 1.088 еда потихоньку проливается к основной цели 1.039. Почти пять фигур планирую забрать.

2. Йена — без позы, но можно выделить зону 118 и 121 как ближайшие сопротивления сверху.

3. Рублебакс — плановый вынос с 60,5 к зоне 64,2. Предварительно может заступориться в районе 62,6-63. Держу.

4. Нефть, ой нефтюшка. Обожаю Ганна. Как и ванговал в прошлую пятницу хай 57.2-57.7 и разворот. Цели следующие — 1. 51.5-52 2. 49 3. 47 4. 42. На завтра 53 фигура ключевая и оттуда может развиться коррекция до 54.5. Однако, в целом жду ниже. Держу.

5. Ришка — шорт от 117500 полностью себя оправдывает. В качестве основной цели движения пока выделяется уровень 107500.

6. Золото. Без позы. Жду выноса в район 1050-1080 для набора лонгов.

PS — полностью перевел торговую систему на Ганна. И знаете… могучий был дядька — 5 фигур в еде, 10 в рихе, от 8 в нефти, почти 4 в баксе. Тяжко выжидать профит, ибо я нетерпеливый и руки чешуться поторговать внутри дня, но результатом весьма доволен.

Безопасный Портфель из Опционов Пут — Put Writing Portfolio

- 21 января 2015, 18:30

- |

С политической точки зрения американский рынок самый надежный. С точки же зрения Market Capitalization/American GDP рынок значительно переоценен на 127% и будущая доходность включая дивиденды находится на уровне 0,9% в год.

С политической точки зрения американский рынок самый надежный. С точки же зрения Market Capitalization/American GDP рынок значительно переоценен на 127% и будущая доходность включая дивиденды находится на уровне 0,9% в год.

Поэтому, чтобы снизить риск я предлагаю продавать (выписывать) опционы пут на надежные компании с долгосрочным преимуществом, такие как, например: IBM, Catepillar, Fluor, Bed Bath & Beyond (BBBY), Deere & Company (DE) и другие. Так чтобы в самом «плохом» сценарии мы могли взять акцию на 15-30% ниже текущего уровня, тем самым беря ее по справедливой или даже заниженной цене.

Продавая долгосрочный пут мы теоретически обязаны взять акцию если цена на нее упадет ниже страйка проданного пута на конец жизни опциона (момент экспирации).

Возможные сценарии:

- Акция идет вверх — мы выкупаем пут обратно, взяв 80% его премии и не дожидаемся экспирации. Мы получаем прибыль быстро и можем на коррекции продать еще раз такой же пут.

- Акция стоит на месте — мы медленно получаем распадающуюся премию от проданного пута и примерно за несколько месяцев до экспирации можем получить 80% от всей премии или же дождаться экспирации и получить все 100%

- Акция идет вниз, но на момент экспирации опциона находится выше его страйка. Мы получаем всю премию от проданного опциона на момент его экспирации и можем продать еще один пут, но еще ниже на 15-30% или же взять акцию, если считаем что ее ценовой уровень привлекателен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал