Блог им. vds1234 |⭐️ Лучшие гонконгские эмитенты

- 18 сентября 2022, 18:13

- |

Добрый день, друзья!

Сегодня завершил расчёты по оценке конкурентного потенциала гонконгских эмитентов, акции которых доступны к покупке на СПБ Бирже, с учётом финансовых результатов за 1 полугодие 2022 года.

Оценка проводилась при помощи динамического метода оценки конкурентоспособности. Результаты оценки отражены в нижеследующей таблице. В ней компании с наибольшим потенциалом роста отмечены зелёным цветом, аутсайдеры – рыжим, нейтральные компании – синим.

Наибольшим потенциалом роста, по моей оценке, обладают CK Asset (HK: 1113), CK Hutchison(HK: 0001), а также WH Group (HK: 0288).

Всего три компании. Этого количества явно недостаточно для составления полноценного инвестиционного портфеля. В то же время, на безрыбье и рак – рыба. Из одиннадцати эмитентов сложно отобрать большее количество перспективных акций. Очень надеюсь на увеличение числа гонконгских эмитентов, доступных к покупке на СПБ Бирже.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 42 )

Блог им. vds1234 |🚀 ИСТС: финансовый отчёт ZIM

- 17 августа 2022, 20:55

- |

Добрый день, друзья!

Сегодня до открытия рынка отчиталась израильская судоходная компания ZIM Integrated Shipping Services (ZIM), акции которой я купил вчера в рамках инвестиционно-спекулятивной торговой системы.

Финансовые результаты компании оказались хуже прогнозов аналитиков, вследствие чего котировки её акций после открытия торгов падают на 8%.

Ухудшение показателей компании было ожидаемо в свете снижения ставок на морской фрахт после пандемического ажиотажа прошлого года. Тенденция к замедлению темпов роста компании была очевидна ещё квартал назад.

👉 В то же время, суть этой инвестиционно-спекулятивной идеи была не в фундаментальных показателях, а в дивидендах компании, которые она постоянно увеличивает.

Вот и сейчас компания приятно удивила акционеров: в этом квартале вновь объявлено об улучшении дивидендной политики, в результате чего сумма дивидендов возрастёт до 4,75 USD на акцию (в прошлом квартале было 2,85 USD на акцию). По текущим ценам дивидендная доходность акций ZIM составит около 40% годовых, что весьма неплохо.

Прогноз adjusted EBITDA на 2022 г. сохранён в диапазоне 7,8-8,2 млрд. USD.

( Читать дальше )

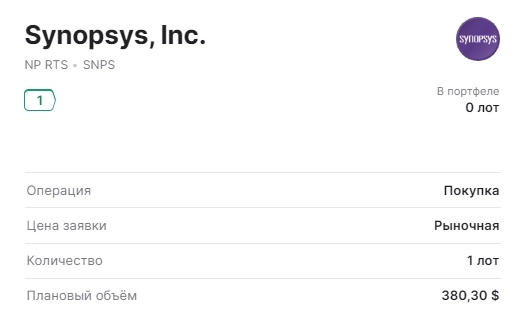

Блог им. vds1234 |🚀 ИСТС: покупаем SNPS

- 17 августа 2022, 20:40

- |

Добрый день, друзья!

Сегодня в рамках инвестиционно-спекулятивной торговой системы открываем позиции по Synopsys (SNPS). Компания отчитывается сегодня после закрытия торгов.

P. S. Описание торговой системы см. здесь: https://smart-lab.ru/blog/826767.php

Блог им. vds1234 |⭐️ Гонконгские эмитенты: компания Sunny Optical Technology

- 24 июля 2022, 15:13

- |

Добрый день, друзья!

Анонсированную ранее индивидуальную оценку конкурентоспособности гонконгских эмитентов (https://smart-lab.ru/blog/818963.php) продолжаю анализом компании Sunny Optical Technology (HK:2382), которая производит оптику: линзы и камеры для мобильных телефонов, ноутбуков, цифровых фотоаппаратов и систем видеонаблюдения; научные и промышленные микроскопы; различные оптические системы и измерительные датчики; геодезические инструменты; медицинское и фармацевтическое оборудование. Компания была основана в 1984 году.

📊 Из финансового отчёта эмитента следует, что за 2 полугодие 2021 года рентабельность продаж превысила 13%, снижение (!!!) выручки составило 8% г/г, а коэффициент текущей ликвидности возрос до 2,4х (подробнее с отчетностью можно ознакомиться

( Читать дальше )

Блог им. vds1234 |⭐️ Гонконгские эмитенты: CK Asset Holdings

- 12 июля 2022, 08:13

- |

Добрый день, друзья!

Анонсированную ранее индивидуальную оценку конкурентоспособности гонконгских эмитентов (https://smart-lab.ru/blog/818963.php) начинаю с безоговорочного лидера рейтинга – компании CK Asset Holdings (HK:1113), которая занимается строительством и управлением производственной, торговой, гостиничной недвижимости, а также энергетических и инфраструктурных активов во всём мире (Китай, Европа, США и др.).

Компания образовалась в 2015 году в результате объединения девелоперских активов компаний Cheung Kong Group и Hutchison Whampoa. Входит в сотню крупнейших китайских компаний.

📊 Из финансового отчёта эмитента следует, что за 2 полугодие 2021 года рентабельность продаж составила 35%, прирост выручки превысил 33% (!!!), а коэффициент текущей ликвидности возрос до 3,0х (подробнее с отчетностью можно ознакомиться

( Читать дальше )

Блог им. vds1234 |⭐️ Гонконгские эмитенты: 3 компании с лучшим конкурентным потенциалом

- 10 июля 2022, 16:41

- |

Добрый день, друзья!

Завершил сбор информации и расчёты по оценке уровня конкурентоспособности гонконгских эмитентов.

👉 Поскольку у большинства гонконгских эмитентов отчётность публикуется два раза в год, расчётный период принял равным 6 месяцам.

Показатели конкурентоспособности компаний за 2 полугодие 2021 г. представлены в таблице. Описание методики оценки приведено здесь: http://moderncompetition.ru/general/upload/articles/p46-64.pdf.

Результаты расчётов оказались весьма неожиданными. На первом месте с большим отрывом находится строительная компания CK Asset Holdings (HK:1113). Это показалось мне очень удивительным, ведь китайский строительный сектор сейчас испытывает значительные трудности.

Также в числе лидеров по уровню конкурентоспособности мы видим компании Meituan (HK:3690) и Alibaba Group (HK:9988).

Означает ли это, что уже завтра можно покупать акции перечисленных лидеров? Ни в коем случае! При принятии решения об инвестировании решающее значение имеет

( Читать дальше )

Блог им. vds1234 |⭐️Американские эмитенты: компания Lantheus Holdings

- 03 июля 2022, 16:39

- |

Добрый день, друзья!

В качестве новой инвестиционно-спекулятивной идеи хочу рассказать о компании Lantheus Holdings(LNTH), которая производит «маркеры» (технеций, ксенон, кобальт и др.), используемые для медицинской радиологии, томографии, рентгенологии, УЗИ и иных неинвазивных методов диагностирования. Компания была основана в 1956 году.

Следует отметить, что динамика выручки и прибыли Lantheus Holdings в последние годы совсем не впечатляет: за пять лет (с 2017 по 2021 фискальные годы) годовая выручка эмитента увеличилась с 331 до 425 млн. USD (всего на 28%). Более того, компания по итогам 2021 г. показала убыток и поэтому все эти пять лет котировки её акций «топтались» в диапазоне 26-28 USD.

Всё изменилось в конце февраля 2022 г., когда компания объявила о том, что FDA (американский медицинский регулятор) одобрил применение Plyarify – первого «маркера», который с помощью компьютерной томографии и специального программного обеспечения позволяет обнаружить рак простаты.

Чтобы понять, насколько революционным Plyarify является с точки зрения медицины, посмотрите на котировки акций компании.

( Читать дальше )

Блог им. vds1234 |⭐️Американские эмитенты: компания MGP Ingredients

- 26 июня 2022, 16:25

- |

Добрый день, друзья!

Перед летним сезоном отчётов начинаю отбирать американских эмитентов для применения в рамках инвестиционно-спекулятивной торговой системы, о которой рассказывал здесь: https://smart-lab.ru/blog/811155.php.

Компания MGP Ingredients (MGPI) является производителем дистиллированного спирта премиум-класса, спиртных напитков, а также технических спиртов, используемых при производстве косметической продукции, бытовой химии и фармацевтических препаратов. Компания была основана в 1941 году.

Высокая конкурентоспособность продукции MGP Ingredients обусловила отличную динамику финансовых результатов компании. За пять лет (с 2017 по 2021 фискальные годы) годовая выручка эмитента увеличилась с 347 до 627 млн. USD (на 81%), годовая чистая прибыль возросла с 41 до 91 млн. USD (на 122%), а котировки акций взлетели с 43 до 78 USD (на 82%).

📊 В начале мая 2022 г. был опубликован финансовый отчёт эмитента за 1 кв. 2022 г. Финансовые результаты компании значительно превзошли ожидания аналитиков: рентабельность продаж составила 19%, прирост выручки ускорился до 80% г/г (!!!), а коэффициент текущей ликвидности возрос до 4,7х (подробнее с отчетностью можно ознакомиться

( Читать дальше )

Блог им. vds1234 |⭐️ Гонконгские эмитенты: компания Xiaomi

- 19 июня 2022, 14:03

- |

Добрый день, друзья!

Готовы расчёты по первому гонконгскому эмитенту! 👍

Сначала несколько методологических комментариев для тех, кто предпочитает анализировать финансовые показатели эмитентов самостоятельно.

Как оказалось, добротных скринеров с поквартальными финансовыми результатами по гонконгским эмитентам – нет.

В первом приближении может показаться, что неплохие данные предоставляет всеми нами любимый Трэйдингвью. У них квартальные данные есть за пару лет, что неплохо.

Однако, для Xiaomi показатели в Трэйдингвью приводятся Гонконгских долларах (HKD), а отчётность Xiaomi — в женьминьбинях (RMD), что вносит существенные расхождения в показатели от Трэйдингвью, в силу чего я был вынужден отказаться от использования их данных.

👉 Поэтому финансовые показатели пришлось собирать вручную – с сайтов эмитентов. Это весьма трудоёмкий процесс, и поэтому глубина расчётов пока составляет всего лишь пять кварталов. В то же время, этого вполне достаточно, чтобы оценить конкурентный потенциал компании.

( Читать дальше )

Блог им. vds1234 |👍 Гонконгские эмитенты на СПБ Бирже!

- 16 июня 2022, 11:20

- |

Хорошая новость, друзья!

СПБ Биржа наконец-то объявила о старте торгов акциями эмитентов Гонконгской биржи (первоисточник см. здесь).

На данный момент перечень эмитентов включает всего 12 компаний (см. таблицу). Однако, – и это уже прорыв. В скором времени биржа обещает увеличить количество гонконгских эмитентов до 1000.

Обязательно проведу расчёты по оценке конкурентоспособности гонконгских эмитентов в ближайшее время. Обязательно поделюсь результатами расчётов со Смарт-Лабовцами 😊.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс