Блог им. svoiinvestor |Urals превысила предельную цену установленную EC, наши экспортеры нефти в фаворе

- 14 июля 2023, 08:15

- |

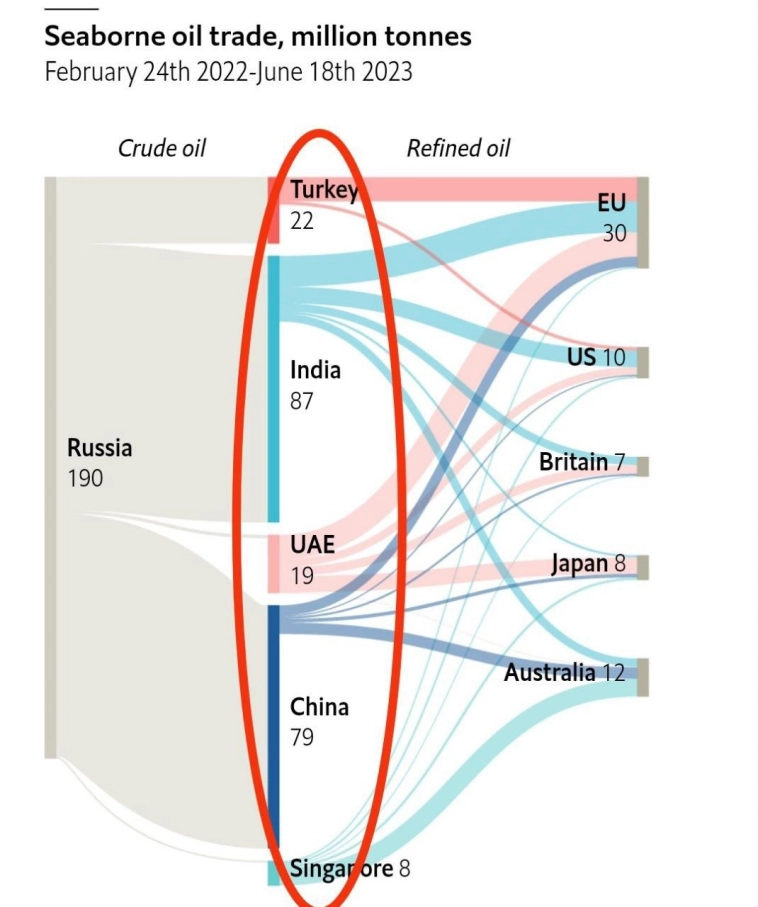

На данный момент Urals торгуется по — $62,5, а Brent по — $81,5 (спред уменьшается с каждым месяцем). EC в недавнем прошлом установилпредельную цену на нефть из России в размере — $60 за баррель, как мы можем наблюдать данные санкции перестали работать. Есть несколько причин такого взлёта цены на сырьё:

▪️ Ещё в июне крупнейший нефтяной картель в лице ОПЕК+ на последнем заседании договорился сократить добычу нефти с 2024 года ещё на 1,4 млн б/с, а саму сделку продлить до 2025 года (главное — это продление сотрудничества). Этому заседанию предшествовало заявление СА о том, что они сокращают свою добычу на 1 млн б/с на один месяц (июль)

▪️ В июле становится известно, что мировые цены на нефть не устроили Саудовскую Аравию и она продлиладобровольное сокращение добычи нефти на 1 млн б/с на август. Таким образом, в июле-августе добыча нефти СА будет на уровне ~9 млн б/с

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |Минфин в очередной раз вышел на рынок внутреннего долга, перевыполнив план по привлечению средств в ~2 раза, помог флоутер

- 13 июля 2023, 19:45

- |

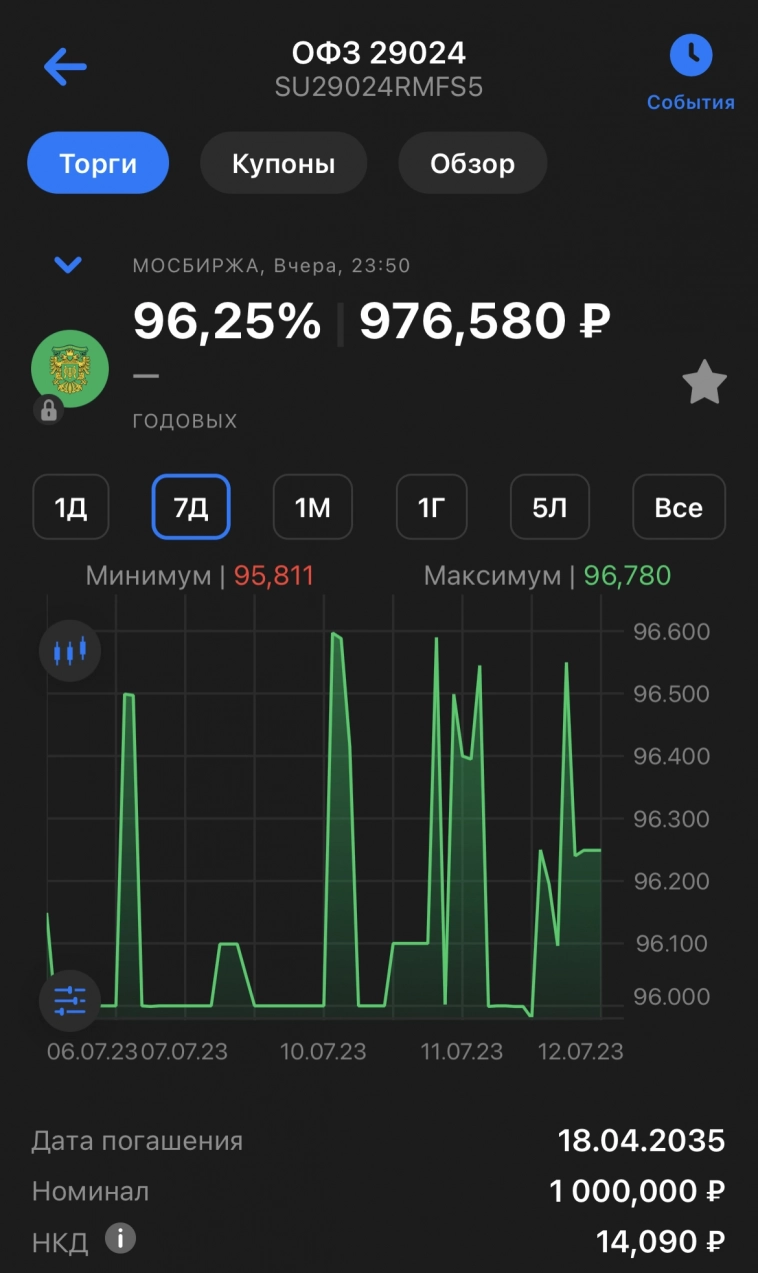

💯 Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. С учётом неопределённости бюджета и недобора денежных средств (в основном проседают нефтегазовые доходы, но стоит учитывать и увеличившиеся траты правительства) доходность длинных бумаг растёт, ввиду того, что рынок желает большую премию за ОФЗ, объёмы привлечённых средств от аукционов в последнее время разочаровывали Минфин. Ведомство учло ошибки прошлых аукционов и представило частным инвесторам не только классику:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

Спрос на ОФЗ 26243 был равен — 30,14₽ млрд, выручка составила всего — 15,9₽ млрд (средневзвешенная доходность — 11,1%). Флоутер ОФЗ 29024 спрос — 383,7₽ млрд, а привлечено — 166,28₽ млрд.

📌 Таким образом бумаг было размещено на 182,2₽ млрд (предыдущие аукционы — 34,97₽ млрд, 57,3₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Новатэк представил операционные результаты за II кв 2023г - благоприятные показатели, даже с учетом непростой политической ситуации в стране

- 13 июля 2023, 07:22

- |

🔋 В первом полугодии 2023 года добыча компании углеводородов составила 321,9 млн баррелей нефтяного эквивалента (1,7% г/г, во II квартале добыча составила 158,9 млн баррелей), в том числе 41,23 млрд куб. м природного газа (0,8% г/г) и 6,1 млн тонн жидких углеводородов (5,1% г/г).

Объём реализации природного газа, включая СПГ, в первом полугодии 2023 года составил 40,63 млрд куб. м (6,3% г/г, во втором квартале 2023 года составил 18,31 млрд куб. м). В Россиибыло реализовано 34,42 млрд куб. м природного газа (0,7% г/г). Объем реализации СПГ на международных рынках составил 6,21 млрд куб. м (53,1% г/г). Компания активно наращивает поставки сырья за границу, когда остальные ввиду санкций и спроса сокращают поставки (нефтяные эмитенты из-за решений ОПЕК+ и перенаправления поставок в Азию, Газпром из-за почти полной потери европейского рынка). Также Новатэк имеет ряд преимуществ:

▪️ Эмитент освобождён от windfall tax (налог на сверхприбыль). Также есть льготы по СПГ, которые предусматривают освобождение от уплаты НДПИ. Пониженные ставки по налогу на прибыль при производстве аммиака и водорода (экономия 1,5₽ трлн за 7 лет)

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за 1П и июнь 2023 года, выдав максимальный с начала года объём кредитов и закрыв сделку по продаже европейского бизнеса

- 12 июля 2023, 07:13

- |

🏦 Компания опубликоваласокращённые результаты по РПБУ за 6 месяцев 2023 года. Сбербанк не собирается останавливаться на достигнутом и продолжает генерировать чистую прибыль свыше 100₽ млрд, всего же за 1П было заработано — 727,8₽ млрд (будущие дивиденды и вправду могут быть выше предыдущих). Компания отметила, что в июне частным клиентам было выдано кредитов почти на 720₽ млрд — максимальный уровень за всю историю Сбера (ключевым драйвером остаётся ипотека). Рост связан со стремлением банков успеть выдать кредиты по госпрограммам с низким первоначальным взносом до ужесточения подхода по применению макропруденциальных надбавок к таким кредитам с 01.06.2023 (первоначальный взнос заёмщика для неприменения надбавок должен составлять не менее 20% с 1 июня 2023 года, не менее 30% — с 1 января 2024 года). Также в июне Сбер закрыл сделку по продаже 100% акций дочерней компании в Австрии Sber Vermögensverwaltungs AG in Abwicklung (ранее Sberbank Europe AG). Данная сделка оказала существенное положительное влияние на финансовый результат банка, данную продажу и плюсы я освещал в недавнем посте на канале. Теперь давайте рассмотрим главные показатели из отчёта:

( Читать дальше )

Блог им. svoiinvestor |Мой сектор энергетиков в портфеле видоизменился, остаётся вопрос по ЭЛ5–Энерго

- 10 июля 2023, 07:14

- |

С начала года я видоизменил свой сектор энергетиков, он поистине был раздут, потому что некоторые компании были у меня на БС, а основной пакет я держал на ИИС. Так я разменял Русгидро, ОГК-2 и Ленэнерго-п на МРСК ЦП, ЭЛ5-Энерго, вот основные краткие претензии по эмитентам которых я продал:

🔌 Ленэнерго-п. За счёт устава компании (10% на дивиденды) цена привилегированных акций раздута. Владельцы 1% капитала компании (столько составляет доля префов) получают 10% ЧП. Долго ли продлится аттракцион невиданной щедрости непонятно, но если устав поменяют, то стоимость привилегированных акций сложится в несколько раз (чтобы внести изменения в Устав необходимо ¾ голосов обычки и ¾ голосов префов). Видимо, пока останавливает, то, что ФСК получает прибыль через свою дочку МРСК Урала (25% от префов). Но достаточно ли это на сегодняшний день?

🔌 Русгидро. У компании на постоянной основе увеличивается долговая нагрузка, выручка выросла только за счёт гос. субсидий, а прибыль просела в более чем 2 раза за 2022 год. Как итог компания стагнирует, а дивидендная доходность за 2022 год равна — 6%, с такой перспективой можно набрать ОФЗ.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в июне — очередное снижение. Фиксируем третий месяц подряд снижения, не помог даже обвал рубля.

- 06 июля 2023, 13:40

- |

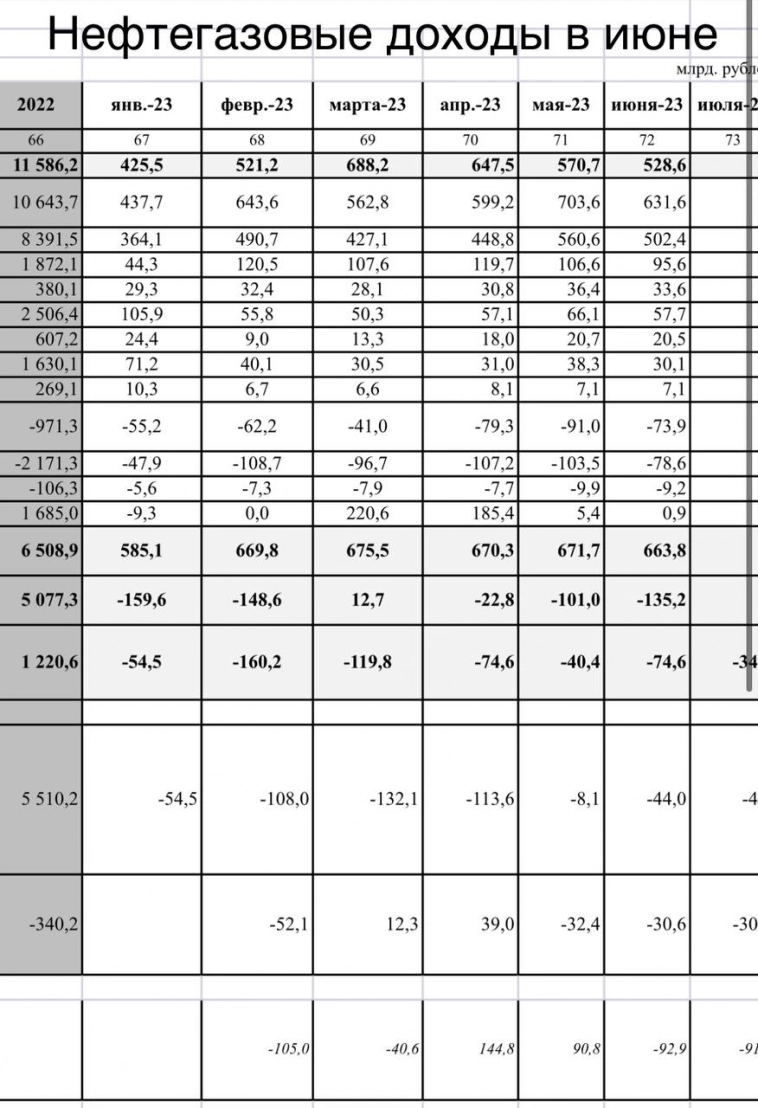

🛢 Россия сейчас находится в том положении, что каждое поступление в бюджет на счету, а основной подпиткой бюджета являются — Нефтегазовые доходы (НГД). В принципе по статистике НГД можно понять, как обстоят дела у нефтяных эмитентов. По даннымМинфина НГД в июне составили 528,6₽ млрд (-26,4% г/г), месяцем ранее 570,7₽ млрд (-35,6% г/г). Третий месяц подряд идет снижение, что для для бюджета РФ — катастрофа. С начала года доходы составили — ~3,3₽ трлн(-47% г/г), не досчитываемся почти половины доходов за пол года, а ведь у Минфина свои планы насчёт НГД. Минфинспрогнозировал, что базовые НГД в этом году составят 8₽ трлн, но учитывая сколько сейчас поступает НГД в бюджет, то рассчитывать стоит на 6-7₽ трлн.

Для компенсации выпадающих НГД Минфин продаёт юани и золото из ФНБ (ЦБ зеркалирует эти операции, продавая на бирже юани), такими темпами из ФНБ понадобиться изъять ~1,5₽ трлн, что в принципе не так критично. Минфин прогнозирует недополучение НГД в июлю ~4,5₽ млрд, также в июне произошёл недобор (30,3₽ млрд), а значит в мае изъятия из ФНБ составят ~34,9₽ млрд. Продажа юаней будет происходить с 7 июля по 6 августа, ежедневный объем продажи составит 1,7₽ млрд в день (в мае 3,6₽ млрд).

( Читать дальше )

Блог им. svoiinvestor |Сокращение добычи нефти Россией и Саудовской Аравией — это ответ на ценовой диапазон сырья

- 04 июля 2023, 07:19

- |

🛢 Многие уже в курсе, что крупнейший нефтяной картель в лице ОПЕК+ в последнее время ведёт агрессивную политику в отношении сокращения добычи сырья. На последнем заседании страны ОПЕК+ договорились сократить добычу нефти с 2024 года ещё на 1,4 млн б/с, а саму сделку продлить до 2025 года. Этому заседанию предшествовало заявление СА о том, что они сокращают свою добычу на 1 млн б/с на один месяц (июль). Похоже, что мировые цены на нефть не устроили СА и она уже в этом месяце продлила добровольное сокращение добычи нефти на 1 млн б/с на август. Таким образом, в июле-августе добыча нефти СА будет на уровне ~9 млн б/с.

Самое интересное, что в этот же день вице-премьер РФ Александр Новак сообщил о сокращении добычи нефти Россией на 500 тыс. б/с с августа этого года. Напомню вам, что ранее Россия продлила своё добровольное сокращение производства на 500 тыс. б/с (данное сокращение начало действовать с марта 2023г.) вместе с несколькими странами ОПЕК+ на весь 2023 год, то есть до 9,45 млн б/с. Таким образом, с учётом нового дополнительного сокращения в августе российская квота впервые может стать меньше, чем у СА (8,95 млн б/с).

( Читать дальше )

Блог им. svoiinvestor |Алроса на ИИС вышла в плюс, конечно, это должно радовать, но есть множество рисков для эмитента

- 03 июля 2023, 13:00

- |

💎 Алмазный бизнес всегда будет привлекательным, женщины будут желать украшений, мужчины подаренными украшениями показывать свой статус, данные «законы человечества» подтверждаются из года в год. Алроса — крупнейшая в мире алмазодобывающая компания, на долю которой приходится более четверти мировой добычи алмазов. При этом 33% акций принадлежит Росимуществу, а 25% Республики Саха. У нас перед глазами вырисовывается понятный бизнес, который навряд ли утратит свою актуальность в ближайшие десятилетия и состав акционеров, который предполагает, что дивиденды будут «кормить» государство и республику, а значит заодно и миноритариев. В последние недели интерес к акциям подогрел глава Якутии Айсен Николаев, сообщив, что Алроса может выплатить дивиденды по итогам 1 полугодия 2023 года, если ситуация на рынке алмазов останется стабильной, но риски невыплаты тоже присутствуют:

▪️ Инвестпроект. Восстановление рудника Мир (проект «Мир-Глубокий) обойдётся в 120₽ млрд. Работы по проекту (расчистка площадки) начнутся в 3 квартале этого года, бурение — в 2024 году, а ввод рудника запланирован на 2032 год. Если посмотреть дивидендный график выплат Алросы, то в среднем общая сумма выплат в последние годы составляет порядка 60₽ млрд, будет ли желание платить такую сумму при таких затратах компании?;

( Читать дальше )

Блог им. svoiinvestor |Магнит создаёт прецедент, такому выкупу собственных акций у иностранцев могут последовать и другие эмитенты

- 03 июля 2023, 07:05

- |

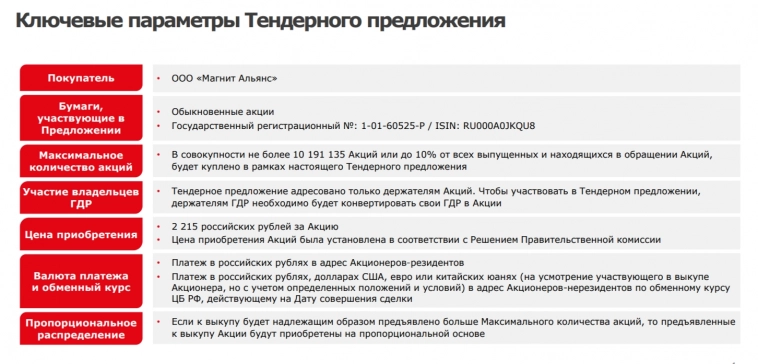

🍏 Я с большим удовольствием наблюдал за происходящим вокруг Магнита и параметрами выкупа акций у иностранцев (изначально предложение было о выкупе ~10,2 млн акций или 10% от капитала), по моему скромному мнению данный жест «доброй воли» от эмитента должен был привлечь нерезидентов в большем количестве, чем предложение компании, так оно и случилось (единственный сейчас шанс для застрявших нерезидентов выйти из капитала компании, хоть и с дисконтом). Магнит объявил об увеличении тендерного предложения, давайте рассмотрим основные параметры сделки:

▪️ Объявлено о выкупе 30,4 млн акций (29,8% от капитала, а это важно поскольку компания не переходит порох в 30% владения акциями, значит требование о проведении обязательного предложения применятся не будет).

▪️ Цена акции — 2 215₽ (дисконт установлен правительственной комиссией, сейчас цена Магнита составляет — 5156₽).

▪️ Выход из капитала полностью добровольный, иностранцы могут и остаться (как вы понимаете желание остаться есть не у многих).

( Читать дальше )

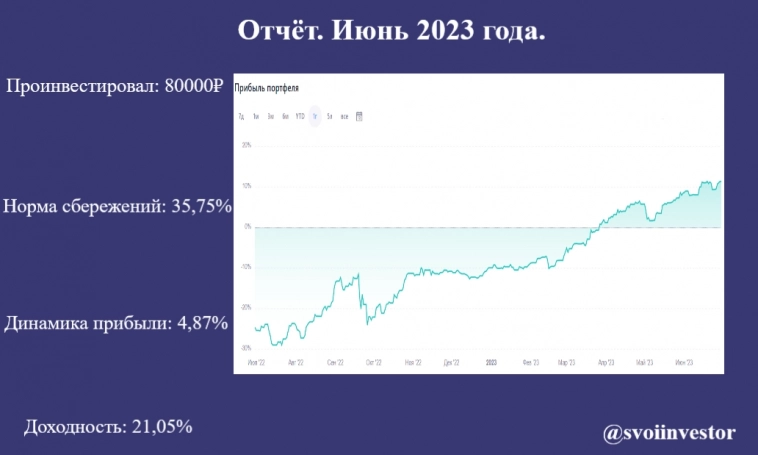

Блог им. svoiinvestor |Итоги июня 2023 года. Покупка акций/облигаций, складирование кэша на счетах, поступление дивидендов и продажа золота

- 01 июля 2023, 07:21

- |

Стратегия инвестирования

Всё очень просто, каждый месяц я соблюдаю доли в своём портфеле (многое зависит и от роста тех или иных активов):

80% Акций

20% Облигаций

Покупаю дивидендные акции РФ, но не забываю про перспективы роста компании, поэтому изучаю отчётности эмитентов, дивидендную политику, корпоративные события и на основе своих решений приобретаю нужные мне финансовые активы (акцентирую внимание на принятии своего решения, вы должны быть в ответе за свои финансы, а не эксперты и т.д.). Меня также интересуют корпоративные облигации, если рассматривать доходность, то приобретаю бумаги, которые дают процент выше длинных ОФЗ, сейчас рынок закладывает хорошую премию, самый длинный выпуск с погашением в 2041 году (ОФЗ 26238) даёт доходность выше 11%, поэтому я добавил новые выпуски в свой портфель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс