Блог им. svoiinvestor |ВТБ отчитался за I кв. 2024г. — прибыль снизилась относительно прошлого года, но за март было заработано столько, сколько за январь-февраль

- 26 апреля 2024, 09:11

- |

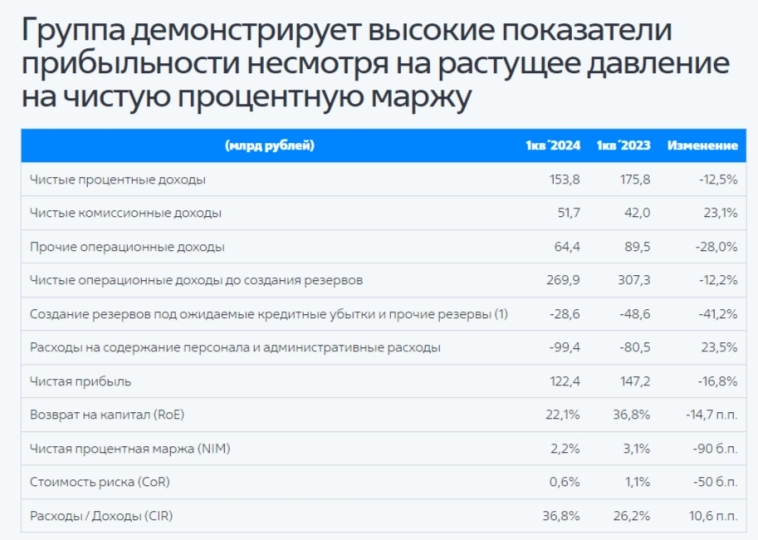

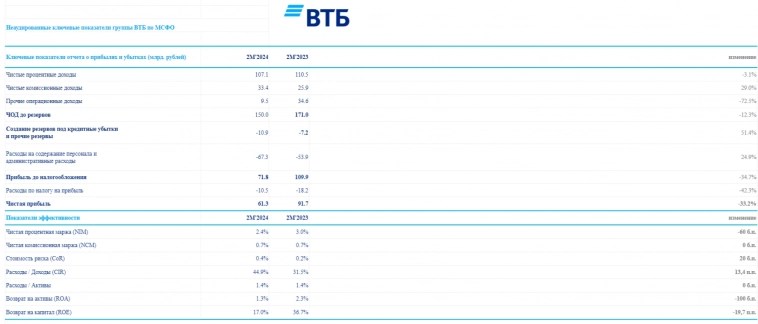

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за I квартал 2024 г. и они оказались весьма интересными. Если рассматривать чистую прибыль за квартал относительно прошлого года, то, естественно, она снизилась, потому что сейчас мы имеем несколько «ограничений» для заработка в финансовом секторе:

💳 Высокая ключевая ставка практически остудила спрос на вторичную ипотеку, а корректировка параметров льготных ипотечных программ помогла сделать эту льготу более адресной, но всё ещё впереди.

💳 Как не странно ужесточение макропруденциальных лимитов/надбавок влияет на различные банки по-разному, если рассматривать в целом банковский сектор, то спрос усиливается за счёт потреб. кредитования в последние 2 месяца, но ВТБ в данном сегменте не показало какой-то сверх прибыли.

💳 Стабилизация курса ₽ не даёт зарабатывать на курсовых разницах, как в прошлом году

Если рассматривать март относительно января-февраля, то чистой прибыли было заработано за март — 61,1₽ млрд, а в январе-феврале — 61,3₽ млрд.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. svoiinvestor |Инфляция в середине апреля — темпы ускорились, на цель регуляторы мы навряд ли выйдем, слишком много проинфляционных факторов

- 23 апреля 2024, 09:02

- |

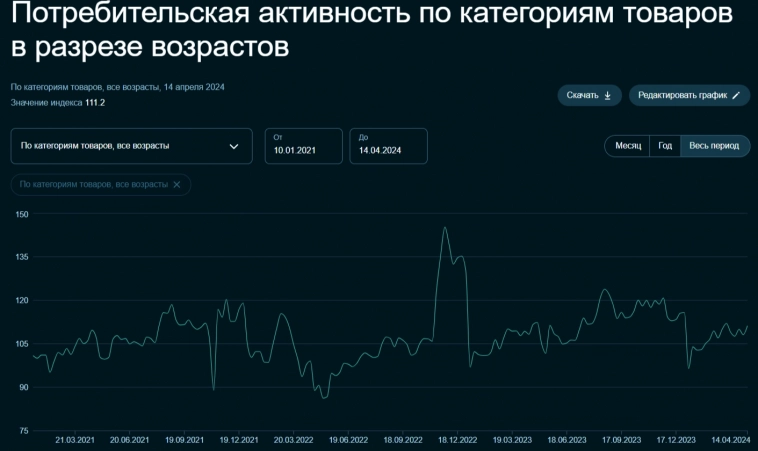

Ⓜ️ По последним данным Росстата, за период с 9 по 15 апреля индекс потребительских цен вырос на 0,12% (прошлые недели — 0,16%, 0,10%), с начала апреля — 0,29%, с начала года — 2,25% (годовая — 7,8%). Недельные данные выводят нас на 6% saar, а это не есть хорошо (это месячная инфляция без сезонных факторов, умноженная на 12), как вы понимаете темпы прошлого года были превышены (в апреле 2023 г. недельные данные составили — 0,04%, месячный же пересчёт регулятором — 0,39%). Цель регулятора 4-4,5% к концу года трудноосуществима (сейчас вырисовывается 7,8%), есть множество факторов, которые влияют на темпы инфляции:

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в марте 2024 г. — фиксируем снижение относительно прошлого месяца и года, но главное это снижение ROE

- 22 апреля 2024, 09:46

- |

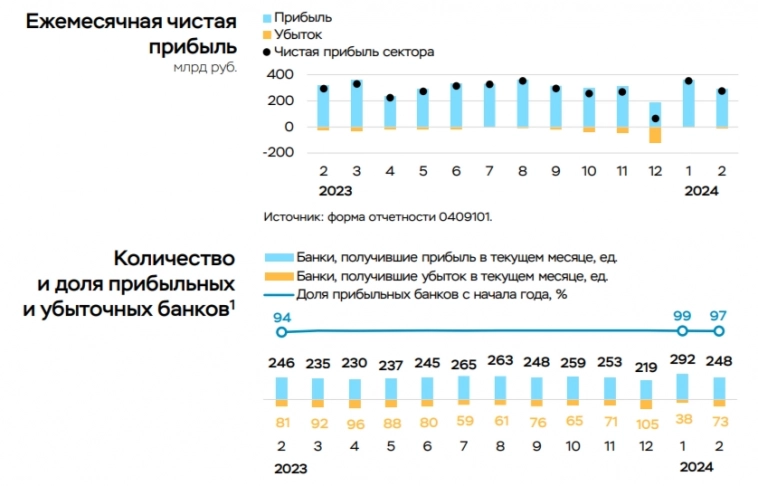

💳 По данным ЦБ, в марте 2024 г. прибыль банков составила 270₽ млрд (ROE — 22,1% в годовом выражении), случилось незначительное снижение относительно прошлого месяца — 275₽ млрд (1,8%), а вот с прошлым годом всё более чувствительнее — 330₽ млрд (18,2%). Но главное то, что доходность на капитал (показатель, который учитывает рост балансов банков) в марте 2024 г. относительно марта 2023 г. снизилась (с 32 до 22,1% в годовом выражении, в феврале 2024 г. ROE — 22,7%) и это уже звоночек. Теперь отмечаем интересные факты из отчёта:

🟣 Основная прибыль уменьшилась (основная прибыль включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) до 158₽ млрд с 210₽ млрд в феврале, но снижение было техническим. В марте была проведена реклассификация ценных бумаг в категорию удерживаемых до погашения из оцениваемых по справедливой стоимости. По ним накопилась отрицательная переоценка — 50₽ млрд, которая была восстановлена, а вместо этого сформированы резервы на ту же сумму в составе основной прибыли. На чистую прибыль данная реклассификация не повлияла.

( Читать дальше )

Блог им. svoiinvestor |В марте 2024 г. спрос в кредитовании ускорился, превышены темпы прошлого года. Ужесточение ДКП не работает?

- 20 апреля 2024, 08:00

- |

Ⓜ️ По данным ЦБ, в марте 2024 г. спрос в кредитовании составил — 571₽ млрд (1,7% м/м и 26,3% г/г, месяцем ранее 319₽ млрд). В марте 2023 г. он составлял 493₽ млрд, проблема в том, что мы не только превысили темпы прошлого года, но и поднялись выше 500₽ млрд, а это уже звоночек. В данном отчёте регулятор скрыл цифры в потребкредитовании и автокредитовании, но я уверен, что там произошёл бум спроса, учитывая прошлые месяцы. Конечно, высокая ключевая ставка с нами надолго, но с такими данными регулятор может задуматься и о последующем ужесточении ДКП, но для начала я бы подождал статистических данных за апрель-май, если темпы подтвердятся — беда.

🏠 По предварительным данным ипотека в марте ускорилась до 1,2% (+0,8% в феврале, с корректировкой на сделки секьюритизации в размере ~42₽ млрд). Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой составила — 326₽ млрд (218₽ млрд в феврале), выдача же рыночной — 121₽ млрд (116 млрд в феврале).

( Читать дальше )

Блог им. svoiinvestor |Перерасчёт месячной инфляции за март — темпы снизились. Вначале же апреля инфляция ускорилась, спрос на бытовые услуги и обвал не дремлют

- 12 апреля 2024, 07:08

- |

Ⓜ️ Регулятор пересчитал месячную инфляцию за март, получилось — 0,39% (в марте 2023 г. — 0,37%). Недельные данные марта показывали — 0,31%, тогда я указывал, что недельная корзина включает мало услуг, а они растут в цене опережающими темпами, поэтому при перерасчёте регулятор точно увеличит данную цифру. Но, даже при перерасчёте можно констатировать тот факт, что инфляция в марте замедлилась относительно значений января-февраля (0,86% и 0,68%) и составила примерно 5% saar (это месячная инфляция без сезонных факторов, умноженная на 12), нас это приближает к цели регулятора по годовой инфляции (4-4,5%).

Что же насчёт апреля, то по последним данным Росстата, за период с 2 по 8 апреля индекс потребительских цен вырос на 0,16% (прошлые недели — 0,10%, 0,11%), с начала апреля — 0,17%, с начала года — 2,12%. Как вы понимаете в начале апреля инфляция, вновь пришла в ускорение, этому способствуют некоторые факторы, которые явно могут повлиять и на ключевую ставку:

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в марте увеличился, благодаря фондовому рынку, а точнее, ценам на акции и золото. Отмечаем возросшие траты на инвестиции фонда

- 09 апреля 2024, 10:14

- |

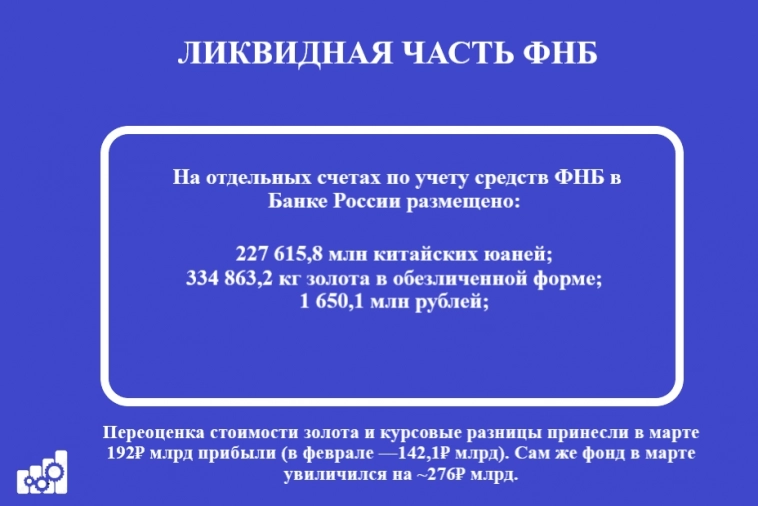

Минфин РФ опубликовал результаты размещения средств ФНБ за март 2024 г. В этом месяце регулятор продолжил инвестиционную деятельность, да и с каким размахом! Проинвестировано — 152₽ млрд (в феврале, только — 6₽ млрд), но средства в фонде не уменьшились, а наоборот увеличились на ~276₽ млрд. По состоянию на 1 апреля 2024 г. объём ФНБ составил — 12,53₽ трлн или 7% ВВП (в феврале — 12,25₽ трлн). Объём ликвидных активов фонда (средства на банковских счетах в Банке России) составил — 5,08₽ трлн или 2,8% ВВП (в феврале — 5,04₽ трлн). Даже с учётом финансирования дефицита ФБ объём ФНБ увеличивается, при этом рост показывают неликвидная/ликвидная часть, последняя намного важнее, потому что именно из неё идут средства на инвестиции и финансирование бюджета, но об этом ниже.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657,8₽ млрд (в феврале — 658,5₽ млрд);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

Блог им. svoiinvestor |Инфляция в марте — недельная порадовала, но надо дождаться месячного пересчёта регулятором, ибо проинфляционных факторов множество!

- 05 апреля 2024, 07:06

- |

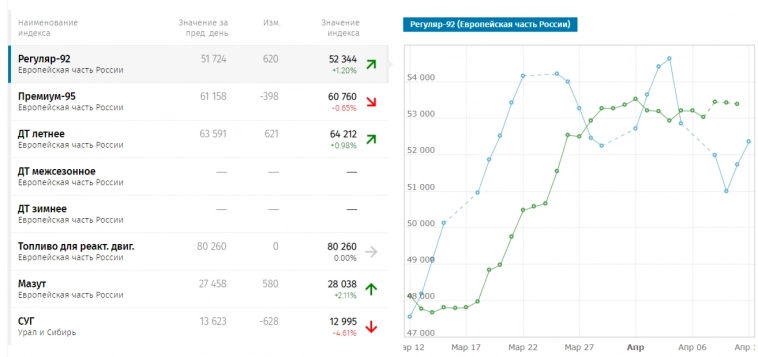

Ⓜ️ По последним данным Росстата, за период с 26 марта по 1 апреля индекс потребительских цен вырос на 0,10% (прошлые недели — 0,11%, 0,06%), с начала марта — 0,31%, с начала года — 1,87%. Да недельные данные ниже 4% saar (это месячная инфляция без сезонных факторов, умноженная на 12), но мы всё равно превысили темпы прошлого года (в марте 2023 г. недельные данные составили — 0,23%, месячный пересчёт регулятором — 0,37%). Цель регулятора 4-4,5% к концу года, но есть множество факторов, которые могут повлиять на темпы инфляции:

🗣 Большой вопрос, как регулятор пересчитает месячную инфляцию, уже 2 месяца подряд цифры выходят выше недельных (январь месячная — 0,86%, недельная — 0,67%, февраль месячная — 0,68%, недельная — 0,60%). Я уверен, что месячную пересчитаю и, вновь, выйдет выше недельной, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами.

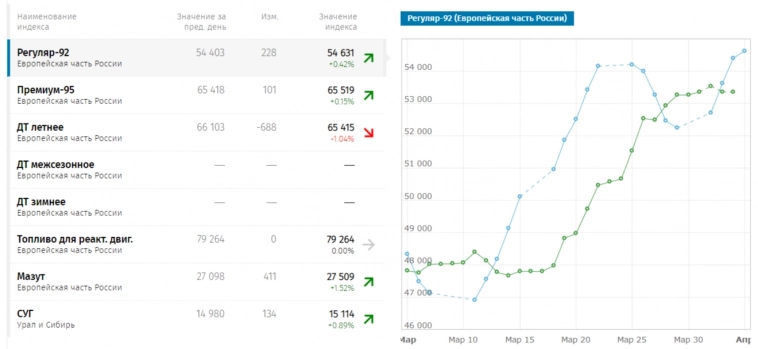

🗣 По данным Росстата, за период с 25 по 31 марта производство бензина в РФ повысилось на 2,7%, а дизельного топлива, наоборот, снизилось на 1,8%.

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в феврале 2024 г. составила — 275 млрд, фиксируем снижение относительно прошлого месяца и года

- 30 марта 2024, 12:01

- |

💳 По данным ЦБ, в феврале 2024 г. прибыль банков составила 275₽ млрд (ROE — 22,7% в годовом выражении), это на 22% ниже, чем месяцем ранее — 354₽ млрд и на 6,1% ниже прошлого года — 293₽ млрд. Доходность на капитал (показатель, который учитывает рост балансов банков) в феврале 2024 г. относительно февраля 2023 г. снизилась (с 30 до 22,7% в годовом выражении, в январе 2024 г. ROE — 29,6%). Такое чувствительное снижение в заработке было связанно с некоторыми факторами.

Основная прибыль (основная прибыль включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) в феврале сократилась на ~90₽ млрд, до ~210₽ млрд с ~300₽ млрд в январе, в том числе вследствие:

💬 небольшого доформирования резервов по корпоративным кредитам на 10₽ млрд (в январе было восстановление на ~30₽ млрд);

💬 роста операционных расходов (+37₽ млрд);

💬 снижения основных доходов (ЧПД и ЧКД) на 23₽ млрд, или 4%, из-за меньшего количества календарных дней в феврале.

( Читать дальше )

Блог им. svoiinvestor |В феврале 2024 г. спрос в ипотеке продолжил своё снижение относительно прошлого года, но проблема в потребкредитовании и автокредитовании

- 29 марта 2024, 07:51

- |

Ⓜ️ По данным ЦБ, в феврале 2024 г. спрос в кредитовании составил — 319₽ млрд (0,9% м/м и 26,7% г/г, месяцем ранее 236₽ млрд). Для января характерно снижение выдач из-за длинных праздников, а февраль более короткий месяц в году, но всё же выдача опускается ниже 400₽ млрд второй месяц подряд. Если бы не потребкредитование и автокредитование (об этом ниже), то можно было признать, что повышенный спрос в кредитовании сошёл на нет и ужесточение ДКП начало работать, а так придётся, похоже, ждать статистических данных за март-апрель (в феврале 2023 г. кредитование составило — 263₽ млрд, 1% м/м и 10,4% г/г).

🏠 По предварительным данным ипотека в феврале на немного подросла до 0,7% (+0,6% в январе), в целом это соответствует ожиданиям регулятора (7–12% за 2024 г.). Стоит признать, что в 2024 г. ужесточение условий по ипотеке с господдержкой начало работать. Помимо этого, правительством сократило субсидии на 0,5 п.п. (в общем сократили на 1,5% с начала запуска субсидий). Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой составила — 218₽ млрд (189₽ млрд в январе), выдача же рыночной — 116₽ млрд (86 млрд в январе), держим в уме низкую базу января из-за праздников. Всего было выдано кредитов на 333₽ млрд, в феврале прошлого года выдали на 422₽ млрд.

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за январь-февраль 2024г. — прибыль снижается относительно прошлых месяцев, ужесточение ДКП влияет на заработки банка

- 28 марта 2024, 08:04

- |

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за январь-февраль 2024 г. Банковский сектор находится под давлением, прибыль снижается из-за высокой ставки (ипотека на вторичку значительно просела), ужесточения макропруденциальных лимитов/надбавок (кредиты становится брать сложнее из-за ставки, много отказов из-за надбавок), стабилизация ₽ (заработок на курсовых разницах снижен) и мер по льготной ипотеке (она становится адресной, летом, возможно, останется только семейная). ВТБ же заработал чистой прибыли за январь-февраль — 61,3₽ млрд, это на 33,2% ниже, чем в прошлом году, как по мне, довольно чувствительное снижение, но читаемое в связи с мерами, которые предпринял регулятор. За прошлый год банк заработал рекордную прибыль — 432,2₽ млрд, в этом году ВТБ подумывает побить данный рекорд и прогнозирует чистую прибыль по МСФО в 2024 г. на уровне 435₽ млрд. Только в данную прибыль заложили два разовых эффекта — ~100₽ млрд прибыли от работы с заблокированными активами и признание 60₽ млрд отложенного налогового актива благодаря изменению стратегии консолидации Открытия. То есть основной заработок будет ниже 300₽ млрд (уровень сегодняшнего ЧП банка). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс