Блог им. svoiinvestor |ФНБ в апреле сокращается. Валютная переоценка, курсовая стоимость акций и "потерянные" евробонды Украины.

- 18 мая 2022, 11:02

- |

МинФин России опубликовал результаты размещения средств ФНБ за апрель. По состоянию на 1 мая 2022 г. объём ФНБ составил 11 005 374,1 млн. руб. или 8,3% ВВП (месяцем ранее объём средств был равен 13 трлн. руб. или 9,8% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) эквивалент 7 875 768,5 млн. руб. или 5,9% ВВП.

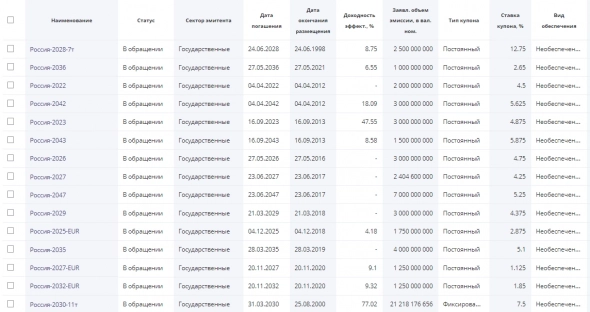

Неликвидная часть активов ФНБ выглядит следующим образом:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |Продолжай инвестировать, ибо только так ты сохранишь и приумножишь свой капитал.

- 02 мая 2022, 15:16

- |

В нашей стране до сих пор плохо развита финансовая грамотность, а последние события в мире, которые затронули фондовый рынок и вовсе отпугнули большинство обывателей. Если раньше мои знакомые как-то интересовались вопросами инвестирования, то сейчас это желание пропало. Рассказы о том, что нас ждёт дефолт и биржа рухнула в два раза усилились (спасибо всевозможным СМИ, которые ежедневно муссируют эту тему). Думаю, что та работа по привлечению клиентов, которую проделывали брокеры, биржи — обесценилась. Кризис в очередной раз доказал, что паника внутри населения заставляет ориентироваться на бумажный доллар и товары первой необходимости (в этот раз у нас в почёте стал сахар, а до этого гречка).

Этот тренд был раньше и продолжился сейчас. Каждый период чему-то должен научить, увы у нас многие сограждане ничему не научились и также совершили ошибки. Психологически сложно противостоять всеобщей панике, некоторые поддаются инстинктам и разум перестаёт работать. В большинстве случаев люди ориентировались на такие финансовые инструменты как:

( Читать дальше )

Блог им. svoiinvestor |Новая реальность в инвестировании. Чему вас могут научить последние события на рынке.

- 02 апреля 2022, 13:40

- |

Открытие торгов российскими бумагами на фондовом рынке произвели различные впечатления на частных инвесторов. Кто-то соскучился по торгам и не отпускает кнопку buy до сих пор, вторая категория просто обкешивается за счёт первой (главное дать сигнал по нужному эмитенту, а потом собирать сливки), а кто-то обнулился и теперь не ногой в это «казино». Мы с вами заложники ситуации, в которой всё равно необходимо принимать какие-либо действия и от наших действий будет зависеть дальнейшая судьба капитала. Не стоит исключать и психологическое давление на физиков, именно в такие периоды на первый план выходит психология. Поспешные и необдуманные действия приводят к печальным обстоятельствам в будущем. Для себя я выделил несколько событий, которые являются сигналом к действию или бездействию на фондовом рынке:

Иностранные активы

( Читать дальше )

Блог им. svoiinvestor |Минфин погасил Евробонды за рубли. Пример для корпоративных еврооблигаций?

- 01 апреля 2022, 09:03

- |

Минфин России выкупил 72,4% от объема выпуска облигаций Россия-2022. 31 марта 2022 года были завершены расчеты по выкупу облигаций внешних облигационных займов РФ выпуска No 12840060V Россия-2022 с погашением 4 апреля 2022 г. В результате выкупа, осуществленного по цене 100% от номинала, Минфином России получены облигаций выпуска Россия-2022 совокупной номинальной стоимостью 1 447 600 000 долл. Остаток выпуска Россия-2022 в обращении составляет 552 400 000 долл. по номинальной стоимости.

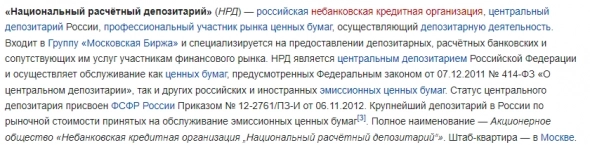

Можно смело заявить, что владельцев данных облигаций спас Минфин. Еврооблигации Россия-2022 хранятся в НРД, а с недавнего времени существует блокировка со стороныEuroclear. Значит купоны и погашение по данным облигациям были бы заморожены. Выкупили их по номинальной стоимости с расчетами в рублях. Думаю, что данные действия должны, как минимум дать понять, что правительство свои обязательства перед заемщиками исполняет в полной мере. Всего в обращении остается 14 еврооблигаций

( Читать дальше )

Блог им. svoiinvestor |Корпоративные облигации. Стоит присмотреться?

- 28 марта 2022, 16:02

- |

Торговая сессия подошла к концу. Всеми любимый IMOEX устремился вниз, показатель индекса теперь ниже, чем 25 февраля. В прошлом посте я уже описал своё отношение к акциям, я навряд ли изменю свою точку зрения, необходимо, чтобы все пункты исчезли и мы смогли торговать на открытом рынке со всеми примочками ФНБ. Теперь же перейдём к корпоративным облигациям.

Сразу исключу ВДО. На себя такой риск не буду брать и вам не советую, особенно в такое время. Корпоративные облигации естественно интересней ОФЗ, но сразу отмечу несколько факторов, кому подойдут они, а кому нет:

🧐 Я рассматривал короткие. Потому что хотел припарковать половину свободного кэша, чтобы потом без проблем изъять для приобретения акций. Соответственно доходность должна быть значительно больше, чем вклада/счёта. Таких я для себя не увидел

( Читать дальше )

Блог им. svoiinvestor |Мои действия при открытии торгов в понедельник. И странная ситуация с Best Efforts Bank.

- 26 марта 2022, 16:21

- |

💣 Банк России расщедрился и допустил к торгам в понедельник российские акции, российские корпоративные, региональные и муниципальные облигации. Торги пройдут в период с 09:50 до 13:50 мск, а также в РПС в период с 9:30 до 14:00 мск. По таким финансовым инструментам установлен запрет коротких продаж. Что я буду делать в такой ситуации?

⭕️ Московской бирже явно понадобилось два дня для изучения ситуации на фондовом рынке и закрытии позиций шортистов (отсюда позитивный рост показателей первого торгового дня по акциям, а потом откат во второй день). Сейчас у частных инвесторов будет полный карт-бланш. Я буду действовать, только если увижу явное пике IMOEX, тогда покупки некоторых эмитентов не исключены. Массовая истерия и выход всегда возможен

⭕️ Корпоративные облигации явно будут интересней ОФЗ. Надо будет на месте высчитывать их доходность. Если меня всё устроит, то половину свободного кэша переложу со счёта/вклада

( Читать дальше )

Блог им. svoiinvestor |Дивиденды в валюте всё?

- 25 марта 2022, 12:22

- |

НРД (национальный расчетный депозитарий) сообщил, что операции в Clearstream (иностранный депозитарий) не исполняются из-за блокировки. Что это может означать для частного инвестора?

Российские инвесторы могут остаться без купонов по российским и зарубежным еврооблигациям (выплаты купонов в валюте) и дивидендов по зарубежным акциям (ГДР тоже входят), если купили их на Московской бирже. Облигаций не имею, по РусАгро дивиденды отменили. Думаю, что по ГлобалТранс тоже будет отмена, а вот по фондам интересно. Как им теперь существовать в такой блокировки?

Что же произойдёт с владельцами иностранных активов купленных на Московской бирже ума не приложу. Особенно если портфель состоит в основном из иностранных активов. Как там поживает дивидендная пенсия, друзья?

С уважением, Владислав Кофанов

Блог в Телеграм: t.me/svoiinvestor

Блог им. svoiinvestor |Московская Биржа готовится к открытию торгов акциями?

- 23 марта 2022, 11:13

- |

Московская биржа неплохо себя чувствует. Уже третий день мы наблюдаем свободную торговлю ОФЗ. При этом время торгов увеличено (режим основных торгов в период с 9:50 до 18:50 мск), а индекс RGBI планомерно растёт. Соответственно доходности ОФЗ уменьшаются, короткие облигации не превышают 17% годовых. Видимо ЦБР удалось сдержать падение рынка ОФЗ (да немаловажно отметить за счёт чего: запретна на продажу нерезидентам и то что некоторые бумаги упали на баланс ЦБР) 📊

Ещё присутствует ряд послаблений, которые явно направлены на доступность торгов:

🔘 отменяется запрет коротких продаж по ОФЗ

🔘 торги остальными облигациями проводятся с 9:30 до 19:00 только в режиме «Выкуп: Адресные заявки» с расчетами в рублях

🔘 На срочном рынке с 10:00 до 18:45 будут доступны валютные и товарные инструменты, а также контракты на SPDR S&P 500 ETF Trust и индекс недвижимости

( Читать дальше )

Блог им. svoiinvestor |Торги по ОФЗ завершились. Это был "аттракцион невиданной щедрости".

- 21 марта 2022, 18:05

- |

Торги по ОФЗ завершились. Трёхнедельная пауза была нарушена и частным инвесторам позволили притронуться к «запретному плоду» (на самом деле ничего нам не позволили). Дискретный аукцион прошёл без участия физиков, видимо была допущена элита и ЦБР этим всем заведовал (торги проходили с 10.00-11.00). Доходность на этом аукционе была такой:

⭕️ Короткий конец: 19-20% годовых

⭕️ Средняя часть кривой: 15-17%

⭕️ Дальний конец: 14-15%

Обычный режим, который проходил с 13.00-17.00 уже не порадовал частных инвесторов доходностью. Доходности ОФЗ опустились к 16-17% по коротким бумагам, 14-15% — по среднесрочным и 13-14% по долгосрочным. Такое, вероятно, видение ЦБ «правильных» ожиданий рынка без доступа на него иностранных инвесторов. Учитывая, что те же вклады/счета имеют более привлекательную доходность, я не стал участвовать в этом аттракционе невиданной щедрости.

( Читать дальше )

Блог им. svoiinvestor |Старт торгов по ОФЗ. Что ожидает частного инвестора при открытии?

- 19 марта 2022, 15:08

- |

Ключевая ставка. Не стоит забывать, что ключевая ставка была повышена до 20%. А на заседании 18 марта её оставили на прежнем уровне. Что это означает? Котировки существующих облигаций будут снижены, ибо новые выпуски ожидаемо будут с повышенной доходностью, чем старые. Значит, владельцы старых будут от них избавляться. Ориентиром точно послужит ключевая ставка

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс