SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Несмотря на пандемию, 2020 год стал удачным для МосБиржи - Промсвязьбанк

- 09 марта 2021, 21:57

- |

Мы положительно оцениваем результаты МосБиржи за 2020 г., которые оказались несколько лучше консенсуса. Рост финрезультата по итогам года был достигнут за счет наращивания комиссионных доходов — следствие притока инвесторов на биржу. В целом, 2020 г., несмотря на пандемию, стал удачным для компании.

За счет роста чистой прибыли Набсовет рекомендовал выплатить максимальные в истории дивиденды – 9,45 руб./акцию. Доходность, впрочем, не очень велика – 5,7% к цене закрытия в пятницу, что ниже показателей предыдущих лет, но обусловлено сильным ростом акций в последнее время. Мы сохраняем умеренно-позитивный взгляд на бумаги МосБиржи, целевой уровень – 181 руб./акцию, рекомендация – держать.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |Дивидендная доходность ОГК-2 составит 7,7% - Промсвязьбанк

- 09 марта 2021, 21:07

- |

Чистая прибыль ОГК-2 по МСФО в 2020 году выросла на 10,3% по сравнению с показателем 2019 года и достигла 13,265 млрд рублей, говорится в отчете компании.

Снижение выручки ОГК-2 обусловлено сокращением выработки и падением цен на электроэнергию на фоне теплой погоды в начале 2020 года, пандемии коронавируса, усиления со стороны гидрогенерации из-за высокого притока воды в водохранилища. При этом компания снижала выработку электроэнергии неэффективным оборудованием, что позволило увеличить операционную рентабельность на 2,0 п.п. – до 15,2% и операционную прибыль на 3,1% — до 18,4 млрд руб.

Снижение выручки ОГК-2 обусловлено сокращением выработки и падением цен на электроэнергию на фоне теплой погоды в начале 2020 года, пандемии коронавируса, усиления со стороны гидрогенерации из-за высокого притока воды в водохранилища. При этом компания снижала выработку электроэнергии неэффективным оборудованием, что позволило увеличить операционную рентабельность на 2,0 п.п. – до 15,2% и операционную прибыль на 3,1% — до 18,4 млрд руб.

Наряду с ростом операционной рентабельности позитивное влияние на финансовый результат компании оказало снижение расходов по кредитам и займам на 34,8% — до 2,5 млрд руб. В результате чистая прибыль ОГК-2 выросла на 10,3% — до 13,3 млрд руб. В качестве дивидендов компания может направить 50% прибыли по МСФО, или 0,06 руб./акция, дивидендная доходность на уровне 7,7%. Рекомендуем держать акции ОГК-2 с целевой ценой 0,89 руб./акция.Промсвязьбанк

Новости рынков |В 2021 году объемы торгов Московской биржи продолжат расти во всех сегментах - Атон

- 09 марта 2021, 20:27

- |

Московская биржа представила результаты за 4К20/2020 по МСФО

Комиссионный доход биржи вырос на 41% г/г и 21% кв/кв до 10 млрд руб. (на 5% выше консенсус-прогноза) за счет высоких объемов почти на всех торговых рынках, включая рынок ценных бумаг (+43% г/г, +40% кв/кв), срочный рынок (+41% г/г, +21% кв/кв), денежный рынок (+46% г/г, +13% кв/кв) и рынок депозитарных услуг (+42% г/г, +24% кв/кв). Основной процентный доход снизился на 13% г/г (+9% кв/кв) до 3.2 млрд руб. на фоне снижения внутренних и мировых процентных ставок (средняя предполагаемая доходность на уровне 1.4%), что соответствует ожиданиям. Операционные расходы составили 8.6 млрд руб., показав значительный рост (+20%г/г/21% кв/кв) на фоне развития новых проектов. Показатель EBITDA достиг 9.8 млрд руб. (+19% г/г, +24% кв/кв). Чистая прибыль увеличилась на 19% г/г до 6.8 млрд руб. (на 8% выше консенсус-прогноза). Чистая прибыль Мосбиржи за 2020 выросла на 24.4% г/г до 25.2 млрд руб. Совет директоров рекомендует выплатить дивиденды за 2020 в размере 9.45 руб. на акцию, исходя из коэффициента выплат 85%, что означает доходность на уровне 5.7%. Дата закрытия реестра еще не определена.

Комиссионный доход биржи вырос на 41% г/г и 21% кв/кв до 10 млрд руб. (на 5% выше консенсус-прогноза) за счет высоких объемов почти на всех торговых рынках, включая рынок ценных бумаг (+43% г/г, +40% кв/кв), срочный рынок (+41% г/г, +21% кв/кв), денежный рынок (+46% г/г, +13% кв/кв) и рынок депозитарных услуг (+42% г/г, +24% кв/кв). Основной процентный доход снизился на 13% г/г (+9% кв/кв) до 3.2 млрд руб. на фоне снижения внутренних и мировых процентных ставок (средняя предполагаемая доходность на уровне 1.4%), что соответствует ожиданиям. Операционные расходы составили 8.6 млрд руб., показав значительный рост (+20%г/г/21% кв/кв) на фоне развития новых проектов. Показатель EBITDA достиг 9.8 млрд руб. (+19% г/г, +24% кв/кв). Чистая прибыль увеличилась на 19% г/г до 6.8 млрд руб. (на 8% выше консенсус-прогноза). Чистая прибыль Мосбиржи за 2020 выросла на 24.4% г/г до 25.2 млрд руб. Совет директоров рекомендует выплатить дивиденды за 2020 в размере 9.45 руб. на акцию, исходя из коэффициента выплат 85%, что означает доходность на уровне 5.7%. Дата закрытия реестра еще не определена.

Результаты ожидаемо сильные, умеренно выше консенсус-прогноза вследствие роста комиссионных доходов. Мы ожидаем, что в 2021 объемы торгов продолжат расти во всех сегментах, также существует вероятность роста процентных ставок, что возобновит рост процентных доходов Мосбиржи. Таким образом, мы прогнозируем рост чистой прибыли биржи в 2021 минимум на 15% до более чем 28 млрд руб., при этом мультипликатор P/E 2021 подразумевается на уровне 13.4, что не кажется слишком высокой оценкой, учитывая нециклическую и очень устойчивую бизнес-модель. В ближайшее время мы планируем обновить наши финансовые прогнозы по Мосбирже.Атон

Новости рынков |Дивидендная доходность акций Московской биржи за 2020 год может составить 5,7% - Финам

- 05 марта 2021, 18:30

- |

«МосБиржа» представила финансовый отчет по МСФО за 2020 г. Чистая прибыль выросла на 24,6% до 25,2 млрд руб. и оказалась несколько выше консенсус-прогноза на уровне 24,9 млрд руб. Операционный доход повысился на 12,4% до 48,6 млрд руб.

Улучшение показателей было обусловлено существенным ростом комиссионного дохода, который подскочил на 30,9% до рекордных 34,3 млрд руб. за счет роста объема комиссий на всех рынках. В частности, комиссионные доходы на рынке акций взлетели на 86,7% до 4,2 млрд руб., на рынке облигаций – на 15,3% до 2,9 млрд руб. Доход на валютном рынке составил 4,3 млрд руб. (+20,5%), на денежном рынке – 8,6 млрд руб. (+23,4%), на срочном рынке – 3,94 млрд руб. (+38%). В то же время, чистый процентный доход снизился на 15,3% до 14,2 млрд руб., что было обусловлено общим снижением процентных ставок в стране.

Операционные расходы увеличились на 8,5% до 16,75 млрд руб., в рамках прогноза менеджмента. Скорректированный показатель EBITDA вырос на 13,1% до 35,2 млрд руб., и рентабельность по EBITDA улучшилась на 0,4 п. п. до 72,4%.

«МосБиржа» также сообщила, что в 2020 году брокерские счета открыли почти 5 млн новых частных инвесторов, в результате их общее количество на конец года составило 8,8 млн. Более того, по итогам февраля число физлиц, имеющих брокерские счета, достигло 10,3 млн.

По итогам 2020 года МосБиржа может выплатить дивиденд из расчета 9,45 руб. на акцию, что на 19% больше, чем по итогам предыдущего года, заявило руководство компании. Таким образом, на дивидендные выплаты может быть направлено 21,5 млрд руб., или 85% чистой прибыли прошлого года. В результате дивидендная доходность акций МосБиржи может составить 5,7%.

ГК «Финам»

Улучшение показателей было обусловлено существенным ростом комиссионного дохода, который подскочил на 30,9% до рекордных 34,3 млрд руб. за счет роста объема комиссий на всех рынках. В частности, комиссионные доходы на рынке акций взлетели на 86,7% до 4,2 млрд руб., на рынке облигаций – на 15,3% до 2,9 млрд руб. Доход на валютном рынке составил 4,3 млрд руб. (+20,5%), на денежном рынке – 8,6 млрд руб. (+23,4%), на срочном рынке – 3,94 млрд руб. (+38%). В то же время, чистый процентный доход снизился на 15,3% до 14,2 млрд руб., что было обусловлено общим снижением процентных ставок в стране.

Операционные расходы увеличились на 8,5% до 16,75 млрд руб., в рамках прогноза менеджмента. Скорректированный показатель EBITDA вырос на 13,1% до 35,2 млрд руб., и рентабельность по EBITDA улучшилась на 0,4 п. п. до 72,4%.

«МосБиржа» также сообщила, что в 2020 году брокерские счета открыли почти 5 млн новых частных инвесторов, в результате их общее количество на конец года составило 8,8 млн. Более того, по итогам февраля число физлиц, имеющих брокерские счета, достигло 10,3 млн.

По итогам 2020 года МосБиржа может выплатить дивиденд из расчета 9,45 руб. на акцию, что на 19% больше, чем по итогам предыдущего года, заявило руководство компании. Таким образом, на дивидендные выплаты может быть направлено 21,5 млрд руб., или 85% чистой прибыли прошлого года. В результате дивидендная доходность акций МосБиржи может составить 5,7%.

Представленную отчетность МосБиржи мы оцениваем как достаточно сильную. Благодаря существенному увеличению числа инвесторов и высокой активности на рынке первичных размещений облигаций компания продемонстрировала существенное увеличение комиссионных доходов, причем двузначный рост наблюдался по всем основным направлениям деятельности. А опубликованные ранее хорошие операционные результаты за январь и февраль позволяют рассчитывать, что высокие темпы роста финпоказателей сохранились и в I квартале текущего года. Нам также нравится приверженность руководства компании высоким дивидендным выплатам.Додонов Игорь

ГК «Финам»

Новости рынков |Хорошая отчетность и планы по дивидендам будут оказывать поддержку акциям Сбербанка в среднесрочной перспективе - Финам

- 05 марта 2021, 15:39

- |

«Сбербанк» опубликовал весьма оптимистичные результаты деятельности по РСБУ за январь-февраль 2021 г., отразившие восстановление потребительской активности и улучшение экономической ситуации в стране в начале года. Чистая прибыль в феврале выросла на 21,2% в годовом выражении до рекордных 92,6 млрд руб. А за первые два месяца года показатель достиг 179,2 млрд руб., увеличившись на 14,5% относительно аналогичного периода 2020 г., при этом рентабельность капитала повысилась до 22,9% с 21,1%.

Чистый процентный доход за январь-февраль вырос на 13,8% до 246,2 млрд руб., чему способствовали в том числе высокие темпы кредитования. Чистый комиссионный доход увеличился на 6,6% до 77,1 млрд руб. на фоне улучшения результата в сегменте операций с банковскими картами на 15%. Операционные расходы росли сдержанными темпами, повысившись лишь на 5,3% до 92,1 млрд руб. Расходы на резервирование за два месяца составили 37,4 млрд руб., причем в феврале банк высвободил резервы на сумму 1,1 млрд руб., что в основном было связано с укреплением рубля к основным валютам.

Активы Сбера за февраль выросли на 0,3% без учета валютной переоценки до 33,4 трлн руб. Корпоративный кредитный портфель повысился на 0,7% до 15,5 трлн руб., розничный – на 1,2% до 8,6 трлн руб. Причем более половины выданных займов физлицам пришлось на ипотеку. Доля просроченной задолженности в кредитном портфеле осталась стабильной на уровне 3,2%. Депозиты физлиц за февраль повысились на 1,1% до 15,4 трлн руб., причем рост был зафиксирован по всем основным валютам.

Между тем, ранее руководство Сбера заявило, что будет предлагать наблюдательному совету выплатить в виде дивидендов за 2020 год ту же сумму, что была выплачена по итогам 2019 года – 422,38 млрд руб., (соответствует 56,2% от прибыли по МСФО за прошлый год). Дивиденд составит 18,7 руб. на акцию каждого типа, в результате дивидендная доходность может составить значительные 6,7% по обыкновенным акциям и 7,3% по привилегированным.

ГК «Финам»

Чистый процентный доход за январь-февраль вырос на 13,8% до 246,2 млрд руб., чему способствовали в том числе высокие темпы кредитования. Чистый комиссионный доход увеличился на 6,6% до 77,1 млрд руб. на фоне улучшения результата в сегменте операций с банковскими картами на 15%. Операционные расходы росли сдержанными темпами, повысившись лишь на 5,3% до 92,1 млрд руб. Расходы на резервирование за два месяца составили 37,4 млрд руб., причем в феврале банк высвободил резервы на сумму 1,1 млрд руб., что в основном было связано с укреплением рубля к основным валютам.

Активы Сбера за февраль выросли на 0,3% без учета валютной переоценки до 33,4 трлн руб. Корпоративный кредитный портфель повысился на 0,7% до 15,5 трлн руб., розничный – на 1,2% до 8,6 трлн руб. Причем более половины выданных займов физлицам пришлось на ипотеку. Доля просроченной задолженности в кредитном портфеле осталась стабильной на уровне 3,2%. Депозиты физлиц за февраль повысились на 1,1% до 15,4 трлн руб., причем рост был зафиксирован по всем основным валютам.

Между тем, ранее руководство Сбера заявило, что будет предлагать наблюдательному совету выплатить в виде дивидендов за 2020 год ту же сумму, что была выплачена по итогам 2019 года – 422,38 млрд руб., (соответствует 56,2% от прибыли по МСФО за прошлый год). Дивиденд составит 18,7 руб. на акцию каждого типа, в результате дивидендная доходность может составить значительные 6,7% по обыкновенным акциям и 7,3% по привилегированным.

Мы считаем, что хорошая отчетность и планы по дивидендам будут оказывать поддержку акциям Сбера в среднесрочной перспективе.Додонов Игорь

ГК «Финам»

Новости рынков |Рынок положительно отреагирует на результаты Сбербанка - Атон

- 05 марта 2021, 10:30

- |

Сбербанк: результаты за 2020 по МСФО, рост дивидендных ожиданий

Из представленных вчера результатов мы выделяем два основных новых момента: во-первых, Сбербанк начал публиковать ключевые финансовые и операционные метрики по своим небанковским сегментам: платежные услуги, управление благосостоянием, брокерский бизнес, рисковое страхование, развлечения, здравоохранение, а также B2B-сервисы (Облачные сервисы и Кибербезопасность). Во-вторых, в ходе телеконференции глава банка Герман Греф заявил, что банк сохранит размер дивидендов на уровне прошлого года (18.3 руб. на акцию), несмотря на снижение чистой прибыли на 10% г/г в 2020, что подразумевает коэффициент выплат 56%. Сама отчетность за 4К20 по МСФО достаточно хорошая. Банк заработал 202 млрд руб. чистой прибыли за 4К20 (-4.9% г/г), что значительно превышает консенсус-прогноз, подготовленный банком (179 млрд руб.), в основном за счет сильной динамики чистого процентного дохода. Рентабельность собственного капитала составила 16.6%. Чистый процентный доход вырос на 3.7% г/г до 426 млрд руб. благодаря незначительному снижению ЧПМ до 5.34%, а чистый комиссионный доход увеличился на 7.3% г/г до 159 млрд руб. Чистая прибыль за 2020 снизилась на 10% г/г до 760 млрд руб., а рентабельность собственного капитала была на уровне 16.1%. Чистый процентный доход показал значительный рост (+13.6% до 1.6 трлн руб.), а чистый комиссионный доход увеличился на 11%.

Из представленных вчера результатов мы выделяем два основных новых момента: во-первых, Сбербанк начал публиковать ключевые финансовые и операционные метрики по своим небанковским сегментам: платежные услуги, управление благосостоянием, брокерский бизнес, рисковое страхование, развлечения, здравоохранение, а также B2B-сервисы (Облачные сервисы и Кибербезопасность). Во-вторых, в ходе телеконференции глава банка Герман Греф заявил, что банк сохранит размер дивидендов на уровне прошлого года (18.3 руб. на акцию), несмотря на снижение чистой прибыли на 10% г/г в 2020, что подразумевает коэффициент выплат 56%. Сама отчетность за 4К20 по МСФО достаточно хорошая. Банк заработал 202 млрд руб. чистой прибыли за 4К20 (-4.9% г/г), что значительно превышает консенсус-прогноз, подготовленный банком (179 млрд руб.), в основном за счет сильной динамики чистого процентного дохода. Рентабельность собственного капитала составила 16.6%. Чистый процентный доход вырос на 3.7% г/г до 426 млрд руб. благодаря незначительному снижению ЧПМ до 5.34%, а чистый комиссионный доход увеличился на 7.3% г/г до 159 млрд руб. Чистая прибыль за 2020 снизилась на 10% г/г до 760 млрд руб., а рентабельность собственного капитала была на уровне 16.1%. Чистый процентный доход показал значительный рост (+13.6% до 1.6 трлн руб.), а чистый комиссионный доход увеличился на 11%.

Результаты сами по себе достойные, но в целом близкие к ожиданиям, в то время как намерение банка сохранить прошлогодний уровень дивидендов должны порадовать инвесторов. Их размер предполагает дивидендную доходность 6.6% по обыкновенным акциям и 7.4% по привилегированным. Мы ожидаем, что рынок положительно отреагирует на результаты.Атон

Новости рынков |Для М.Видео 2020 год стал успешным - Промсвязьбанк

- 04 марта 2021, 21:03

- |

Сегодня финансовую отчетность по МСФО представила Группа М.Видео-Эльдорадо, для которой 2020 г. стал успешным. За счет увеличения спроса на онлайн-платформе во время карантинных ограничений компания показала рост по выручке и EBITDA, а также снизила величину чистого долга. Мы сохраняем положительный взгляд на перспективы компании и устанавливаем целевой ориентир в 1029 руб./акцию, что дает потенциал роста 23% к текущей цене.

Группа М.Видео-Эльдорадо — один из крупнейших в России ритейлеров на рынке бытовой техники и электроники. По итогам 2020 года выручка Группы выросла на 14,4% г/г, до 417,8 млрд руб. благодаря более чем двукратному росту онлайн-продаж (+109% г/г), росту среднего чека и частоте покупок в период пандемии.

Скорректированный показатель операционной эффективности EBITDA вырос на 4% г/г и достиг 48,6 млрд руб., однако маржа снизилась до 11,6% с 12,8% годом ранее.

Скорректированная чистая прибыль Группы выросла на 13% г/г, до 10,3 млрд руб. по МСФО 16, что связано с ростом выручки, а также снижением коммерческих, общехозяйственных и административных расходов.

Чистый долг Группы на 31 декабря 2020 года составил 40,5 млрд руб., что ниже на 9,4% по сравнению с 31 декабря 2019 года. Показатель чистый долг/скорректированная EBITDA также снизился до 1,42x (на 0,25x по сравнению с концом 2019 года).

В соответствии с новой дивидендной политикой М.Видео-Эльдорадо планирует направлять на дивидендные выплаты не менее 100% чистой прибыли с исключением доли прибыли (убытка) ассоциированных и совместных предприятий по стандарту МСФО 17 (IAS 17) и осуществлять дивидендные выплаты два раза в год. Целевой уровень долговой нагрузки не должен превышать 2,0х (по итогам 2020 года коэффициент был ниже — 1,42х).

Первые дивиденды в рамках новой политики группа планирует выплатить по итогам работы за 2020 год, с учетом выплаты в декабре 2020 года промежуточных дивидендов в размере 5,4 млрд рублей, что соответствовало 100% чистой прибыли за первое полугодие (30 рублей на акцию).

«Промсвязьбанк»

Группа М.Видео-Эльдорадо — один из крупнейших в России ритейлеров на рынке бытовой техники и электроники. По итогам 2020 года выручка Группы выросла на 14,4% г/г, до 417,8 млрд руб. благодаря более чем двукратному росту онлайн-продаж (+109% г/г), росту среднего чека и частоте покупок в период пандемии.

Скорректированный показатель операционной эффективности EBITDA вырос на 4% г/г и достиг 48,6 млрд руб., однако маржа снизилась до 11,6% с 12,8% годом ранее.

Скорректированная чистая прибыль Группы выросла на 13% г/г, до 10,3 млрд руб. по МСФО 16, что связано с ростом выручки, а также снижением коммерческих, общехозяйственных и административных расходов.

Чистый долг Группы на 31 декабря 2020 года составил 40,5 млрд руб., что ниже на 9,4% по сравнению с 31 декабря 2019 года. Показатель чистый долг/скорректированная EBITDA также снизился до 1,42x (на 0,25x по сравнению с концом 2019 года).

В соответствии с новой дивидендной политикой М.Видео-Эльдорадо планирует направлять на дивидендные выплаты не менее 100% чистой прибыли с исключением доли прибыли (убытка) ассоциированных и совместных предприятий по стандарту МСФО 17 (IAS 17) и осуществлять дивидендные выплаты два раза в год. Целевой уровень долговой нагрузки не должен превышать 2,0х (по итогам 2020 года коэффициент был ниже — 1,42х).

Первые дивиденды в рамках новой политики группа планирует выплатить по итогам работы за 2020 год, с учетом выплаты в декабре 2020 года промежуточных дивидендов в размере 5,4 млрд рублей, что соответствовало 100% чистой прибыли за первое полугодие (30 рублей на акцию).

Мы сохраняем положительный взгляд на перспективы компании с учетом выхода с лета на модель маркетплейса, значительных вложений в цифровизацию бизнеса и высокой дивидендной доходности (мы ожидаем дивдоходность в 2021 г. 9%). Оцениваем долгосрочный целевой ориентир компании в 1029 руб./акцию, что дает потенциал роста 23% к текущей цене.Теличко Людмила

«Промсвязьбанк»

Новости рынков |Финрезультаты Сбербанка выглядят весьма уверенно, без каких-то явных слабых мест - Финам

- 04 марта 2021, 19:59

- |

Сбер представил достаточно сильный финансовый отчет за IV квартал и весь 2020 год, показавший высокую устойчивость бизнеса банка к кризисным явлениям, спровоцированным пандемией коронавируса. Чистая прибыль в октябре-декабре уменьшилась на 4,9% в годовом выражении до 201,7 млрд руб., а по итогам всего прошлого года показатель достиг 760,2 млрд руб., превысив консенсус-прогноз на уровне 738 млрд руб. При этом рентабельность собственного капитала (ROE) по итогам года составила значительные 16,1%. Неплохой результат был обусловлен позитивной динамикой показателей по всем основным направлениям деятельности.

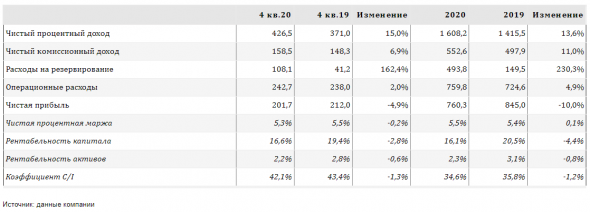

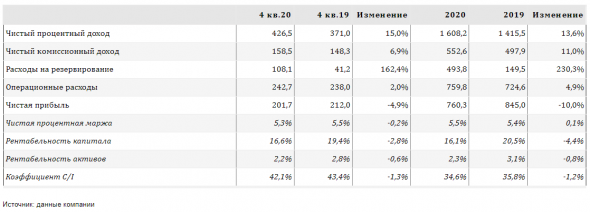

Сбер: основные финансовые результаты за IV квартал и весь 2020 г. (млрд руб.)

Чистый процентный доход в IV квартале повысился на 15% в годовом выражении до 426,5 млрд руб. благодаря росту объемов кредитования и сохранению чистой процентной маржи на относительно стабильном уровне. Чистый комиссионный доход вырос на 6,9% до 158,5 млрд руб. благодаря хорошим результатам платежного бизнеса, где главными драйверами оставались расчетные операции, а также брокерского бизнеса. Между тем, операционные расходы росли более сдержанными темпами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились лишь на 2% до 241,7 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1,3 п. п. по сравнению с аналогичным показателем прошлого года и составил 42,1%. Главным же фактором сокращения прибыли стал резкий рост расходов на резервирование, до 108,1 млрд руб. против 41,2 млрд руб. в IV квартале 2019 г., при увеличении стоимости риска до 1,71% с 0,8%.

Объем активов Сбера на конец IV квартала 2020 г. достиг 36 трлн руб., увеличившись на 2,5% относительно предыдущего квартала и на 20,2% с начала года. Розничный кредитный портфель за квартал увеличился на 4,8% до 9,3 трлн руб., в значительной степени благодаря высокому спросу на ипотечные кредиты. При этом доля розничных кредитов в совокупном кредитном портфеле увеличилась до рекордных 37,2%. Объем корпоративных кредитов поднялся на 0,2% до 15,7 трлн руб. (без учета валютной переоценки рост составил 3,5%). Между тем, качество активов улучшилось и вернулось на докризисный уровень – доля проблемных кредитов (NPLs) уменьшилась на 0,4 п. п. до 4,3%. Коэффициент достаточности базового капитала (CET1) вырос на 0,4 п. п. и находится на весьма комфортном уровне 13,8% (на 1,3 п. п. выше цели для выплаты в виде дивидендов 50% чистой прибыли).

Сбер также сообщил, что количество активных клиентов-физлиц в 2020 г. выросло на 3 млн человек и приблизилось к 99 млн человек. При этом число активных ежемесячных пользователей (MAU) мобильного приложения «СберБанк Онлайн» выросло за год на 10,6 млн человек, до 65,3 млн человек. Количество активных корпоративных клиентов выросло почти на 200 тыс. и превысило 2,7 млн.

Кроме того, Сбер раскрыл некоторые финансовые подробности касательно своего нефинансового бизнеса. Так, выручка в этом бизнесе в 2020 г. подскочила в 2,7 раза до 71,4 млрд руб., что согласуется со стратегической целью банка, согласно которой среднегодовые темпы роста нефинансовых сервисов в период до 2023 г. должны составлять свыше 100% в год. В том числе, в сегменте FoodTech&Mobility, объединяющем сервисы доставки готовой еды, такси и каршеринг, продажи выросли до 4,8 млрд руб. с 500 млн руб. в 2019 г., однако отрицательная EBITDA подскочила до 10,4 млрд руб. Оборот сегмента E-commerce, включающий сервисы электронной коммерции и логистические сервисы, составил 12,9 млрд руб. при отрицательной EBITDA в размере 6,4 млрд руб. Эти цифры подтверждают наше мнение, что ожидать финансовой отдачи от нефинансовых сервисов Сбера пока не приходится. В то же время надо отметить, что на данный момент они неплохо вписываются в экосистему банка, способствуя привлечению и удержанию клиентов, и эта их роль будет только возрастать в будущем.

В целом можно констатировать, что финансовые результаты Сбера за IV квартал и весь 2020 г. выглядят весьма уверенно, без каких-то явных слабых мест. Благодаря снижению стоимости фондирования до рекордного минимума Сберу удалось сохранить неплохие показатели чистой процентной маржи, несмотря на общее снижение ставок в экономике. Хорошую динамику демонстрирует комиссионный доход. Кроме того, отчисления в резерв под обесценение кредитного портфеля хоть и несколько выросли относительно предыдущего квартала, они по-прежнему остаются существенно ниже пика, зафиксированного в I квартале прошлого года.

Руководство Сбера улучшило прогнозы по стоимости риска и ROE на 2021 г. Показатель ROE в нынешнем году, как теперь ожидается, составит «выше 18%» против прежней оценки «выше 17%». А прогноз стоимости риска был снижен до 1,2-1,4% с 1,4-1,5%. Кроме того, Сбер рассчитывает в 2021 г. увеличить кредиты населению на 13-15%, корпоративные кредиты – на 7-9% (оба показателя планируются на уровне всего банковского сектора РФ).

Глава Сбера Герман Греф также заявил, что менеджмент банка будет предлагать наблюдательному совету выплатить в виде дивидендов за 2020 г. ту же сумму, что была выплачена по итогам 2019 г. – 422,38 млрд руб., или 18,7 руб. на акцию каждого типа. В результате дивидендная доходность может составить значительные 6,7% по обыкновенным акциям и 7,3% по привилегированным.

ГК «Финам»

Сбер: основные финансовые результаты за IV квартал и весь 2020 г. (млрд руб.)

Чистый процентный доход в IV квартале повысился на 15% в годовом выражении до 426,5 млрд руб. благодаря росту объемов кредитования и сохранению чистой процентной маржи на относительно стабильном уровне. Чистый комиссионный доход вырос на 6,9% до 158,5 млрд руб. благодаря хорошим результатам платежного бизнеса, где главными драйверами оставались расчетные операции, а также брокерского бизнеса. Между тем, операционные расходы росли более сдержанными темпами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились лишь на 2% до 241,7 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1,3 п. п. по сравнению с аналогичным показателем прошлого года и составил 42,1%. Главным же фактором сокращения прибыли стал резкий рост расходов на резервирование, до 108,1 млрд руб. против 41,2 млрд руб. в IV квартале 2019 г., при увеличении стоимости риска до 1,71% с 0,8%.

Объем активов Сбера на конец IV квартала 2020 г. достиг 36 трлн руб., увеличившись на 2,5% относительно предыдущего квартала и на 20,2% с начала года. Розничный кредитный портфель за квартал увеличился на 4,8% до 9,3 трлн руб., в значительной степени благодаря высокому спросу на ипотечные кредиты. При этом доля розничных кредитов в совокупном кредитном портфеле увеличилась до рекордных 37,2%. Объем корпоративных кредитов поднялся на 0,2% до 15,7 трлн руб. (без учета валютной переоценки рост составил 3,5%). Между тем, качество активов улучшилось и вернулось на докризисный уровень – доля проблемных кредитов (NPLs) уменьшилась на 0,4 п. п. до 4,3%. Коэффициент достаточности базового капитала (CET1) вырос на 0,4 п. п. и находится на весьма комфортном уровне 13,8% (на 1,3 п. п. выше цели для выплаты в виде дивидендов 50% чистой прибыли).

Сбер также сообщил, что количество активных клиентов-физлиц в 2020 г. выросло на 3 млн человек и приблизилось к 99 млн человек. При этом число активных ежемесячных пользователей (MAU) мобильного приложения «СберБанк Онлайн» выросло за год на 10,6 млн человек, до 65,3 млн человек. Количество активных корпоративных клиентов выросло почти на 200 тыс. и превысило 2,7 млн.

Кроме того, Сбер раскрыл некоторые финансовые подробности касательно своего нефинансового бизнеса. Так, выручка в этом бизнесе в 2020 г. подскочила в 2,7 раза до 71,4 млрд руб., что согласуется со стратегической целью банка, согласно которой среднегодовые темпы роста нефинансовых сервисов в период до 2023 г. должны составлять свыше 100% в год. В том числе, в сегменте FoodTech&Mobility, объединяющем сервисы доставки готовой еды, такси и каршеринг, продажи выросли до 4,8 млрд руб. с 500 млн руб. в 2019 г., однако отрицательная EBITDA подскочила до 10,4 млрд руб. Оборот сегмента E-commerce, включающий сервисы электронной коммерции и логистические сервисы, составил 12,9 млрд руб. при отрицательной EBITDA в размере 6,4 млрд руб. Эти цифры подтверждают наше мнение, что ожидать финансовой отдачи от нефинансовых сервисов Сбера пока не приходится. В то же время надо отметить, что на данный момент они неплохо вписываются в экосистему банка, способствуя привлечению и удержанию клиентов, и эта их роль будет только возрастать в будущем.

В целом можно констатировать, что финансовые результаты Сбера за IV квартал и весь 2020 г. выглядят весьма уверенно, без каких-то явных слабых мест. Благодаря снижению стоимости фондирования до рекордного минимума Сберу удалось сохранить неплохие показатели чистой процентной маржи, несмотря на общее снижение ставок в экономике. Хорошую динамику демонстрирует комиссионный доход. Кроме того, отчисления в резерв под обесценение кредитного портфеля хоть и несколько выросли относительно предыдущего квартала, они по-прежнему остаются существенно ниже пика, зафиксированного в I квартале прошлого года.

Руководство Сбера улучшило прогнозы по стоимости риска и ROE на 2021 г. Показатель ROE в нынешнем году, как теперь ожидается, составит «выше 18%» против прежней оценки «выше 17%». А прогноз стоимости риска был снижен до 1,2-1,4% с 1,4-1,5%. Кроме того, Сбер рассчитывает в 2021 г. увеличить кредиты населению на 13-15%, корпоративные кредиты – на 7-9% (оба показателя планируются на уровне всего банковского сектора РФ).

Глава Сбера Герман Греф также заявил, что менеджмент банка будет предлагать наблюдательному совету выплатить в виде дивидендов за 2020 г. ту же сумму, что была выплачена по итогам 2019 г. – 422,38 млрд руб., или 18,7 руб. на акцию каждого типа. В результате дивидендная доходность может составить значительные 6,7% по обыкновенным акциям и 7,3% по привилегированным.

Мы по-прежнему считаем акции Сбера лучшим выбором в российском банковском секторе. Мы сохраняем среднесрочные целевые цены по обыкновенным и привилегированным акциям банка на уровнях 326,9 руб. и 294,2 руб. соответственно и рекомендацию «Покупать» для них.Додонов Игорь

ГК «Финам»

Новости рынков |Фундаментальная оценка акций Сбербанка остается позитивной, но краткосрочных катализаторов роста пока нет - Атон

- 04 марта 2021, 15:31

- |

Чистая прибыль «Сбербанка» за 4К20 снизилась на 4.9% г/г до 202 млрд руб. Доход от основной деятельности остается на хорошем уровне: чистый процентный доход вырос на 15% г/г, комиссионный доход на 6.9% г/г, ЧПМ на 5.34%, стоимость фондирования – 2.8%. Банк заработал 760 млрд руб. чистой прибыли за 2020 (-10% г/г), что предполагает выплату дивидендов в размере 16.8 руб. на акцию с доходностью 6.1% и 6.7% по обыкновенным и привилегированным акциям соответственно. В годовой отчетности отдельно выделены результаты по новым небанковским сервисам. Представленные результаты несколько превышают консенсус-прогноз, но в целом нейтральны в отношении динамики цен на акции. Наша фундаментальная оценка акций «Сбербанка» остается позитивной, хотя мы не видим краткосрочных катализаторов роста.

Банк продемонстрировал в 4К20 неплохую динамику доходов. Чистая прибыль за квартал составила 202 млрд руб. (-4.9% г/г), что значительно выше консенсус-прогноза, подготовленного банком (179 млрд руб.), в первую очередь благодаря хорошей динамике чистого процентного дохода. Рентабельность собственного капитала (ROE) составила 16.6%. Чистый процентный доход вырос на 3.7% г/г до 426 млрд руб., несмотря на некоторое снижение маржи до 5.34% против 5.48% в 3К20 и 5.5% в 4К19), а чистый комиссионный доход увеличился на 7.3% г/г до 159 млрд руб. Стоимость фондирования остается стабильно низкой – 2.8% (2.8% в 3К20 и 3.9% в 4К19), при этом доходность процентных активов составила 7.6% (7.7% в 3К20). Чистая прибыль за 2020 снизилась на 10% г/г до 760 млрд руб., рентабельность собственного капитала (ROE) была на уровне 16.1%. Чистый процентный доход показал значительный рост (+13.6% до 1.6 трлн руб.), а чистый комиссионный доход увеличился на 11%.

Активы и качество активов. Объем кредитования увеличился в прошлом году на 14.8%, при этом розничные кредиты увеличились на 18.1%, корпоративные – на 13.2%. Качество активов улучшается – доля неработающих кредитов снизилась на 4 бп кв/кв до 4.3%, а доля кредитов стадии 3 снизилась до 6.6% против 6.9% в третьем квартале. Банк увеличил отчисления в резервы в 2.6 раза г/г/+26% кв/кв до 108 млрд руб., при этом совокупная стоимость риска составила 1.7%, что несколько лучше наших ожиданий.

Капитал и прогнозы по дивидендам. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на отметке 13.83%, а коэффициент достаточности общего капитала (CAR) – на отметке 14.68%. Активы банка, взвешенные с учетом риска, продолжают снижаться – на 2.1 пп до 94.7% со 108.9% в конце 2019 года в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по необеспеченным потребительским кредитам. Исходя из коэффициента выплаты 50%, дивиденды Сбербанка за 2020 составят около 380 млрд руб. или 16.8 руб. на акцию. Это предполагает дивидендную доходность 6.1% и 6.7% по обыкновенным и привилегированным акциям соответственно.

Небанковские услуги. Сбербанк начал публиковать ключевые финансовые и операционные метрики по своим небанковским сегментам: платежные услуги, управление благосостоянием, брокерский бизнес, рисковое страхование, развлечения, здравоохранение, а также B2B-сервисы (Облачные сервисы и Кибербезопасность). Банк представил финансовые и операционные результаты по этим вертикалям, которые дают много информации для анализа и позволяют отслеживать достижение целевых показателей в этих сегментах.

«Атон»

Телеконференция состоится 4 марта в 17:00 МСК.

Банк продемонстрировал в 4К20 неплохую динамику доходов. Чистая прибыль за квартал составила 202 млрд руб. (-4.9% г/г), что значительно выше консенсус-прогноза, подготовленного банком (179 млрд руб.), в первую очередь благодаря хорошей динамике чистого процентного дохода. Рентабельность собственного капитала (ROE) составила 16.6%. Чистый процентный доход вырос на 3.7% г/г до 426 млрд руб., несмотря на некоторое снижение маржи до 5.34% против 5.48% в 3К20 и 5.5% в 4К19), а чистый комиссионный доход увеличился на 7.3% г/г до 159 млрд руб. Стоимость фондирования остается стабильно низкой – 2.8% (2.8% в 3К20 и 3.9% в 4К19), при этом доходность процентных активов составила 7.6% (7.7% в 3К20). Чистая прибыль за 2020 снизилась на 10% г/г до 760 млрд руб., рентабельность собственного капитала (ROE) была на уровне 16.1%. Чистый процентный доход показал значительный рост (+13.6% до 1.6 трлн руб.), а чистый комиссионный доход увеличился на 11%.

Активы и качество активов. Объем кредитования увеличился в прошлом году на 14.8%, при этом розничные кредиты увеличились на 18.1%, корпоративные – на 13.2%. Качество активов улучшается – доля неработающих кредитов снизилась на 4 бп кв/кв до 4.3%, а доля кредитов стадии 3 снизилась до 6.6% против 6.9% в третьем квартале. Банк увеличил отчисления в резервы в 2.6 раза г/г/+26% кв/кв до 108 млрд руб., при этом совокупная стоимость риска составила 1.7%, что несколько лучше наших ожиданий.

Капитал и прогнозы по дивидендам. Коэффициент достаточности базового капитала 1-го уровня (CET1) Сбербанка остается стабильным на отметке 13.83%, а коэффициент достаточности общего капитала (CAR) – на отметке 14.68%. Активы банка, взвешенные с учетом риска, продолжают снижаться – на 2.1 пп до 94.7% со 108.9% в конце 2019 года в связи с переходом Сбербанка на принципы Basel 3.5 и отменой макро-надбавки по необеспеченным потребительским кредитам. Исходя из коэффициента выплаты 50%, дивиденды Сбербанка за 2020 составят около 380 млрд руб. или 16.8 руб. на акцию. Это предполагает дивидендную доходность 6.1% и 6.7% по обыкновенным и привилегированным акциям соответственно.

Небанковские услуги. Сбербанк начал публиковать ключевые финансовые и операционные метрики по своим небанковским сегментам: платежные услуги, управление благосостоянием, брокерский бизнес, рисковое страхование, развлечения, здравоохранение, а также B2B-сервисы (Облачные сервисы и Кибербезопасность). Банк представил финансовые и операционные результаты по этим вертикалям, которые дают много информации для анализа и позволяют отслеживать достижение целевых показателей в этих сегментах.

Оценка. Согласно нашим прогнозам по прибыли на 2021, Сбербанк торгуется с мультипликаторами 2021П P/E 7.2x и P/BV 1.15x против средних исторических мультипликаторов 6.2x и 1.2x соответственно. Мы считаем, что текущая оценка остается привлекательной. В то же самое время мы не видим специфических для Сбербанка краткосрочных катализаторов, скорее, триггером дальнейшего роста может стать более оптимистичный настрой инвесторов в отношении российского рынка акций.Ганелин Михаил

«Атон»

Телеконференция состоится 4 марта в 17:00 МСК.

Новости рынков |Полиметалл представил сильные результаты по итогам 2020 года - Промсвязьбанк

- 03 марта 2021, 20:42

- |

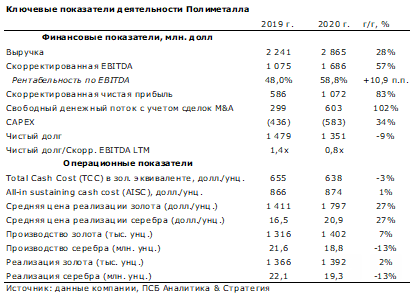

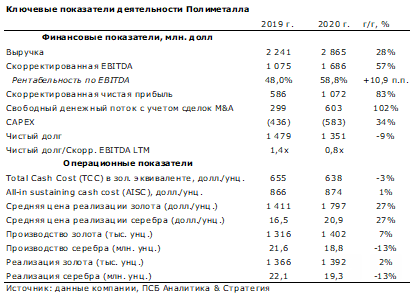

Полиметалл в среду представил финансовые результаты по МСФО по итогам 2020 года, достигнув рекордных уровней по основным показателям, а также по рентабельности EBITDA. Увеличению доходов Полиметалла способствовал в первую очередь уверенный рост цен на драгоценные металлы в условиях роста доли сбыта золота. Совет директоров Полиметалла также сообщил, что рекомендует выплатить финальный дивиденд в размере 0,89 долл. на акцию, что с учетом промежуточных дивидендов (совокупный дивиденд составит 1,29 долл.) соответствует 100% свободного денежного потока и дивидендной доходности 6,3%.

Мы квалифицируем представленные финансовые результаты как сильные и, отмечая привлекательный дивидендный профиль Полиметалла и наш позитивный долгосрочный взгляд на рынки драгметаллов, подтверждаем нашу рекомендацию «покупать» акции компании с целевой ценой в 2166

Выручка Полиметалла по итогам 2020 г. составила рекордные 2,87 млрд долл. (+28% г/г) благодаря в первую очередь хорошей ценовой конъюнктуре рынков драгоценных металлов: отпускные цены на золото и серебро подскочили на 27% г/г.

Скорректированная EBITDA Группы выросла на 57% г/г, до 1,69 млрд долл., также достигнув рекордных уровней. Уверенный контроль за расходами и изменение структуры реализации в сторону дальнейшего увеличения продаж золота позволили увеличить рентабельность по этому показателю до 58,8%. Чистая прибыль превысила по итогам года 1,07 млрд долл. (+83% г/г). Уверенный рост доходов позволил компании сократить долговую нагрузку до 0,8х по показателю чистый долг/EBITDA.

Общие денежные затраты (ТСС) Полиметалла в золотом эквиваленте в 2020 г. снизились на 3%, до 638 долл./унц., что превзошло прогнозы самой компании (650-700 долл./унцию). Снижение было обеспечено валютным фактором: ослабление рубля и тенге нивелировало влияние дополнительных расходов, связанных с обеспечением эпидемиологических требований по борьбе с Covid-19, и роста НДПИ. Вместе с тем совокупные денежные затраты (AISC) составили 874 долл./унц., оставшись на уровне 2019 года и в рамках прогноза компании (850-900 долл./унц.) ввиду затрат на модернизацию парка техники и повышения объема вскрышных работ.

В соответствии с дивидендной политикой Совет директоров компании рекомендовал выплатить итоговый дивиденд в размере 0,89 долл. на акцию, что, с учетом промежуточных дивидендов соответствует 100% свободного денежного потока по итогам года. Совокупный размер дивиденда за год составит 1,29 долл., что предполагает дивидендную доходность в размере 6,3%, исходя из текущих котировок.

Мы квалифицируем представленные финансовые результаты как сильные и, отмечая привлекательный дивидендный профиль Полиметалла и наш позитивный долгосрочный взгляд на рынки драгметаллов, подтверждаем нашу рекомендацию «покупать» акции компании с целевой ценой в 2166

Выручка Полиметалла по итогам 2020 г. составила рекордные 2,87 млрд долл. (+28% г/г) благодаря в первую очередь хорошей ценовой конъюнктуре рынков драгоценных металлов: отпускные цены на золото и серебро подскочили на 27% г/г.

Скорректированная EBITDA Группы выросла на 57% г/г, до 1,69 млрд долл., также достигнув рекордных уровней. Уверенный контроль за расходами и изменение структуры реализации в сторону дальнейшего увеличения продаж золота позволили увеличить рентабельность по этому показателю до 58,8%. Чистая прибыль превысила по итогам года 1,07 млрд долл. (+83% г/г). Уверенный рост доходов позволил компании сократить долговую нагрузку до 0,8х по показателю чистый долг/EBITDA.

Общие денежные затраты (ТСС) Полиметалла в золотом эквиваленте в 2020 г. снизились на 3%, до 638 долл./унц., что превзошло прогнозы самой компании (650-700 долл./унцию). Снижение было обеспечено валютным фактором: ослабление рубля и тенге нивелировало влияние дополнительных расходов, связанных с обеспечением эпидемиологических требований по борьбе с Covid-19, и роста НДПИ. Вместе с тем совокупные денежные затраты (AISC) составили 874 долл./унц., оставшись на уровне 2019 года и в рамках прогноза компании (850-900 долл./унц.) ввиду затрат на модернизацию парка техники и повышения объема вскрышных работ.

В соответствии с дивидендной политикой Совет директоров компании рекомендовал выплатить итоговый дивиденд в размере 0,89 долл. на акцию, что, с учетом промежуточных дивидендов соответствует 100% свободного денежного потока по итогам года. Совокупный размер дивиденда за год составит 1,29 долл., что предполагает дивидендную доходность в размере 6,3%, исходя из текущих котировок.

Мы квалифицируем представленную финансовую отчетность как сильную. Крепость бизнеса и приверженность компании высоким стандартам производства и защиты труда (Полиметалл сообщил, что добился в прошлом году нулевого показателя смертельного травматизма) и высокая дивидендная доходность в условиях нашего позитивного долгосрочного взгляда на цены на драгметаллы позволяют нам по-прежнему оценивать акции компании как привлекательные. Мы рекомендуем «покупать» акции Полиметалла, наш целевой уровень составляет 2166 руб., потенциал роста 43%.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс