SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Отчет Ростелекома снова покажет хороший темп роста выручки

- 05 марта 2018, 21:41

- |

Во вторник, 6 марта, «Ростелеком» опубликует результаты за 4 квартал 2017 года по МСФО.

Мы полагаем, что компания снова добилась хороших темпов роста выручки в 3% по сравнению с 4 кварталом 2016 года, а сама выручка составила 82,8 млрд. рублей. Главными факторами такого роста должны были стать выручка по госконтрактам, таким как подключение к интернету больниц и проект «Умный город», а также рост в сегменте В2С на фоне увеличения выручки от широкополосного доступа (ШПД) в интернет и платного ТВ.Sberbank CIB

Мы ожидаем роста скорректированной EBITDA на 6,8% до 26,0 млрд. рублей при рентабельности в 31,4%; при этом на 50% рост будет обеспечен за счет увеличения госфинансирования по проекту ликвидации цифрового неравенства. Мы прогнозируем чистую прибыль в 4,1 млрд. рублей, на 15% выше уровня за аналогичный период 2016 года.

Соответственно, мы ожидаем, что за весь год «Ростелеком» добился роста выручки на 2,2% и роста скорректированной EBITDA на 0,4%.

- комментировать

- Комментарии ( 0 )

Новости рынков |Ростелеком отчитается завтра, 6 марта и проведет телеконференцию

- 05 марта 2018, 18:58

- |

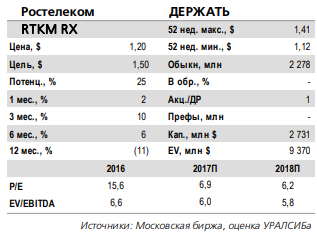

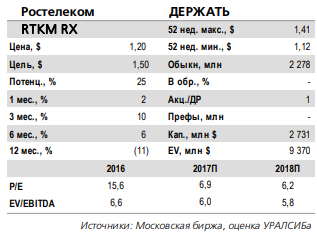

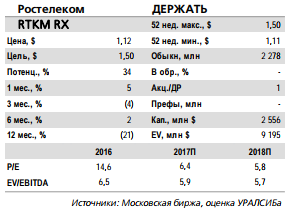

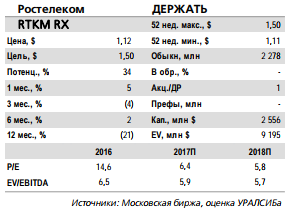

Аналитики Уралсиба ожидают роста выручки на 1% год к году и увеличения рентабельности:

Завтра, 6 марта, Ростелеком опубликует отчетность за 4 кв. 2017 г. по МСФО. Мы ожидаем, что компания увеличит выручку на 1% (здесь и далее – год к году) до 81,4 млрд руб. (1,4 млрд долл.) и OIBDA – на 6% до 25,8 млрд руб. (442 млн долл.) при рентабельности по OIBDA на уровне 31,7% (плюс 1,4 п.п.). Чистая прибыль, как мы прогнозируем, вырастет на 3% до 3,7 млрд руб. (63 млн долл.).

Аналитики Уралсиба прогнозируют сокращение выручки от фиксированной телефонии на 10%:

( Читать дальше )

Завтра, 6 марта, Ростелеком опубликует отчетность за 4 кв. 2017 г. по МСФО. Мы ожидаем, что компания увеличит выручку на 1% (здесь и далее – год к году) до 81,4 млрд руб. (1,4 млрд долл.) и OIBDA – на 6% до 25,8 млрд руб. (442 млн долл.) при рентабельности по OIBDA на уровне 31,7% (плюс 1,4 п.п.). Чистая прибыль, как мы прогнозируем, вырастет на 3% до 3,7 млрд руб. (63 млн долл.).

Аналитики Уралсиба прогнозируют сокращение выручки от фиксированной телефонии на 10%:

По нашим оценкам, выручка Ростелекома от услуг фиксированной телефонии в 4 кв. 2017 г. сократится на 10% до 19,1 млрд руб. (327 млн долл.), доходы от услуг платного ТВ увеличатся на 12% до 7,0 млрд руб. (121 млн долл.), а от присоединения и пропуска трафика – на 2% до 11,1 млрд руб. (190 млн долл.). Мы ожидаем, что выручка от ШПД вырастет на 6% до 18,3 млрд руб. (313 млн долл.). Денежные операционные расходы, согласно нашим прогнозам, увеличатся на 3% до 57,6 млрд руб. (985 млн долл.), включая 22,7 млрд руб. (389 млн долл.) расходов на персонал (плюс 4%) и 16,1 млрд руб. (275 млн долл.) расходов на присоединение и пропуск трафика (плюс 4%).

( Читать дальше )

Новости рынков |Фарватер рынка. Выборы, санкции, отчетность и дивиденды

- 28 февраля 2018, 18:40

- |

Ключевые инвестиционные идеи в акциях.

( Читать дальше )

Наши топ-идеи на 2018 прибавили 9.4% (при росте индекса РТС на 6.5%) с момента, когда мы предложили их в нашей годовой Стратегии 2018 (13 декабря 2017). В этом отчете мы представляем ряд обновлений. Мы заменяем ЛУКОЙЛ менее ликвидными привилегированными акциями Башнефти. Мы ожидаем от Башнефти сильных финансовых результатов, которые подтвердят вероятность высоких дивидендов с двузначной доходностью в случае коэффициента выплаты 50%. Акции Яндекса в этом месяце взлетели на фоне отличных результатов за 2017 год по GAAP, и мы решили заменить его на Mail.Ru, которая может продемонстрировать рост накануне публикации результатов 2017 по МСФО. Мы удаляем из списка фаворитов акции АЛРОСА, почти достигшие нашей целевой цены. Компания продала свои газовые активы близко к стартовой цене, а это означает, что специальных дивидендов не последует. Мы исключаем

( Читать дальше )

Новости рынков |Ростелеком - возможная сделка соответствует стратегии по диверсификации бизнеса

- 07 февраля 2018, 14:38

- |

Компания может инвестировать в актив в сфере информационной безопасности

Ростелеком ведет переговоры о приобретении Solar Security. Ростелеком ведет переговоры о покупке российской компании Solar Security, работающей в сфере информационной безопасности, сообщил сегодня «РБК» со ссылкой на источники в ИТ-отрасли. По данным одного из них, предварительное согласие на сделку достигнуто, и она может быть закрыта во втором квартале этого года в случае одобрения ее советом директоров Ростелекома. Ни одна из компаний не комментировала новость.

Лидер в сегменте услуг мониторинга информационной безопасности. Solar Security разрабатывает продукты и сервисы для целевого мониторинга и управления информационной безопасностью. Среди своих клиентов компания называет МТС- Банк, Банк Санкт-Петербург, Почта Банк, Тинькофф, СТС Медиа и другие. В 2016 г. выручка ООО «Солар Секьюрити» по РСБУ составила 361 млн руб., чистая прибыль – 22,8 млн руб. Сегмент мониторинга информационной безопасности имеет значительные перспективы роста, учитывая рекомендации Банка России о возможности аутсорсинга таких функций для малых и средних банков, не обладающих потенциалом для их самостоятельной разработки.

( Читать дальше )

Ростелеком ведет переговоры о приобретении Solar Security. Ростелеком ведет переговоры о покупке российской компании Solar Security, работающей в сфере информационной безопасности, сообщил сегодня «РБК» со ссылкой на источники в ИТ-отрасли. По данным одного из них, предварительное согласие на сделку достигнуто, и она может быть закрыта во втором квартале этого года в случае одобрения ее советом директоров Ростелекома. Ни одна из компаний не комментировала новость.

Лидер в сегменте услуг мониторинга информационной безопасности. Solar Security разрабатывает продукты и сервисы для целевого мониторинга и управления информационной безопасностью. Среди своих клиентов компания называет МТС- Банк, Банк Санкт-Петербург, Почта Банк, Тинькофф, СТС Медиа и другие. В 2016 г. выручка ООО «Солар Секьюрити» по РСБУ составила 361 млн руб., чистая прибыль – 22,8 млн руб. Сегмент мониторинга информационной безопасности имеет значительные перспективы роста, учитывая рекомендации Банка России о возможности аутсорсинга таких функций для малых и средних банков, не обладающих потенциалом для их самостоятельной разработки.

( Читать дальше )

Новости рынков |Покупка Авантела может усилить позиции Ростелекома на рынке услуг фиксированной связи

- 11 января 2018, 12:17

- |

Компания рассматривает возможность покупки Авантела

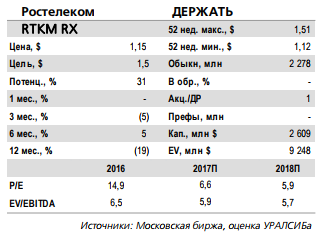

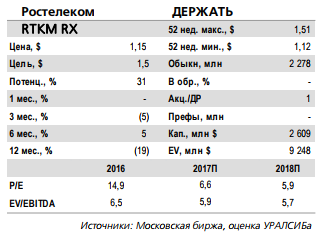

Одобрение ФАС было получено в конце прошлого года. Дочерняя компания Ростелекома «Башинформсвязь» в конце прошлого года получила разрешение ФАС на покупку 100% оператора связи «Авантел». Об этом сегодня сообщают «Ведомости». Параметры возможной сделки на данный момент не раскрывались.

Нишевый игрок на рынке услуг связи для корпоративных клиентов. Авантел специализируется на услугах связи для корпоративных клиентов и присутствует в 12 городах, включая Москву, Санкт-Петербург и Новосибирск. Выручка компании по РСБУ в 2016 г. увеличилась на 7% год к году и достигла 1,2 млрд руб. Таким образом, вероятное приобретение может увеличить выручку Ростелекома в сегменте B2B/B2G не менее чем на 1%.

Одобрение ФАС было получено в конце прошлого года. Дочерняя компания Ростелекома «Башинформсвязь» в конце прошлого года получила разрешение ФАС на покупку 100% оператора связи «Авантел». Об этом сегодня сообщают «Ведомости». Параметры возможной сделки на данный момент не раскрывались.

Нишевый игрок на рынке услуг связи для корпоративных клиентов. Авантел специализируется на услугах связи для корпоративных клиентов и присутствует в 12 городах, включая Москву, Санкт-Петербург и Новосибирск. Выручка компании по РСБУ в 2016 г. увеличилась на 7% год к году и достигла 1,2 млрд руб. Таким образом, вероятное приобретение может увеличить выручку Ростелекома в сегменте B2B/B2G не менее чем на 1%.

Подтверждаем рекомендацию ДЕРЖАТЬ. Покупка Авантела может усилить позиции Ростелекома на рынке услуг фиксированной связи для корпоративных клиентов, на котором он является доминирующим игроком. В то же время размер возможной покупки не должен быть значительным и не окажет существенного влияния на уровень долговой нагрузки Ростелекома. Мы подтверждаем рекомендацию ДЕРЖАТЬ обыкновенные акции Ростелекома.Уралсиб

Новости рынков |ВТБ, РусГидро, Роснефть - инвестиционные идеи на 2018 год

- 28 декабря 2017, 22:47

- |

Эксперты поделились своими инвестиционными ожиданиями на 2018 год в ходе онлайн-конференции на Finam.ru «Акции и рубль в 2017 году: рекорды и провалы».

«В 2018 году ждём здоровой волатильности и улучшения финансовых показателей по ряду компаний и секторам», — комментирует Андрей Кочетков, аналитик «Открытие Брокер». По секторам ожидания эксперта такие: электроэнергетика — «держать» и «покупать»; нефть и газ — «держать» и «покупать»; финансовый сектор — «держать»; металлургия — «держать»; телекоммуникации — «держать»; розничная торговля — «держать». «Это что касается наиболее ёмких секторов. Естественно, могут быть отдельные интересные истории. Ждём оживления в сфере строительства, производства машиностроительной и потребительской продукции, сельского хозяйства. Вполне уместно ожидать улучшений в производстве автомобилей», — прогнозирует аналитик. При этом г-н Кочетков пока бы занял выжидательную позицию на рынке и не торопился покупать сейчас: «Идеи на будущий год не столь очевидные. С другой стороны, можно обратить внимание на бумаги, которые в этом году показали динамику хуже рынка, но подают некоторые надежды на будущее. Это и ВТБ, и „РусГидро“. Бумаги „Газпром“ начнут постепенно отыгрывать ожидания завершения масштабных инвестиционных программ в 2019-2020 годах. В целом, сектор электроэнергетики может показать более позитивную динамику в будущем году».

( Читать дальше )

«В 2018 году ждём здоровой волатильности и улучшения финансовых показателей по ряду компаний и секторам», — комментирует Андрей Кочетков, аналитик «Открытие Брокер». По секторам ожидания эксперта такие: электроэнергетика — «держать» и «покупать»; нефть и газ — «держать» и «покупать»; финансовый сектор — «держать»; металлургия — «держать»; телекоммуникации — «держать»; розничная торговля — «держать». «Это что касается наиболее ёмких секторов. Естественно, могут быть отдельные интересные истории. Ждём оживления в сфере строительства, производства машиностроительной и потребительской продукции, сельского хозяйства. Вполне уместно ожидать улучшений в производстве автомобилей», — прогнозирует аналитик. При этом г-н Кочетков пока бы занял выжидательную позицию на рынке и не торопился покупать сейчас: «Идеи на будущий год не столь очевидные. С другой стороны, можно обратить внимание на бумаги, которые в этом году показали динамику хуже рынка, но подают некоторые надежды на будущее. Это и ВТБ, и „РусГидро“. Бумаги „Газпром“ начнут постепенно отыгрывать ожидания завершения масштабных инвестиционных программ в 2019-2020 годах. В целом, сектор электроэнергетики может показать более позитивную динамику в будущем году».

( Читать дальше )

Новости рынков |ММК, Полюс - включение акций в индекс MSCI должно позитивно отразиться на их котировках

- 15 ноября 2017, 12:25

- |

ММК и Полюс пополнили индекс MSCI Russia, Ростелеком и Система были исключены после ноябрьской ребалансировки

Акции Магнитогорского металлургического комбината и акции ПАО Полюс включены в индекс MSCI Russia, а акции Ростелекома и GDR АФК Система из него исключены по итогам очередной полугодовой ребалансировки. Все изменения вступят в силу 30 ноября после закрытия торгов.

Акции Магнитогорского металлургического комбината и акции ПАО Полюс включены в индекс MSCI Russia, а акции Ростелекома и GDR АФК Система из него исключены по итогам очередной полугодовой ребалансировки. Все изменения вступят в силу 30 ноября после закрытия торгов.

Вес Полюса в индексе MSCI составит 1,3%, ММК – 1%. Включение этих бумаг должно позитивно отразиться на их котировках, т.к. индексные фонды, которые выстраивают свою структуру, исходя из весов в индексе MSCI, приобретут акции/расписки этих компаний. В результате включения в индекс приток в акции Полюса со стороны пассивных инвесторов составит $124 млн, а в акции ММК — $96 млн.Промсвязьбанк

Новости рынков |Ростелеком продолжает показывать хорошие квартальные результаты

- 03 ноября 2017, 12:20

- |

Рентабельность в 3 кв. 2017 г. оказалась лучше наших ожиданий

Выручка возросла на 4% год к году. Вчера Ростелеком представил хорошую отчетность за 3 кв. 2017 г. по МСФО, продемонстрировав рост выручки и OIBDA лучше наших ожиданий. В частности, выручка увеличилась на 4% (здесь и далее – год к году) до 75,6 млрд руб. (1,3 млрд долл.), что выше нашего и консенсусного прогнозов на 3% и 1% соответственно. OIBDA осталась на уровне прошлого года (25,0 млрд руб., или 424 млн долл.), оказавшись выше нашего и рыночного прогнозов на 4% и 1% соответственно. Таким образом, рентабельность по OIBDA сократилась, но меньше, чем мы ожидали, а именно на 1,3 п.п. до 33,1. Чистая прибыль снизилась на 4% до 3,9 млрд руб. (66 млн долл.).

Доходы от цифровых услуг обеспечили 47% выручки. Выручка Ростелекома от услуг фиксированной телефонии в 3 кв. 2017 г. сократилась на 10% до 19,1 млрд руб. (325 млн долл.). Доходы от услуг платного ТВ увеличились на 14% до 6,8 млрд руб. (116 млн долл.), а от присоединения и пропуска трафика – на 4% до 8,4 млрд руб. (143 млн долл.). Выручка от ШПД возросла на 7% до 17,6 млрд руб. (298 млн долл.). Таким образом, на цифровые сегменты бизнеса пришлось 47% общей выручки. Денежные операционные расходы выросли на 9% до 52,5 млрд руб. (890 млн долл.). Чистый долг увеличился на 3% относительно конца предыдущего квартала до 191 млрд руб. (3,3 млрд долл.), а показатель Чистый долг/OIBDA за предыдущие 12 месяцев вырос с 1,9 до 2,0. Руководство компании незначительно повысило прогноз роста выручки по итогам 2017 г. (примерно на 1% до 1,5%), сохранив прогноз роста OIBDA без изменений (1%), а прогноз соотношения капзатраты /выручка – на уровне 18,5%, без учета проекта по устранению цифрового неравенств.

( Читать дальше )

Выручка возросла на 4% год к году. Вчера Ростелеком представил хорошую отчетность за 3 кв. 2017 г. по МСФО, продемонстрировав рост выручки и OIBDA лучше наших ожиданий. В частности, выручка увеличилась на 4% (здесь и далее – год к году) до 75,6 млрд руб. (1,3 млрд долл.), что выше нашего и консенсусного прогнозов на 3% и 1% соответственно. OIBDA осталась на уровне прошлого года (25,0 млрд руб., или 424 млн долл.), оказавшись выше нашего и рыночного прогнозов на 4% и 1% соответственно. Таким образом, рентабельность по OIBDA сократилась, но меньше, чем мы ожидали, а именно на 1,3 п.п. до 33,1. Чистая прибыль снизилась на 4% до 3,9 млрд руб. (66 млн долл.).

Доходы от цифровых услуг обеспечили 47% выручки. Выручка Ростелекома от услуг фиксированной телефонии в 3 кв. 2017 г. сократилась на 10% до 19,1 млрд руб. (325 млн долл.). Доходы от услуг платного ТВ увеличились на 14% до 6,8 млрд руб. (116 млн долл.), а от присоединения и пропуска трафика – на 4% до 8,4 млрд руб. (143 млн долл.). Выручка от ШПД возросла на 7% до 17,6 млрд руб. (298 млн долл.). Таким образом, на цифровые сегменты бизнеса пришлось 47% общей выручки. Денежные операционные расходы выросли на 9% до 52,5 млрд руб. (890 млн долл.). Чистый долг увеличился на 3% относительно конца предыдущего квартала до 191 млрд руб. (3,3 млрд долл.), а показатель Чистый долг/OIBDA за предыдущие 12 месяцев вырос с 1,9 до 2,0. Руководство компании незначительно повысило прогноз роста выручки по итогам 2017 г. (примерно на 1% до 1,5%), сохранив прогноз роста OIBDA без изменений (1%), а прогноз соотношения капзатраты /выручка – на уровне 18,5%, без учета проекта по устранению цифрового неравенств.

( Читать дальше )

Новости рынков |Показатели Ростелекома по выручке оказались лучше ожиданий рынка

- 03 ноября 2017, 11:11

- |

Выручка Ростелекома в III квартале выросла на 3,9%, до 75,6 млрд рублей

Выручка Ростелекома по МСФО в III квартале 2017 года составила 75,6 млрд рублей, что на 3,9% выше показателя аналогичного периода прошлого года (72, 8 млрд рублей), говорится в сообщении компании. OIBDA составила 25 млрд рублей, что примерно на уровне показателя прошлого года, при этом рентабельность OIBDA снизилась до 33,1% с 34,4%. Чистая прибыль компании по итогам квартала снизилась на 4% и составила 3,9 млрд рублей против 4 млрд рублей годом ранее.

Выручка Ростелекома по МСФО в III квартале 2017 года составила 75,6 млрд рублей, что на 3,9% выше показателя аналогичного периода прошлого года (72, 8 млрд рублей), говорится в сообщении компании. OIBDA составила 25 млрд рублей, что примерно на уровне показателя прошлого года, при этом рентабельность OIBDA снизилась до 33,1% с 34,4%. Чистая прибыль компании по итогам квартала снизилась на 4% и составила 3,9 млрд рублей против 4 млрд рублей годом ранее.

По выручке EBITDA показатели Ростелекома оказались лучше ожиданий рынка, по чистой прибыли – хуже. Росту выручке компании способствовала увеличение доходов почти от всех видов услуг, кроме фиксированной связи (снижение на 10%), при этом наибольший рост наблюдался в ШПД и услугах телевидения. В тоже время из-за высокой доли фиксированной связи в выручке компании, увеличение доходов не было столь существенным. Расходы компании росли быстрее выручки (на 9%) за счет роста на 27% прочих расходов (в основном на проекты ГАС Правосудие и Умный город) и на 12% — расходов по услугам операторов связи, в том числе из-за увеличения затрат на контент платного ТВ. Это стало причиной снижения маржи.Промсвязьбанк

Новости рынков |Ростелеком - исключение из индекса MSCI Russia остается ключевым риском в краткосрочной перспективе

- 03 ноября 2017, 10:52

- |

Рост затрат нейтрализовал сильную операционную динамику Ростелекома за 3К17, прогноз на 2017 предполагает сильный 4К17

Ростелеком вчера опубликовал операционные и финансовые результаты за 3К17, которые в целом совпали с консенсус-прогнозом. Ускорение роста абонентской базы стало главной приятной неожиданностью, в то время как более сильный рост затрат нейтрализовал улучшение операционной динамики. Выручка увеличилась на 4% г/г до 74,7 млрд руб., превысив консенсус-прогноз на 1,2%, OIBDA осталась без изменений г/г на уровне 25 млрд руб. (в рамках консенсус-прогноза), чистая прибыль упала на 4% г/г до 3,9 млрд руб. и оказалась на 5,9% ниже консенсус-прогноза. Капзатраты достигли 12,1 млрд руб., упав на 7% г/г. Свободный денежный поток вырос на впечатляющие 21% г/г до 7,1 млрд руб. Прогноз компании по росту выручки на 1% и росту OIBDA на 1,5% в 2017 не стал неожиданностью, поскольку он совпадает с большинством консенсус-прогнозов.

Ростелеком вчера опубликовал операционные и финансовые результаты за 3К17, которые в целом совпали с консенсус-прогнозом. Ускорение роста абонентской базы стало главной приятной неожиданностью, в то время как более сильный рост затрат нейтрализовал улучшение операционной динамики. Выручка увеличилась на 4% г/г до 74,7 млрд руб., превысив консенсус-прогноз на 1,2%, OIBDA осталась без изменений г/г на уровне 25 млрд руб. (в рамках консенсус-прогноза), чистая прибыль упала на 4% г/г до 3,9 млрд руб. и оказалась на 5,9% ниже консенсус-прогноза. Капзатраты достигли 12,1 млрд руб., упав на 7% г/г. Свободный денежный поток вырос на впечатляющие 21% г/г до 7,1 млрд руб. Прогноз компании по росту выручки на 1% и росту OIBDA на 1,5% в 2017 не стал неожиданностью, поскольку он совпадает с большинством консенсус-прогнозов.

Сильная операционная динамика не транслировалась в сильные финансовые показатели за 3К17. Новый прогноз на 2017 предполагает сильные результаты в 4К17, однако неопределенность, связанная с дивидендной политикой, сохранится до объявления новой стратегии в 2018. Улучшение операционной динамики за счет роста базы абонентов широкополосного доступа и платного ТВ воодушевляет. Услуги с добавленной стоимостью способствовали росту средневзвешенного ARPU на 7% г/г, а рост в сегменте услуг клиентам федеральных органов власти (B2G) достиг 27% г/г и составил 3,6 млрд руб. В то же самое время сегмент местной телефонной связи продолжает терять абонентов — снижение составило 7% г/г. Исключение из индекса MSCI Russia остается ключевым риском в краткосрочной перспективе.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс