SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Дивидендная доходность акций Роснефти может быть на уровне 3,8% - Промсвязьбанк

- 21 августа 2019, 13:57

- |

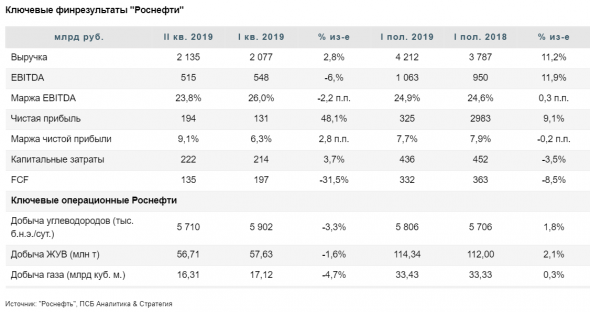

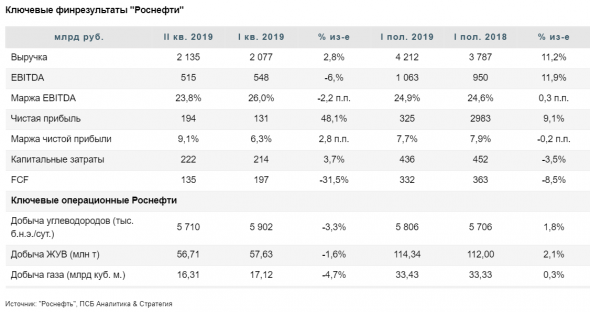

«Роснефть» отчиталась за 2 кв. 2019 г. и 1П. 2019 г. лучше ожиданий. Так, чистая прибыль по МСФО за 1П. выросла на 9%, до 325 млрд руб., что было связано со снижением финрасходов и экономией по экспортным пошлинам. Во 2 кв. чистая прибыль снизилась на 15%, до 194 млрд руб., но также оказалась выше прогноза. При этом рост на 48,1% относительно 1 кв. связан преимущественно с признанием обесценения активов в 1 кв. в размере 80 млрд руб. (следствие демпфера).

Рост выручки на 11,2% г/г до 4,2 трлн руб. был обеспечен увеличением объемов реализации нефти и нефтепродуктов (+6,5%), а также повышением цен на нефть Urals на 4,8% в рублях. Во 2 кв. выручка выросла на 2,8% до 2,135 трлн рублей, что также было связано с ростом цен на нефть Urals (также на 4,8% в рублях). Сдерживали рост выручки сохраняющиеся проблемы с трубопроводом «Дружбой» — поставки нефти через систему шли с ограничением.

EBITDA во 2 кв. составила 515 млрд руб., сократившись на 6% — опять же из-за ограничения приема нефти через «Дружбу», а также из-за увеличения экспортных пошлин. Зато в 1П. EBITDA выросла на 11,9%, до 1,1 трлн руб., показав почти синхронный рост с выручкой. Маржа при этом осталась на уровне прошлого года.

( Читать дальше )

Рост выручки на 11,2% г/г до 4,2 трлн руб. был обеспечен увеличением объемов реализации нефти и нефтепродуктов (+6,5%), а также повышением цен на нефть Urals на 4,8% в рублях. Во 2 кв. выручка выросла на 2,8% до 2,135 трлн рублей, что также было связано с ростом цен на нефть Urals (также на 4,8% в рублях). Сдерживали рост выручки сохраняющиеся проблемы с трубопроводом «Дружбой» — поставки нефти через систему шли с ограничением.

EBITDA во 2 кв. составила 515 млрд руб., сократившись на 6% — опять же из-за ограничения приема нефти через «Дружбу», а также из-за увеличения экспортных пошлин. Зато в 1П. EBITDA выросла на 11,9%, до 1,1 трлн руб., показав почти синхронный рост с выручкой. Маржа при этом осталась на уровне прошлого года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Результаты Роснефти по чистой прибыли оказались лучше ожиданий рынка - Промсвязьбанк

- 21 августа 2019, 11:15

- |

Чистая прибыль Роснефти по МСФО в I полугодии выросла на 9%, до 325 млрд руб.

Чистая прибыль Роснефти по МСФО в I полугодии 2019 году выросла на 9%, до 325 млрд руб., сообщает компания. Чистая прибыль Роснефти во II квартале 2019 года снизилась на 15%, до 194 млрд руб. Свободный денежный поток компании за полугодие снизился на 8,5%, до 332 млрд руб. Выручка компании в I полугодии увеличилась на 11,2% до 4 212 млрд руб., EBITDA – на 11,9% до 1 063 млрд руб.

Чистая прибыль Роснефти по МСФО в I полугодии 2019 году выросла на 9%, до 325 млрд руб., сообщает компания. Чистая прибыль Роснефти во II квартале 2019 года снизилась на 15%, до 194 млрд руб. Свободный денежный поток компании за полугодие снизился на 8,5%, до 332 млрд руб. Выручка компании в I полугодии увеличилась на 11,2% до 4 212 млрд руб., EBITDA – на 11,9% до 1 063 млрд руб.

Результаты Роснефти по чистой прибыли оказались лучше ожиданий рынка. В целом же компания показала почти синхронный рост рублевой выручки и EBITDA, сохранив маржу на уровне прошлого года. Отметим, что несмотря на падение средней цены реализации Urals на 4,8% (до 65,5 долл./барр.), Роснефть смогла увеличить долларовую выручку от реализации на 1,1%. Итоги компании по прибыли позволяют рассчитывать на дивиденды в размере 15,3 руб./акцию, что дает доходность в 3,8%.Промсвязьбанк

Новости рынков |Роснефть в рамках ограничений сделки ОПЕК+ показала неплохие темпы роста добычи - Промсвязьбанк

- 20 августа 2019, 12:21

- |

Роснефть в I полугодии увеличила добычу нефти на 2,1%, до 4,68 млн барр. в сутки, газ остался в объеме 33,4 млрд куб. метров

Добыча углеводородов Роснефтью за первое полугодие 2019 года составила 5,81 млн б.н.э. в сутки (141,8 млн т.н.э. за полугодие), превысив уровень аналогичного периода прошлого года на 1,8%, говорится в сообщении компании. За второй квартал текущего года среднесуточная добыча углеводородов составила 5,71 млн б.н.э. (70,1 млн т.н.э. за квартал), продемонстрировав рост показателя год к году на 0,1% и снижение квартал к кварталу на 3,3%.

Добыча углеводородов Роснефтью за первое полугодие 2019 года составила 5,81 млн б.н.э. в сутки (141,8 млн т.н.э. за полугодие), превысив уровень аналогичного периода прошлого года на 1,8%, говорится в сообщении компании. За второй квартал текущего года среднесуточная добыча углеводородов составила 5,71 млн б.н.э. (70,1 млн т.н.э. за квартал), продемонстрировав рост показателя год к году на 0,1% и снижение квартал к кварталу на 3,3%.

Роснефть в рамках ограничений сделки ОПЕК+ показала неплохие темпы роста добычи. Динамика могла бы быть лучше, если бы не ограничения Транснефти на прием нефти в систему магистральных трубопроводов, данный фактор негативно сказался на производственных показателях во 2-ом квартале.Промсвязьбанк

Новости рынков |Возможность участия в проектах по добыче нефти на шельфе частных НК может стать их драйвером роста - Атон

- 19 августа 2019, 12:54

- |

К разработке запасов углеводородов арктического шельфа могут быть допущены российские частные и иностранные нефтегазовые компании — Атон

РБК сообщает, что Юрий Трутнев, вице-премьер, курирующий развитие российского Дальнего Востока и Арктики, предлагает пересмотреть подход к развитию арктического шельфа, допустив к его разработке российские частные компании и зарубежные компании для ускорения освоения углеводородных ресурсов. Это может быть сделано с использованием норвежской модели, которая предполагает, что госкомпания создает оператора месторождения и сохраняет определенную долю в добыче (30% в случае Норвегии), тогда как остальная часть может быть распределена среди других отечественных и зарубежных партнеров.

РБК сообщает, что Юрий Трутнев, вице-премьер, курирующий развитие российского Дальнего Востока и Арктики, предлагает пересмотреть подход к развитию арктического шельфа, допустив к его разработке российские частные компании и зарубежные компании для ускорения освоения углеводородных ресурсов. Это может быть сделано с использованием норвежской модели, которая предполагает, что госкомпания создает оператора месторождения и сохраняет определенную долю в добыче (30% в случае Норвегии), тогда как остальная часть может быть распределена среди других отечественных и зарубежных партнеров.

Развитие арктического углеводородного потенциала связывается с сильным потенциалом роста добычи, но также потребует значительных инвестиций (и, потенциально, государственной поддержки), учитывая, что это в основном трудноизвлекаемые запасы. Предложение Трутнева еще не рассмотрено, и поэтому мы считаем его НЕЙТРАЛЬНЫМ для российских нефтегазовых компаний на данном этапе. Тем не менее мы подчеркиваем, что, если оно материализуется, это может подорвать положение госкомпаний на арктическом шельфе — напомним, что на данный момент эти углеводородные ресурсы могут разрабатывать только Газпром, Газпром нефть и Роснефть. Хотя участие иностранных партнеров может оказать поддержку арктическим проектам с точки зрения экспертизы, еще не ясно, как оно может быть реализовано, учитывая действующие санкции. А вот для других российских компаний — ЛУКОЙЛа, Татнефти и Сургутнефтегаза — возможность участия в проектах по добыче нефти на шельфе может стать дополнительным драйвером роста, на наш взгляд.Атон

Новости рынков |Акции Роснефти торгуются практически на минимуме за год - ИК QBF

- 12 августа 2019, 18:49

- |

Вечером 9 августа нефтяная компания «Роснефть» и принадлежащая ей «Башнефть» представили финансовые отчеты по РСБУ за 6 месяцев 2019 года.

«Башнефть» отчиталась о незначительном росте выручки с 342 млрд руб. годом ранее до 348 млрд руб. и сокращении чистой прибыли на 20% г/г до 35 млрд руб. Общий долг компании не изменился и составил 102 млрд руб. По итогам 2018 года «Башнефть», можно сказать, разочаровала инвесторов, представив слабый годовой отчет и не повысив дивидендные выплаты. С мая акции упали в цене более чем на 15%, и пока компания ничего не может предложить своим миноритарным акционерам.

Выручка «Роснефти» осталась без изменений на уровне 3,4 трлн руб., а чистая прибыль сократилась в 2,3 раза по сравнению с аналогичным периодом годом ранее и составила 165,2 млрд руб., в том числе за счет роста себестоимости продаж на 7,6% г/г до 2,4 трлн руб. и снижения прочих доходов со 150 млрд руб. годом ранее до 22 млрд руб. Общий долг «Роснефти», за динамикой которого так пристально следят инвесторы, составил 6,3 трлн руб., лишь незначительно сократившись с 6,6 трлн руб. на 31 декабря 2018 года. При этом чистый долг только увеличился вследствие уменьшения свободных денежных средств на балансе компании.

( Читать дальше )

«Башнефть» отчиталась о незначительном росте выручки с 342 млрд руб. годом ранее до 348 млрд руб. и сокращении чистой прибыли на 20% г/г до 35 млрд руб. Общий долг компании не изменился и составил 102 млрд руб. По итогам 2018 года «Башнефть», можно сказать, разочаровала инвесторов, представив слабый годовой отчет и не повысив дивидендные выплаты. С мая акции упали в цене более чем на 15%, и пока компания ничего не может предложить своим миноритарным акционерам.

Выручка «Роснефти» осталась без изменений на уровне 3,4 трлн руб., а чистая прибыль сократилась в 2,3 раза по сравнению с аналогичным периодом годом ранее и составила 165,2 млрд руб., в том числе за счет роста себестоимости продаж на 7,6% г/г до 2,4 трлн руб. и снижения прочих доходов со 150 млрд руб. годом ранее до 22 млрд руб. Общий долг «Роснефти», за динамикой которого так пристально следят инвесторы, составил 6,3 трлн руб., лишь незначительно сократившись с 6,6 трлн руб. на 31 декабря 2018 года. При этом чистый долг только увеличился вследствие уменьшения свободных денежных средств на балансе компании.

( Читать дальше )

Новости рынков |Роснефть представит финансовые результаты за 2 квартал на этой неделе - Атон

- 06 августа 2019, 13:59

- |

На этой неделе Роснефть представит финансовые результаты за 2К19 по МСФО.

Отметим, что во 2К19 мы наблюдали некоторое улучшение макроэкономической конъюнктуры, которое должно отразиться на показателях всех российских нефтяных компаний. Urals в рублевом выражении укрепилась до 4.4 тыс. руб./т (+6% кв/кв), а нетбэк-цена нефти выросла до $51/т (+5% кв/кв, т.к. рост Urals был отчасти компенсирован отрицательным лагом экспортной пошлины). Мы ожидаем, что выручка Роснефти до акцизов и экспортных пошлин составила 2063 млрд руб. (-1% кв/кв, без изменений г/г), т.к. улучшение ценовой конъюнктуры сгладило влияние снижения добычи нефти (-2% кв/кв в терминах барр./сут.) и объемов нефтепереработки. Мы полагаем, что EBITDA составила 526 млрд руб. (-4% кв/кв, -7% г/г), оказавшись под давлением из-за отрицательного лага экспортной пошлины, но отразив рост поступлений в форме отрицательного акциза. Чистая прибыль отразит динамику EBITDA: по нашей оценке, без учета неденежных статей, она составила 177 млрд руб. (-14% кв/кв против скорректированного показателя за 1К19).

( Читать дальше )

Отметим, что во 2К19 мы наблюдали некоторое улучшение макроэкономической конъюнктуры, которое должно отразиться на показателях всех российских нефтяных компаний. Urals в рублевом выражении укрепилась до 4.4 тыс. руб./т (+6% кв/кв), а нетбэк-цена нефти выросла до $51/т (+5% кв/кв, т.к. рост Urals был отчасти компенсирован отрицательным лагом экспортной пошлины). Мы ожидаем, что выручка Роснефти до акцизов и экспортных пошлин составила 2063 млрд руб. (-1% кв/кв, без изменений г/г), т.к. улучшение ценовой конъюнктуры сгладило влияние снижения добычи нефти (-2% кв/кв в терминах барр./сут.) и объемов нефтепереработки. Мы полагаем, что EBITDA составила 526 млрд руб. (-4% кв/кв, -7% г/г), оказавшись под давлением из-за отрицательного лага экспортной пошлины, но отразив рост поступлений в форме отрицательного акциза. Чистая прибыль отразит динамику EBITDA: по нашей оценке, без учета неденежных статей, она составила 177 млрд руб. (-14% кв/кв против скорректированного показателя за 1К19).

( Читать дальше )

Новости рынков |Стратегическая ценность покупки ПТК для Роснефти весьма ограничена - Альфа-Банк

- 01 августа 2019, 20:11

- |

«Роснефть» сообщила о покупке Петербургской топливной компании (ПТК), которая включает 141 заправочную станции на Северо-Западе России. Стоимость сделки не разглашается. Информация о том, что компания ведет переговоры, появилась в начале июня, предварительно сделка оценивалась в 35-40 млрд руб.

«Альфа-Банк»

— Благодаря сделке количество заправочных станций «Роснефти» вырастет на 5% (на конец 2018 г. «Роснефти» принадлежало около 2 900 заправочных станций по России), а доля рынка в Санкт-Петербурге увеличится с 10% до 27% (по данным газеты “Коммерсант”).

— ПТК владеет 141 заправочной станцией в Санкт-Петербурге и Ленинградской, Псковской, Новгородской и Тверской областях. Компании принадлежит 125 бензовозов и две нефтебазы общей мощностью около 70 000 м3.

Мы считаем, что эта цифра должна быть ближе к 25-30 млрд руб., чтобы покупка оказалась нейтральной для компании. Пока мы скептически относимся к этой сделке, так как считаем, что ее стратегическая ценность для «Роснефти» весьма ограничена.Корыцко Антон

«Альфа-Банк»

— Благодаря сделке количество заправочных станций «Роснефти» вырастет на 5% (на конец 2018 г. «Роснефти» принадлежало около 2 900 заправочных станций по России), а доля рынка в Санкт-Петербурге увеличится с 10% до 27% (по данным газеты “Коммерсант”).

— ПТК владеет 141 заправочной станцией в Санкт-Петербурге и Ленинградской, Псковской, Новгородской и Тверской областях. Компании принадлежит 125 бензовозов и две нефтебазы общей мощностью около 70 000 м3.

Новости рынков |Покупка ПТК могла обойтись Роснефти в $200-250 млн - Sberbank CIB

- 01 августа 2019, 19:12

- |

«Роснефть» сообщила о приобретении Петербургской топливной компании (ПТК).

Сеть этого оператора включает 141 АЗС в Санкт-Петербурге, Ленинградской, Мурманской, Новгородской, Псковской, Тверской областях и в Карелии, а также два терминала. Цена сделки не раскрывается.

Мы уже отмечали ранее, что независимый топливно-розничный бизнес испытывает существенное давление из-за налогового маневра и государственных инициатив в сфере ценового регулирования. По-видимому, такая ситуация благоприятствует укреплению позиций интегрированных компаний в топливно-розничном сегменте. Мы полагаем, что именно этими соображениями руководствуется «Роснефть», покупая ПТК, так же как «Татнефть», которая ранее приобрела сеть АЗС у финской Neste.

Сеть этого оператора включает 141 АЗС в Санкт-Петербурге, Ленинградской, Мурманской, Новгородской, Псковской, Тверской областях и в Карелии, а также два терминала. Цена сделки не раскрывается.

Мы уже отмечали ранее, что независимый топливно-розничный бизнес испытывает существенное давление из-за налогового маневра и государственных инициатив в сфере ценового регулирования. По-видимому, такая ситуация благоприятствует укреплению позиций интегрированных компаний в топливно-розничном сегменте. Мы полагаем, что именно этими соображениями руководствуется «Роснефть», покупая ПТК, так же как «Татнефть», которая ранее приобрела сеть АЗС у финской Neste.

На наш взгляд, сумма сделки должна быть относительно небольшой по меркам «Роснефти» (вероятно, около $200-250 млн). Кроме того, эта сделка может означать, что «Роснефть» больше не планирует продавать или реструктурировать свой топливно-розничный бизнес.Sberbank CIB

Новости рынков |Нефтяной сектор - прибыль на прежнем уровне - Sberbank CIB

- 31 июля 2019, 21:18

- |

Хотя цена Юралз в 2К19 выросла на 9%, основные макроэкономические индикаторы нефтяного сектора предполагают сохранение EBITDA и чистой прибыли близко к уровням предыдущего квартала, но это подразумевает падение соответственно на 10% и 20% в сопоставлении с 2К18. Проблемы с поставками нефти по трубопроводу «Дружба» могли негативно отразиться на свободных денежных потоках за счет увеличения оборотного капитала, хотя на операционных показателях это по большей части не отразилось.

В итоге мы ожидаем, что лучшие результаты покажут «ЛУКОЙЛ» и «Газпром нефть». На следующей неделе «Газпром нефть» (8 августа) и Роснефть откроют сезон публикации отчетности, а «ЛУКОЙЛ» и «Татнефть» объявят свои результаты в конце августа.

— Мы полагаем, что на финансовые показатели «ЛУКОЙЛа» и «Газпром нефти» в меньшей степени повлияли сложности с транспортировкой нефти по трубопроводу «Дружба» «Транснефти», т. к. у обеих компаний доля переработки выше среднего и они используют собственную инфраструктуру экспорта нефти. В 2К19 повышение компенсации за поставку продуктов на внутренний рынок было выгодно компаниям с высокой долей перерабатывающих активов, тогда как влияние ограничений на добычу по соглашению ОПЕК+ в случае «ЛУКОЙЛа» и «Газпром нефти» было незначительным.

( Читать дальше )

В итоге мы ожидаем, что лучшие результаты покажут «ЛУКОЙЛ» и «Газпром нефть». На следующей неделе «Газпром нефть» (8 августа) и Роснефть откроют сезон публикации отчетности, а «ЛУКОЙЛ» и «Татнефть» объявят свои результаты в конце августа.

— Мы полагаем, что на финансовые показатели «ЛУКОЙЛа» и «Газпром нефти» в меньшей степени повлияли сложности с транспортировкой нефти по трубопроводу «Дружба» «Транснефти», т. к. у обеих компаний доля переработки выше среднего и они используют собственную инфраструктуру экспорта нефти. В 2К19 повышение компенсации за поставку продуктов на внутренний рынок было выгодно компаниям с высокой долей перерабатывающих активов, тогда как влияние ограничений на добычу по соглашению ОПЕК+ в случае «ЛУКОЙЛа» и «Газпром нефти» было незначительным.

( Читать дальше )

Новости рынков |Поручение Путина не обязательно означает, что Роснефть получит запрошенные льготы- Sberbank CIB

- 23 июля 2019, 13:36

- |

Минфину, по-видимому, удалось перенести обсуждение большинства запросов о дополнительных налоговых льготах на следующий год после давно ожидавшегося анализа эффективности действующих налоговых послаблений. По большей части это, вероятно, относится к масштабным налоговым льготам, запрошенным «Роснефтью» для планируемого СП в Арктике с «Нефтегазхолдингом». Скорее всего, особо активного новостного потока об обсуждении каких-либо изменений в налогообложении во второй половине года ожидать не стоит, за исключением возможных налоговых льгот для Приобского месторождения.

Мы полагаем, что поручение Владимира Путина предоставить доклад с обоснованием мер господдержки для Приобского месторождения не обязательно означает, что «Роснефть» получит запрошенные льготы (в объеме 460 млрд руб. за десять лет, как в конце мая сообщал Коммерсант). На наш взгляд, дополнительные налоговые послабления, скорее всего, будут не больше льгот по НДПИ для тюменской свиты. Это позволяет предположить, что при оптимистичном сценарии EBITDA компании увеличится не более чем на 1%.Sberbank CIB

Обсуждение субсидий для нефтехимической отрасли по этану и СУГ, вероятно, продолжится, при этом правительство планировало принять окончательные решения в 3К19.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс