SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Краткосрочно на котировки Ленты большее влияние будут оказывать нефундаментальные факторы - Газпромбанк

- 19 марта 2021, 11:33

- |

«Лента» провела День инвестора, на котором представила свою долгосрочную стратегию развития на розничном рынка, а также концепцию работы на фондовом рынке.

Лента планирует:

• удвоить выручку – до 1 трлн руб. в 2025 г.;

• довести показатель EBITDA рентабельность до уровня выше 8% по итогам 2021 г.;

• увеличить долю онлайн до 10% в общей выручке в 2025 г.;

• получить листинг на Московской бирже в 1К21.

«Лента» рассматривает SPO для увеличения доли акций в свободном обращении. В настоящее время free float составляет – 21,04% акций. Кроме того, в скором времени компания намерена разработать дивидендную политику, с 2022 г. планируется начать регулярные выплаты дивидендов.

Эффект на компанию. Заявленная стратегия выглядит в целом разумной и жизнеспособной. Однако мы отмечаем, что, хотя «Лента» достигла существенного прогресса в улучшении операционной эффективности своих магазинов и по итогам прошлого года показала существенный рост финансовой рентабельности, значительная часть заявленных менеджментом планов относится к будущему, что подразумевает вероятность неполного выполнения заявленных целей. В связи с этим мы полагаем, что рынок в значительной степени дисконтирует долгосрочные цели.

«Газпромбанк»

Лента планирует:

• удвоить выручку – до 1 трлн руб. в 2025 г.;

• довести показатель EBITDA рентабельность до уровня выше 8% по итогам 2021 г.;

• увеличить долю онлайн до 10% в общей выручке в 2025 г.;

• получить листинг на Московской бирже в 1К21.

«Лента» рассматривает SPO для увеличения доли акций в свободном обращении. В настоящее время free float составляет – 21,04% акций. Кроме того, в скором времени компания намерена разработать дивидендную политику, с 2022 г. планируется начать регулярные выплаты дивидендов.

Эффект на компанию. Заявленная стратегия выглядит в целом разумной и жизнеспособной. Однако мы отмечаем, что, хотя «Лента» достигла существенного прогресса в улучшении операционной эффективности своих магазинов и по итогам прошлого года показала существенный рост финансовой рентабельности, значительная часть заявленных менеджментом планов относится к будущему, что подразумевает вероятность неполного выполнения заявленных целей. В связи с этим мы полагаем, что рынок в значительной степени дисконтирует долгосрочные цели.

Эффект на акции. Мы ожидаем в целом позитивной реакции рынка на День инвестора. При этом отмечаем, что в краткосрочной перспективе на котировки ГДР Ленты гораздо большее влияние будут оказывать нефундаментальные факторы, такие как ликвидность бумаг, которая на текущий момент является самой низкой среди всех локальных аналогов, а также их доступность локальным розничным инвесторам.Ибрагимов Марат

«Газпромбанк»

- комментировать

- Комментарии ( 0 )

Новости рынков |Лента станет бенефициаром общего восстановления потребления в 2021 году - Атон

- 19 марта 2021, 10:38

- |

Лента провела День инвестора

Лента вчера в рамках Дня инвестора представила новую стратегию на 2021-2025 гг. Компания рассчитывает достичь показателя выручки в 1 трлн руб. к 2025 против 445 млрд руб. в 2020 при среднегодовом темпе роста 17.8%. Открытие новых магазинов и развитие онлайн-каналов будут финансироваться за счет свободного денежного потока, а участие в консолидации отрасли может быть профинансировано за счет заемных средств или вторичного размещения акций. В 2021 году Лента прогнозирует рост торговых площадей не менее чем на 100 тыс. кв. м, рентабельность EBITDA выше 8% и капзатраты до 5% от продаж. Компания может начать выплачивать дивиденды с 2022 года.

Лента вчера в рамках Дня инвестора представила новую стратегию на 2021-2025 гг. Компания рассчитывает достичь показателя выручки в 1 трлн руб. к 2025 против 445 млрд руб. в 2020 при среднегодовом темпе роста 17.8%. Открытие новых магазинов и развитие онлайн-каналов будут финансироваться за счет свободного денежного потока, а участие в консолидации отрасли может быть профинансировано за счет заемных средств или вторичного размещения акций. В 2021 году Лента прогнозирует рост торговых площадей не менее чем на 100 тыс. кв. м, рентабельность EBITDA выше 8% и капзатраты до 5% от продаж. Компания может начать выплачивать дивиденды с 2022 года.

Мы ожидаем, что ритейлер станет бенефициаром общего восстановления потребления в 2021 году и приветствуем его долгосрочные цели. Тем не менее, мы не видим каких-либо значимых краткосрочных катализаторов для бумаги.Атон

Новости рынков |До информации о дивидендной политике Ленты имеет смысл держать ее акции - Промсвязьбанк

- 18 марта 2021, 17:58

- |

В четверг «Лента» провела День инвестора, где сообщила, что рассматривает SPO для увеличения free float и возможность выплаты первых дивидендов. Компания планирует увеличить выручку вдвое — до 1 трлн рублей в 2025 году и сохранить уровень долговой нагрузки не выше текущего уровня. Сохраняем умеренно-позитивный взгляд на акции и рекомендуем «Держать» — целевой диапазон 280 руб. за акцию, потенциал роста 5%.

Один из российских ритейлеров «Лента» провела сегодня День инвестора, где сообщила, что рассматривает SPO для увеличения free float. «Лента» провела IPO в феврале 2014 г. на сумму 952 млн долл., а также два SPO год спустя на сумму 225 и 150 млн долл. В настоящее время в свободном обращении находятся 21,04% акций. Одним из приоритетов размещения компания обозначила улучшение состояния ликвидности. В презентации также говорится о дивидендах как о способе аллокации капитала, но сроки первых выплат и дивидендная политика не уточняются.

«Лента» планирует увеличить выручку вдвое — до 1 трлн рублей в 2025 году с 445 млрд руб. по итогам 2020 г. Она рассчитывает, что поднять продажи на 550 млрд рублей за пять лет получится за счет темпов роста LFL продаж выше уровня инфляции, а также за счет развития сегмента e-grocery и нового формата магазинов у дома. При этом компания собирается удерживать рентабельность EBITDA выше 8%. По итогам 2020 года рентабельность EBITDA выросла до 8,8% с 8,1% в 2019 году, а сама EBITDA увеличилась на 15,8%, до 39,315 млрд руб.

Ключевым моментом в стратегии является то, что компания отходит от формата развития только крупных магазинов и планирует развивать более мелкие форматы — магазины у дома. На конец декабря под управлением «Ленты» было 254 гипермаркета и 139 супермаркетов общей торговой площадью более 1,5 млн кв.м. Также к 2025 г. «Лента» планирует занять более 10% российского рынка продаж через интернет (e-grocery). По итогам 2020 г. объем выручки онлайн-сегмента компании вырос в 6 раз, до 6,3 млрд руб. По результатам января-февраля доля e-grocery в совокупной выручке ритейлера составляет 3,5% (1,4% в 2020 г.).

Суммарно в стратегии есть весьма амбициозные цели, такие как удержать позиции наиболее прибыльного ритейлера в России и стать игроком №1 или №2 на рынках или в сегментах присутствия «Ленты». Учитывая планы компании по развитию мелкомасштабных магазинов и увеличению доли в сегменте онлайн продаж, стратегия может быть достижимой, т.к. это позволит увеличить узнаваемость бренда, а также выстроить конкурентную стратегию по отношению к другим крупным ритейлерам. Однако, несмотря на достижение в 2020 г. целевого уровня рентабельности EBITDA, смена модели компании с большой вероятностью повлечет дополнительные издержки и снижение операционной продуктивности.

«Промсвязьбанк»

Один из российских ритейлеров «Лента» провела сегодня День инвестора, где сообщила, что рассматривает SPO для увеличения free float. «Лента» провела IPO в феврале 2014 г. на сумму 952 млн долл., а также два SPO год спустя на сумму 225 и 150 млн долл. В настоящее время в свободном обращении находятся 21,04% акций. Одним из приоритетов размещения компания обозначила улучшение состояния ликвидности. В презентации также говорится о дивидендах как о способе аллокации капитала, но сроки первых выплат и дивидендная политика не уточняются.

«Лента» планирует увеличить выручку вдвое — до 1 трлн рублей в 2025 году с 445 млрд руб. по итогам 2020 г. Она рассчитывает, что поднять продажи на 550 млрд рублей за пять лет получится за счет темпов роста LFL продаж выше уровня инфляции, а также за счет развития сегмента e-grocery и нового формата магазинов у дома. При этом компания собирается удерживать рентабельность EBITDA выше 8%. По итогам 2020 года рентабельность EBITDA выросла до 8,8% с 8,1% в 2019 году, а сама EBITDA увеличилась на 15,8%, до 39,315 млрд руб.

Ключевым моментом в стратегии является то, что компания отходит от формата развития только крупных магазинов и планирует развивать более мелкие форматы — магазины у дома. На конец декабря под управлением «Ленты» было 254 гипермаркета и 139 супермаркетов общей торговой площадью более 1,5 млн кв.м. Также к 2025 г. «Лента» планирует занять более 10% российского рынка продаж через интернет (e-grocery). По итогам 2020 г. объем выручки онлайн-сегмента компании вырос в 6 раз, до 6,3 млрд руб. По результатам января-февраля доля e-grocery в совокупной выручке ритейлера составляет 3,5% (1,4% в 2020 г.).

Суммарно в стратегии есть весьма амбициозные цели, такие как удержать позиции наиболее прибыльного ритейлера в России и стать игроком №1 или №2 на рынках или в сегментах присутствия «Ленты». Учитывая планы компании по развитию мелкомасштабных магазинов и увеличению доли в сегменте онлайн продаж, стратегия может быть достижимой, т.к. это позволит увеличить узнаваемость бренда, а также выстроить конкурентную стратегию по отношению к другим крупным ритейлерам. Однако, несмотря на достижение в 2020 г. целевого уровня рентабельности EBITDA, смена модели компании с большой вероятностью повлечет дополнительные издержки и снижение операционной продуктивности.

Мы считаем изменения, предложенные в стратегии, оправданными, поскольку иначе компания превратится в нишевого игрока и не сможет конкурировать с более крупными ритейлерами. Мы ожидаем, что при старте реализации стратегии, рентабельность EBITDA «Ленты» снизится, но в перспективе восстановится. Мы сохраняем позитивный взгляд на акции «Ленты». Компания является крупнейшей сетью гипермаркетов и четвертым по выручке ритейлером в России, а также по мультипликаторам P/E (11,05) и EV/S (0,53) оценивается ниже средних значений по сектору — 20,15 и 0,57 соответственно. В ожидании дивидендной политики рекомендуем «держать» — целевой диапазон 280 руб. за акцию, потенциал роста 5% от текущей цены.Теличко Людмила

«Промсвязьбанк»

Новости рынков |Деньги от SPO Ленты пойдут в расширение и усовершенствование бизнеса - Финам

- 18 марта 2021, 16:41

- |

Компания ставит перед собой достаточно амбициозные цели. Уже по итогам 2021 года «Лента» намерена расширить площадь своих магазинов как минимум на 100 тысяч квадратных метров. Все это является частью большой стратегии, согласно которой, компания обещает увеличить выручку более чем в два раза к 2025 году — с 445 млрд руб. в 2020 году до 1 трлн руб. в 2025 году.

ГК «Финам»

При этом нужно учитывать, что любое масштабное расширение подразумевает рост Capex, а значит, возможно снижение чистого денежного потока, который будет доступен инвесторам в краткосрочной перспективе.

Скорее всего, деньги, полученные в ходе SPO, пойдут именно в расширение и усовершенствование бизнеса для осуществления целей, обозначенных выше, а не на, к примеру, погашение задолженностей. На это указывают самые высокие показатели в индустрии: коэффициента покрытия процентных выплат (Interest coverage ratio) — 2,7 при среднем в индустрии 1,6, а также долга к капиталу (120% против 379% по индустрии).Шамшуков Артемий

ГК «Финам»

При этом нужно учитывать, что любое масштабное расширение подразумевает рост Capex, а значит, возможно снижение чистого денежного потока, который будет доступен инвесторам в краткосрочной перспективе.

Новости рынков |Высокая цена размещения Fix Price оправдывается сильными темпами роста компании - Финам

- 01 марта 2021, 14:21

- |

Fix Price установила диапазон капитализации при размещении в $7,4-$8,3 млрд. Это выше, чем наша оценка справедливой стоимости компании в $6,8 млрд. При такой капитализации Fix Price будет достаточно требовательно оценена по мультипликаторам: P/E 31,2-35 и EV/EBITDA 15,5-17,3 – значения выше, чем у многих даже западных аналогов.

Безусловно, высокая оценка в первую очередь оправдывается высокими темпами роста компании. За последние 4 года сопоставимые продажи у Fix Price росли в среднем на 19%. За последний год выручка компании выросла на 33%, а EBITDA на 35,3% – впечатляющие значения для российского ритейла. Добавляют позитива инвесторам и новости о том, что якорными инвесторами выступят суверенный фонд Катара QIA и крупнейшая в мире по количеству активов инвестиционная компания BlackRock.

При этом основным риском остается то, что Fix Price будет трудно поддерживать текущие темпы роста в будущем, что необходимо для оправдания высокой оценки. 2020 год был удачным для ритейла. Розничная торговля на фоне карантинов временно отвоевала долю рынка у общепита, а в 2021 году этот эффект, вероятно, будет частично нивелирован. Также у Fix Price появляется всё больше конкурентов в виде жёстких дискаунтеров – за последний год их запустили X5, «Магнит» и «Лента». Безусловно, жёсткие дискаунтеры проигрывают Fix Price в количестве позиций в 2-2,5 раза, однако не стоит недооценивать способность лидеров российского ритейла составить Fix Price конкуренцию.

ИГ «Финам»

Безусловно, высокая оценка в первую очередь оправдывается высокими темпами роста компании. За последние 4 года сопоставимые продажи у Fix Price росли в среднем на 19%. За последний год выручка компании выросла на 33%, а EBITDA на 35,3% – впечатляющие значения для российского ритейла. Добавляют позитива инвесторам и новости о том, что якорными инвесторами выступят суверенный фонд Катара QIA и крупнейшая в мире по количеству активов инвестиционная компания BlackRock.

При этом основным риском остается то, что Fix Price будет трудно поддерживать текущие темпы роста в будущем, что необходимо для оправдания высокой оценки. 2020 год был удачным для ритейла. Розничная торговля на фоне карантинов временно отвоевала долю рынка у общепита, а в 2021 году этот эффект, вероятно, будет частично нивелирован. Также у Fix Price появляется всё больше конкурентов в виде жёстких дискаунтеров – за последний год их запустили X5, «Магнит» и «Лента». Безусловно, жёсткие дискаунтеры проигрывают Fix Price в количестве позиций в 2-2,5 раза, однако не стоит недооценивать способность лидеров российского ритейла составить Fix Price конкуренцию.

Учитывая все риски, мы рекомендуем покупать акции Fix Price в случае коррекции после размещения ближе к капитализации в $6 млрд, а участие в IPO при текущей оценке является слишком рискованным.Кауфман Сергей

ИГ «Финам»

Новости рынков |Улучшения в части долга Ленты предполагают возможности для начала выплаты дивидендов - Альфа-Банк

- 25 февраля 2021, 15:13

- |

Компания «Лента» вчера представила финансовые результаты за 2020 г. Хотя EBITDA оказалась на 6-10% ниже нашего прогноза и консенсус-прогноза рынка при рентабельности 8,8%, чистая прибыль (оказавшись на 11-13% выше нашего прогноза и консенсус-прогноза рынка), и СДП (при доходности СДП на уровне 15,6% за 2020) преподнесли позитивный сюрприз. По данным менеджмента, рост Lfl-продаж в январе-феврале составил 4-5%, что предполагает небольшое ускорение роста в сравнении с 4К20.

Воробьева Олеся

«Альфа-Банк»

Как уже сообщалось ранее, выручка Ленты выросла на 7% г/г в 2020 г. до 445,5 млрд руб.

( Читать дальше )

Положительный СДП и улучшения в части долга предполагают возможности для роста и/или начала выплаты дивидендов. Более подробная информация, по всей видимости, по этим вопросам будет раскрыта в ходе Дня стратегии 18 марта. После роста акций на 35% с начала 2020, они все еще не выглядят дорогостоящими при 4,5x 2021П EV/EBITDA (с дисконтом 10% к среднему мультипликатору за последние два года на уровне 5x).Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Как уже сообщалось ранее, выручка Ленты выросла на 7% г/г в 2020 г. до 445,5 млрд руб.

( Читать дальше )

Новости рынков |В ближайшей перспективе бумаги Ленты могут показать опережающую динамику - Газпромбанк

- 25 февраля 2021, 12:34

- |

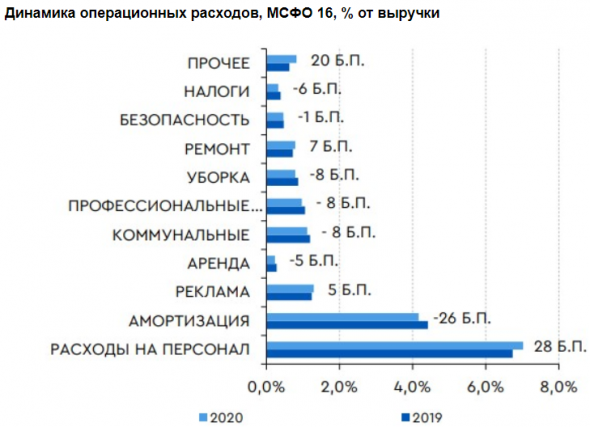

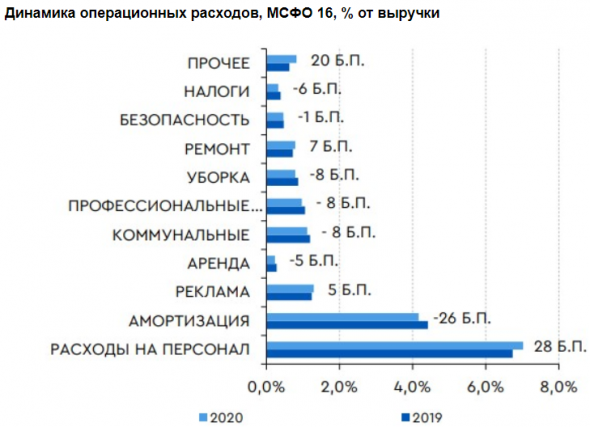

Результаты «Ленты» за 2П20 оказались в целом в рамках тренда 1П20 – рост EBITDA рентабельности за счет увеличения валовой наценки, хорошего контроля над операционными расходами и низкого операционного левериджа. В 2П20 рост операционных расходов, однако, сильно ускорился за счет единовременных расходов, связанных с изменениями в руководстве компании, а также выплат менеджерам в связи с достижением плановых показателей.

( Читать дальше )

( Читать дальше )

Новости рынков |Отчетность Ленты подтверждает умеренно позитивный взгляд на ее бумаги - Промсвязьбанк

- 25 февраля 2021, 12:07

- |

В среду «Лента» опубликовала финансовые результаты за 2020 г., отметив получение прибыли 16,5 млрд руб. после убытка годом ранее. Компания отразила рост EBITDA и рентабельности, а также снизила долговую нагрузку. Сохраняем умеренно-позитивный взгляд на акции и рекомендуем «Держать» — целевой диапазон 280 руб. за акцию, потенциал роста 7%.

По результатам годовой отчетности сеть гипермаркетов «Лента» в 2020 г. увеличила прибыль на 6,7% до 445 млрд руб., что связано преимущественно с ростом среднего чека на 11,6% (до 1115 руб.), которое компенсировало снижение трафика на 5,5% в течение года. Сопоставимые продажи LFL выросли на 5,4%. Чистая прибыль ритейлера по МСФО по итогам года составила 16,54 млрд рублей по сравнению с чистым убытком в 2,79 млрд рублей годом ранее.

Показатель операционной эффективности EBITDA вырос на 13,7%, до 44,92 млрд рублей, что соответствует историческому максимуму для компании. Рентабельность EBITDA повысилась до 10,1% с 9,5% в 2019 году. Рост был достигнут благодаря высоким темпам роста розничных продаж, а также оптимизации работы с поставщиками и сокращению товарных потерь.

( Читать дальше )

По результатам годовой отчетности сеть гипермаркетов «Лента» в 2020 г. увеличила прибыль на 6,7% до 445 млрд руб., что связано преимущественно с ростом среднего чека на 11,6% (до 1115 руб.), которое компенсировало снижение трафика на 5,5% в течение года. Сопоставимые продажи LFL выросли на 5,4%. Чистая прибыль ритейлера по МСФО по итогам года составила 16,54 млрд рублей по сравнению с чистым убытком в 2,79 млрд рублей годом ранее.

Показатель операционной эффективности EBITDA вырос на 13,7%, до 44,92 млрд рублей, что соответствует историческому максимуму для компании. Рентабельность EBITDA повысилась до 10,1% с 9,5% в 2019 году. Рост был достигнут благодаря высоким темпам роста розничных продаж, а также оптимизации работы с поставщиками и сокращению товарных потерь.

( Читать дальше )

Новости рынков |Лента показала нейтральные результаты за 2 полугодие - Атон

- 25 февраля 2021, 11:51

- |

Лента опубликовала финансовые результаты за 2П20/2020

Выручка Ленты достигла 228.6 млрд руб. во 2П20 (+4.7% г/г) за счет сильной динамики розничных продаж (+7.3% в 2020, +5.7% в 4К20) и была частично нивелирована оптовыми продажами (-17.3% в 2020, -12.0% в 4К20), о чем компания уже ранее сообщала в рамках операционной отчетности. EBITDA (IAS 17) снизилась на 3.2% г/г до 17.2 млрд руб. во 2H20, на 19.5% ниже консенсуса Интерфакса, а рентабельность EBITDA упала до 7.5% после достижения исторического максимума в 22.1 млрд руб. в 1П20 с рентабельностью в 10.2%. Основными факторами, негативно сказавшимися на рентабельности EBITDA во 2П20, стали снижение валовой рентабельности (-99 бп п/п) и рост SG &A-расходов в процентах к выручке (+138 бп п/п). Тем не менее чистая прибыль оказалась выше консенсус-прогноза Интерфакса на 32.7%, составив 8.1 млрд руб. на фоне сокращения процентных расходов (-40%). Лента планирует предоставить прогноз на 2021 год в День инвестора и аналитика, который назначен на 18 марта.

Выручка Ленты достигла 228.6 млрд руб. во 2П20 (+4.7% г/г) за счет сильной динамики розничных продаж (+7.3% в 2020, +5.7% в 4К20) и была частично нивелирована оптовыми продажами (-17.3% в 2020, -12.0% в 4К20), о чем компания уже ранее сообщала в рамках операционной отчетности. EBITDA (IAS 17) снизилась на 3.2% г/г до 17.2 млрд руб. во 2H20, на 19.5% ниже консенсуса Интерфакса, а рентабельность EBITDA упала до 7.5% после достижения исторического максимума в 22.1 млрд руб. в 1П20 с рентабельностью в 10.2%. Основными факторами, негативно сказавшимися на рентабельности EBITDA во 2П20, стали снижение валовой рентабельности (-99 бп п/п) и рост SG &A-расходов в процентах к выручке (+138 бп п/п). Тем не менее чистая прибыль оказалась выше консенсус-прогноза Интерфакса на 32.7%, составив 8.1 млрд руб. на фоне сокращения процентных расходов (-40%). Лента планирует предоставить прогноз на 2021 год в День инвестора и аналитика, который назначен на 18 марта.

Лента опубликовала в целом нейтральные результаты. 2П показало негативную динамику рентабельности EBITDA п/п и г/г на фоне роста SG &A-расходов и промо-активности. Хотя чистая прибыль приятно удивила в связи со снижением платежей по обслуживанию долга, прогноз на 2021 остается неясным, как в плане роста, так и в плане рентабельности.Атон

Новости рынков |Положительный рост рентабельности Ленты был обеспечен снижением товарных потерь - Атон

- 24 февраля 2021, 20:24

- |

Выручка «Ленты» выросла на 4.7% г/г до 228.6 млрд руб. во 2П20, о чем компания уже ранее сообщала в рамках операционной отчетности. Розничные продажи показали сильную динамику (+7.3% в 2020, +5.7% в 4К20), а оптовые продажи отставали (-17.3% в 2020, -12.0% в 4К20). LfL-продажи в розничном сегменте ускорились кв/кв (+4% в 4К20 против +3% в 3К20) на фоне дальнейшего роста среднего LfL-чека (+13.2% в 4К20 против +9.2% в 3К20) и по-прежнему вялой динамики LfL-трафика (-8.1% в 4К20 против -5.7% в 3К20). Ключевые форматы «Ленты» продемонстрировали хорошие результаты: выручка гипермаркетов увеличилась на 6% г/г в 4К20 и 7.1% в 2020, продажи супермаркетов укрепились на 3.3% г/г в 4К20 и 9.3% в 2020. Число розничных магазинов достигло 393, а рост торговых площадей составил 2% г/г в 4К20. Онлайн-продажи в 4К20 подскочили на 933% г/г (+566% г/г за 2020), составив 2.5% в общем объеме продаж (1.4% за 2020).

( Читать дальше )

Валовая прибыль группы (IAS 17) выросла на 8.9% г/г до 50.95 млрд руб. во 2П20, а валовая рентабельность составила 22.3% (против 21.4% во 2П19 и 23.3% в 1П20). Положительный рост рентабельности г/г был обеспечен снижением товарных потерь, более выгодными условиями работы с поставщиками и сокращением низкорентабельного оптового сегмента, хотя, возможно, он был частично нивелирован ростом интенсивности промо-акций.Дима Виктор

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс