SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Потенциал роста котировок ТГК-1 - 27% - Инвестиционная компания ЛМС

- 17 июня 2019, 17:09

- |

С учетом анонсированных дивидендных выплат в 2019 году в размере 50% от чистой прибыли в группе «Газпром», вызвавших рост публичных дочерний компаний, наибольшим потенциалом обладает ТГК-1.

После анонса «Газпромом» перехода на распределении на дивиденды 50% чистой прибыли, ГЭХ и «Газпром нефть» последовали этому же примеру. Благодаря чему, с мая, Мосэнерго выросла на 11%, ОГК-2 – 26%, ТГК-1 – 11%, «Газпром-нефть» – 11%. Наибольший потенциал сохранился в ТГК-1, ввиду небольшого роста котировок, щедрых дивидендов и увеличения финансовых показателей.

По итогам 2018 года, ТГК-1 распределила прибыль $0,00001(0,000645 руб.) на акцию, в размере 35% чистой прибыли по РСБУ. Текущая дивидендная доходность – 6,3%, дата закрытия реестра под дивиденды – 26 июня. Если выплата увеличится до 50% чистой прибыли по РСБУ, то за 2019 год может составить $0,00002 (0,0013 руб.), что даст акционерам 13% дивидендную доходность при текущей цене $ 0,000016 (0,00102 руб.).

«Инвестиционная компания ЛМС»

После анонса «Газпромом» перехода на распределении на дивиденды 50% чистой прибыли, ГЭХ и «Газпром нефть» последовали этому же примеру. Благодаря чему, с мая, Мосэнерго выросла на 11%, ОГК-2 – 26%, ТГК-1 – 11%, «Газпром-нефть» – 11%. Наибольший потенциал сохранился в ТГК-1, ввиду небольшого роста котировок, щедрых дивидендов и увеличения финансовых показателей.

По итогам 2018 года, ТГК-1 распределила прибыль $0,00001(0,000645 руб.) на акцию, в размере 35% чистой прибыли по РСБУ. Текущая дивидендная доходность – 6,3%, дата закрытия реестра под дивиденды – 26 июня. Если выплата увеличится до 50% чистой прибыли по РСБУ, то за 2019 год может составить $0,00002 (0,0013 руб.), что даст акционерам 13% дивидендную доходность при текущей цене $ 0,000016 (0,00102 руб.).

Возможные оценки.Компанищенко Никита

1. $0,0002(0,013 руб.), что соответствует 10% дивидендной доходности за 2019 году при росте выплат до 50% чистой прибыли по РСБУ, кроме того целевая оценка соответствуют текущей стоимости ОГК-2 (EV/EBITDA=3). Срок достижения целевой цены – от 6 месяцев до года. Потенциал роста котировок ТГК-1 – 27% или 33% с учетом дивидендов.

2. $0.0005 (0,035 руб.) на акцию — долгосрочная целевая цена ТГК-1, по которой Фортум в 2007 выкупал допэмиссию акций и хочет выйти из капитала дочерней компании ГЭХ. Срок достижения целевой цены – три года.

«Инвестиционная компания ЛМС»

- комментировать

- Комментарии ( 1 )

Новости рынков |Газпром нефть является привлекательной дивидендной историей в нефтегазовом сектора - Промсвязьбанк

- 17 июня 2019, 11:05

- |

«Газпром нефть» заплатит дивиденды за 2018 г в 30 руб./оа, направив на выплаты 38% прибыли.

Акционеры Газпром нефти на годовом собрании утвердили дивиденды за 2018 год в размере 142,2 млрд руб., или 30 руб. на обыкновенную акцию (с учетом промежуточных дивидендов, выплаченных по результатам девяти месяцев 2018г., в размере 22,05 руб. на обыкновенную акцию). В целом на выплату дивидендов «Газпром нефть» направит 37,8% чистой прибыли по МСФО, которая по итогам 2018 года составила 376,7 млрд руб.

Акционеры Газпром нефти на годовом собрании утвердили дивиденды за 2018 год в размере 142,2 млрд руб., или 30 руб. на обыкновенную акцию (с учетом промежуточных дивидендов, выплаченных по результатам девяти месяцев 2018г., в размере 22,05 руб. на обыкновенную акцию). В целом на выплату дивидендов «Газпром нефть» направит 37,8% чистой прибыли по МСФО, которая по итогам 2018 года составила 376,7 млрд руб.

Размер дивидендов Газпром нефти за 2018 год в 2 раза превысил уровень 2017г., всего за последние 4 года компания увеличила дивиденды в 4,5 раза. Согласно дивидендной политике, Газпром нефть должна платить большую из величин — 25% прибыли по РСБУ либо 15% прибыли по МСФО. Однако последние годы компания направляет на дивиденды порядка 35% прибыли по МСФО. Обновленная стратегия Газпром нефти до 2030 года учитывает рост прибыли и дивидендных выплат при не ухудшении макропоказателей. Как заявляли ранее представители компании уже по итогам 2019г. Газпром нефть может направить на дивиденды 50% прибыли. Таким образом, компания является привлекательной дивидендной историей из нефтегазового сектора с дивидендной доходностью при текущих котировках около 7%.Промсвязьбанк

Новости рынков |Акции Газпром нефти имеют существенный потенциал к росту - ИК QBF

- 14 июня 2019, 18:45

- |

В Санкт-Петербурге прошло годовое общее собрание акционеров «Газпром нефти». В повестку дня было включено 10 вопросов, наиболее интересные из которых – утверждение годовой отчетности, распределение чистой прибыли и утверждение дивидендов.

По итогам 2018 года «Газпром нефть» продемонстрировала рекордные показатели чистой прибыли и EBITDA в размере 377 млрд руб. (увеличение на 49% г/г) и 800 млрд руб. (рост на 45% г/г) соответственно. Высокие финансовые результаты способствовали росту совокупных годовых дивидендов в 2 раза до 30 руб. по сравнению с 2017 годом. Ожидаемые выплаты этим летом составят 7,95 руб. на акцию, это около 2% дивидендной доходности. Последний день для покупки акций для участия в дивидендах – 27 июня.

В своем выступлении глава компании Александр Дюков рассказал акционерам, что целями новой стратегии компании до 2030 года станет не только лидерство по операционным показателям, но и по безопасности, эффективности и технологичности. Благодаря цифровизации и оптимизации «Газпром нефть» планирует снизить капитальные и операционные затраты на 10% и существенно увеличить производительность труда, что в дальнейшем будет способствовать росту чистой прибыли. В 2018 году по темпам роста объема добычи углеводородов «Газпром нефть» вышла на первое место в России. В 2019-2022 гг. нефтяная компания планирует сохранить такие же высокие темпы роста добычи за счет развития месторождений в ЯНАО и на Сахалине.

( Читать дальше )

По итогам 2018 года «Газпром нефть» продемонстрировала рекордные показатели чистой прибыли и EBITDA в размере 377 млрд руб. (увеличение на 49% г/г) и 800 млрд руб. (рост на 45% г/г) соответственно. Высокие финансовые результаты способствовали росту совокупных годовых дивидендов в 2 раза до 30 руб. по сравнению с 2017 годом. Ожидаемые выплаты этим летом составят 7,95 руб. на акцию, это около 2% дивидендной доходности. Последний день для покупки акций для участия в дивидендах – 27 июня.

В своем выступлении глава компании Александр Дюков рассказал акционерам, что целями новой стратегии компании до 2030 года станет не только лидерство по операционным показателям, но и по безопасности, эффективности и технологичности. Благодаря цифровизации и оптимизации «Газпром нефть» планирует снизить капитальные и операционные затраты на 10% и существенно увеличить производительность труда, что в дальнейшем будет способствовать росту чистой прибыли. В 2018 году по темпам роста объема добычи углеводородов «Газпром нефть» вышла на первое место в России. В 2019-2022 гг. нефтяная компания планирует сохранить такие же высокие темпы роста добычи за счет развития месторождений в ЯНАО и на Сахалине.

( Читать дальше )

Новости рынков |Смелые планы Газпром нефти - Sberbank CIB

- 14 июня 2019, 13:43

- |

«Газпром нефть» провела вчера в Санкт-Петербурге встречу с аналитиками и инвесторами, посвященную обновленной стратегии компании. Ниже перечислены основные цели компании.

«Газпром нефть» представила новые стратегические планы на период до 2030 года. Они включают увеличение добычи ЖУВ не менее чем в среднем на 2,5-3,0% в год до 86-92 млн т, удвоение добычи газа до 60 млрд куб. м, максимальное повышение удельной EBITDA (на 10% в добывающем сегменте и в два раза — в перерабатывающем и в сбытовом сегментах по отдельности), а также возврат на вложенный капитал (ROACE) не менее 15% и обеспечение лидирующих позиций в сфере технологий и безопасности. Применение новых технологий должно способствовать увеличению добычи углеводородов в общей сложности на 50 млн т н. э. к 2030 году.

Управление портфелем добывающих активов. Новая стратегия развития сфокусирована на этом направлении, основное внимание уделяется эффективности, срокам выполнения проектов, цифровизации и применению новых технологий.

( Читать дальше )

«Газпром нефть» представила новые стратегические планы на период до 2030 года. Они включают увеличение добычи ЖУВ не менее чем в среднем на 2,5-3,0% в год до 86-92 млн т, удвоение добычи газа до 60 млрд куб. м, максимальное повышение удельной EBITDA (на 10% в добывающем сегменте и в два раза — в перерабатывающем и в сбытовом сегментах по отдельности), а также возврат на вложенный капитал (ROACE) не менее 15% и обеспечение лидирующих позиций в сфере технологий и безопасности. Применение новых технологий должно способствовать увеличению добычи углеводородов в общей сложности на 50 млн т н. э. к 2030 году.

Управление портфелем добывающих активов. Новая стратегия развития сфокусирована на этом направлении, основное внимание уделяется эффективности, срокам выполнения проектов, цифровизации и применению новых технологий.

( Читать дальше )

Новости рынков |Газпром нефть обладает существенным потенциалом роста добычи - Атон

- 14 июня 2019, 11:29

- |

Газпром нефть: резюме обновленной стратегии

Эффективность — ключевой фактор. Газпром нефть прогнозирует среднегодовые темпы роста добычи углеводородов на 2.5-3.0% к 2030 и увеличение глубины переработки до 95% (выход светлых нефтепродуктов — до 80%) к 2025, а также нацелена на максимизацию показателя EBITDA/барр. и поддержание ROACE на уровне не менее 15%.

Проекты в сегменте добычи. Многочисленные проекты развития Газпром нефти потенциально могут обеспечить рост добычи выше целевых показателей. И среднесрочные проекты (2024-26, запасы 560 млн тнэ, вкл. Ямбургское — 360 млн тнэ) и долгосрочные проекты (2027+, 410 млн тнэ, вкл. Енисей — 270 млн тнэ — и Сахалин — 115 млн тнэ) ориентированы на трудноизвлекаемые запасы (550 млн тнэ, вкл. Ачимовские залежи, Палеозой и Доманик).

Капзатраты и дивиденды. Учитывая множество добывающих проектов на очереди, капзатраты Газпром нефти могут вырасти на величину до 300 млрд руб. в общей сложности в 2019-23 (в дополнение к 380 млрд руб. в 2019П). Обещание увеличить выплату дивидендов было вновь подтверждено — компания намерена достичь коэффициента выплат в 50% от чистой прибыли по МСФО на горизонте 2021 (против текущих 35%).

( Читать дальше )

Эффективность — ключевой фактор. Газпром нефть прогнозирует среднегодовые темпы роста добычи углеводородов на 2.5-3.0% к 2030 и увеличение глубины переработки до 95% (выход светлых нефтепродуктов — до 80%) к 2025, а также нацелена на максимизацию показателя EBITDA/барр. и поддержание ROACE на уровне не менее 15%.

Проекты в сегменте добычи. Многочисленные проекты развития Газпром нефти потенциально могут обеспечить рост добычи выше целевых показателей. И среднесрочные проекты (2024-26, запасы 560 млн тнэ, вкл. Ямбургское — 360 млн тнэ) и долгосрочные проекты (2027+, 410 млн тнэ, вкл. Енисей — 270 млн тнэ — и Сахалин — 115 млн тнэ) ориентированы на трудноизвлекаемые запасы (550 млн тнэ, вкл. Ачимовские залежи, Палеозой и Доманик).

Капзатраты и дивиденды. Учитывая множество добывающих проектов на очереди, капзатраты Газпром нефти могут вырасти на величину до 300 млрд руб. в общей сложности в 2019-23 (в дополнение к 380 млрд руб. в 2019П). Обещание увеличить выплату дивидендов было вновь подтверждено — компания намерена достичь коэффициента выплат в 50% от чистой прибыли по МСФО на горизонте 2021 (против текущих 35%).

( Читать дальше )

Новости рынков |Группа Газпром - история растущих дивидендов - Универ Капитал

- 13 июня 2019, 18:23

- |

Компании, входящие в группу «Газпром», постепенно наращивают размер дивидендных выплат и к настоящему моменту все они обеспечивают доходность на уровне ОФЗ. В среднем компании готовы делиться 35% чистой прибыли, и мы ожидаем движения к уровню 50%.

ИГ «УНИВЕР Капитал»

«Мосэнерго»

Доходность за 2018 год – 9,2% Политика компании предусматривала дивиденды от 5% до 35% чистой прибыли. Ранее выплаты составляли обычно 25% по РСБУ. По итогам 2018 года выплаты составят 35% чистой прибыли по РСБУ.

( Читать дальше )

Мы считаем, что тренд на увеличение дивидендных выплат как доли от чистой прибыли является устойчивым и компании группы будут постепенно реализовывать соответствующие планы. При этом, по нашим оценкам, дочерние компании в итоге будут ориентироваться на политику головной компании группы и все они в течение нескольких лет придут к норме выплат 50% от величины чистой прибыли. Оговорки и корректировки, в частности, на капзатраты или величину денежного потока, под давлением Минфина РФ становятся всё менее вероятными.Александров Дмитрий

ИГ «УНИВЕР Капитал»

«Мосэнерго»

Доходность за 2018 год – 9,2% Политика компании предусматривала дивиденды от 5% до 35% чистой прибыли. Ранее выплаты составляли обычно 25% по РСБУ. По итогам 2018 года выплаты составят 35% чистой прибыли по РСБУ.

( Читать дальше )

Новости рынков |Партнерство Газпром нефти с Shell - важный шаг в развитии ресурсной базы компании - Атон

- 07 июня 2019, 11:11

- |

Газпром создает СП с Shell для освоения Ямала

СП Меретояханефтегаз (50:50) будет сосредоточено на разработке Меретояхинского месторождения, а также Тазовского, Северо-Самбургского и двух Западно-Юбилейных лицензионных блоков — на них не распространяются ограничения, налагаемые санкциями США в отношении арктических нефтяных проектов. По данным Газпром нефти, общие геологические запасы составляют 1 100 млн т нефти, а Коммерсант предполагает, что извлекаемые запасы составляют около 250 млн т нефти и 200 млрд куб м газа, что отражает сложную геологическую структуру месторождений. Параметры сделки пока не разглашаются, но она должна быть закрыта к концу 2019- началу 2020.

СП Меретояханефтегаз (50:50) будет сосредоточено на разработке Меретояхинского месторождения, а также Тазовского, Северо-Самбургского и двух Западно-Юбилейных лицензионных блоков — на них не распространяются ограничения, налагаемые санкциями США в отношении арктических нефтяных проектов. По данным Газпром нефти, общие геологические запасы составляют 1 100 млн т нефти, а Коммерсант предполагает, что извлекаемые запасы составляют около 250 млн т нефти и 200 млрд куб м газа, что отражает сложную геологическую структуру месторождений. Параметры сделки пока не разглашаются, но она должна быть закрыта к концу 2019- началу 2020.

Эта сделка является еще одним шагом в партнерстве Газпром нефти и Shell и важным шагом в развитии ресурсной базы компании после объявления о разработке Ямбургского месторождения (запасы углеводородов 1 300-3 500 млн т) в апреле 2019. Мы рассматриваем ее как ПОЗИТИВНУЮ в долгосрочной перспективе, учитывая, что на месторождения Меретояханефтегаза могут быть распространены налоговые льготы, а международный опыт Shell поможет освоению трудноизвлекаемых запасов.Атон

Новости рынков |Дивидендный фактор - главный катализатор роста котировок Газпрома - ИК QBF

- 03 июня 2019, 16:38

- |

Благодаря непредсказуемому росту акций, «Газпром» обогнал «Сбербанк» по капитализации и стал самой дорогой компанией на российском рынке. В моменте стоимость акций доходила до 248 руб. за бумагу (+15,7% к цене открытия), обновив максимум с апреля 2011 года. Отчасти рост был вызван слухами о возможном уходе Алексея Миллера с поста главы «Газпрома», о котором могло бы быть объявлено завтра в ходе заседания правления компании в Санкт-Петербурге. На его место могли бы претендовать представители дочерних структур «Газпрома», в том числе и CEO «Газпром нефти» Александр Дюков. Однако подобные слухи были опровергнуты, и, как уже стало известно, заседание правления будет посвящено подведению итогов деятельности компании в зимний период. Тем не менее вероятность, что отставка Миллера рано или поздно может произойти, сохраняется. Ранее в «Газпроме» уже сменили трех зампредов, а также пересмотрели сферы деятельности начальников департаментов.

В первую очередь, все происходящие изменения необходимы государству, которое является основным акционером «Газпрома». Для инвесторов это является позитивом, поскольку перестановки в руководстве напрямую связаны с обновлением дивидендной политики, повышением операционной и финансовой эффективности компании. На прошлой неделе «газовый гигант» представил отчетность за I квартал 2019 года и планы по пересмотру див. политики. По итогам квартала чистая прибыль компании увеличилась на 42,7% г/г до 559,5 млрд руб., в том числе за счет увеличения доли «Газпрома» в прибыли совместных и ассоциированных предприятий «Сахалин Энерджи Инвестмент Компани», «Арктикгаз», «Славнефть» и «Ачимгаз». Также существенное влияние на прибыль оказала переоценка валютных активов. Особо щепетильные инвесторы обратили внимание и на то, что «Газпром» начал консолидировать в отчет подрядчика «Газстройпром» и раскрыл активы «дочки» на 270 млрд руб., что также является свидетельством преобразований внутри компании.

( Читать дальше )

В первую очередь, все происходящие изменения необходимы государству, которое является основным акционером «Газпрома». Для инвесторов это является позитивом, поскольку перестановки в руководстве напрямую связаны с обновлением дивидендной политики, повышением операционной и финансовой эффективности компании. На прошлой неделе «газовый гигант» представил отчетность за I квартал 2019 года и планы по пересмотру див. политики. По итогам квартала чистая прибыль компании увеличилась на 42,7% г/г до 559,5 млрд руб., в том числе за счет увеличения доли «Газпрома» в прибыли совместных и ассоциированных предприятий «Сахалин Энерджи Инвестмент Компани», «Арктикгаз», «Славнефть» и «Ачимгаз». Также существенное влияние на прибыль оказала переоценка валютных активов. Особо щепетильные инвесторы обратили внимание и на то, что «Газпром» начал консолидировать в отчет подрядчика «Газстройпром» и раскрыл активы «дочки» на 270 млрд руб., что также является свидетельством преобразований внутри компании.

( Читать дальше )

Новости рынков |Лукойл отчитается 29 мая и проведет телеконференцию 30 мая - Атон

- 27 мая 2019, 11:04

- |

ЛУКОЙЛ 29 мая должен опубликовать финансовые результаты за 1К19.

Мы ожидаем, что они отразят тренды, которые уже продемонстрировали другие компании сектора, Роснефть и Газпром нефть. Выручка упадет до 1 878 млрд руб. (-7% кв/кв) на фоне снижения добычи нефти на 1% кв/кв и неблагоприятной динамики зарубежного перерабатывающего сегмента (объемы переработки упали на 4% кв/кв). EBITDA должна вырасти до 293 млрд руб. (+5% кв/кв) за счет снижения экспортной пошлины, позитивного влияния обратного акциза в размере 9.8 млрд руб., по нашим оценкам, а также снижения НДПИ, отражающего частичный переход на НДД. Чистая прибыль должна составить 149 млрд руб. (-6% кв/кв), преимущественно за счет того, что динамика EBITDA будет нивелирована более высокой амортизацией по сравнению с низкой базой 4К и более низкой прибылью от курсовых колебаний.АТОН

Телеконференция намечена на 30 мая 2019 на 16:00 по московскому времени (14:00 по Лондону). Нам будут интересны детали следующей потенциальной программы выкупа, любая информация по недавно объявленной новой стратегии в области переработки газа и нефтехимии, а также мы традиционно обратим внимание на прогноз по добыче и капзатратам на 2019 в контексте ограничений ОПЕК+. Номера для набора: +7 495 249 9843 (Россия), +44 (0) 20 3003 2666 (Великобритания); ID: LUKOIL.

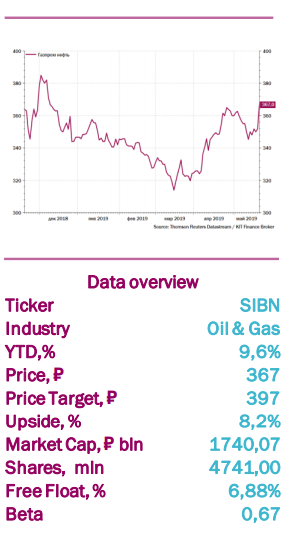

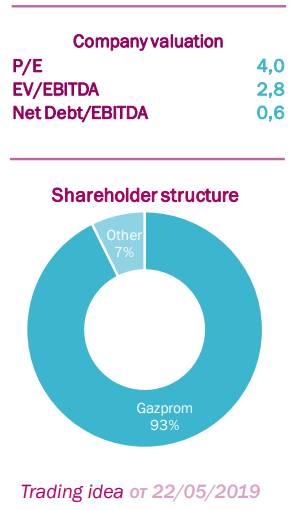

Новости рынков |Торговая идея: Газпром нефть – нефтяное ралли продолжается - КИТ Финанс Брокер

- 22 мая 2019, 16:10

- |

Газпром нефть опубликовала финансовые результаты за I кв. 2019 г. по МСФО. Выручка нефтяника выросла на 12,6% по сравнению с аналогичным периодом прошлого года – до 586,4 млрд руб. Скорректированная EBITDA увеличилась на 26,9% — до 197,7 млрд руб. Чистая прибыль выросла в 1,5 раза – до 107,9 млрд руб.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс