SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Результаты Газпром нефти по EBITDA и выручке оказались лучше ожиданий рынка - Промсвязьбанк

- 09 августа 2019, 14:16

- |

Прибыль Газпром нефти по МСФО во II квартале выросла на 11%, за I полугодие подскочила на 30%

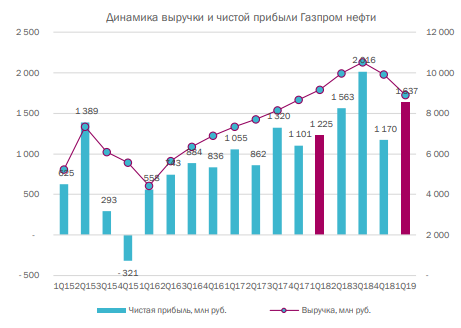

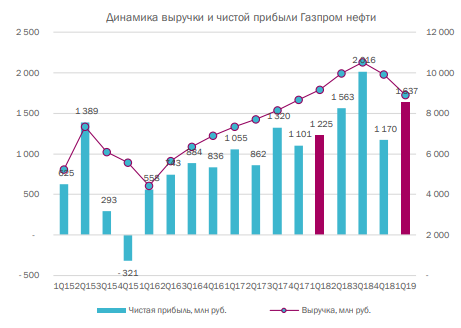

Чистая прибыль Газпром нефти по МСФО во II квартале 2019 года выросла на 10,6% по сравнению с аналогичным периодом 2018 года — до 107,145 млрд рублей. EBITDA во втором квартале составила 189,939 млрд рублей, выручка — 628,315 млрд рублей. Чистая прибыль Газпром нефти за I полугодие составила 215 млрд руб., увеличившись на 29,2% по сравнению с аналогичным периодом предыдущего года. EBITDA в первом полугодии увеличилась на 11,6% — до 368,991 млрд рублей, выручка — на 6,8%, до 1,2 трлн рублей.

Чистая прибыль Газпром нефти по МСФО во II квартале 2019 года выросла на 10,6% по сравнению с аналогичным периодом 2018 года — до 107,145 млрд рублей. EBITDA во втором квартале составила 189,939 млрд рублей, выручка — 628,315 млрд рублей. Чистая прибыль Газпром нефти за I полугодие составила 215 млрд руб., увеличившись на 29,2% по сравнению с аналогичным периодом предыдущего года. EBITDA в первом полугодии увеличилась на 11,6% — до 368,991 млрд рублей, выручка — на 6,8%, до 1,2 трлн рублей.

Результаты Газпром нефти по EBITDA и выручке оказались лучше ожиданий рынка. Компания продемонстрировала опережающие темпы роста EBITDA по сравнению с выручкой, что позитивно отразилось на марже. Позитивное влияние на результаты компании оказала растущая цена на нефть.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |Динамика EBITDA Газпром нефти во 2 квартале будет лучше, чем у других компаний сектора - Атон

- 09 августа 2019, 11:11

- |

Газпром нефть: результаты за 2К19 совпали с прогнозом, возможно увеличение дивидендов

Финансовые результаты за 2К19 оказались в рамках ожиданий: выручка (628.3 млрд руб., +7% кв/кв) совпала с нашими прогнозами и консенсусом, а EBITDA (167.7 млрд руб., +7% кв/кв) превысила оценки АТОНа на 2% из-за более сильного, чем ожидалось, эффекта от отрицательного акциза. На телеконференции Газпром нефть подчеркнула, что добыча на нефтяных оторочках в 2020 году может составить до 1 млн т.

Финансовые результаты за 2К19 оказались в рамках ожиданий: выручка (628.3 млрд руб., +7% кв/кв) совпала с нашими прогнозами и консенсусом, а EBITDA (167.7 млрд руб., +7% кв/кв) превысила оценки АТОНа на 2% из-за более сильного, чем ожидалось, эффекта от отрицательного акциза. На телеконференции Газпром нефть подчеркнула, что добыча на нефтяных оторочках в 2020 году может составить до 1 млн т.

Хотя сильная динамика результатов Газпром нефти в целом ожидалась, мы полагаем, что динамика ее EBITDA во 2К19 окажется лучше, чем большинства других компаний в российском нефтегазовом секторе. Мы также обращаем внимание на продолжение дискуссии относительно увеличения дивидендных выплат: по данным Интерфакса, после публикации отчетности финансовый директор Газпром нефти Алексей Янкевич сообщил, что компания планирует постепенно увеличить коэффициент дивидендных выплат до 50% чистой прибыли и рассматривает возможность перехода на полугодовые промежуточные дивиденды. При выплате 35% чистой прибыли за 1П19 дивиденд на акцию может достигнуть 15.9 руб. (доходность 3.7%), но при увеличении коэффициента выплат показатель может, по нашей оценке, оказаться выше. Акции Газпром нефти торгуются с мультипликатором 2019П EV/EBITDA на уровне 4.2x, отражая укрепление котировок в последние месяцы. Это подразумевает премию 7% к среднему показателю за пять лет и к российским аналогам (3.9x).Атон

Новости рынков |Дивидендная доходность акций Газпром нефти - одна из лучших в секторе - ИК QBF

- 08 августа 2019, 18:05

- |

Нефтегазовая компания «Газпром нефть» представила финансовый отчет за 1 полугодие 2019 года. Выручка компании увеличилась на 6,8% г/г до 1,2 трлн руб. благодаря увеличению добычи углеводородов на 5,5% г/г до 351,3 млн б.н.э. на Новопортовском и Восточно-Мессояхском месторождениях, несмотря на сделку ОПЕК+. Чистая прибыль «Газпром нефти» выросла на 27,3% г/г до 225,5 млрд руб. в основном за счет контроля над издержками и положительных курсовых разниц. Чистый долг «Газпром нефти» сократился до 447,2 млрд руб. Таким образом, соотношение чистый долг/EBITDA сократилось до 0,54. Отдельно следует отметить рост свободного денежного потока компании в 2,6 раза по сравнению с аналогичным периодом годом ранее до 125,2 млрд руб., благодаря чему «Газпром нефть» может существенно увеличить дивиденды уже в декабре текущего года.

ИК QBF

В среднесрочной перспективе «Газпром нефть» планирует выйти на выплаты 50% чистой прибыли на дивиденды. Если это произойдет по итогам 2019 года, то дивидендная доходность акций «Газпром нефти» может составить около 10% — один из лучших результатов в секторе. Учитывая то, что «Газпром нефть» стабильно увеличивает добычу нефти и газа даже в условиях сделки ОПЕК+, а также повышает финансовые показатели и дивиденды, акции компании являются инвестиционно привлекательными в среднесрочной перспективе.Иконников Денис

ИК QBF

Новости рынков |Дивиденды Газпром нефти за 2019 могут превысить ожидания рынка - Атон

- 08 августа 2019, 16:08

- |

Газпром нефть: Результаты за 2К19 совпали с прогнозом, планируется увеличение дивидендов

· Финансовые результаты Газпром нефти за 2К19 в целом совпали с ожиданиями. EBITDA составила 168 млрд руб., что на 2% выше консенсус-прогноза и на 7% выше уровня первого квартала. Мы полагаем, что динамика EBITDA Газпром нефти во 2К19 окажется лучше, чем большинства других компаний в российском нефтегазовом секторе.

· После публикации отчетности финансовый директор Алексей Янкевич сообщил, что Газпром нефть планирует постепенно увеличить коэффициент дивидендных выплат до 50% чистой прибыли и рассматривает возможность перехода на полугодовые промежуточные дивиденды. При выплате 35% чистой прибыли за 1П19, дивиденд на акцию может достигнуть 15.9 руб. (доходность 3.7%), но при увеличении коэффициента выплат показатель может оказаться выше, на наш взгляд.

· Акции Газпром нефти торгуются с мультипликатором 2019П EV/EBITDA на уровне 4.2x, отражая укрепление котировок в последние месяцы. Это подразумевает премию 7% к среднему показателю за пять лет и к российским аналогам (3.9x).

( Читать дальше )

· Финансовые результаты Газпром нефти за 2К19 в целом совпали с ожиданиями. EBITDA составила 168 млрд руб., что на 2% выше консенсус-прогноза и на 7% выше уровня первого квартала. Мы полагаем, что динамика EBITDA Газпром нефти во 2К19 окажется лучше, чем большинства других компаний в российском нефтегазовом секторе.

· После публикации отчетности финансовый директор Алексей Янкевич сообщил, что Газпром нефть планирует постепенно увеличить коэффициент дивидендных выплат до 50% чистой прибыли и рассматривает возможность перехода на полугодовые промежуточные дивиденды. При выплате 35% чистой прибыли за 1П19, дивиденд на акцию может достигнуть 15.9 руб. (доходность 3.7%), но при увеличении коэффициента выплат показатель может оказаться выше, на наш взгляд.

· Акции Газпром нефти торгуются с мультипликатором 2019П EV/EBITDA на уровне 4.2x, отражая укрепление котировок в последние месяцы. Это подразумевает премию 7% к среднему показателю за пять лет и к российским аналогам (3.9x).

( Читать дальше )

Новости рынков |Газпром нефть отчитается в четверг, 8 августа и проведет телеконференцию - Атон

- 06 августа 2019, 12:30

- |

В четверг 8 августа Газпром нефть опубликует результаты за 2К19 по МСФО.

Мы полагаем, что выручка составила 630 млрд руб. (+8% кв/кв, +2% г/г), благодаря увеличению добычи нефти и газа на 4% кв/кв на фоне роста котировок Urals на 6% кв/кв в рублевом выражении. EBITDA, по нашим оценкам, увеличилась до 165 млрд руб. (+6% кв/кв, -1% г/г), а рентабельность по EBITDA сократилась на 1 пп кв/кв до 26%, отразив отрицательный лаг экспортной пошлины, и улучшение параметров демпфирующей составляющей отрицательного акциза во 2К19.

Мы полагаем, что выручка составила 630 млрд руб. (+8% кв/кв, +2% г/г), благодаря увеличению добычи нефти и газа на 4% кв/кв на фоне роста котировок Urals на 6% кв/кв в рублевом выражении. EBITDA, по нашим оценкам, увеличилась до 165 млрд руб. (+6% кв/кв, -1% г/г), а рентабельность по EBITDA сократилась на 1 пп кв/кв до 26%, отразив отрицательный лаг экспортной пошлины, и улучшение параметров демпфирующей составляющей отрицательного акциза во 2К19.

Мы прогнозируем чистую прибыль на уровне 106 млрд руб. (-2% кв/кв, +9% г/г).Атон

Телеконференция: 8 августа, 16:00 по московскому времени, +7 495 646 9190, ID: 1393818; в 14:00 по лондонскому времени, 0800 279 7204, ID: 7562740. Нас будут интересовать любые подробности переговоров о налоговых льготах для Приобского месторождения (по данным Коммерсанта, они могут составить 13.5 млрд руб. в год в течение 10 лет, что приблизительно соответствует 2% консенсусу EBITDA Газпром нефти за 2020 год). Мы также сфокусируется на оценках влияния ограничений ОПЕК+ на планы компании по освоению новых месторождений в более долгосрочной перспективе.

Новости рынков |Налоговые льготы для Приобского месторождения окажут поддержку акциям Газпром нефти - Атон

- 01 августа 2019, 13:00

- |

Газпром нефть может получить налоговые льготы для Приобского месторождения

Коммерсант сообщил сегодня, что Газпром нефть также может получить право на налоговые льготы на разработку Приобского месторождения с высоким обводнением. Налоговый вычет может составить 13.5 млрд руб. в год в течение 10 лет. Напомним, что ранее обсуждались льготы по НДПИ на Приобском для Роснефти (46 млрд руб в год), которая также разрабатывает часть месторождения. Наше мнение.

Коммерсант сообщил сегодня, что Газпром нефть также может получить право на налоговые льготы на разработку Приобского месторождения с высоким обводнением. Налоговый вычет может составить 13.5 млрд руб. в год в течение 10 лет. Напомним, что ранее обсуждались льготы по НДПИ на Приобском для Роснефти (46 млрд руб в год), которая также разрабатывает часть месторождения. Наше мнение.

Вычет в размере 13.5 млрд руб. составляет лишь 2% от прогнозной EBITDA Газпром нефти в 2019П, однако если его предоставление будет подтверждено, мы считаем, что это окажет поддержку акциям с точки зрения восприятия. Газпром нефть торгуется с показателем EV/EBITDA на уровне 3.6x в 2019, что немного выше среднего показателя по отрасли в России (3.5x).Атон

Новости рынков |Нефтяной сектор - прибыль на прежнем уровне - Sberbank CIB

- 31 июля 2019, 21:18

- |

Хотя цена Юралз в 2К19 выросла на 9%, основные макроэкономические индикаторы нефтяного сектора предполагают сохранение EBITDA и чистой прибыли близко к уровням предыдущего квартала, но это подразумевает падение соответственно на 10% и 20% в сопоставлении с 2К18. Проблемы с поставками нефти по трубопроводу «Дружба» могли негативно отразиться на свободных денежных потоках за счет увеличения оборотного капитала, хотя на операционных показателях это по большей части не отразилось.

В итоге мы ожидаем, что лучшие результаты покажут «ЛУКОЙЛ» и «Газпром нефть». На следующей неделе «Газпром нефть» (8 августа) и Роснефть откроют сезон публикации отчетности, а «ЛУКОЙЛ» и «Татнефть» объявят свои результаты в конце августа.

— Мы полагаем, что на финансовые показатели «ЛУКОЙЛа» и «Газпром нефти» в меньшей степени повлияли сложности с транспортировкой нефти по трубопроводу «Дружба» «Транснефти», т. к. у обеих компаний доля переработки выше среднего и они используют собственную инфраструктуру экспорта нефти. В 2К19 повышение компенсации за поставку продуктов на внутренний рынок было выгодно компаниям с высокой долей перерабатывающих активов, тогда как влияние ограничений на добычу по соглашению ОПЕК+ в случае «ЛУКОЙЛа» и «Газпром нефти» было незначительным.

( Читать дальше )

В итоге мы ожидаем, что лучшие результаты покажут «ЛУКОЙЛ» и «Газпром нефть». На следующей неделе «Газпром нефть» (8 августа) и Роснефть откроют сезон публикации отчетности, а «ЛУКОЙЛ» и «Татнефть» объявят свои результаты в конце августа.

— Мы полагаем, что на финансовые показатели «ЛУКОЙЛа» и «Газпром нефти» в меньшей степени повлияли сложности с транспортировкой нефти по трубопроводу «Дружба» «Транснефти», т. к. у обеих компаний доля переработки выше среднего и они используют собственную инфраструктуру экспорта нефти. В 2К19 повышение компенсации за поставку продуктов на внутренний рынок было выгодно компаниям с высокой долей перерабатывающих активов, тогда как влияние ограничений на добычу по соглашению ОПЕК+ в случае «ЛУКОЙЛа» и «Газпром нефти» было незначительным.

( Читать дальше )

Новости рынков |Лукойл и Татнефть сохранят лидерство среди российских компаний по показателям EBITDA - ITI Capital

- 23 июля 2019, 13:04

- |

Нашими фаворитами в нефтегазовом секторе на данный момент являются «ЛУКОЙЛ» и «Татнефть».

ITI Capital

Средняя цена нефти Brent во 2К19 выросла до $69/барр. по сравнению с $63/барр. в 1К19, но в годовом сопоставлении снизилась на 7% относительно рекордных уровней 2К18. Нефть марки Urals показывала сходную динамику, средняя цена за 2К19 была на уровне $68,5/барр. Поставки российской нефти на экспорт были частично ограничены в связи с загрязнением нефти в нефтепроводе «Дружба» и полностью восстановились, по информации «Транснефти», в начале июля, что может негативно сказаться на экспортной выручке российских производителей нефти за последний квартал.

( Читать дальше )

Акции «ЛУКОЙЛа» можно продать по текущей оферте с доходностью 4,5% до конца августа (хотя выкуп будет частичным), а новая программа выкупа и финансовые результаты за 2К19 могут стать следующими триггерами роста акций (на 9-10% до конца года). Акции «Татнефти» предполагают привлекательные дивидендные выплаты до конца года: доходность промежуточных дивидендов за шесть и девять месяцев 2019 г. может составить 7% по обыкновенным и 8% – по привилегированным акциям.Лакейчук Анна

ITI Capital

Средняя цена нефти Brent во 2К19 выросла до $69/барр. по сравнению с $63/барр. в 1К19, но в годовом сопоставлении снизилась на 7% относительно рекордных уровней 2К18. Нефть марки Urals показывала сходную динамику, средняя цена за 2К19 была на уровне $68,5/барр. Поставки российской нефти на экспорт были частично ограничены в связи с загрязнением нефти в нефтепроводе «Дружба» и полностью восстановились, по информации «Транснефти», в начале июля, что может негативно сказаться на экспортной выручке российских производителей нефти за последний квартал.

( Читать дальше )

Новости рынков |На финрезультаты нефтяных компаний может оказываться давление - Финам

- 27 июня 2019, 15:43

- |

С начала года акции «Роснефти» теряют около 3,5%, «ЛУКОЙЛ» растет на 8%, а «Газпром нефть» прибавляет около 7%. Все крупные российские нефтяные компании являются вертикально интегрированными холдингами, включая разведку, добычу, сбыт и переработку нефти. Все имеют свои НПЗ и свои сети АЗС.

ГК «ФИНАМ»

В ближайшие дни должны произойти важные события, которые могут повлиять на финансовые результаты компании: грядущая встреча ОПЕК+ (где будет решаться вопрос о добыче нефти) и истечение срока действия «заморозки» цен на топливо.Калачев Алексей

ГК «ФИНАМ»

Новости рынков |Газпром нефть – нефтяное ралли продолжается - Кит Финанс Брокер

- 20 июня 2019, 22:25

- |

Газпром нефть опубликовала финансовые результаты за I кв. 2019 г. по МСФО. Выручка нефтяника выросла на 12,6% по сравнению с аналогичным периодом прошлого года – до 586,4 млрд руб. Скорректированная EBITDA увеличилась на 26,9% — до 197,7 млрд руб. Чистая прибыль выросла в 1,5 раза – до 107,9 млрд руб.

Газпром нефть отчиталась, результаты оказались лучше ожиданий. Сильные финансовые показатели обусловлены благоприятной ценовой конъюнктурой рынка и ростом объёмов реализации нефти.

Газпром нефть отчиталась, результаты оказались лучше ожиданий. Сильные финансовые показатели обусловлены благоприятной ценовой конъюнктурой рынка и ростом объёмов реализации нефти.

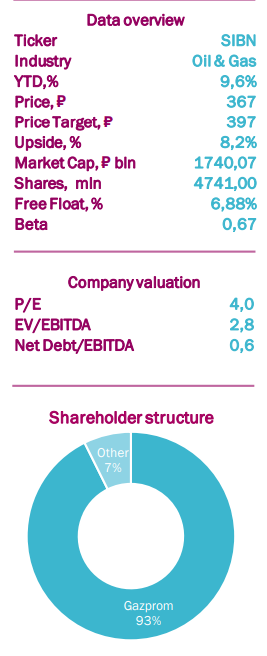

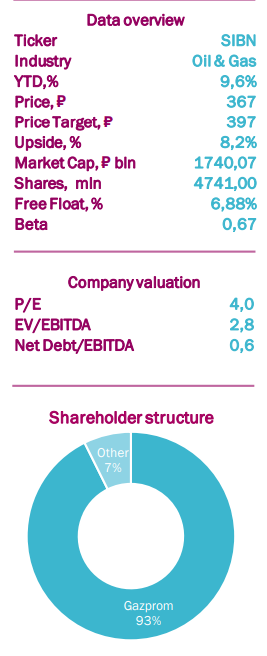

В связи с вышеперечисленным, мы поднимаем целевой ориентир до 397 руб. за акцию. На фоне высоких рублёвых цен на нефть, мы ожидаем сильные финансовые результаты и за II кв. 2019 г. К тому же Газпром нефть заплатит в июле дивиденд в размере 7,95 руб., текущая дивидендная доходность равняется 2% Напомним, ранее мы публиковали торговую идею. Текущая доходность идеи 8,9%.Кит Финанс Брокер

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс