SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Отмена программы льготного автокредитования не изменит ситуацию на рынке легковых автомобилей - Промсвязьбанк

- 21 июля 2021, 20:38

- |

Возобновления программы льготного автокредитования не стоит ждать в ближайшее время. В июне Минпромторг отказался от перезапуска программы льготного автокредитованиия, которая бы простимулировала покупку в кредит 50 тыс. автомобилей. Основная причина — ограниченность предложения на фоне сильного спроса.

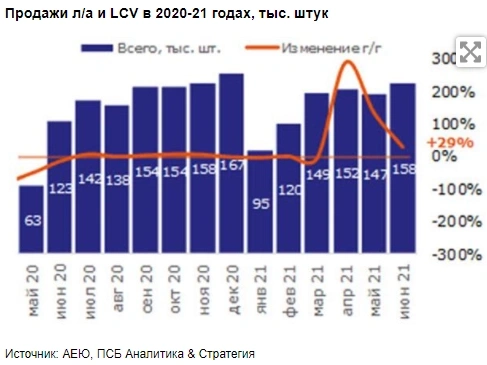

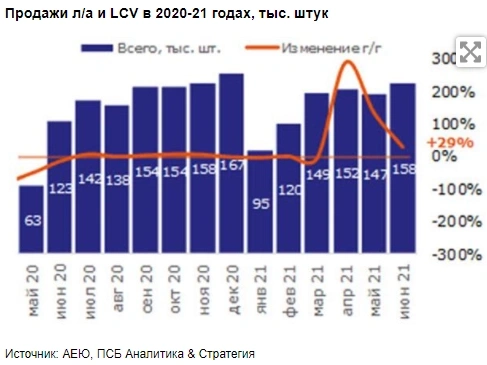

Продажи автомобилей в июне превзошли ожидания и показали наилучший результат в этом году. Темпы роста замедлились по сравнению с апрелем и маем 2021 года за счет плавного снижения высокой базы 2020 года. Объем реализации автотранспорта в отчетном периоде опередил другие месяцы лета прошлого года, когда сбыт новых автомобилей «подогревался» реализацией отложенного спроса, низкими ставками и государственной программой льготного автокредитования.

Увеличение продаж сопровождалось дефицитом предложения, которое вызвано восстановлением экономики и кризисом полупроводников. К тому же, покупатели совершают покупки сейчас, поскольку опасаются сильного роста цен на автомобили.

Ранее для стимулирования спроса правительство РФ использовало программу льготного автокредитования, согласно которой покупателю компенсировалось из бюджета 10-25% первоначального взноса на автомобиль. Данная программа была одной из мер поддержки отечественного автопрома, которая, судя по положительной динамике выдачи автокредитов, оказалась довольно эффективной.

«Промсвязьбанк»

Продажи автомобилей в июне превзошли ожидания и показали наилучший результат в этом году. Темпы роста замедлились по сравнению с апрелем и маем 2021 года за счет плавного снижения высокой базы 2020 года. Объем реализации автотранспорта в отчетном периоде опередил другие месяцы лета прошлого года, когда сбыт новых автомобилей «подогревался» реализацией отложенного спроса, низкими ставками и государственной программой льготного автокредитования.

Увеличение продаж сопровождалось дефицитом предложения, которое вызвано восстановлением экономики и кризисом полупроводников. К тому же, покупатели совершают покупки сейчас, поскольку опасаются сильного роста цен на автомобили.

Ранее для стимулирования спроса правительство РФ использовало программу льготного автокредитования, согласно которой покупателю компенсировалось из бюджета 10-25% первоначального взноса на автомобиль. Данная программа была одной из мер поддержки отечественного автопрома, которая, судя по положительной динамике выдачи автокредитов, оказалась довольно эффективной.

По нашему мнению, отмена программы льготного автокредитования не изменит ситуацию на рынке легковых автомобилей в ближайшее время — спрос останется сильным. Восстановление предложения и баланса рынка стоит ожидать ближе к концу году, а до этих пор говорить о дополнительном стимулировании рано.Соловьев Владимир

«Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

Новости рынков |Норникель остается топ-акцией в секторе - Альфа-Банк

- 21 июля 2021, 17:15

- |

Компания «Норильский никель» вчера представила операционные результаты за 2К21. Цифры по-прежнему отражают временное прекращение работ на двух рудниках: добыча на Октябрьском полностью возобновилась в середине мая; Таймырский с начала июня работает на 80% своих мощностей и выйдет на полную мощность к концу ноября. Норильская обогатительная фабрика с начала июня работает на 85% своих мощностей и полностью возобновит производство в начале октября. Учитывая это, мы ожидаем, что производство металла ускорится в 2П21, благодаря чему компания сможет выполнить свой производственный прогноз на 2021 г.

Совокупное производство никеля составило 79 тыс. т в 1П21, что на 26% ниже г/г. Производство меди составило 173 тыс. т, что на 28% ниже г/г. Производство палладия составило 1 314 тыс. т, что на 3% выше г/г на фоне высвобождения запасов незавершенного производства после запуска новой линии по производству драгметаллов из остатков хлорного выщелачивания.

Толстых Юлия

«Альфа-Банк»

Совокупное производство никеля составило 79 тыс. т в 1П21, что на 26% ниже г/г. Производство меди составило 173 тыс. т, что на 28% ниже г/г. Производство палладия составило 1 314 тыс. т, что на 3% выше г/г на фоне высвобождения запасов незавершенного производства после запуска новой линии по производству драгметаллов из остатков хлорного выщелачивания.

C точки зрения ценовой конъюнктуры, спотовые цены на никель ($18 668/т) и медь ($9 303/т) восстановились после снижения во вторник, оставаясь на 13% и 20% выше в сравнении с началом года, превосходя уровни, предшествовавшие пандемии. Палладий торгуется на уровне $2 638/унцию, что на 21% выше средней цены 2020 г. Рынок аккумуляторов и переход к водородной экономике поддерживают ожидания будущего спроса, тогда как в части предложения металлов новых значительных проектов нет. «Норильский никель» по-прежнему является одной из наших топ-акций в секторе. Мы считаем результаты НЕЙТРАЛЬНЫМИ для акций компании.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Новости рынков |Акции Moderna стали одними из наиболее торгуемых бумаг на Уолл-стрит - Фридом Финанс

- 21 июля 2021, 16:54

- |

Сегодня, 21 июля, до открытия торгов Moderna (MRNA) заменит Alexion Pharmaceuticals Inc. в индексе S&P 500.

На торговой сессии, предшествующей этому событию, акции Moderna стали одними из наиболее торгуемых бумаг на Уолл-стрит. Менеджеры индексных паевых инвестиционных и биржевых фондов, которые либо отслеживают бенчмарк S&P 500, либо используют его в качестве основы для формирования своих портфелей, будут рассматривать возможность продажи бумаг других компаний, чтобы заместить их акциями Moderna. Предвидя это, другие участники торгов также приобретали бумаги биотехнологической компании, котировки которой с 14 июля взлетели на 29,7%. Однако на сессии вторника проявились признаки фиксации прибыли, хотя стоимость акций достигла исторического максимума в $342,51 за бумагу. По итогам закрытия вчерашних торгов MRNA потеряла 2,00%.

Впрочем, мы отмечаем и более фундаментальные причины для роста. Недавно компания выиграла тендер на поставку 20 млн доз вакцин против COVID-19 в Аргентину. Кроме того, Moderna объявила о начале испытания вакцины против сезонного гриппа. Еще одним позитивным фактором стало полученное в июне разрешение от властей Индии на применение препарата компании для экстренной вакцинации.

ИК «Фридом Финанс»

На торговой сессии, предшествующей этому событию, акции Moderna стали одними из наиболее торгуемых бумаг на Уолл-стрит. Менеджеры индексных паевых инвестиционных и биржевых фондов, которые либо отслеживают бенчмарк S&P 500, либо используют его в качестве основы для формирования своих портфелей, будут рассматривать возможность продажи бумаг других компаний, чтобы заместить их акциями Moderna. Предвидя это, другие участники торгов также приобретали бумаги биотехнологической компании, котировки которой с 14 июля взлетели на 29,7%. Однако на сессии вторника проявились признаки фиксации прибыли, хотя стоимость акций достигла исторического максимума в $342,51 за бумагу. По итогам закрытия вчерашних торгов MRNA потеряла 2,00%.

Впрочем, мы отмечаем и более фундаментальные причины для роста. Недавно компания выиграла тендер на поставку 20 млн доз вакцин против COVID-19 в Аргентину. Кроме того, Moderna объявила о начале испытания вакцины против сезонного гриппа. Еще одним позитивным фактором стало полученное в июне разрешение от властей Индии на применение препарата компании для экстренной вакцинации.

Акции MRNA на текущий момент достигли нашей целевой цены. Покупки интересны на долгосрочную перспективу при коррекциях от текущих исторических максимумов. Таким образом, инвесторам стоит прежде всего дождаться снижения среднедневной волатильности в бумагах, которая достигла 9,54% на недельном интервале.Миронюк Евгений

ИК «Фридом Финанс»

Новости рынков |TCS Group может предложить конкурентный продукт в сфере ипотечного кредитования - Sberbank CIB

- 21 июля 2021, 13:56

- |

Мы встретились в Москве с двумя руководителями TCS Group, исполнительным директором группы Оливером Хьюзом и Станиславом Близнюком, который ранее в этом году был назначен председателем правления «Тинькофф Банка» (фактически он работает в группе даже дольше, чем Оливер Хьюз). Они поделились своей оценкой текущей ситуации.

Руководство TCS Group по-прежнему видит большой потенциал роста во многих областях. К ним относятся следующие сегменты:

Tinkoff Private. Сегмент по управлению активами состоятельных клиентов — это рынок, который пока недостаточно охвачен услугами.

Страхование. Несмотря на все сложности, TCS Group постепенно наращивает обороты в сегменте страхования — этот рынок в России еще недостаточно освоен, и на нем возможен прорыв. Ранее в этом году ЦБ РФ поднимал вопрос о включении страхования в расчет полной стоимости кредита (ПСК), однако сейчас эта тема, видимо, отошла на второй план, а TCS Group привыкла адаптироваться к любым изменениям регулирования.

Малый и средний бизнес. Услуги кредитования — лишь малая часть возможностей в данном сегменте.

Черкасов Артур

Sberbank CIB

Сервис BNPL. Компания совсем недавно запустила сервис оплаты онлайн-покупок по частям (Buy Now Pay Later), и пока рано говорить о его результатах. Это новый продукт на российском рынке, который пользуется популярностью в других странах.

Лайфстайл-сервисы. В настоящее время этими услугами пользуются более 1 млн клиентов компании. Наиболее популярные предложения, это оплата на АЗС, бронирование путешествий и билетов (последние два сегмента пострадали от пандемии COVID), а также заказ ресторанов и цветов. Стратегия основана на создании партнерств и развитии онлайн-сервисов как составной части решений для розничного бизнеса. У TCS нет планов по продвижению собственного маркетплейса.

Tinkoff уверенно входит в четверку лидеров по оборотам по текущим счетам. «Тинькофф Банк» входит в двадцатку крупнейших российских банков по объему активов и занимает четвертое место по оборотам по текущим счетам, уступая лишь «Сберу», ВТБ и «Альфа-Банку» и, похоже, приближается к третьему месту, которое сейчас занимает «Альфа-Банк». Это еще один аспект, подчеркивающий успешность модели Tinkoff Black.

Руководство TCS Group по-прежнему видит большой потенциал роста во многих областях. К ним относятся следующие сегменты:

Tinkoff Private. Сегмент по управлению активами состоятельных клиентов — это рынок, который пока недостаточно охвачен услугами.

Страхование. Несмотря на все сложности, TCS Group постепенно наращивает обороты в сегменте страхования — этот рынок в России еще недостаточно освоен, и на нем возможен прорыв. Ранее в этом году ЦБ РФ поднимал вопрос о включении страхования в расчет полной стоимости кредита (ПСК), однако сейчас эта тема, видимо, отошла на второй план, а TCS Group привыкла адаптироваться к любым изменениям регулирования.

Малый и средний бизнес. Услуги кредитования — лишь малая часть возможностей в данном сегменте.

Кредитование. Ипотечное кредитование в тестовом режиме предлагается сотрудникам группы и, скорее всего, оно станет доступно для клиентов осенью этого года. Мы полагаем, что TCS Group может предложить конкурентный продукт в данной области, осуществив до этого секьюритизацию кредитов под залог жилой недвижимости.Кили Эндрю

Черкасов Артур

Sberbank CIB

Сервис BNPL. Компания совсем недавно запустила сервис оплаты онлайн-покупок по частям (Buy Now Pay Later), и пока рано говорить о его результатах. Это новый продукт на российском рынке, который пользуется популярностью в других странах.

Лайфстайл-сервисы. В настоящее время этими услугами пользуются более 1 млн клиентов компании. Наиболее популярные предложения, это оплата на АЗС, бронирование путешествий и билетов (последние два сегмента пострадали от пандемии COVID), а также заказ ресторанов и цветов. Стратегия основана на создании партнерств и развитии онлайн-сервисов как составной части решений для розничного бизнеса. У TCS нет планов по продвижению собственного маркетплейса.

Tinkoff уверенно входит в четверку лидеров по оборотам по текущим счетам. «Тинькофф Банк» входит в двадцатку крупнейших российских банков по объему активов и занимает четвертое место по оборотам по текущим счетам, уступая лишь «Сберу», ВТБ и «Альфа-Банку» и, похоже, приближается к третьему месту, которое сейчас занимает «Альфа-Банк». Это еще один аспект, подчеркивающий успешность модели Tinkoff Black.

Новости рынков |НЛМК нарастит выручку за второй квартал в 2 раза - Велес Капитал

- 21 июля 2021, 13:33

- |

22 июля НЛМК представит финансовые результаты за 2-й квартал 2021 г.

Мы ожидаем, что компания нарастит выручку в 2 раза, до 4 036 млн долл., благодаря росту цен реализации на 30%. EBITDA увеличится в 3 раза, до 1 868 млн долл., свободный денежный поток – в 3 раза, до 920 млн долл. Дивиденд за 2-й квартал составит 11 руб. на акцию (доходность 4,8% к текущим котировкам), что станет абсолютным рекордом.

НЛМК, бизнес-модель которого максимально ориентирована на экспорт, стал главной жертвой экспортных пошлин. Согласно нашим расчетам, в 2021 г. компания потеряет 377 млн долл. непосредственно от пошлин и 271 млн долл. вследствие падения внутренних цен на 10%. В результате EBITDA в 2021 г. снизится на 9%, FCFF – на 12%. В то же время, несмотря на коррекцию мировых и внутренних цен во 2-м полугодии 2021 г., цены реализации будут находиться на высоком уровне, и российские металлурги продолжат демонстрировать достойные результаты. Также мы считаем, что экспортные пошлины носят временный характер и с 2022 г. будет введена более щадящая альтернатива.

ИК «Велес Капитал»

Мы ожидаем, что компания нарастит выручку в 2 раза, до 4 036 млн долл., благодаря росту цен реализации на 30%. EBITDA увеличится в 3 раза, до 1 868 млн долл., свободный денежный поток – в 3 раза, до 920 млн долл. Дивиденд за 2-й квартал составит 11 руб. на акцию (доходность 4,8% к текущим котировкам), что станет абсолютным рекордом.

НЛМК, бизнес-модель которого максимально ориентирована на экспорт, стал главной жертвой экспортных пошлин. Согласно нашим расчетам, в 2021 г. компания потеряет 377 млн долл. непосредственно от пошлин и 271 млн долл. вследствие падения внутренних цен на 10%. В результате EBITDA в 2021 г. снизится на 9%, FCFF – на 12%. В то же время, несмотря на коррекцию мировых и внутренних цен во 2-м полугодии 2021 г., цены реализации будут находиться на высоком уровне, и российские металлурги продолжат демонстрировать достойные результаты. Также мы считаем, что экспортные пошлины носят временный характер и с 2022 г. будет введена более щадящая альтернатива.

Мы сохраняем позитивный взгляд на бумаги НЛМК с рекомендацией «Покупать» и целевой ценой 274 руб.Сучков Василий

ИК «Велес Капитал»

Новости рынков |Интер РАО стоит рассматривать как акцию роста, а не дивидендную фишку - Промсвязьбанк

- 21 июля 2021, 12:18

- |

Интер РАО действует в рамках собственной дивполитики, директива о дивидендах госкомпаний к ней не относится — топ-менеджер

Интер РАО действует в рамках собственной дивидендной политики, директива правительства РФ о выплате госкомпаниями дивидендов в размере 50% чистой прибыли к нему не относится, заявил в ходе конференции «ВТБ капитал инвестиции» член правления компании Алексей Маслов.

Интер РАО действует в рамках собственной дивидендной политики, директива правительства РФ о выплате госкомпаниями дивидендов в размере 50% чистой прибыли к нему не относится, заявил в ходе конференции «ВТБ капитал инвестиции» член правления компании Алексей Маслов.

Компания сосредоточена в большей степени в реализации стратегии роста ключевых показателей более чем в 2 раза к 2030 г. посредством органического роста и сделок M&A. На этом фоне ее стоит рассматривать как акцию роста, а не дивидендную фишку. Рост выплат акционерам будет скорее за счет улучшения финрезультатов, чем за счет изменения коэффициента, хотя на это также был расчёт.Промсвязьбанк

Новости рынков |У Норникеля есть потенциал для роста на фоне восстановления производительности на простаивающих заводах - Промсвязьбанк

- 21 июля 2021, 12:11

- |

НорНикель во 2 квартале снизил выпуск никеля, меди, палладия, платины из-за аварий, подтвердил годовой прогноз

Норильский никель во 2 квартале 2021 года произвел 548 тыс. тройских унций палладия, что на 28% ниже предыдущего периода, сообщила компания во вторник. Выпуск палладия за полугодие (1,314 млн унций) при этом оказался на 3% выше уровня годичной давности. Производство платины упало за квартал на 27%, до 134 тыс. унций, за полугодие — на 1%, до 318 тыс. унций. НорНикель во 2 квартале 2021 года произвел 32,644 тыс. тонн никеля, что на 30% ниже предыдущего периода. Выпуск никеля за полугодие упал на 26%, до 79,283 тыс. тонн. Производство меди сократилось за квартал на 11%, до 81,4 тыс. тонн, за полугодие — на 28%, до 172,69 тыс. тонн. Компания подтвердила прогноз, согласно которому в этом году будет выпущено 2,35 — 2,41 млн унций палладия и 580-640 тыс. унций платины, 90 — 200 тыс. тонн никеля, 335-355 тыс. тонн меди (без учета не затронутого авариями Быстринского ГОКа, где будет произведено еще 65-70 тыс. тонн меди).

Норильский никель во 2 квартале 2021 года произвел 548 тыс. тройских унций палладия, что на 28% ниже предыдущего периода, сообщила компания во вторник. Выпуск палладия за полугодие (1,314 млн унций) при этом оказался на 3% выше уровня годичной давности. Производство платины упало за квартал на 27%, до 134 тыс. унций, за полугодие — на 1%, до 318 тыс. унций. НорНикель во 2 квартале 2021 года произвел 32,644 тыс. тонн никеля, что на 30% ниже предыдущего периода. Выпуск никеля за полугодие упал на 26%, до 79,283 тыс. тонн. Производство меди сократилось за квартал на 11%, до 81,4 тыс. тонн, за полугодие — на 28%, до 172,69 тыс. тонн. Компания подтвердила прогноз, согласно которому в этом году будет выпущено 2,35 — 2,41 млн унций палладия и 580-640 тыс. унций платины, 90 — 200 тыс. тонн никеля, 335-355 тыс. тонн меди (без учета не затронутого авариями Быстринского ГОКа, где будет произведено еще 65-70 тыс. тонн меди).

Мы нейтрально оцениваем операционные результаты НорНикеля, поскольку их снижение было ожидаемым, беря во внимание аварии на рудниках и остановку НОФ. Учитывая операционные результаты компании, мы ожидаем финансовую отчетность за 6 М. 2021 г. слабее, чем за 6 М. 2020 г. Тем не менее, мы считаем, что у компании есть потенциал для роста на фоне восстановления производительности на простаивающих заводах (уже сейчас загружено 85% мощностей, а к октябрю, по словам менеджмента, будет достигнута отметка в 100%) и роста общемирового спроса на никель и медь. Мы рекомендуем покупать акции компании, целевой уровень — 28 455 руб./акцию.Промсвязьбанк

Новости рынков |Снижение объемов производства Норникеля во 2 квартале соответствует ожиданиям рынка - Атон

- 21 июля 2021, 12:02

- |

Норникель представил операционные результаты за 2К21, подтвердил производственный прогноз на 2021

Общий объем производства никеля снизился на 30% кв/кв до 33 тыс. т, меди — на 11% кв/кв до 81 тыс. т, палладия — на 28% кв/кв до 548 тыс. унций, платины — на 27% кв/кв до 134 тыс. унций. Снижение показателей обусловлено временной приостановкой работы подземных рудников Октябрьский и Таймырский, а также приостановкой Норильской обогатительной фабрики с последующим ремонтом. Норникель подтвердил производственный прогноз на 2021 на уровне 190-200 тыс. т никеля, 335-355 тыс. т меди, 2 350-2 410 тыс. унций палладия и 580-640 тыс. унций платины. Компания сообщила, что Таймырский рудник в настоящее время работает на 80% мощности, а полное восстановление производства ожидается к концу ноября (ранее прогнозировалось на конец июня) вследствие большего, чем ожидалось, объема восстановительных работ.

Общий объем производства никеля снизился на 30% кв/кв до 33 тыс. т, меди — на 11% кв/кв до 81 тыс. т, палладия — на 28% кв/кв до 548 тыс. унций, платины — на 27% кв/кв до 134 тыс. унций. Снижение показателей обусловлено временной приостановкой работы подземных рудников Октябрьский и Таймырский, а также приостановкой Норильской обогатительной фабрики с последующим ремонтом. Норникель подтвердил производственный прогноз на 2021 на уровне 190-200 тыс. т никеля, 335-355 тыс. т меди, 2 350-2 410 тыс. унций палладия и 580-640 тыс. унций платины. Компания сообщила, что Таймырский рудник в настоящее время работает на 80% мощности, а полное восстановление производства ожидается к концу ноября (ранее прогнозировалось на конец июня) вследствие большего, чем ожидалось, объема восстановительных работ.

Снижение объемов производства во 2К21 в целом соответствует ожиданиям рынка, учитывая ранее опубликованные компанией данные о ходе восстановлении рудника. Фактические результаты 1П21 составляют 40% среднего прогнозного уровня производства по никелю, 41% по меди, 55% по палладию и 52% по платине. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Норникелю, который торгуется с дисконтом в 17% к собственному среднему 5-летнему уровню по мультипликатору EV/EBITDA.Атон

Новости рынков |Повышение тарифов в ближайшем будущем окажет поддержку Globaltrans - Атон

- 21 июля 2021, 11:28

- |

Рынок вагонов столкнулся с дефицитом

Сегодня Коммерсант опубликовал статью, в которой отмечается значительный рост спроса на вагоны, что привело к структурному дефициту вагонов на рынке. Рост спроса в основном обусловлен наращиванием экспорта угля. В то же время повышение спроса пока не привело к заметному росту ставок, составляющих в настоящее время около 850 руб. за вагон в сутки (против 700 рублей год назад и 1800 рублей два года назад). Между тем, среднегодовые расходы на техобслуживание вагонов сейчас показывают рост на 5-15%, что может обернуться для операторов вагонного парка дополнительными расходами в этом году.

Сегодня Коммерсант опубликовал статью, в которой отмечается значительный рост спроса на вагоны, что привело к структурному дефициту вагонов на рынке. Рост спроса в основном обусловлен наращиванием экспорта угля. В то же время повышение спроса пока не привело к заметному росту ставок, составляющих в настоящее время около 850 руб. за вагон в сутки (против 700 рублей год назад и 1800 рублей два года назад). Между тем, среднегодовые расходы на техобслуживание вагонов сейчас показывают рост на 5-15%, что может обернуться для операторов вагонного парка дополнительными расходами в этом году.

Мы полагаем, что следствием роста спроса на вагоны и увеличения затрат должно стать повышение тарифов в ближайшем будущем, что окажет поддержку операторам вагонного парка, включая Globaltrans.Атон

Новости рынков |Возможность подключения карт Мир к Apple Pay повысит популярность этих карт - Финам

- 20 июля 2021, 22:23

- |

Оплата товаров и услуг с помощью смартфона становится все более популярной у нас в стране. И новость о том, что пользователи карт «Мир» смогут пользоваться Apple Pay, весьма позитивна и должна повысить популярность этих карт.

Платежная система «Мир» очень быстро развивается, чему во многом способствует сильная поддержка со стороны государства. Причем если раньше картами «Мир» в основном пользовались бюджетники, то теперь их аудитория значительно расширилась. Эти карты предлагают значительное количество бонусов, таких как кэшбэк за турпоездки, скидки на проезд в общественном транспорте и др., поэтому они становятся интересными для все большего круга людей. Система Apple Pay, в свою очередь, также очень быстро завоевывает популярность в России. Более того, по состоянию на конец прошлого года наша страна заняла второе место в мире по числу подписчиков Apple Pay после США.

Ранее карты «Мир» можно было привязывать к системам Mir Pay (собственная система бесконтактных платежей НСПК), Samsung Pay и Sberpay. И невозможность привязки к Apple Pay была одним из немногих недостатков карт «Мир», который теперь устранен. На мой взгляд, данная опция в итоге пойдет на пользу как системе «Мир», так и Apple Pay.

Что касается сообщения о возможном закрытии платежной системой Mastercard бренда Maestro, то разговоры об этом ходят уже давно. Дело в том, что комиссии по картам Maestro низкие, кроме того, ими сложно расплачиваться за онлайн-покупки. Как результат, развивать этот бренд оказывается невыгодным ни банкам, ни самой платежной системе, и логика в его потенциальном закрытии есть.

ФГ «Финам»

Платежная система «Мир» очень быстро развивается, чему во многом способствует сильная поддержка со стороны государства. Причем если раньше картами «Мир» в основном пользовались бюджетники, то теперь их аудитория значительно расширилась. Эти карты предлагают значительное количество бонусов, таких как кэшбэк за турпоездки, скидки на проезд в общественном транспорте и др., поэтому они становятся интересными для все большего круга людей. Система Apple Pay, в свою очередь, также очень быстро завоевывает популярность в России. Более того, по состоянию на конец прошлого года наша страна заняла второе место в мире по числу подписчиков Apple Pay после США.

Ранее карты «Мир» можно было привязывать к системам Mir Pay (собственная система бесконтактных платежей НСПК), Samsung Pay и Sberpay. И невозможность привязки к Apple Pay была одним из немногих недостатков карт «Мир», который теперь устранен. На мой взгляд, данная опция в итоге пойдет на пользу как системе «Мир», так и Apple Pay.

Что касается сообщения о возможном закрытии платежной системой Mastercard бренда Maestro, то разговоры об этом ходят уже давно. Дело в том, что комиссии по картам Maestro низкие, кроме того, ими сложно расплачиваться за онлайн-покупки. Как результат, развивать этот бренд оказывается невыгодным ни банкам, ни самой платежной системе, и логика в его потенциальном закрытии есть.

В России выпускаются так называемые кобейджинговые карты «Мир»/Maestro, которыми, в отличие от обычных карт «Мир», можно расплачиваться практически во всем мире (правда, таких карт немного, менее 1% от всех выпущенных карт «Мир»). И если бренд Maestro уйдет, такая возможность пропадет. В то же время отказ от Maestro вряд ли произойдет быстро, вероятно, будет какой-то переходный период, в течение которого пользователи «Мир»/Maestro смогут перейти на другие карты. Да и сама система «Мир» достаточно быстро расширяется за рубежом. Поэтому не исключено, что к тому моменту, когда Mastercard действительно решит отказаться от Maestro, международный охват карт «Мир» окажется уже настолько большим, что кобейджинговые карты вроде «Мир»/Maestro в значительной степени потеряют свою актуальность.Додонов Игорь

ФГ «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс