SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

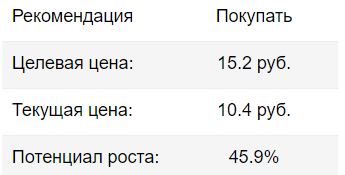

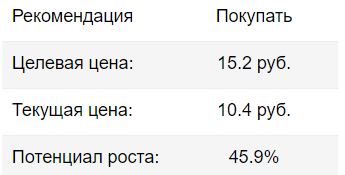

Новости рынков |Европейская Электротехника - ставка на рост расходов на электроснабжение в РФ - Финам

- 11 апреля 2019, 13:57

- |

Европейская Электротехника – российская компания, оказывающая комплексные услуги по созданию систем энерго- и электроснабжения, электроосвещения и слаботочных систем на объектах любого назначения. Работает на рынке РФ с 2004 г., за это время реализовано более 500 масштабных проектов в различных отраслях. Кроме того, компания активно развивает бизнес по производству нефтегазового оборудования.

Разветвленная сеть продаж, широкая диверсификация бизнеса по конечным потребителям позволяют компании избегать кризисов в отдельных сегментах экономики и сосредотачивать свое внимание на наиболее перспективных рынках.

Компания имеет большой портфель заказов, при этом огромный опыт работы с контрагентами из различных отраслей, высокий профессионализм, безупречная деловая репутация, а также наличие пула лицензий, сертификатов и допусков позволяют рассчитывать на заключение новых контрактов в дальнейшем. Благодаря значительному размеру и публичному статусу компания сможет претендовать на крупные федеральные контракты.

( Читать дальше )

Разветвленная сеть продаж, широкая диверсификация бизнеса по конечным потребителям позволяют компании избегать кризисов в отдельных сегментах экономики и сосредотачивать свое внимание на наиболее перспективных рынках.

Компания имеет большой портфель заказов, при этом огромный опыт работы с контрагентами из различных отраслей, высокий профессионализм, безупречная деловая репутация, а также наличие пула лицензий, сертификатов и допусков позволяют рассчитывать на заключение новых контрактов в дальнейшем. Благодаря значительному размеру и публичному статусу компания сможет претендовать на крупные федеральные контракты.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Дивидендный сезон ведет российские бумаги к новым максимумам - Атон

- 10 апреля 2019, 21:53

- |

Оптимизм в ожидании дивидендов

Мировые рынки торгуются в режиме risk on, в том числе, индекс РТС, который уже прибавил более 15% с начала года – это второй лучший результат среди развивающихся рынков после Китая. Санкции по-прежнему являются основным риском для рынка, который препятствует заметному притоку средств глобальных фондов в российские акции. Тем не менее мы отмечаем, что поток санкционных новостей в последнее время оказывал минимальное влияние на российский рынок, а вот сильные финансовые результаты компаний и приближающийся сезон выплаты дивидендов стимулируют рост бумаг российских эмитентов к новым максимумам. Среди наших фаворитов по-прежнему экспортеры, истории роста и дивидендов, в то время как для акций ритейлеров, транспортных компаний и сектора недвижимости мы не видим краткосрочных катализаторов. Между тем, большинство российских акций торгуются с дисконтом не менее 50% к аналогам EM, что является исключительно результатом повышенной доходности на капитал, которую требуют инвесторы на фоне санкционных рисков, и любые признаки улучшения отношений между Россией и США приведут к существенной переоценке рынка.

( Читать дальше )

Мировые рынки торгуются в режиме risk on, в том числе, индекс РТС, который уже прибавил более 15% с начала года – это второй лучший результат среди развивающихся рынков после Китая. Санкции по-прежнему являются основным риском для рынка, который препятствует заметному притоку средств глобальных фондов в российские акции. Тем не менее мы отмечаем, что поток санкционных новостей в последнее время оказывал минимальное влияние на российский рынок, а вот сильные финансовые результаты компаний и приближающийся сезон выплаты дивидендов стимулируют рост бумаг российских эмитентов к новым максимумам. Среди наших фаворитов по-прежнему экспортеры, истории роста и дивидендов, в то время как для акций ритейлеров, транспортных компаний и сектора недвижимости мы не видим краткосрочных катализаторов. Между тем, большинство российских акций торгуются с дисконтом не менее 50% к аналогам EM, что является исключительно результатом повышенной доходности на капитал, которую требуют инвесторы на фоне санкционных рисков, и любые признаки улучшения отношений между Россией и США приведут к существенной переоценке рынка.

( Читать дальше )

Новости рынков |Акции Газпром нефти вышли из нисходящего тренда - Финам

- 10 апреля 2019, 15:29

- |

Растут дивидендные бумаги и акции госкомпаний, таких как «Сбербанк» и «Газпром».

ГК «ФИНАМ»

Мы рекомендуем для покупки на российском рынке акции «Газпром нефти» — компания вышла из нисходящего тренда. Бумага интересная, в сравнении с аналогами в отрасли она является недооцененной. Рекомендуем заходить по рыночной цене. Цель 380 рублей за акцию. Стоп-приказ рекомендуем установить на уровне 323 рубля. При покупке на 10% от портфеля, риск на портфель составит 1,2%.Розинов Станислав

ГК «ФИНАМ»

Новости рынков |Сбербанк представил неплохие результаты - Промсвязьбанк

- 08 апреля 2019, 12:10

- |

Сбербанк в I квартале увеличил чистую прибыль по РСБУ на 11% — до 218 млрд рублей.

Сбербанк России в первом квартале 2019 года увеличил чистую прибыль по РСБУ на 11,4% — до 218,2 млрд рублей по сравнению со 195,9 млрд рублей годом ранее. Чистый процентный доход в I квартале 2019 года сократился на 0,8% — до 299,0 млрд рублей, чистый комиссионный доход увеличился на 9,4% — до 98,9 млрд рублей.

Сбербанк России в первом квартале 2019 года увеличил чистую прибыль по РСБУ на 11,4% — до 218,2 млрд рублей по сравнению со 195,9 млрд рублей годом ранее. Чистый процентный доход в I квартале 2019 года сократился на 0,8% — до 299,0 млрд рублей, чистый комиссионный доход увеличился на 9,4% — до 98,9 млрд рублей.

Сбербанк представил, в целом, неплохие результаты. Кредитный портфель банка практически не изменился — на 1% снизился кредитный портфель ЮЛ при аналогичном росте кредитов ФЛ. Средства клиентов Сбербанка также продемонстрировали околонулевую динамику — средства ЮЛ снизились на 72 млрд. руб. при сопоставимом росте средств субъектов РФ, а прирост вкладов ФЛ был компенсирован оттоком с текущих счетов. Не исключаем, что данный переток средств ФЛ был отчасти вызван достаточно агрессивным промо-вкладом Сбербанка, который был досрочно закрыт в конце месяца.Промсвязьбанк

Новости рынков |Сбербанк опубликовал хорошие, но нейтральные результаты - Атон

- 08 апреля 2019, 10:30

- |

Сбербанк опубликовал нейтральные результаты за март/1К19 по РСБУ

Чистая прибыль банка за март 2019 составила 74.4 млрд руб. (+11% г/г), что предполагает аннуализированный RoE 22.3%. чистый процентный доход снизился на 2.4% г/г до 104 млрд руб., а чистый комиссионный доход увеличился всего на 1.5% до 35.5 млрд руб. из-за изменений в стандартах бухгалтерской отчетности, связанных с программой лояльности. Отчисления в резервы составили всего 1.5 млрд руб.; операционные расходы выросли на 5.2%, соотношение затраты/доход составило 31. Коэффициент Н1.0 составил 14.8%. Чистая прибыль банка за 1К19 выросла на 11.4%, ROE составил 22.4%. Чистый процентный доход упал на 0.8%, а чистый комиссионный доход вырос на 9.4%. Общие активы увеличились на 0.8%.

Чистая прибыль банка за март 2019 составила 74.4 млрд руб. (+11% г/г), что предполагает аннуализированный RoE 22.3%. чистый процентный доход снизился на 2.4% г/г до 104 млрд руб., а чистый комиссионный доход увеличился всего на 1.5% до 35.5 млрд руб. из-за изменений в стандартах бухгалтерской отчетности, связанных с программой лояльности. Отчисления в резервы составили всего 1.5 млрд руб.; операционные расходы выросли на 5.2%, соотношение затраты/доход составило 31. Коэффициент Н1.0 составил 14.8%. Чистая прибыль банка за 1К19 выросла на 11.4%, ROE составил 22.4%. Чистый процентный доход упал на 0.8%, а чистый комиссионный доход вырос на 9.4%. Общие активы увеличились на 0.8%.

Сбербанк опубликовал хорошие, но нейтральные результаты. Временные негативные тренды в чистом процентном доходе из-за давления на ЧПМ и чистом комиссионном доходе из-за изменений в отчетности были компенсированы низкими отчисления в резервы, которые поддержали чистую прибыль банка и ROE. Мы считаем, что инвесторы больше сосредоточены на дивидендах Сбербанка, чем на финансовых показателях по РСБУ. Наблюдательный совет Сбербанка рекомендует дивиденды 16 апреля, и мы ожидаем, что они составят около 16 руб. на акцию, что предполагает коэффициент выплат 43.5% по МСФО. Это соответствует доходности более 7% по обыкновенным акциям. Мы подтверждаем наш позитивный взгляд на Сбербанк.АТОН

Новости рынков |Если Сбербанк объявит дивиденды выше 16 рублей на акцию, то обычка вырастет до 230 рублей - ИК QBF

- 05 апреля 2019, 13:14

- |

Реакция рынка на анонс новых санкций была сдержанной, поскольку они не представили чего-то нового, что не было озвучено ранее. Важной деталью стала конкретика в списке банков, на которые могут быть введены санкции: «Сбербанк», ВТБ, «Газпромбанк», ВЭБ, «Россельхозбанк». Маловероятно, что санкции будут введены на «Сбербанк», так как это в значительной степени затронет население РФ, а США неоднократно заявляли, что санкции нацелены не на население, а на ближнее окружение президента РФ.

ИК QBF

В ближайшие два месяца внимание инвесторов будет приковано к дивидендам. Ключевым событием апреля может стать анонс дивидендов у целого ряда компаний, в первую очередь, у «Сбербанка». Если банк объявит дивиденды выше 16 руб. на акцию, то обыкновенные акции могут вырасти до 230 руб. за акцию.Иконников Денис

ИК QBF

Новости рынков |Сделка по продаже DenizBank не окажет влияния на дивиденды Сбербанка - Альфа-Банк

- 03 апреля 2019, 16:05

- |

«Сбербанк» подписал новое обязывающее соглашение с Emirates NBD о продаже DenizBank. Стоимость банка выросла до 15,5 млрд лир с 14,6 млрд лир. Сделка должна быть закрыта к концу 2 квартала 2019 года.

Мы считаем достижением продать банк по коэффициент P/BV на уровне 1x, учитывая, что большинство турецких банков торгуется на уровне 0,3-0,7x по аналогичному коэффициенту. Однако цена в долларах находится под вопросом. При текущем курсе доллара к лире DenizBank оценивается на уровне $2,8 млрд. Ранее «Сбербанк» утверждал, что сумма в долларах захеджирована в диапазоне $3,4-3,7 млрд. Тем не менее, главный эффект для «Сбербанка» – это высвобождение капитала (+100 б. п. к коэффициенту достаточности CET 1).

Альфа-Банк

Мы считаем достижением продать банк по коэффициент P/BV на уровне 1x, учитывая, что большинство турецких банков торгуется на уровне 0,3-0,7x по аналогичному коэффициенту. Однако цена в долларах находится под вопросом. При текущем курсе доллара к лире DenizBank оценивается на уровне $2,8 млрд. Ранее «Сбербанк» утверждал, что сумма в долларах захеджирована в диапазоне $3,4-3,7 млрд. Тем не менее, главный эффект для «Сбербанка» – это высвобождение капитала (+100 б. п. к коэффициенту достаточности CET 1).

В то же время обсуждение дивидендных выплат за 2018 г. запланировано на 16 апреля. Таким образом, сделка вряд ли повлияет на решение о дивидендных выплатах за 2018 г. Мы считаем, что наиболее вероятный сценарий – это коэффициент дивидендных выплат на уровне 45% при дивидендной доходности 7,6%, что существенно выше 5,6% на дату отсечения в прошлом году. Тем не менее, после недавней новости со ссылкой на президента DenizBank CEO о том, что сделка по продаже DenizBank сможет быть закрыта в начале апреля, оптимизм отдельных инвесторов в связи с дивидендными выплатами за 2018 г. может возрасти. Таким образом, мы не исключаем, что после первоначальной позитивной реакции рынка может последовать фиксация прибыли.Кипнис Евгений

Альфа-Банк

Новости рынков |Продажа Сбербанком турецкого актива дала возможность игрокам заработать - Финам

- 03 апреля 2019, 13:55

- |

Первая новость, которая однозначно позитивна сегодня утром, — продажа «Сбербанком» своего турецкого актива.

Этот факт хорошо отразится на бумагах российского банка. На этой новости мы уже купили их на открытии и уже заработали.

Учебный центр «ФИНАМ»

Этот факт хорошо отразится на бумагах российского банка. На этой новости мы уже купили их на открытии и уже заработали.

Продолжится ли столь бурный рост? Конечно нет, поскольку по бумагам был пробит важный уровень сопротивления, мы может подрасти еще процента на полтора.Бородай Артём

Учебный центр «ФИНАМ»

Новости рынков |Сбербанк продает Denizbank на $0,7 млрд дешевле, чем покупал - Промсвязьбанк

- 03 апреля 2019, 13:21

- |

Сбербанк и Emirates NBD подписали обновленное соглашение по продаже Denizbank за 15,48 млрд турецких лир

Сбербанк России и Emirates NBD подписали обновленное соглашение по купле-продаже Denizbank за 15,48 млрд турецких лир, говорится в пресс-релизе Сбербанка. Новая цена определена для 99,85% турецкого актива. «Ожидается, что сделка будет закрыта во втором квартале 2019 года, и она подлежит необходимому согласованию регулирующими органами», — говорится в сообщении.

Сбербанк России и Emirates NBD подписали обновленное соглашение по купле-продаже Denizbank за 15,48 млрд турецких лир, говорится в пресс-релизе Сбербанка. Новая цена определена для 99,85% турецкого актива. «Ожидается, что сделка будет закрыта во втором квартале 2019 года, и она подлежит необходимому согласованию регулирующими органами», — говорится в сообщении.

Исходя из текущего курса лира, акции Denizbank оценены в 2,8 млрд долл., что на 0,7 млрд меньше, чем Сбербанк покупал этот банк. Следствием этого может является фиксация убытка на разницу в оценке. В тоже время, фактический курс лиры может быть иной. Турецкая валюта крайне волатильная и цена сделки могла быть зафиксирована по другому курсу. В частности ранее Сбербанк сообщал, что по условиям соглашения минимальная цена сделки — 3,4 млрд.долл.Промсвязьбанк

Новости рынков |Сделка по продаже турецкого актива улучшит коэффициенты капитала Сбербанка - Атон

- 03 апреля 2019, 11:39

- |

Сбербанк и NBD bank подписали пересмотренное соглашение по сделке касательно Denizbank

Пересмотренные условия были подписаны 2 апреля. В соответствии с пересмотренным соглашением о продаже, общее вознаграждение за 99.85% акций Denizbank составит 15.48 млрд турецких лир (TRY). Акционерный капитал Denizbank составляет TRY15.51 млрд. Ожидается, что сделка будет закрыта до конца второго квартала.

Пересмотренные условия были подписаны 2 апреля. В соответствии с пересмотренным соглашением о продаже, общее вознаграждение за 99.85% акций Denizbank составит 15.48 млрд турецких лир (TRY). Акционерный капитал Denizbank составляет TRY15.51 млрд. Ожидается, что сделка будет закрыта до конца второго квартала.

Новость позитивна для Сбербанка, так как означает, что работа по сделке продолжается, и она скоро будет закрыта. Пересмотренная цена покупки превысила ранее объявленную сумму в TRY14.6 млрд, хотя в долларовом выражение она упала из-за снижения лиры относительно доллара США — с $3.2 млрд до $2.75 млрд. Пересмотр суммы в сторону уменьшения не является существенным и ожидался нами. В любом случае, сделка улучшит коэффициенты капитала Сбербанка приблизительно на 100 бп и откроет возможности для роста дивидендовАТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс