Блог им. sng |Инвестиционный портфель Berkshire Hathaway

- 15 февраля 2022, 12:49

- |

Сегодня ночью Berkshire Hathaway опубликовала форму 13F по своим инвестиционным позициям в американских компаниях. Эта штуковина более известна по своему клише «Портфель Уоррена Баффетта», хотя таковым не является. Сам Уоррен неоднократно заявлял, что его личное состояние на 99,9% состоит из акций BRK.A. Кстати, оно с каждым годом снижается — он периодически продает часть акций и жертвует по нескольку миллиардов долларов на благотворительность. Так например, 23.06.2021 он совершил очередное пожертвование на сумму $4.1 млрд.

А инвестиционный портфель, который прозвали «Портфелем Баффетта», является частью страхового бизнеса Berkshire Hathaway. Доходы от страховой деятельности компания вот уже десятки лет отправляет на скупку самых разных бизнесов. Сам Уоррен Баффетт неоднократно в своих письмах и интервью повторял, что они рады покупать хорошие бизнесы полностью — как это произошло, например, с железнодорожной компанией BNSF или производителем батареек Duracell. Но в современном мире такая возможность (купить качественную недорогую компанию целиком) предоставляется редко, так что вот уже несколько десятков лет страховые доходы отправляются на покупку небольших долей компаний (акции).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Блог им. sng |Berkshire Hathaway - отчёт за 3 квартал 2021

- 07 ноября 2021, 14:43

- |

Berkshire всегда выпускает отчётность в субботу, когда их акции не торгуются ни на одной из бирж. Вот несколько фактов о компании, которая ассоциируется с легендарным Уорреном Баффеттом:

▪️ Чистая прибыль компании за квартал составила $10,34 млрд, если считать по общепринятым стандартам отчётности. Однако, Уоррен неоднократно объяснял, что рост или падение стоимости их инвестиций для них не имеет значения, и они не думают, что его надо учитывать при расчёте прибыли. Такой прирост инвестиций составил $3,87 млрд. Так что, без учёта инвестиций, это большое лоскутное одеяло из сотни компаний, собранное в один Berkshire, имеет результат $6,46 млрд.

▪️ Страховая деятельность компании оказалась убыточной. Это объясняется большими компенсациями по страховкам, связанные с ураганом Ида, бушевавшим с 26 августа по 3 сентября 2021, а также с наводнениями в Европе.

▪️ Дивидендный и купонный доход от инвестиций был в 1,5 раза выше убытка от катастроф. Именно с этой целью Berkshire и занимается инвестициями — для того чтобы размещать сверхдоходы от выписанных страховок в «спокойные годы» на фондовом рынке и/или покупая целые фабрики и заводы, чтобы те в свою очередь могли покрывать возникающие в «плохие годы» убытки.

( Читать дальше )

Блог им. sng |Обратный выкуп

- 19 августа 2021, 12:32

- |

Berkshire Hathaway — компания Уоррена Баффетта, инвестирующая доходы от страхового дела в отдельные бизнесы или в неконтрольные пакеты акций интересных компаний.

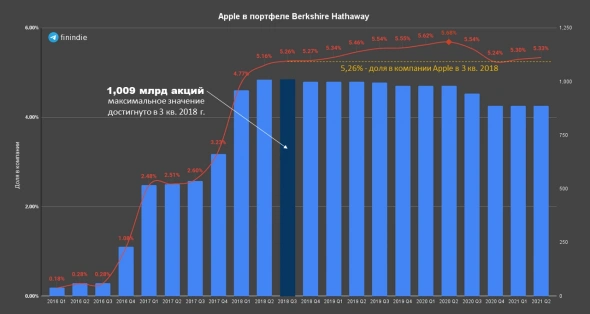

Начиная с 2016 г., компания начала покупать акции Apple. Столбиками на графике изображено количество акций Apple в портфеле (правая шкала). К концу 2018 Berkshire владел 5,26% от всех акций Apple. Тогда кол-во акций достигло 1 млрд штук. Начиная с 4 кв. 2018, Berkshire иногда продаёт акции Apple, в сумме продав уже 122,8 млн шт. Всегда после сообщения о продаже появляются новости с кошмарными заголовками.

Но давайте взглянем на реальную долю, которой владеет Berkshire. Достигнув 5,26% в 2018 г., она почти не опускалась ниже этой отметки, несмотря на значительное сокращение количества акций. Магия? Обратный выкуп! Apple постоянно сокращает количество акций в обращении, тем самым предоставляя акционерам выбор — ничего не делать, но ваша доля в компании будет расти или продать немного акций, сохранив целевую долю. Berkshire пользуется второй опцией.

Инвестиции Berkshire в Apple: ~$36 млрд;

Получено дивидендов: ~$3 млрд;

Продажа 122,8 млн акций в период 2018-2020: ~$13,5 млрд;

Текущая стоимость оставшихся 887,13 млн акций: ~$129,8 млрд.

Источник

Блог им. sng |Уоррен Баффетт об инфляции в США

- 03 мая 2021, 14:45

- |

( Читать дальше )

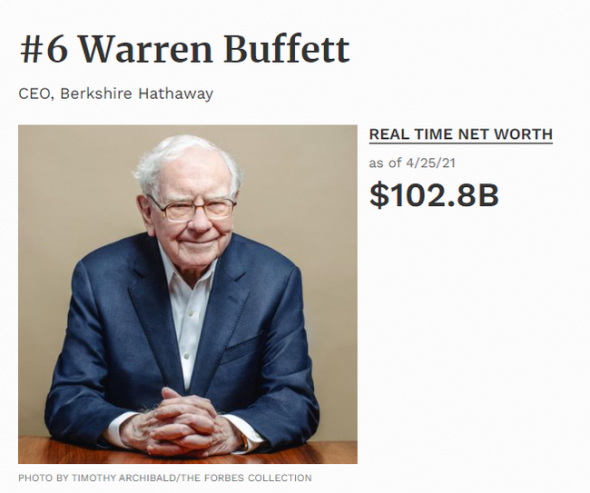

Блог им. sng |Где живёт Уоррен Баффетт - миллиардер, #6 списка Forbes с состоянием $102 млрд. "Дворец" миллиардера

- 26 апреля 2021, 11:09

- |

Уоррен Баффетт является основателем и бессменным (хоть и с недавних пор только номинальным) лидером промышленно-страхового гиганта Berkshire Hathaway.

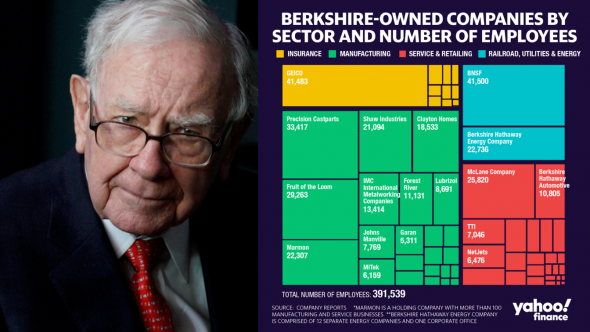

Его корпорация похожа на лоскутное одеяло: она состоит из сотен компаний, которые были присоединены к Berkshire на протяжении длинной истории. Компании, являющиеся «лоскутами» этого одеяла занимаются примерно всем, что вы можете себе представить: страхованием авто, промышленных объектов и недвижимости, производством химических жидкостей (Lubrizol), самолетных турбин (Precision Castparts), батареек (Duracell), домов на колесах (Forest River), шоколадных конфет (See's Candies). Помимо прочего, у компании одна из самых протяженных сетей железных дорог в США (BNSF), огромная сеть электростанций — от ветряков до атомных (BHE), газопроводы, дальнобои (McLane) сети мотелей и заправок (Pilot), фирма по прокату бизнес-джетов (NetJets) и многое другое.

( Читать дальше )

Блог им. sng |Баффетт к своему 90-летию инвестировал в японскую экономику

- 31 августа 2020, 17:28

- |

Компания Berkshire Hathaway, которую ассоциируют с её основателем, Уорреном Баффеттом, объявила об инвестициях размером $6,63 млрд в акции пяти японских корпораций: Itochu, Marubeni, Mitsubishi, Mitsui и Sumitomo. В каждой из них на данный момент куплена чуть более чем 5% доля. Сделано это было не единомоментно, а на протяжении года — акции по чуть-чуть скупались на Токийской бирже. В пресс-релизе написано, что Berkshire намерена и дальше продолжать покупать (если компании будут дёшевы) вплоть до 9,9% доли в каждой. Эти компании можно смело называть основой японской экономики, ведь они являются т.н. Сого-сёся.

Мы знаем, что Интел — это про процессоры, а Лукойл — про нефть. Но вот что именно производит каждая из этих компаний? Да вообще всё.

Сого-сёся - уникальное японское экономическое явление. Это универсальные торговые компании, охватывающие все отрасли экономики: от чёрной металлургии до электронной коммерции, от производства «умных» унитазов до инвестиций в стартапы по доставке еды.

( Читать дальше )

Блог им. sng |Семь распространённых заблуждений о Уоррене Баффете и Berkshire Hathaway

- 01 июня 2020, 12:47

- |

Вчера делал прямой эфир на YouTube на эту интересную тему. Собрал несколько фэйков и полу-фэйков, и разобрал их. Ссылка на эфир будет в конце, там есть таймкоды, то есть можно не тратить 1,5 часа на просмотр всего, если всё неинтересно. Ну или просто прочитать этот пост ;)

1. Berkshire Hathaway — инвестиционная компания, её бизнес — это успешные инвестиции в акции на фондовом рынке.

Это правда на 1/4, на 3/4 — ложь.

( Читать дальше )

Блог им. sng |Баффет. Перевод отрывков с собрания Berkshire Hathaway 2020

- 15 мая 2020, 10:47

- |

В дополнение хочу показать вам отрывки с собрания, которые я перевожу в YouTube.

Там есть прямо очень интересные моменты!

1. Никогда не ставьте против Америки

20,500 просмотров за 8 дней.

Уоррен Баффет рассказывает об уровнях Dow Jones во времена Великой Депрессии и рассказывает о том, что люди вообще не понимали в пост-депрессионную эпоху, как оценивать акции: даже правительство США собирало специальную комиссию по поводу того что Dow Jones вновь сделал перехай в 1954 году, и не значит ли это, что нас накроет вторая такая Депрессия, потому что 240 пунктов вновь?! Они даже вызывали Бенджамина Грэма в свидетели, и он объяснял комиссии, что мир уже не такой, и Америка не такая, прошло 25 лет, компании зарабатывают больше, прогресс не стоял на месте, компании должны стоить дороже, а индекс — это не цифры, индекс — это совокупность прибыльных компаний.

( Читать дальше )

Блог им. sng |Баффетт о событиях-2008: "Я мог бы спасти Леман Бразерс, но не разобрался как прочитать MMS-сообщение"

- 01 апреля 2020, 11:24

- |

Нашел прекрасное интервью (старое, 2018 г.), в котором Баффетт рассказывает о ключевых выходных для Мирового Финансового кризиса 2008 года — с 12.09.2008 по 14.09.2008 (на следующий день Леманы обанкротились и пошло-поехало).

Посмотреть с переводом на русский можно здесь:

Кратко в моей интерпретации:

В субботу звонят Леманы: «Баффетт, помоги!». Говорю — пришлите факс мне в отель, распишите мне все условия и сколько вам денег надо — а я пошёл на ужин. Вернулся, спрашиваю — факс приходил? «Нет, не приходил, у нас и факса-то нет в отеле».

Через 10 месяцев увидел, что они MMS-ку прислали на телефон...

Но я бы и так не стал их покупать, читал годовой отчет ещё в марте 2008, там и так всё было ясно.

А за день до этого звонили из AIG, я им сказал: «Вы свои активы сами видели? Это вы мне должны ещё доплатить, чтобы я вас к себе взял».

А сам дал кредит Голдманам $5 млрд, через 2,5 года вернули $6.15 млрд. А потому что компании надо выбирать, а не покупать то, что сильнее всех упало!

Блог им. sng |Баффетт ч.2: о Биткоине, выборах в США, об Apple и своём наследстве

- 17 марта 2020, 14:25

- |

Первую половину я уже выкладывал на Смарт-лаб, и вот ссылка на тот пост. А здесь ещё отрывки из интервью.

О Биткоине, Баффет-койне, криптовалюте вообще, и об ужине с Джастином Саном за $4,6 млн:

О выборах в США, о кандидате от демократов, об обратном выкупе акций, о влиянии коронавируса на Apple и о подаренном Тимом Куком iPhone 11:

О фальшивых аккаунтах Wells Fargo, об обгоне S&P500, немного об Apple и о своём наследстве:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс