Блог им. sng |Трамп раздул пузырь

- 14 октября 2020, 10:09

- |

Часто слышу утверждение: «Трамп разогнал фондовый рынок! При Трампе раздулся пузырь каких свет не видел!» — и всё в этом духе.

Что ж — на этой картинке сухие цифры, можете её использовать как железобетонный аргумент в спорах на тему «Трамп раздул пузырь».

Это усреднённые годовые результаты S&P500 без учёта дивидендов от начала президентского срока до его конца. По Трампу за конечную точку в расчёте взято значение 3512 пунктов (цена закрытия 13.10.2020).

Что это всё значит? Да ничего не значит. Не давайте ушлым армагеддонщикам сбить вас с пути. В инвестициях полезен холодный расчёт и вредны горячие эмоции.

- комментировать

- ★3

- Комментарии ( 16 )

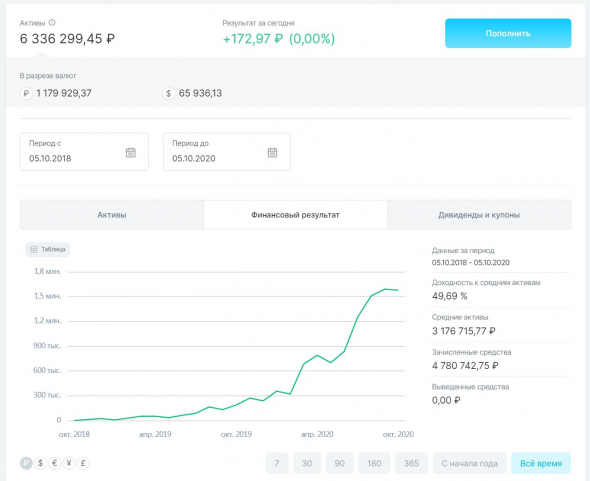

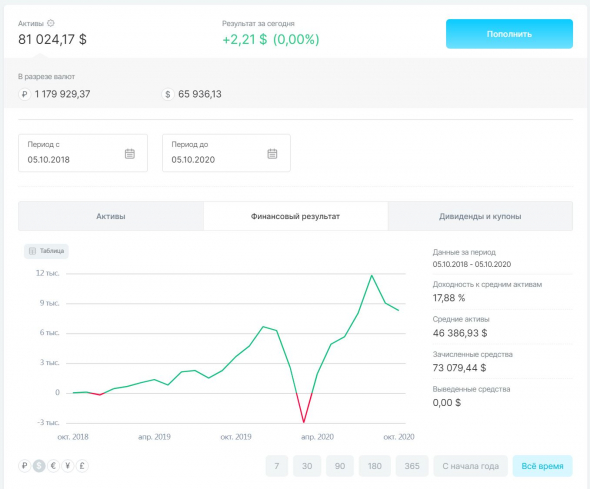

Блог им. sng |Итоги года - основные цифры. Обогнал S&P500 на повороте. +50% в рублях за 2 года.

- 05 октября 2020, 11:16

- |

Брокерский счёт открыт 05.10.2018, и я инвестирую в фондовый рынок ровно два года.

По итогам двух лет основной брокерский счёт (Открытие, 91,5% от всех средств на фондовом рынке, 2/3 всего Net Worth) дал результат +18% в $ или +50% в ₽. Такой разброс в результатах по валюте связан с девальвацией рубля.

( Читать дальше )

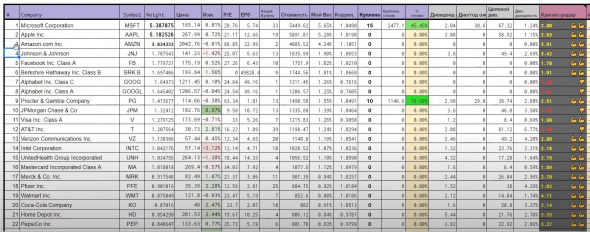

Блог им. sng |Большое обновление Google-Таблицы по американскому фондовому рынку

- 18 июня 2020, 13:43

- |

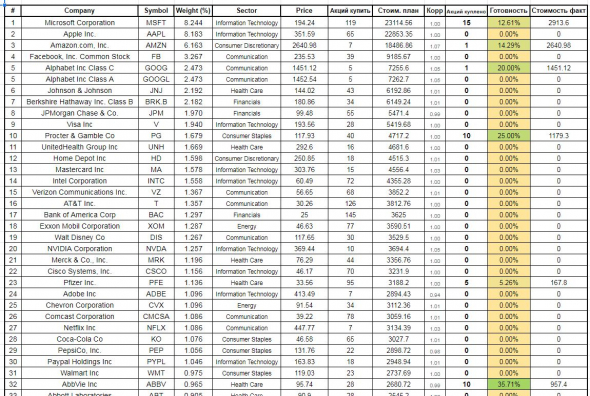

Табличка по S&P500, которую я сделал однажды для себя, но потом оказалось, что она интересна многим, стала сегодня гораздо более обширной и юзабельной.

Что нового?

1. Появилась вкладка S&P100. Индекс S&P100 — это сто крупнейших по капитализации компаний от того же агентства Standart&Poor. Очень интересный индекс, кстати говоря. На следующей неделе сравню его с S&P500 в плане диверсификации по секторам и компаниям.

( Читать дальше )

Блог им. sng |"От хорошего к великому" - что стало с "великими" компаниями из книги-бестселлера о бизнесе

- 15 июня 2020, 14:14

- |

В книге вводится целая куча каких-то придуманных автором понятий, какие-то «концепции ежей» и «руководители пятого уровня», но пост не об этом. Оставим эти термины продавцам курсов про успех.

А сегодня будем «прожаривать» те самые 11 великих компаний, которые легли в основу книги.

Если коротко, несколько десятков взрослых людей, аналитиков во главе с самим Джимом, на серьёзных щщах потратили два года чтобы перелопатить тонны информации, интервьюировать десятки людей, записать несколько тысяч страниц текста, дабы выбрать 11 компаний, которые были просто «хорошими», а стали ну просто невъе «Великими». И вся книга о том, как они исследуют: почему, мол, те стали великими.

Если честно, я просмотрел кучу рецензий в инете, все пели оды автору (ну кроме А. Маркова) и рассказывали с счастливыми лицами, как они познали грааль (и что надо всего-навсего понять, в чем ты — лучший в мире, ну пипец), но никто никогда не задался вопросом, а что же там с великими компаниями? Потому что я, первым делом взглянув на список компаний, если честно, подохренел: там было несколько посредственных, и пара прямо ужасных компаний. Вот этот список:

( Читать дальше )

Блог им. sng |Бедолаги

- 18 марта 2020, 17:35

- |

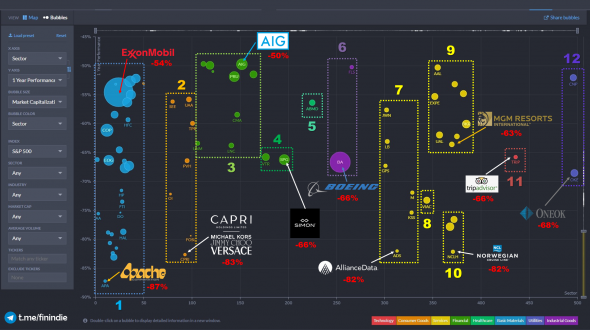

Прошел месяц с момента, когда мы увидели пик американского фондового рынка.

Пару месяцев назад мир был другим, но прилетел классический «чёрный лебедь», и сейчас вам может показаться, что развитие событий было очевидным и легко предсказуемым 🌝 И это, кстати, одна из характерных особенностей «чёрных лебедей», я писал об этом осенью.

Давайте посмотрим, кто пострадал больше всего (дано падение за 1 год, по сравнению с мартом-2019):

Данные finviz, ссылка на диаграмму для разглядывания

1. Нефтегазовый сектор — добыча и обслуживание.

Гигант отрасли — ExxonMobil, -54%

Наихудший результат — Apache Corporation, -87%

2. Бренды одежды для премиум и среднего класса.

Наихудший результат — Capri Holdings, -83%

3. Страховые компании и банки второго эшелона.

Гигант отрасли — AIG, -50%

Наихудший результат — Lincoln National Corporation, -64%

( Читать дальше )

Блог им. sng |Небольшое обновление пенсионного плана - по мотивам "обрушения всего и вся" в прошедший четверг

- 13 марта 2020, 17:22

- |

Когда я подбирал материал по 30-летнему пенсионеру из США и 40-летнему пенсионеру из Канады, я заметил за собой один момент — мне, как человеку в начале длинного пути было интересно пролистать множество страниц их записей, отмотать время на 2008-2009 годы и посмотреть, что они писали о ситуации тогда — во время катастрофического падения фондового рынка. Для той ситуации мы с вами знаем будущее сейчас, и хотелось отследить ход их мыслей в стрессовой ситуации.

Записал больше для себя самого в будущем взгляд на сегодняшнюю ситуацию, а также решился на некоторые корректировки в плане:

1. Падение на 27% по S&P500 (от пика 3400 до 2480 за 22 дня), и на 29% по IMOEX (от пика 3220 до 2290 за 52 дня) — ещё не повод для того чтобы кричать что «всё пропало», а может даже наоборот. Я оказался к падению готов. Можно себя самого полгода назад похвалить за грамотные принятые решения.

2. Стресса от плохих красных цифр нет вообще, но есть стресс от девальвации рубля. рублёвый доход при наложении на план, исчисляемый в $$$ демонстрирует слабость и зависимость от курса рубля, но об этом я писал не раз. И это не моя персональная проблема, это проблема всех россиян. Что ж, не в первый раз, переживём

( Читать дальше )

Блог им. sng |Стратегии, обогнавшие S&P500

- 30 декабря 2019, 15:22

- |

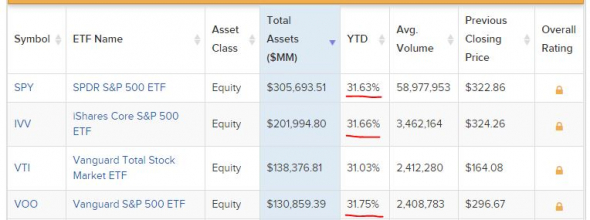

Если пользоваться ETF-скринером ETFdb, можно вывести всего лишь 5 простых стратегий, которые обогнали S&P500 при МИНИМУМЕ сил и стараний :D

Давайте посмотрим на них (среди них есть моя, хотя я сам того не знал, что оказывается так тоже можно обогнать S&P500).

Итак.

S&P500 плюсанул в этом году примерно на 32%:

Я воспользовался следующими вводными, чтоб понять, что же обогнало S&P в этом году:

1. Активы — только Equity (Акции) [Бонды — не обогнали, среди коммодов — без сюрпризов: палладий, никель, нефть (некоторые фонды) обогнали]

2. Без плечей

3. Хоть сколько-нибудь крупные фонды от $100M активов в управлении

https://etfdb.com/screener/#page=1&sort_by=ytd&sort_direction=desc&asset_class=equity&leveraged=false&assets_start=100

( Читать дальше )

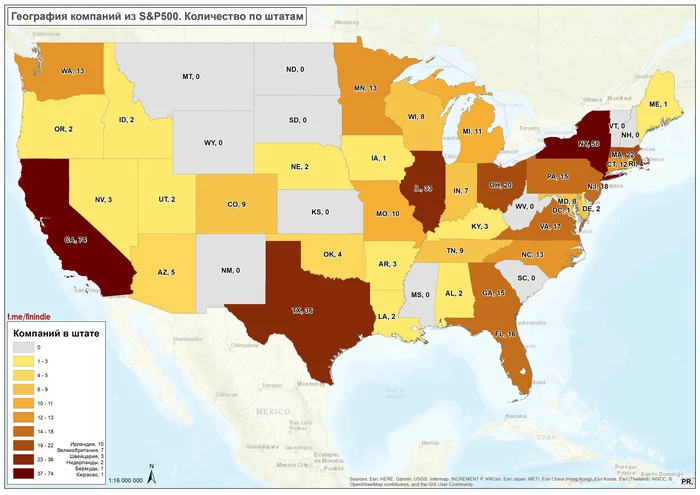

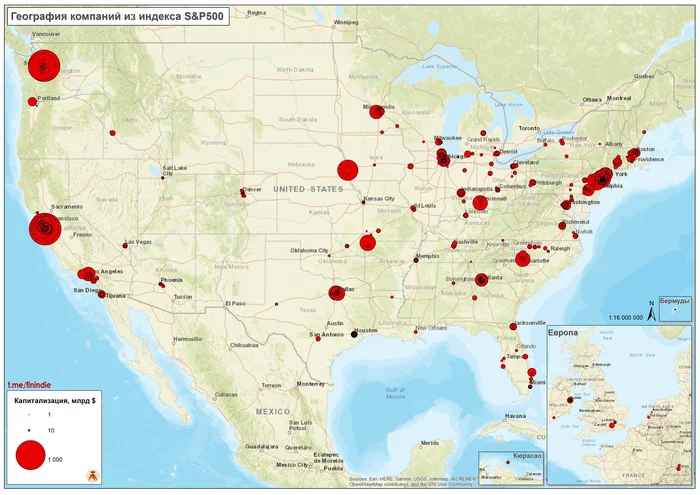

Блог им. sng |География компаний из индекса S&P500

- 29 ноября 2019, 14:48

- |

Лёгкое пятничное.

S&P500 — это индекс, состоящий из 500 крупнейших публичных американских компаний, бизнес которых представлен по всему миру. Бенчмарк мировой экономики на данный момент.

Давно хотел взглянуть на состав самого популярного индекса фондового рынка в таком виде – всегда подозревал, что в США достаточно равномерно распределён крупный бизнес

* Два крупных центра – Калифорния и Нью-Йорк;

* Тем не менее, есть и штат Вашингтон (там Microsoft, Amazon), есть Техас, есть Бостон, есть юг и средний запад, есть даже Небраска, где зарегистрирована компания Баффетта – Berkshire Hathaway;

* 22 компании зарегистрированы в Европе, одна – на Бермудах (Everest), одна – на Кюрасао (Schlumberger).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс