Блог им. sng

Итоги года - основные цифры. Обогнал S&P500 на повороте. +50% в рублях за 2 года.

- 05 октября 2020, 11:16

- |

Брокерский счёт открыт 05.10.2018, и я инвестирую в фондовый рынок ровно два года.

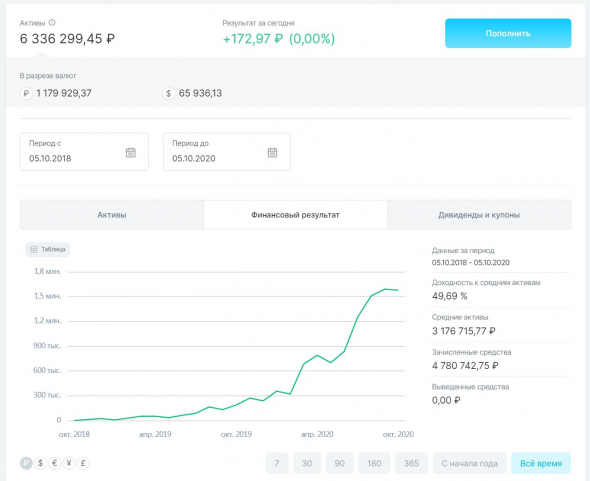

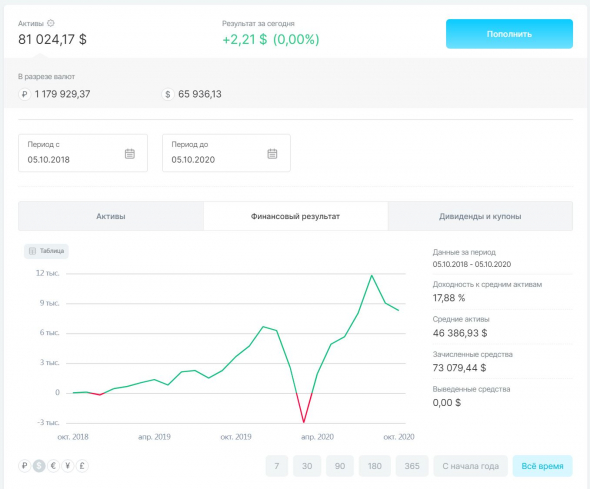

По итогам двух лет основной брокерский счёт (Открытие, 91,5% от всех средств на фондовом рынке, 2/3 всего Net Worth) дал результат +18% в $ или +50% в ₽. Такой разброс в результатах по валюте связан с девальвацией рубля.

И результат в $ для меня имеет определяющее значение, поэтому далее цифры в основном будут только в этой валюте.

Результат я округлил в большую сторону: ведь мы прошли отсечку по Сберу, акции уже упали на дивгэп, а дивиденды ещё не поступили. А это 10000₽, которые как раз дадут прибавку в несколько десятых долей процента.

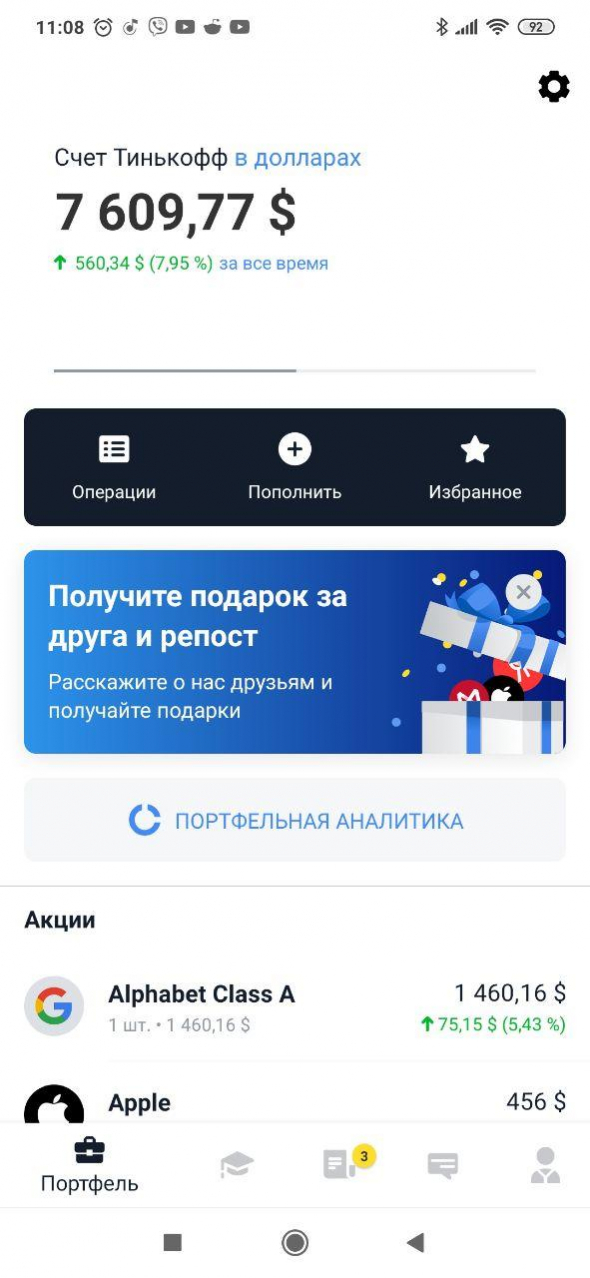

Второй брокерский счёт (Тинькофф, 8,5% от всех средств на фондовом рынке) дал результат +7,95% в $ за неполный год (открыт в конце декабря 2019).

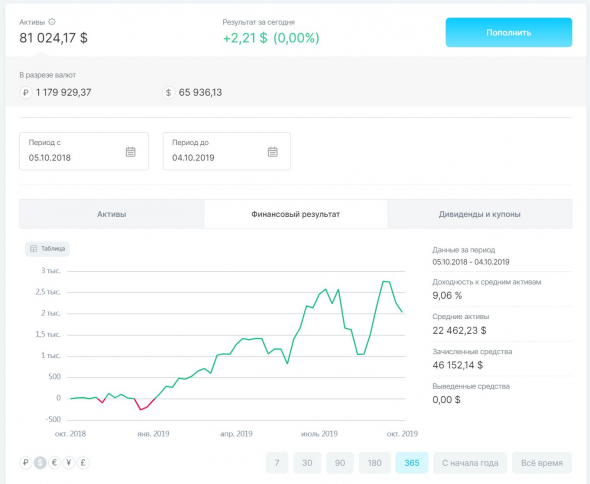

Удивительное дело, но если смотреть на результат по основному счёту по годам, то результат распределился равномерно: +9% в период 05.10.2018-04.10.2019 и +9% в период 05.10.2019-04.10.2020.

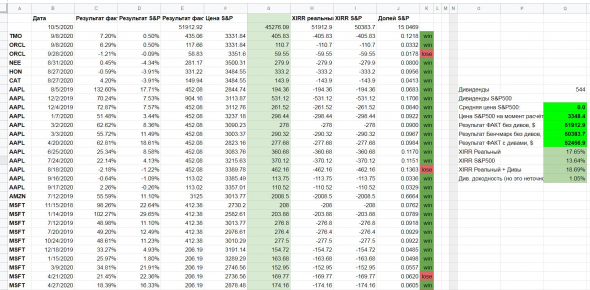

Отдельно веду результат по основной части портфеля — иностранным акциям. Там в основном акции американских компаний с наибольшей капитализацией, а также немного китайских компаний. Эту часть портфеля я сравниваю с бенчмарком — индексом S&P500.

Этот процесс сравнения можно интерпретировать так: «а что было бы, если бы я в каждый момент времени покупал не акции отдельных компаний, а имел бы возможность покупать доли этого самого индекса, причём с точностью до 1 цента и без комиссий за управление?»

Я напомню, что в первый год я проиграл индексу на 1,25%.

В этом году случился заметный обыгрыш, и по итогам двух лет я обгоняю индекс на 4% годовых (XIRR S&P500 = 13,64%, XIRR портфеля = 17,65%).

Надо понимать, что это лично мои цифры, и годовая доходность именно моих объемов покупок, именно в те дни, когда я покупал. Цифра чуть выше того что показывает график S&P500 (он показывает +19% за 2 года с 6 ноября 2018 г. — это день когда я купил первые американские акции), а по моим покупкам S&P500 бы вырос на ~27%. В чем же дело? Дело в том, что я покупал неравномерно, я не робот, а человек, и многое покупал на просадках. Особенно запоминающейся была просадка в январе 2019 года, когда было куплено много всего (например, акция NVidia за $135). То ли мне повезло, то ли во мне есть эта «чуйка» — я не знаю.

В абсолютном выражении это $50380 (если бы вкладывал в паи индекса) против $51910 (фактическая стоимость иностранных акций сейчас) или +$1530.

Надо отдавать должное, что портфель имеет чуть большую бету и заметно более низкую дивидендную доходность: 1,05% против 1,66% у S&P500, поэтому можно говорить об обгоне 3,4% годовых с учётом дивидендов. На комиссии за управление я экономлю ещё 0,9% годовых.

Этот обгон в большей степени произошел весной и летом 2020 года: в портфеле много акций технологических компаний, которые выросли заметно сильнее индекса широкого рынка.

Результат «Портфель из российских акций VS индекс Мосбиржи» будет ближе к середине недели, но там скорее всего не так всё хорошо. А на общую доходность в долларовом выражении эта часть портфеля скорее всего влияет со знаком «минус».

Также обращу внимание на третью часть портфеля, которую я назову «Кэш и облигации»: облигации постепенно уходят из портфеля, а кэш лежит под 0% годовых, значительно срезая общую цифру, но при этом, значительно уменьшая общий риск и давая свободу в плане покупки любых просадок в любое время суток.

------

Я занимаюсь долгосрочными инвестициями, цель — выйти на доход от инвестиций, достаточный для перекрытия всех базовых потребностей моей семьи (мы с женой и двое детей). Для этого мы отправляем в накопления от 40% до 60% всего дохода семьи. По предварительным расчетам, это может случиться в 2031 году. Мы используем все налоговые льготы и не относимся к фондовому рынку как к источнику адреналина.

Читать меня можно здесь

Я планирую выпустить ещё несколько постов с итогами по отдельным частям портфеля: иностранные акции, российские акции, кэш и облигации.

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

Акции вроде не дивидендные покупаются, будет продажа активов?

Это было бы круто с точки зрения контента, ибо это очевидный результат который можно каждый месяц показывать, и я понимаю в этом плане тех блогеров и инфоцыган, собирающих дивидендные портфели. Но это попахивает самообманом и искажает реальность.

Я решил в ущерб контенту получать доходность рыночную или выше.

И я честно признаюсь: у меня нет плана действий на период через 10 лет, просто потому что условия и законодательство (налоговое в первую очередь) могут измениться. Если они останутся неизменными, то продам часть бумаг без дивидендов, используя ЛДВ, переложившись в бумаги с дивидендами, тем самым снизив бету и получив стабильность выплат в период, когда это нужно.

Но опять же, это все имеет мало смысла — мы даже не знаем, что за дивдоходность в те годы будет считаться нормой, а точно ли будет реально собрать 4% див портфель без сильных рисков?..

Особенно в вашем случае, когда можно получать ЛДВ на проданные акции, а с дивов налог платить в любом случае придется.

Продажа активов с точки зрения расходования портфеля отличается от дивидендов исключительно технически.

UnembossedName, сам вот сейчас пытаюсь разобраться во всем этом. Не могли бы Вы, пожалуйста, пояснить свою позицию чуть подробнее или может посоветовать что для просмотра-чтения?

Одни придерживаются такой вот позиции как Вы, типа можно себе устроить дивиденды когда надо, сколько надо и не зависеть от див.политики компании. Другие говорят, что при продаже активов портфель «расходуется», ведь приходится продавать акции и их становится меньше, а при дивидендных акциях все остается на своем месте (было, скажем, 10 акций, 10 и осталось) и это дальше может приносить доход. И этот аргумент довольно весомый.

Сравниет два ETF, один выплачивает дивиденды, другой реинвестирует.

Вам нужен денежный поток в размере дивидендов, если продать акции второго ETF, что произойдет? У вас станет меньше акций или столько же, сколько в первом сценарии?

UnembossedName, тот etf, который реинвестирует, у него прирост идет за счет реинвестирования и изменения курсовой разницы. Т.е. по факту, все равно получаю свои дивиденды, да еще и на налогах и комиссиях экономлю. Это понятно. И при продаже, если пересчитать кол-во акций в фонде, которые приходятся на меня, то их останется столько же или даже больше, т.к. все это время за счет реинвестирования был их рост.

Но ведь при продаже второго etf «с реинвестированием» количество акций etf уменьшается в портфеле, было 10 станет 9. А первый etf можно оставить и пусть платит дивиденды. Или чего-то недогоняю никак?

Представьте это с одной акций, пусть Сбербанк.

Грубо говоря, есть два счета, на обоих счетах, дивдоходность 10%, у вас их 10 штук.

Выплата дивов произошла, на первом счете вы автоматом купили еще 1 акцию, у вас их стало 11.

На втором выплатили эти дивы за минусом налога.

После продажи одной акции на первом счете, у вас их так же 10 останется, только вы с продажи не будете налог платить, если у вас убыток или вы пользуетесь налоговой льготой вроде ЛДВ (3 года провладели).

Если это ETF, там корзина акций их количество в том ETF, который реинвестирует будет ровно на столько больше, чтобы при продаже на величину дивидендов это количество сравнялось с ETF, который эти дивы выплатит.

Надеюсь к финишу задачи будут достигнуты.