Новости рынков |Розничные продажи в США в марте +9,8% г/г, выше прогноза +5,9%

- 15 апреля 2021, 15:36

- |

Продажи без автомобилей +8,4%, прогноз был +5%г/г

Продажи машин и запчастей +15%г/г

Первичные заявки на пособие по безработице 576,0000, прогноз был 700,000

- комментировать

- Комментарии ( 0 )

Новости рынков |UBS: объем IPO российских компаний в 2021 году составит $10 млрд, - максимум за 10 лет

- 15 апреля 2021, 15:27

- |

Новости рынков |Первая грузовая компания ждет подходящее время, чтобы провести IPO

- 15 апреля 2021, 15:21

- |

Выручка компании за 2020 год составила 81 млрд рублей.

ПГК оперирует 113 тыс. вагонов.

Компания связана с Владимиром Лисиным, НЛМК.

Новости рынков |Новые санкции США заденут главу Мостотреста

- 15 апреля 2021, 15:15

- |

Неликвидные акции Мостотреста пока на информацию никак не реагируют.

В целом, санкции затронут 32 субъекта.

Санкции затронут 5 людей и 3 компании, связанные с «оккупацией Крыма» (так пишет госдеп).

Блог им. smartlab |Все признаки пузыря на рынке акций

- 28 октября 2020, 19:29

- |

Друзья, аккуратно.

Все признаки пузыря на рынке акций:

— мания первичных размещений неквалифицированным инвесторам;

— невероятные оценки и фантазии насчет новых метрик по оценке бизнесов;

— концентрация в одном секторе (технологический);

— некоторые новые эшелонные акции имеют капитализации крупных, устоявшихся годами компаний;

— питчи сейлзов по первичным размещениям стали очень нелепы, главный аргумент — предыдущая доходность;

— есть публичные компании с явным фродом, однако рынок не реагирует на публичные обвинения независимых аналитиков;

— сток сплиты воспринимаются как возможность купить дешевле ;);

— ритейл инвесторы хвастаются быстрым заработком на «теслах», увольняются из своих «волмартов» что бы торговать фулл-тайм;

— крайне рискованные и спекулятивные инструменты типа недельных кол опционов стабильно имеют увеличенные объемы торгов весь год — рынок превратился в глобальное казино.

Блог им. smartlab |Российские акции с фиксированным дивидендом в $

- 24 сентября 2020, 11:10

- |

дивидендом в $" title="Российские акции с фиксированным дивидендом в $" />

дивидендом в $" title="Российские акции с фиксированным дивидендом в $" />Недавно (https://t.me/zloyinvestor/734) на канале я приводил топ 5 российских акций с фиксированным дивидендом, покупку которых можно рассматривать в качестве альтернативы облигациям.

Считаю полезным дополнить данный список еще двумя не менее интересными акциями, минимальный дивиденд по которым, в отличие от остальных зафиксирован в валюте:

1️⃣Распадская(#rasp) — в марте 2019г. сд компании утвердил новые принципы к дивидендной политике, согласно которым минимальный ежегодный уровень дивидендов составляет $50 млн(~0.071$ на акцию). и выплачивается двумя минимальными траншами по $25 млн. по итогам 1-го полугодия и всего года — ссылка (http://www.raspadskaya.ru/investor/dividend/dividend1/)

2️⃣En+ Group(#enpg): в ноябре 2019г. совет директоров компании утвердил дивидендную политику (https://enplusgroup.com/ru/investors/shareholders/dividends/), согласно которой минимальный размер дивидендов рассчитывается как: 100% дивидендов ОК «Русал» и 75% Свободного денежного потока Энергетического сегмента Эн+, но не менее 250 млн долл. США в год, что составляет от 0.39$ до 0.498$ на акцию EN+, в зависимости от того, будет ли при расчете учитываться казначейский пакет(~21% от всех акций).

⚠️Здесь стоит отметить, что на сегодняшний день EN+ не соблюдает собственную дивидендную политику, ссылаясь на неблагоприятные рыночные условия.

( Читать дальше )

Блог им. smartlab |ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес.

- 22 сентября 2020, 10:38

- |

дивидендом на ближайшие 12 мес." title="ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес." />

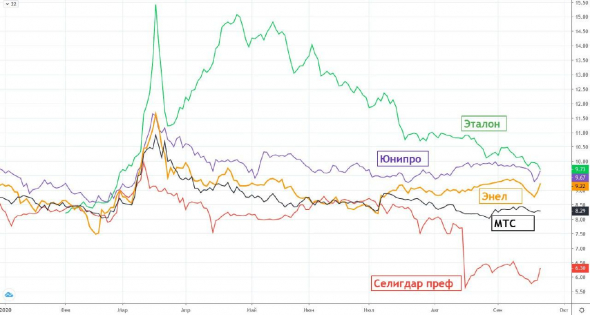

дивидендом на ближайшие 12 мес." title="ТОП 5 акций с фикисированным дивидендом на ближайшие 12 мес." />1️⃣Группа Эталон (ETLN) — минимальный ежегодный размер дивиденда 12руб. на 1 акцию(расписку);

2️⃣Юнипро (UPRO) — компания планирует выплатить 17млрд.р.(0.2696р./акция) по итогам 2020г. из которых 7 млрд.р.(0.111р./акция) в декабре этого года и еще 10 млрд.р.(0.1586р./акция) летом 2021г.

3️⃣Энел (ENRU) — компания до 2022г. зафиксировала размер ежегодного дивиденда на уровне 0,085р./акция.

4️⃣МТС (MTSS) — согласно утвержденной в 2019г. дивидендной политики, в течение 2019 – 2021 календарных лет МТС будет стремиться выплатить не менее 28,0 руб. на одну акцию посредством двух полугодовых платежей.

5️⃣Селигдар преф(SELGP) — уставом закреплен фиксированный ежегодный дивиденд на преф в размере 2,25р./акция.

❗️Акции из списка не являются рекомендацией к покупке.

Блог им. smartlab |Какие дивиденды нас еще ожидают

- 14 сентября 2020, 10:47

- |

дивиденды нас еще ожидают" title="Какие дивиденды нас еще ожидают" />

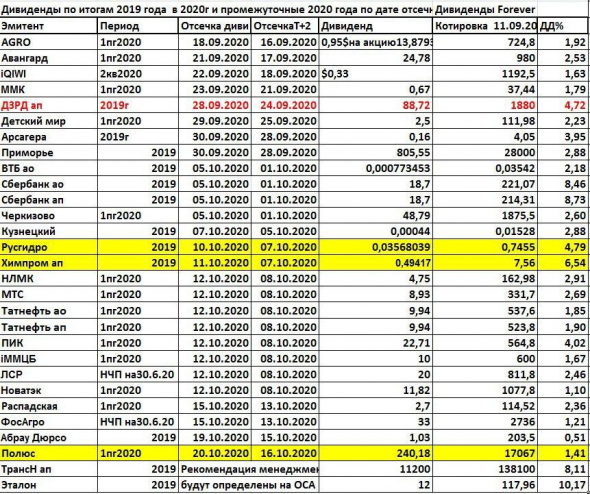

дивиденды нас еще ожидают" title="Какие дивиденды нас еще ожидают" />Актуальная таблица отсечек. Отсечки прошедшей недели—-в таблице это желтый фон. Обращаю ваше внимание на рекомендацию дивидендов ДЗРД ап. На желтом фоне красный текст. Начиная с 2011 года СД ДЗРД рекомендует выплатить дивиденды на АП, а акционеры на ГОСА голосуют против выплат. Рекомендую проверить решения ГОСА этого эмитента.

На прошедшей неделе я писала о тех эмитентах, СД которых ещё не вынесли решения по дивидендам. Цитирую: «Пока не приняли решение по дивидендам СД Транснефть АП и Башинформсвязь АП. В этом году ГОСА разрешено проводить до 30.09.2020. А вот согласно законодательства, советы директоров эмитентов должны принять решение по дивидендам не позднее, чем за 20 дней до ГОСА. То есть до 10.09.2020. Ждём решения СД по дивидендам Транснефти АП и Башинформсвязи АП » Коллега, подписчик канала написал мне в личку. Цитирую: «У Транснефти единственный участник (владелец голосующих акций) и, насколько я помню, в таком случае нет требования про 20 дней от СД до ГОСА.

Поэтому интрига с дивидендами может тянуться до конца сентября» И действительно, до 10 сентября ни Транснефть, ни Башинформсвязь не определились с размером дивиденда на АП. В Транснефти и Башинформсвязи 100% голосующих обыкновенных акций принадлежат одному владельцу. У Транснефти это государство, у Башинформсвязи это Ростелеком. На Мосбирже торгуются только префы этих эмитентов. Да, за 20 дней до ГОСА мы не узнали решения СД по дивидендам, но зато я вижу другой позитивный момент в этой ситуации: для того, чтобы сохранить 100% контроль в этих компаниях, мажоритарии будут аккуратно и обязательно выплачивать дивиденды на преф согласно уставов. Ждём решения СД этих эмитентов #ДивидендыForever

Блог им. smartlab |Неразумно инвестировать в индекс S&P 500

- 11 августа 2020, 11:14

- |

Ох уж эти сказочники! (помните из «Пластилиновой вороны»). Статья в MarketWatch обсуждает вопрос, как неразумно инвестировать в индекс S&P 500, когда на Большую пятерку технологических компаний приходится уже 23% структуры этого индекса. Автор статьи ссылается вот на эту интересную публикацию 2014 г. группы авторов из Research Affiliates:https://thereformedbroker.com/wp-content/uploads/2014/11/jpm_summer2013_rallc.pdf

( Читать дальше )

Блог им. smartlab |Рынок акции предскажет будущего президента США

- 04 августа 2020, 10:59

- |

Непонятно, кто победит на президентских выборах в США в ноябре? Возможно, рынок акций поможет разобраться.

Любопытное исследование от LPL Research (https://lplresearch.com/) показывает, что, начиная с 1928 года неплохо работает следующая закономерность:

если доходность индекса S&P-500 за 3 месяца до даты выборов (то есть, с августа по ноябрь, конкретные числа каждый раз меняются) положительная, то с высокой вероятностью побеждает правящая партия, а если доходность индекса отрицательная, то правящая партия проигрывает выборы.

Работало в 20 случаях из 23, а с 1984 года 100% попаданий. Теперь дело за малым- определить динамику S&P-500 с сегодняшнего дня по 3 ноября (дата выборов). Вот почему, наверное, Трамп всеми силами старается поддержать рынок, не жалея твитов и денег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс