Блог им. sky999 |Аномальный рост 100$ купюр в обращении, мировая экономика уходит в тень?

- 11 марта 2019, 00:21

- |

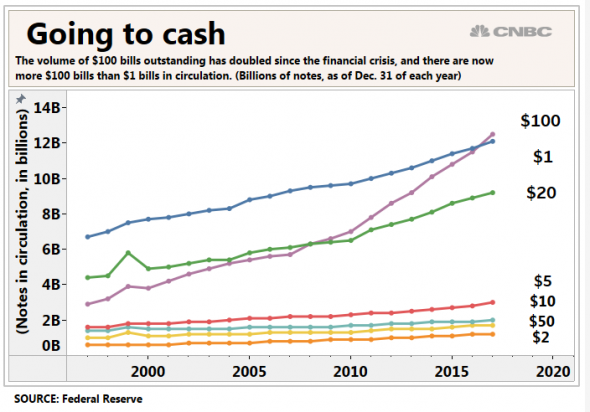

На ZeroHedge выложили весьма интересную информацию о динамике изменения числа долларовых купюрразных номиналов в обращении. По данным ФРС количество наличных 100$ купюр начало стремительно нарастать с середины 2000-х годов:

(Динамика долларовой наличности в обращении, по вертикальной оси — суммарная стоимость долларовых купюр указанного номинала в млрд. долл.)

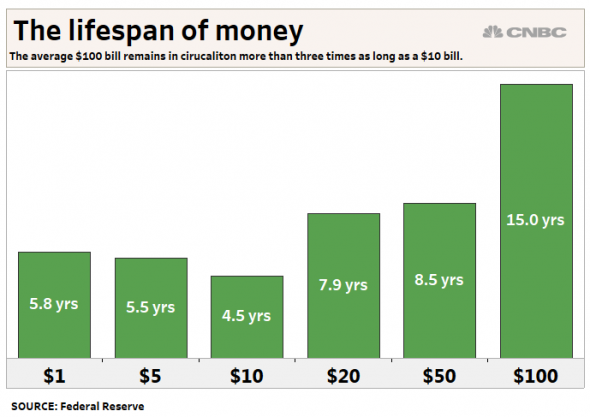

Также, по данным ФРС 100$ банкноты характеризуются аномально высоким временем жизни в обращении, до трех раз превышающим аналогичный показатель для 10$ купюр:

( Читать дальше )

- комментировать

- 1.3К | ★1

- Комментарии ( 3 )

Блог им. sky999 |Назревает что-то глобальное, несколько графиков с ZH

- 16 июля 2017, 12:02

- |

В этой статье на ZeroHedge выложили несколько довольно любопытных графиков, описывающих текущие процессы на рынках. Во-первых, количество спекулятивных коротких позиций по индексному фонду SPY (SPDR S&P 500) достигло рекордного минимума с 2007 года. Никто не хочет играть в короткую:

Во-вторых, как важное следствие из первого факта, индекс волатильности американского рынка VIX находится на минимумах с 1993 года с текущим значением 9,68 против 9,48 на закрытии 24 декабря 1993.

( Читать дальше )

Блог им. sky999 |Динамика индекса доллара — ведущие ЦБ переходят к ужесточению монетарной политики

- 28 июня 2017, 18:46

- |

Во вторник произошло значительное укрепление евро и рост доходностей немецких гос. облигацийпосле ястребиных комментариях Драги во время форума ЕЦБ в Португалии. Сегодня, аналогичная риторика исходила от главы ЦБ Англии Карни, заявившего, что прекращение стимулирования экономики становится необходимым.

Как отмечает Morgan Stanley, значительное число ЦБ, включая центробанки США, Канады, Англии, Норвегии и Европы, перешли к более жестким заявлениям относительно своей монетарной политики, чем это ранее ожидалось рынком. В краткосрочной перспективе это чревато ростом волатильности из-за необходимости переоценки своей позиции участниками рынка. Доходности государственных облигаций начинают быстро расти, как это уже произошло с 2 летними бондами Германии и кривой доходности трежерис, а рынки акций испытывают давление, которое уже вылилось в недавние распродажи высокотехнологических акций в США.

( Читать дальше )

Блог им. sky999 |Сильный доллар начинает оказывать давление на экономику США

- 26 января 2015, 16:08

- |

Доход IBM сократился в Q4 2014 на 12%, тревожная отметка для любой компании, тем более транснациональной корпорации, служащей флагманом для бизнес инвестиций. Ранее аналитики уже отмечали негативные тенденции в отрасли для бизнеса компании, т.к. облачные технологии наносят урон ее основному бизнесу. Однако причина такого впечатляющего падения в другом — в значительном росте индекса доллара.Если устранить эффект связанный с укреплением доллара, падение выручки составило 2%. Таким образом 10% падения выручки топ компании образовалось за счет роста курсовой стоимости доллара и это не выглядит как что-то, что можно игнорировать. Аналогичная динамика наблюдалась только в 2009 году, когда во втором квартале падение составило 13% (при этом, если устранить курсовое влияние, падение составило только 7%).Отсюда. И очень красноречивые графики. Поквартальная динамика доходов IBM

( Читать дальше )

Блог им. sky999 |Американская экономика начинает ощущать влияние дорогого доллара

- 20 января 2015, 23:55

- |

Блог им. sky999 |Доллар теряет статус резервной валюты

- 04 августа 2014, 15:53

- |

На этом фоне, знаковой выглядит и экспансия китайской платежной системы China UnionPay на территории нашей страны

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс