Блог им. signals |Золото: Максимальные объемы за 5 лет. Ждем пробоя 1380 ?

- 02 января 2018, 14:54

- |

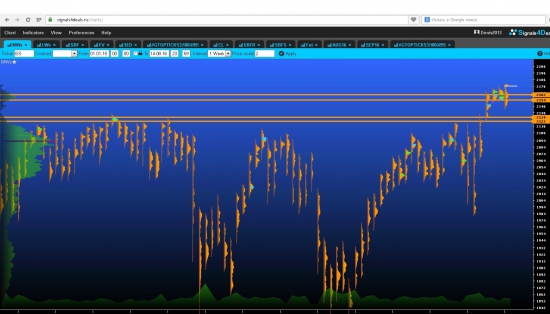

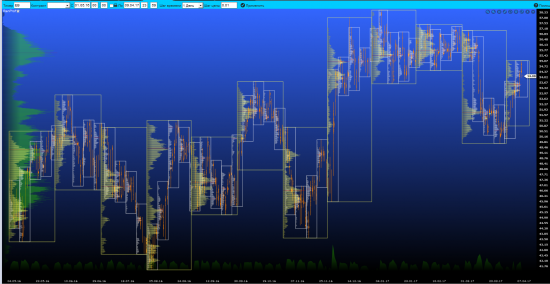

Вот и сейчас на золоте в ноябре 2017 были максимальные объемы месяца за 5 лет (скрин 1)

Скрин 1: ссылка на скрин

pastenow.ru/59a10ad017aa66fd382a67abee5000ef

Ждем пробоя 1380? или перед этим отката на уровни 1290/1270 ?

На нефти кстати подошли к максимальному уровню 2015 года

( Читать дальше )

- комментировать

- 128 | ★1

- Комментарии ( 9 )

Блог им. signals |Индекс РТС: ждем боковика сегодня ?

- 28 апреля 2017, 08:25

- |

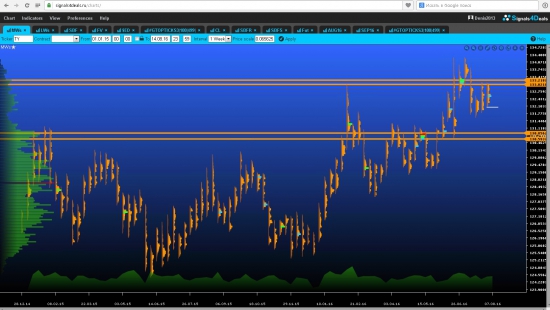

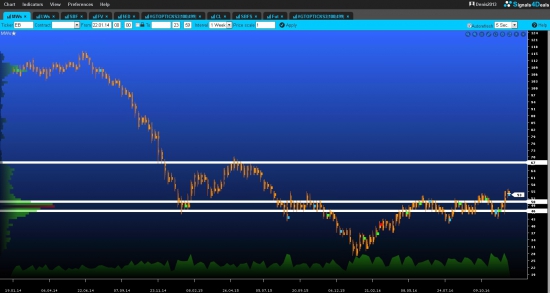

Как результат сегодня с высокой вероятностью можно ждать боковика на индексе РТС

Детали: Индекс РТС закрылся вчера на 11 120, что выше объема недели и

вероятно с учетом локального роста нефти тестирование уровня 11 200

pastenow.ru/130b87d2e0d798a12b57aa87a084fc1a

на нефти Брент: объем недели 51,74/51,53 пробили гэпом вверх, можно ждать похода на

уровень 53,08/52,87 объем предыдущей недели

( Читать дальше )

Блог им. signals |Ставка ЕВРОДОЛЛАРА пробила локальное дно, нефть ждем 50 по брент

- 06 апреля 2017, 07:57

- |

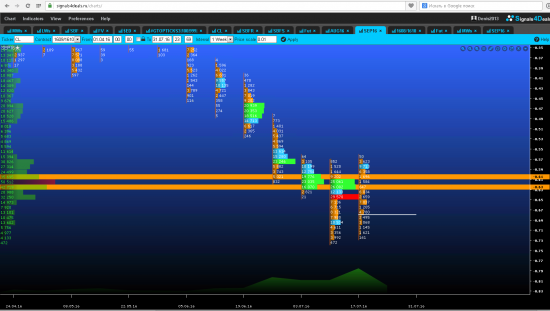

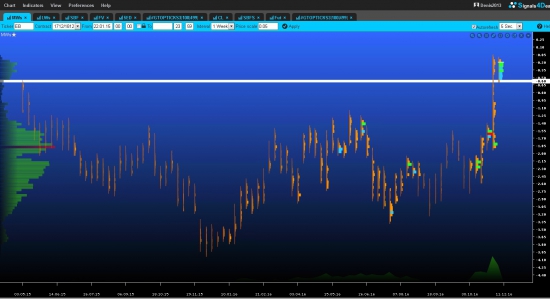

стоит ли ждать продолжение ?

Как не хотелось бы в это верить, но продолжение вниз следует, судя по пробою процентных ставок вниз (скри ниже)

pastenow.ru/5ff93a3e5dd28fa82def7b0ba12e00b2

Поход до 50 по Брент можно сдать с высокой вероятность.

pastenow.ru/5c4f7f889f413b56b2ed9ff3f0e469e8

( Читать дальше )

Блог им. signals |Нефть, ставка евродоллара и S&P индекс

- 11 декабря 2016, 09:44

- |

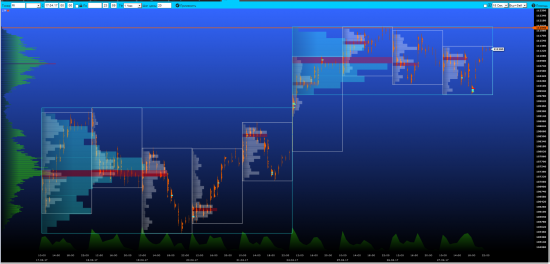

Скрин 1

pastenow.ru/e402aa30acb662b55cbdf60c4c8348c2

Это же подтверждает и объем на годовом спреде на EB DEC17-DEC18 (Скрин 2), переходим к положительной шкале в спредах, можно предположить что на ближайший год можно ждать диапазон в нефти от 50 до 70

Скрин 2

( Читать дальше )

Блог им. signals |Объемы: S&P500 и нефть, что ждем ?

- 07 августа 2016, 21:18

- |

Судя по объемам в S&P500 за 1,5 года в середине июля 2016 наторговали много объема, что стоит связывать с «оптимистичной» картинкой статистики в США (рабочие места и прочее)

Прошлую неделю закрыли пробитием этого уровня 2162… 2154 и теперь при таких объемах стоит ждать роста вверх до следующей статистики и отчета ФРС по ставкам

10-ти летние трежерис тоже на этом фоне подтверждают что рост по S&P500 возможен так как высокая вероятность что цена этих облигаций скорее сходит вниз до уровня 130,85 / 130,59, что приведет к росту ставок в ожиданиях

( Читать дальше )

Блог им. signals |Нефть: ожидания после новостей по запасам США

- 21 июля 2016, 10:19

- |

http://smart-lab.ru/blog/339964.php

Сегодня уже с учетом движения на S&P500 и американских трежерис можно сказать что нефть ситуативно сходит на 46.75… 46.65

Скрин 1: ТОП-100 сделок по нефти в Light Sweet за 10 дней

http://pastenow.ru/SQAA

В нефти может быть и боковик сегодня если в моменте по S&P500 пойдут на уровень 2161… 2160

Скрин 2: ТОП-100 сделок по нефти в по S&P500 за 10 дней

( Читать дальше )

Блог им. signals |Нефть: сценарии перед новостью по запасам в США

- 20 июля 2016, 11:04

- |

Сегодня в США запасы, сценарии по нефти на сегодня после новости

Текущая ситуация:

Судя по объемам за 10 дней на фьючерсе Light Sweet собрались тестировать уровень 44.88… 44.5

В фронтальном спреде SEP16-OCT16 картинка более наглядно: скорее всего этот уровень будем пробивать вниз

( Читать дальше )

Блог им. signals |Нефть + ставка по EURODOLLAR = нефтедоллар

- 18 июля 2016, 11:08

- |

Вводная

Всегда, когда слышал слово «нефтедоллар» понимал, что речь идет о нефти как источнике энергии и долларе как основной мировой валюте и слово воспринимал как характеристику современного времени и никогда не думал, что увижу самую высокую корреляцию между двумя этими продуктами в реальности. Об этом собственно и пост.

Кто не сталкивался с EURODOLLAR, то стоит глянуть данную статью по ТОП-10 самых ликвидных фьючерсов в мире http://ru.saxobank.com/trading-products/futures/top-10-samih-likvidnih-fychersov-v-mire и там EURODOLLAR — это ТОП-1, учитывая, что это ставка заимствования в долларах, то речь идет от 13 трлн. (минимальная оценка, что слышал) до 19,3 трл.долларов (долг США, http://www.abird.ru/articles/USA_debt )

График EURODOLLAR

График фьючерса EURODOLLAR очень скучный, вот к примеру данные за последнею неделю с 11.07.2016 по 17.07.2016 (Скрин 1). Цена ставки = 100% — ставка в долларах. Кто покупает фьючерс в 1 лот берет на себя обязательство взять в долг 1 млн.долларов по ставке, которая в цене, кто продает берет на себя обязательство дать в долг 1 млн.

( Читать дальше )

Блог им. signals |Нефть и спреды: Объемы из спредов нашлись в объемах фьючерсов

- 16 июля 2016, 14:05

- |

Вводная

Для всех кто читал пост «Нефть: Откуда объемы? Из спредов вестимо..», ссылка http://smart-lab.ru/blog/338943.php, думаю обратили внимание, что в ходе дискуссии, а попадают ли объемы из спреда в объемы фьючерса, было 2 скрина с объемами во фронтальном фьючерсе по нефти (АВГ16) и фронтальном спреде по нефти (АВН16-СЕН16), на основе которых был сделан вывод, что вроде бы объемы не попадают сразу, а попадают в конце дня и поэтому объемы из спреда не должны существенно влиять на фьючерсы.

Так вот это не так, по итогам всех исследований этой темы оказалось, что объемы спредов есть в объемах фьючерсов и появляются они там в момент сделки на спредах. Об этом собственно и пост.

Немного истории вопроса

Привожу те самые 2 скрина, на которых явно видна разница в объемах между спредами и фьючерсами.

Скрин 1. Объем в спреде нефти АВГ16-СЕН16 13.07.2016 в 14:28:15 до 14:28:29, т.е. в 15 сек.интервале

( Читать дальше )

Блог им. signals |Нефть: Откуда объемы ? Из спредов вестимо ... Часть 2

- 13 июля 2016, 13:41

- |

Предисловие

Часть 1 по объемам в спредах была вводной, чтобы дать общий обзор. Что было важно понять?

Часть 1 ссылка - smart-lab.ru/blog/338479.php

- Календарные спреды требуют на порядок меньше объем ГО (гарантийного обеспечения), которые требует биржа для переноса позиции через ночь (overnight), а это значит оборотный капитал трейдинговой компании для торговли спредами требуется на порядок меньше.

- На 1 месячный фьючерс в нефти приходится 10-20 календарных спредов

- Благодаря календарным спредам ликвидность на фьючерсах нефти достигает 2-х лет

Часть 2 будет отражать, как торгуется календарный спред с точки зрения спекулянта, чтобы максимизировать доход и минимизировать риск.

К сожалению Часть 2 получилось длинной, так что стоит приготовиться

Что максимизирует доход в спредах ?

Доход зависит, как прибыльно торгует трейдера в компании и какие у компании комиссии (fees)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс