SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Почему "дикие качели" Биткойна могут скоро возобновиться (перевод с elliottwave com)

- 21 июля 2021, 15:36

- |

«Периоды низкой волатильности предшествуют периодам высокой волатильности»

Как вы, наверное, знаете, биткойн-инвесторы за последние несколько месяцев покатились по безумным американским горкам. Однако, начиная примерно с последней недели мая, торговый диапазон биткойнов значительно сузился (от 30 000 до 40 000 долларов США). Действительно, примерно с второй половины июня торговый диапазон еще больше сузился (примерно с 28 000 до 35 000 долларов США). Заголовок CNBC от 12 июля гласит: «Объем торговли криптовалютой падает из-за падения интереса после падения цены биткойна». Согласно отчету, дневной максимальный объем в июне снизился более чем на 42% по сравнению с пиковым объемом торгов в мае. Тем не менее, спекулянты биткойном должны помнить эту цитату из одной из наших классических Global Market Perspective: «Периоды низкой волатильности предшествуют периодам высокой волатильности». Это про фондовый рынок, но тот же принцип применим к другим широко торгуемым рисковым активам, таким как криптовалюты.

Как вы, наверное, знаете, биткойн-инвесторы за последние несколько месяцев покатились по безумным американским горкам. Однако, начиная примерно с последней недели мая, торговый диапазон биткойнов значительно сузился (от 30 000 до 40 000 долларов США). Действительно, примерно с второй половины июня торговый диапазон еще больше сузился (примерно с 28 000 до 35 000 долларов США). Заголовок CNBC от 12 июля гласит: «Объем торговли криптовалютой падает из-за падения интереса после падения цены биткойна». Согласно отчету, дневной максимальный объем в июне снизился более чем на 42% по сравнению с пиковым объемом торгов в мае. Тем не менее, спекулянты биткойном должны помнить эту цитату из одной из наших классических Global Market Perspective: «Периоды низкой волатильности предшествуют периодам высокой волатильности». Это про фондовый рынок, но тот же принцип применим к другим широко торгуемым рисковым активам, таким как криптовалюты.

Поэтому будет неудивительно, если волатильность вернется к динамике цены биткойна раньше, чем позже. Конечно, возникает вопрос: будет ли первое движение вверх? Вниз? А что будет после? Как вы, возможно, знаете, волновой анализ Эллиотта позволяет вам достигать успеха, потому что рынки движутся по своим шаблонным траекториям. Еще один фактор, за которым мы пристально следим, — это настроения инвесторов, которые на данный момент являются медвежьими по отношению к биткойну. Наш главный криптоаналитик Тони Каррион обсуждает это в июльской «Global Market Perspective», указывая на то, что спекулянты биткойном понесли 3,45 миллиарда долларов реализованных убытков от распродажи, которая началась на апрельском пике около 65000 долларов до минимума в 28000 долларов в июне. В нашей июльской Global Market Perspective Тони также подробно рассказывает о волновой структуре цены биткойна Эллиотта, чтобы показать вам, куда цены на биткойн могут сначала подскочить, когда волатильность вернется. Вот где «шины встречаются с дорогой».

перевод отсюда

( Читать дальше )

Как вы, наверное, знаете, биткойн-инвесторы за последние несколько месяцев покатились по безумным американским горкам. Однако, начиная примерно с последней недели мая, торговый диапазон биткойнов значительно сузился (от 30 000 до 40 000 долларов США). Действительно, примерно с второй половины июня торговый диапазон еще больше сузился (примерно с 28 000 до 35 000 долларов США). Заголовок CNBC от 12 июля гласит: «Объем торговли криптовалютой падает из-за падения интереса после падения цены биткойна». Согласно отчету, дневной максимальный объем в июне снизился более чем на 42% по сравнению с пиковым объемом торгов в мае. Тем не менее, спекулянты биткойном должны помнить эту цитату из одной из наших классических Global Market Perspective: «Периоды низкой волатильности предшествуют периодам высокой волатильности». Это про фондовый рынок, но тот же принцип применим к другим широко торгуемым рисковым активам, таким как криптовалюты.

Как вы, наверное, знаете, биткойн-инвесторы за последние несколько месяцев покатились по безумным американским горкам. Однако, начиная примерно с последней недели мая, торговый диапазон биткойнов значительно сузился (от 30 000 до 40 000 долларов США). Действительно, примерно с второй половины июня торговый диапазон еще больше сузился (примерно с 28 000 до 35 000 долларов США). Заголовок CNBC от 12 июля гласит: «Объем торговли криптовалютой падает из-за падения интереса после падения цены биткойна». Согласно отчету, дневной максимальный объем в июне снизился более чем на 42% по сравнению с пиковым объемом торгов в мае. Тем не менее, спекулянты биткойном должны помнить эту цитату из одной из наших классических Global Market Perspective: «Периоды низкой волатильности предшествуют периодам высокой волатильности». Это про фондовый рынок, но тот же принцип применим к другим широко торгуемым рисковым активам, таким как криптовалюты.Поэтому будет неудивительно, если волатильность вернется к динамике цены биткойна раньше, чем позже. Конечно, возникает вопрос: будет ли первое движение вверх? Вниз? А что будет после? Как вы, возможно, знаете, волновой анализ Эллиотта позволяет вам достигать успеха, потому что рынки движутся по своим шаблонным траекториям. Еще один фактор, за которым мы пристально следим, — это настроения инвесторов, которые на данный момент являются медвежьими по отношению к биткойну. Наш главный криптоаналитик Тони Каррион обсуждает это в июльской «Global Market Perspective», указывая на то, что спекулянты биткойном понесли 3,45 миллиарда долларов реализованных убытков от распродажи, которая началась на апрельском пике около 65000 долларов до минимума в 28000 долларов в июне. В нашей июльской Global Market Perspective Тони также подробно рассказывает о волновой структуре цены биткойна Эллиотта, чтобы показать вам, куда цены на биткойн могут сначала подскочить, когда волатильность вернется. Вот где «шины встречаются с дорогой».

перевод отсюда

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Блог им. ruh666 |2 предсказания "худшей недели с октября" для Dow Industrials (перевод с elliottwave com)

- 24 июня 2021, 12:16

- |

Почему падение цен на фондовом рынке было «вероятно» до заявления ФРС о политике

Неудивительно, что основная финансовая пресса связала падение индекса Доу-Джонса на 3,5% на прошлой неделе с «ястребиными» заявлениями ФРС о политике. Вот пример (CNBC, 18 июня): «Снижение рынка на этой неделе началось после того, как Федеральная резервная система во второй половине дня в среду добавила два повышения ставок к своему прогнозу на 2023 год и повысила прогноз инфляции на год». Другой пример касается как раз большого падения в пятницу, 18 июня (Рейтер, 18 июня): «Dow упал более чем на 500 пунктов на комментариях Булларда». Конечно, Джим Буллард — президент ФРС Сент-Луиса. Однако распродажа Dow была «вероятна» до заявлений центрального банка о политике.

Неудивительно, что основная финансовая пресса связала падение индекса Доу-Джонса на 3,5% на прошлой неделе с «ястребиными» заявлениями ФРС о политике. Вот пример (CNBC, 18 июня): «Снижение рынка на этой неделе началось после того, как Федеральная резервная система во второй половине дня в среду добавила два повышения ставок к своему прогнозу на 2023 год и повысила прогноз инфляции на год». Другой пример касается как раз большого падения в пятницу, 18 июня (Рейтер, 18 июня): «Dow упал более чем на 500 пунктов на комментариях Булларда». Конечно, Джим Буллард — президент ФРС Сент-Луиса. Однако распродажа Dow была «вероятна» до заявлений центрального банка о политике.

Действительно, в нашем краткосрочном отчете по США от 9 июня был показан этот график и сказано: Инерция удерживает S&P 500, поскольку сегодняшний торговый диапазон в 0,39% был самым маленьким за год, как показано на графике Bloomberg выше. Низкая волатильность предшествует высокой волатильности, а бездействие ведет к действиям, поэтому ожидайте несколько волатидьных дней в не столь отдаленном будущем.

Инерция удерживает S&P 500, поскольку сегодняшний торговый диапазон в 0,39% был самым маленьким за год, как показано на графике Bloomberg выше. Низкая волатильность предшествует высокой волатильности, а бездействие ведет к действиям, поэтому ожидайте несколько волатидьных дней в не столь отдаленном будущем.

( Читать дальше )

Неудивительно, что основная финансовая пресса связала падение индекса Доу-Джонса на 3,5% на прошлой неделе с «ястребиными» заявлениями ФРС о политике. Вот пример (CNBC, 18 июня): «Снижение рынка на этой неделе началось после того, как Федеральная резервная система во второй половине дня в среду добавила два повышения ставок к своему прогнозу на 2023 год и повысила прогноз инфляции на год». Другой пример касается как раз большого падения в пятницу, 18 июня (Рейтер, 18 июня): «Dow упал более чем на 500 пунктов на комментариях Булларда». Конечно, Джим Буллард — президент ФРС Сент-Луиса. Однако распродажа Dow была «вероятна» до заявлений центрального банка о политике.

Неудивительно, что основная финансовая пресса связала падение индекса Доу-Джонса на 3,5% на прошлой неделе с «ястребиными» заявлениями ФРС о политике. Вот пример (CNBC, 18 июня): «Снижение рынка на этой неделе началось после того, как Федеральная резервная система во второй половине дня в среду добавила два повышения ставок к своему прогнозу на 2023 год и повысила прогноз инфляции на год». Другой пример касается как раз большого падения в пятницу, 18 июня (Рейтер, 18 июня): «Dow упал более чем на 500 пунктов на комментариях Булларда». Конечно, Джим Буллард — президент ФРС Сент-Луиса. Однако распродажа Dow была «вероятна» до заявлений центрального банка о политике.Действительно, в нашем краткосрочном отчете по США от 9 июня был показан этот график и сказано:

Инерция удерживает S&P 500, поскольку сегодняшний торговый диапазон в 0,39% был самым маленьким за год, как показано на графике Bloomberg выше. Низкая волатильность предшествует высокой волатильности, а бездействие ведет к действиям, поэтому ожидайте несколько волатидьных дней в не столь отдаленном будущем.

Инерция удерживает S&P 500, поскольку сегодняшний торговый диапазон в 0,39% был самым маленьким за год, как показано на графике Bloomberg выше. Низкая волатильность предшествует высокой волатильности, а бездействие ведет к действиям, поэтому ожидайте несколько волатидьных дней в не столь отдаленном будущем.( Читать дальше )

Блог им. ruh666 |Интересная дивергенция индекса S&P и отношения VVIX/VIX (перевод с elliottwave com)

- 05 февраля 2021, 19:30

- |

В краткосрочном отчете от 15 января был опубликован график индекса волатильности CBOE (VIX), который только что подошёл к линии тренда в четвертый раз за последние 2,5 месяца. В «Обновлении» говорится: «твердое закрытие за линией тренда будет сигнализировать о том, что VIX готов двигаться вверх… а акции — вниз». Это «твердое закрытие» произошло 27 января. В обновлении от 29 января отмечалось, что «волатильность на этой неделе повысилась и в контексте прогрессирующей волновой структуры может стать еще более экстремальной». Скачок VIX на прошлой неделе был самым большим за два года.

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.

( Читать дальше )

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.( Читать дальше )

Блог им. ruh666 |ОДИН ПУЗЫРЬ "СДУЛСЯ" (НЕМНОГО) ... ЕЩЕ ОДИН ЕСТЬ?

- 22 января 2021, 19:34

- |

Биткойн потерял обаяние за последние недели. На 25% ниже максимума. Некоторым людям нужно подорожание на 33%, чтобы выйти на уровень безубыточности. На протяжении последних недель мы указывали на этот факт, когда дело касалось культовых активов; люди не понимают, как управлять прибылями/убытками при понижающейся волатильности.

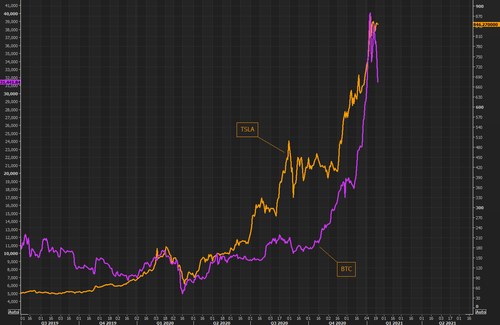

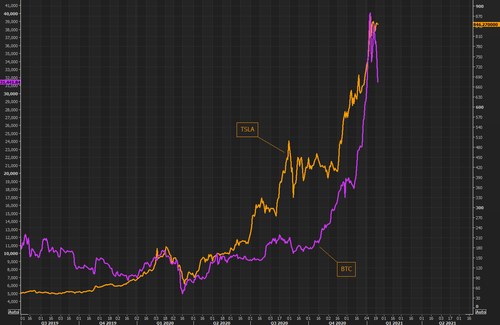

Другой параболический актив, ставший культовым, — это Tesla. Биткойн и Тесла двигались аналогичным образом, поскольку групповая психология боязни упустить рост продолжает оставаться огромной силой на этом рынке. Шорты Tesla мучительно переносились (хотя в последнее время наблюдается небольшой рост шорта), и осталось это культовое имя, которое превзошло большинство активов, включая биткойн. График, показывающий Тесла и Биткойн.

В последнее время Тесла демонстрирует желание хотя бы сделать паузу. В наши дни есть много организаций, которые «застряли» с лонгами Tesla, нравится им это здесь или нет. Один из способов для этих «лонговых парней» — взглянуть на стратегии продажи опционов. Вменённая волатильность все еще торгуются на довольно высоком уровне против реализованной волатильности, поскольку реализованная волатильность Тесла, похоже, испарилась и в последнее время перешла к горячим вещам, таким как GM.

В последнее время Тесла демонстрирует желание хотя бы сделать паузу. В наши дни есть много организаций, которые «застряли» с лонгами Tesla, нравится им это здесь или нет. Один из способов для этих «лонговых парней» — взглянуть на стратегии продажи опционов. Вменённая волатильность все еще торгуются на довольно высоком уровне против реализованной волатильности, поскольку реализованная волатильность Тесла, похоже, испарилась и в последнее время перешла к горячим вещам, таким как GM.

( Читать дальше )

Другой параболический актив, ставший культовым, — это Tesla. Биткойн и Тесла двигались аналогичным образом, поскольку групповая психология боязни упустить рост продолжает оставаться огромной силой на этом рынке. Шорты Tesla мучительно переносились (хотя в последнее время наблюдается небольшой рост шорта), и осталось это культовое имя, которое превзошло большинство активов, включая биткойн. График, показывающий Тесла и Биткойн.

В последнее время Тесла демонстрирует желание хотя бы сделать паузу. В наши дни есть много организаций, которые «застряли» с лонгами Tesla, нравится им это здесь или нет. Один из способов для этих «лонговых парней» — взглянуть на стратегии продажи опционов. Вменённая волатильность все еще торгуются на довольно высоком уровне против реализованной волатильности, поскольку реализованная волатильность Тесла, похоже, испарилась и в последнее время перешла к горячим вещам, таким как GM.

В последнее время Тесла демонстрирует желание хотя бы сделать паузу. В наши дни есть много организаций, которые «застряли» с лонгами Tesla, нравится им это здесь или нет. Один из способов для этих «лонговых парней» — взглянуть на стратегии продажи опционов. Вменённая волатильность все еще торгуются на довольно высоком уровне против реализованной волатильности, поскольку реализованная волатильность Тесла, похоже, испарилась и в последнее время перешла к горячим вещам, таким как GM.( Читать дальше )

Блог им. ruh666 |Фондовый рынок: почему нужно готовиться к скачку волатильности (перевод с elliottwave com)

- 21 января 2021, 11:35

- |

Этот индикатор волатильности «сделал серию более высоких минимумов» — и это плохой знак.

Волатильность фондового рынка похожа на американские горки — экстремальные взлеты и падения. Однако, в отличие от любящих острых ощущений гонщиков на американских горках, которые часто встают со своих мест после поездки с улыбкой, инвесторы часто уходят, хмурясь. Это потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами. При этом многие инвесторы — даже профессионалы — не ожидают сейчас скачка волатильности.

Волатильность фондового рынка похожа на американские горки — экстремальные взлеты и падения. Однако, в отличие от любящих острых ощущений гонщиков на американских горках, которые часто встают со своих мест после поездки с улыбкой, инвесторы часто уходят, хмурясь. Это потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами. При этом многие инвесторы — даже профессионалы — не ожидают сейчас скачка волатильности.

Действительно, 15 января газета San Diego Union-Tribune спросила старшего директора финансовой консультационной фирмы: «Будет ли 2021 год нестабильным для фондового рынка?». Он ответил: НЕТ: Если бы 2020 год не был годом нестабильности фондовых индексов — с пандемией, рецессией, выборами и беспорядками, — тогда разумно ожидать, что 2021 год будет относительно стабильным.

( Читать дальше )

Волатильность фондового рынка похожа на американские горки — экстремальные взлеты и падения. Однако, в отличие от любящих острых ощущений гонщиков на американских горках, которые часто встают со своих мест после поездки с улыбкой, инвесторы часто уходят, хмурясь. Это потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами. При этом многие инвесторы — даже профессионалы — не ожидают сейчас скачка волатильности.

Волатильность фондового рынка похожа на американские горки — экстремальные взлеты и падения. Однако, в отличие от любящих острых ощущений гонщиков на американских горках, которые часто встают со своих мест после поездки с улыбкой, инвесторы часто уходят, хмурясь. Это потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами. При этом многие инвесторы — даже профессионалы — не ожидают сейчас скачка волатильности.Действительно, 15 января газета San Diego Union-Tribune спросила старшего директора финансовой консультационной фирмы: «Будет ли 2021 год нестабильным для фондового рынка?». Он ответил: НЕТ: Если бы 2020 год не был годом нестабильности фондовых индексов — с пандемией, рецессией, выборами и беспорядками, — тогда разумно ожидать, что 2021 год будет относительно стабильным.

( Читать дальше )

Блог им. ruh666 |Индекс S&P: схлопывание опционных позиций вызывает «потенциал высокой волатильности»

- 19 января 2021, 19:35

- |

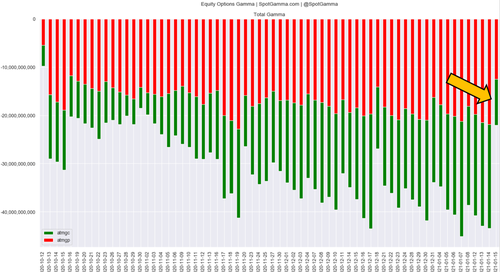

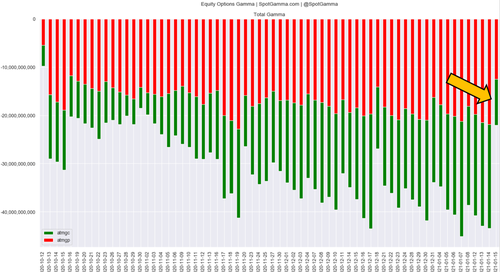

Как мы подробно рассказывали на прошлой неделе, очень крупная экспирация опционов в пятницу привела к сокращению гаммы отдельных акций примерно на 50%, что сделало рынки уязвимыми для краткосрочной волатильности.

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

( Читать дальше )

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...

Как предупреждает SpotGamma, рынки вступают в период с потенциалом высокой волатильности: Это создает волатильность, поскольку по мере того, как истекает срок действия крупных опционов, они закрываются и/или дилеры, у которых они исполяются, вынуждены прибегать к корректировке крупных хеджей. Существует множество данных, позволяющих предположить, что основная часть операций с отдельными акциями — это длинные коллы, и на основании этого мы считаем, что у дилеров (которые шортят коллы против покупки акций) есть длинные позиции по акциям для продажи. Как видно из графика ниже, после месячных OPEX за 11/20 и больших за 12/20 квартальных OPEX наблюдалась слабость ...( Читать дальше )

Блог им. ruh666 |Почему инвесторам фондового рынка нужно пристегнуть ремни безопасности (перевод с elliottwave com)

- 20 августа 2020, 11:44

- |

«Поскольку финансовые рынки фрактальны, нынешние условия никогда не сохраняются»

Аналитики Elliott Wave International давно отмечают, что периоды низкой волатильности фондового рынка почти всегда сменяются периодами высокой волатильности. Конечно, периоды низкой волатильности могут растягиваться на некоторое время, но изменения происходят рано или поздно — и это изменение часто бывает драматичным. Вот показательный пример из журнала Elliott Wave Theorist, опубликованного 23 октября 2017 года:

Аналитики Elliott Wave International давно отмечают, что периоды низкой волатильности фондового рынка почти всегда сменяются периодами высокой волатильности. Конечно, периоды низкой волатильности могут растягиваться на некоторое время, но изменения происходят рано или поздно — и это изменение часто бывает драматичным. Вот показательный пример из журнала Elliott Wave Theorist, опубликованного 23 октября 2017 года:

( Читать дальше )

Аналитики Elliott Wave International давно отмечают, что периоды низкой волатильности фондового рынка почти всегда сменяются периодами высокой волатильности. Конечно, периоды низкой волатильности могут растягиваться на некоторое время, но изменения происходят рано или поздно — и это изменение часто бывает драматичным. Вот показательный пример из журнала Elliott Wave Theorist, опубликованного 23 октября 2017 года:

Аналитики Elliott Wave International давно отмечают, что периоды низкой волатильности фондового рынка почти всегда сменяются периодами высокой волатильности. Конечно, периоды низкой волатильности могут растягиваться на некоторое время, но изменения происходят рано или поздно — и это изменение часто бывает драматичным. Вот показательный пример из журнала Elliott Wave Theorist, опубликованного 23 октября 2017 года:

( Читать дальше )

Блог им. ruh666 |Европа: «Волатильность становится вирусной». (перевод с elliottwave com)

- 11 марта 2020, 20:29

- |

Европейский финансовый прогноз на март 2020 года, выдержка «Унция предупреждений ...»  Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

( Читать дальше )

Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

Как говорится, это стоит потраченных усилий, поэтому большую часть года мы потратили на то, чтобы предвидеть существенные потрясения на фондовом рынке.

( Читать дальше )

Блог им. ruh666 |Что кредитные спреды говорят об акциях США (перевод с elliottwave com)

- 02 марта 2020, 20:32

- |

Примечание редактора: с технической точки зрения давление на американские акции создавалось долгое время.

В текущем Краткосрочном обновлении, опубликованном в среду при закрытии рынков, Стивен Хохберг анализирует, что говорят некоторые из этих ключевых индикаторов. Один из индикаторов — кредитные спреды — прямо сейчас заявляет о потенциале фондового рынка США.

Этот контент обычно доступен только нашим платным подписчикам; не пропустите это.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Повод для опасности на фондовом рынке усиливался, и Финансовый прогноз волн Эллиотта и Краткосрочное обновление предупредили читателей о многих ключевых проблемных точках.

Например, в октябре EWFF обсудил ряд разнонаправленных фондовых индексов, некоторые из которых достигли новых максимумов и других, таких как индекс малой капитализации S & P 600, транспортный индекс Доу-Джонса и составной индекс Value Line, которые не смогли подтвердить эти движения.

( Читать дальше )

В текущем Краткосрочном обновлении, опубликованном в среду при закрытии рынков, Стивен Хохберг анализирует, что говорят некоторые из этих ключевых индикаторов. Один из индикаторов — кредитные спреды — прямо сейчас заявляет о потенциале фондового рынка США.

Этот контент обычно доступен только нашим платным подписчикам; не пропустите это.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.Повод для опасности на фондовом рынке усиливался, и Финансовый прогноз волн Эллиотта и Краткосрочное обновление предупредили читателей о многих ключевых проблемных точках.

Например, в октябре EWFF обсудил ряд разнонаправленных фондовых индексов, некоторые из которых достигли новых максимумов и других, таких как индекс малой капитализации S & P 600, транспортный индекс Доу-Джонса и составной индекс Value Line, которые не смогли подтвердить эти движения.

( Читать дальше )

Блог им. ruh666 |Акции США: как 2 «прорыва линии тренда» предвидели скачок волатильности (перевод с elliottwave com)

- 02 марта 2020, 15:58

- |

Анализ DJIA относительно индекса волатильности CBOE позволил понять, что ожидать дальше

Если вы регулярно пользуетесь финансовыми новостями, вы знаете, что большинство финансовых журналистов связывают резкий скачок волатильности на фондовом рынке с коронавирусом.

Если вы регулярно пользуетесь финансовыми новостями, вы знаете, что большинство финансовых журналистов связывают резкий скачок волатильности на фондовом рынке с коронавирусом.

Тем не менее, проблема со связью опасений коронавируса с большим скачком волатильности заключается в том, что эти опасения существовали в течение нескольких недель до падения цен на акции.

Фактически, с новостями о распространении коронавируса повсюду, этот заголовок появился совсем недавно, 19 февраля — за три торговых дня до начала коллапса (CNBC):

S&P 500 и Nasdaq подскочили до рекордных максимумов, Dow набирает более 100 пунктов

Итак, если беспокойство по поводу коронавируса было «причиной» скачка волатильности рынка, было ли оно также «причиной» недавних рекордных максимумов S & P 500 и Nasdaq? Едва ли.

( Читать дальше )

Если вы регулярно пользуетесь финансовыми новостями, вы знаете, что большинство финансовых журналистов связывают резкий скачок волатильности на фондовом рынке с коронавирусом.

Если вы регулярно пользуетесь финансовыми новостями, вы знаете, что большинство финансовых журналистов связывают резкий скачок волатильности на фондовом рынке с коронавирусом.Тем не менее, проблема со связью опасений коронавируса с большим скачком волатильности заключается в том, что эти опасения существовали в течение нескольких недель до падения цен на акции.

Фактически, с новостями о распространении коронавируса повсюду, этот заголовок появился совсем недавно, 19 февраля — за три торговых дня до начала коллапса (CNBC):

S&P 500 и Nasdaq подскочили до рекордных максимумов, Dow набирает более 100 пунктов

Итак, если беспокойство по поводу коронавируса было «причиной» скачка волатильности рынка, было ли оно также «причиной» недавних рекордных максимумов S & P 500 и Nasdaq? Едва ли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс