SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |S&P 500, вопреки всякой логике, вновь вступает в бычий рынок

- 27 марта 2020, 20:36

- |

Пандемия коронавируса заставила мировую экономику остановиться. Основные фондовые индексы США сделали свое самое быстрое погружение в медвежий рынок в истории. Менее чем за два месяца DJIA и S&P 500 потеряли 38,4% и 35,4% соответственно. «Вирус только начинает распространяться в Соединенных Штатах, рынок идет гораздо ниже!» «Рецессия неизбежна, акции будут раздавлены, все продадут!» «Акции будут падать, когда будет опубликован первоначальный отчет по заявкам на пособие по безработице! На этой неделе будут миллионы безработных!» В такой страшной и пессимистичной обстановке вы, возможно, слышали множество подобных прогнозов за прошедшую неделю. И действительно, США просто превзошли Китай как страну с наибольшим количеством случаев COVID-19. Скорее всего, рецессия уже началась, и центральные банки по всему миру тратят триллионы на спасение экономики. Вчера число заявок на пособие по безработице составило 3,283 млн., Что является абсолютным негативным показателем. Тем не менее, несмотря на всю логику и пессимизм, фондовый рынок вырос. И S&P 500, и DJIA растут в течение трех дней подряд. Вчера индексы фактически пересекли отметку восстановления 20% от соответствующих минимумов понедельника, технически возвращаясь на территорию бычьего рынка. Если вы изо всех сил пытаетесь выяснить, почему рынок растет на фоне волны обоснованного пессимизма, вы не одиноки. Тем не менее, был способ предвидеть бычий разворот на этой неделе. Наши подписчики получили следующий график до открытия в понедельник, 23 марта. Это показывает, что с точки зрения волновых паттернов Эллиотта, внезапный отскок имеет большой смысл.

( Читать дальше )

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 26 )

Блог им. ruh666 |Готов ли Dow Jones Transports к восстановлению?

- 23 марта 2020, 16:08

- |

Пандемия коронавируса наносит ущерб мировой экономике. Правительства закрывают торговые центры, рестораны и буквально всевозможные общественные места и даже закрывают целые города. Между тем индексы фондового рынка находятся в свободном падении. S & P 500 упал на 28,7% с начала года, а Dow Jones Industrials потерял 35,2% с середины февраля. В этом отношении тот факт, что индекс Dow Jones Transportation Average также упал, неудивителен. Интересно, однако, что этот менее прослеживаемый индекс послал предупреждение еще летом 2019 года. Мир еще не услышал о COVID-19, и экономика работала на полную мощность. Однако, вместо того, чтобы позволить самоуспокоенности обосноваться, мы искали ранние признаки того, что десятилетний бычий рынок заканчивается. 8 июля 2019 года мы обнаружили один такой знак на недельном графике Dow Jones Transports, показанном ниже.

График показал, что восходящий тренд со дня финансового кризиса в марте 2009 года сформировал полный пятиволновой импульс. Обозначенный I-II-III-IV-V, этот паттерн означал, что должна последовать трехволновая коррекция. Падение до 8637 в декабре 2018 года было слишком мелким, чтобы быть всем этим. Вместо этого мы подумали, что идет работа над большим корректирующим паттерном. Коррекции обычно стирают всю пятую волну. W-X-Y двойной зигзаг имеет смысл. «Волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией» была «недостающим кусочком головоломки». Спустя восемь месяцев рецессия практически гарантирована. Экономисты Goldman Sachs прогнозируют жестокое сокращение ВВП на 24% во втором квартале. Между тем, Dow Jones Transports падал ниже 6500 на прошлой неделе. Взглянем:

График показал, что восходящий тренд со дня финансового кризиса в марте 2009 года сформировал полный пятиволновой импульс. Обозначенный I-II-III-IV-V, этот паттерн означал, что должна последовать трехволновая коррекция. Падение до 8637 в декабре 2018 года было слишком мелким, чтобы быть всем этим. Вместо этого мы подумали, что идет работа над большим корректирующим паттерном. Коррекции обычно стирают всю пятую волну. W-X-Y двойной зигзаг имеет смысл. «Волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией» была «недостающим кусочком головоломки». Спустя восемь месяцев рецессия практически гарантирована. Экономисты Goldman Sachs прогнозируют жестокое сокращение ВВП на 24% во втором квартале. Между тем, Dow Jones Transports падал ниже 6500 на прошлой неделе. Взглянем:

( Читать дальше )

График показал, что восходящий тренд со дня финансового кризиса в марте 2009 года сформировал полный пятиволновой импульс. Обозначенный I-II-III-IV-V, этот паттерн означал, что должна последовать трехволновая коррекция. Падение до 8637 в декабре 2018 года было слишком мелким, чтобы быть всем этим. Вместо этого мы подумали, что идет работа над большим корректирующим паттерном. Коррекции обычно стирают всю пятую волну. W-X-Y двойной зигзаг имеет смысл. «Волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией» была «недостающим кусочком головоломки». Спустя восемь месяцев рецессия практически гарантирована. Экономисты Goldman Sachs прогнозируют жестокое сокращение ВВП на 24% во втором квартале. Между тем, Dow Jones Transports падал ниже 6500 на прошлой неделе. Взглянем:

График показал, что восходящий тренд со дня финансового кризиса в марте 2009 года сформировал полный пятиволновой импульс. Обозначенный I-II-III-IV-V, этот паттерн означал, что должна последовать трехволновая коррекция. Падение до 8637 в декабре 2018 года было слишком мелким, чтобы быть всем этим. Вместо этого мы подумали, что идет работа над большим корректирующим паттерном. Коррекции обычно стирают всю пятую волну. W-X-Y двойной зигзаг имеет смысл. «Волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией» была «недостающим кусочком головоломки». Спустя восемь месяцев рецессия практически гарантирована. Экономисты Goldman Sachs прогнозируют жестокое сокращение ВВП на 24% во втором квартале. Между тем, Dow Jones Transports падал ниже 6500 на прошлой неделе. Взглянем:( Читать дальше )

Блог им. ruh666 |Вот что сигнализировало об окончании восходящего тренда на фондовом рынке (перевод с elliottwave com

- 16 марта 2020, 20:31

- |

Когда публика полностью придерживается тенденции… эта тенденция иссыхает

При анализе фондового рынка мы смотрим на более 100 индикаторов.

При анализе фондового рынка мы смотрим на более 100 индикаторов.

Что ж, сразу после начала нового года одна из вещей, которая бросилась в глаза аналитикам EWI, заключалась в том, что публика яростно впрыгивала в восходящий тренд фондового рынка (тогда).

Действительно, в неделю с 17 января покупки опционов колл у мелких трейдеров подскочили до 46%, самого высокого уровня после показа 47% в течение недель 12 октября 2007 года и 2 ноября 2007 года. Показатели октября 2007 года совпали с началом снижения на 54% в Доу. Максимальный рекорд покупок колл у мелких трейдеров в марте и апреле 2000 года составил 52%, что совпало с очередной исторической вершиной фондового рынка.

Наш февральский финансовый прогноз по волнам Эллиотта, опубликованный 7 февраля, упомянул скачок в покупке мелких трейдеров и сказал:

Общественность, как правило, наиболее полно придерживается тенденции, когда она приближается к своему концу.

( Читать дальше )

При анализе фондового рынка мы смотрим на более 100 индикаторов.

При анализе фондового рынка мы смотрим на более 100 индикаторов.Что ж, сразу после начала нового года одна из вещей, которая бросилась в глаза аналитикам EWI, заключалась в том, что публика яростно впрыгивала в восходящий тренд фондового рынка (тогда).

Действительно, в неделю с 17 января покупки опционов колл у мелких трейдеров подскочили до 46%, самого высокого уровня после показа 47% в течение недель 12 октября 2007 года и 2 ноября 2007 года. Показатели октября 2007 года совпали с началом снижения на 54% в Доу. Максимальный рекорд покупок колл у мелких трейдеров в марте и апреле 2000 года составил 52%, что совпало с очередной исторической вершиной фондового рынка.

Наш февральский финансовый прогноз по волнам Эллиотта, опубликованный 7 февраля, упомянул скачок в покупке мелких трейдеров и сказал:

Общественность, как правило, наиболее полно придерживается тенденции, когда она приближается к своему концу.

( Читать дальше )

Блог им. ruh666 |Dow Jones и S&P 500, скорее всего, ещё не допадали

- 13 марта 2020, 20:33

- |

Если мы посмотрим на график фьючерса Dow Jones, то увидим, что минимум декабря 2018 года пробит, то есть коррекция с верхов 2018 — иррегулярная плоская (сходящийся треугольник уже можно исключить, расходящиеся крайне редки). В S&P вряд ли разметка будет другой, поэтому треугольник тоже можно исключить. Соответственно, снижение с максимумов года должно быть импульсом или КДТ. Если импульс, что более вероятно, то в нём не хватает пятой волны. В случае КДТ можно размечать по-разному, но в любом раскладе он тоже не закончен. Цели, которые я считал усреднёнными (умеренными), около 2400 по фьючерсу, сделаны. Дальше они могут быть любыми вплоть до района 1750. По времени в течение месяца, скорее всего, отстреляемся.

В S&P вряд ли разметка будет другой, поэтому треугольник тоже можно исключить. Соответственно, снижение с максимумов года должно быть импульсом или КДТ. Если импульс, что более вероятно, то в нём не хватает пятой волны. В случае КДТ можно размечать по-разному, но в любом раскладе он тоже не закончен. Цели, которые я считал усреднёнными (умеренными), около 2400 по фьючерсу, сделаны. Дальше они могут быть любыми вплоть до района 1750. По времени в течение месяца, скорее всего, отстреляемся.

( Читать дальше )

В S&P вряд ли разметка будет другой, поэтому треугольник тоже можно исключить. Соответственно, снижение с максимумов года должно быть импульсом или КДТ. Если импульс, что более вероятно, то в нём не хватает пятой волны. В случае КДТ можно размечать по-разному, но в любом раскладе он тоже не закончен. Цели, которые я считал усреднёнными (умеренными), около 2400 по фьючерсу, сделаны. Дальше они могут быть любыми вплоть до района 1750. По времени в течение месяца, скорее всего, отстреляемся.

В S&P вряд ли разметка будет другой, поэтому треугольник тоже можно исключить. Соответственно, снижение с максимумов года должно быть импульсом или КДТ. Если импульс, что более вероятно, то в нём не хватает пятой волны. В случае КДТ можно размечать по-разному, но в любом раскладе он тоже не закончен. Цели, которые я считал усреднёнными (умеренными), около 2400 по фьючерсу, сделаны. Дальше они могут быть любыми вплоть до района 1750. По времени в течение месяца, скорее всего, отстреляемся.

( Читать дальше )

Блог им. ruh666 |Прогноз Dow Jones Industrial Average и S&P 500 (перевод с elliottwave com)

- 13 марта 2020, 16:24

- |

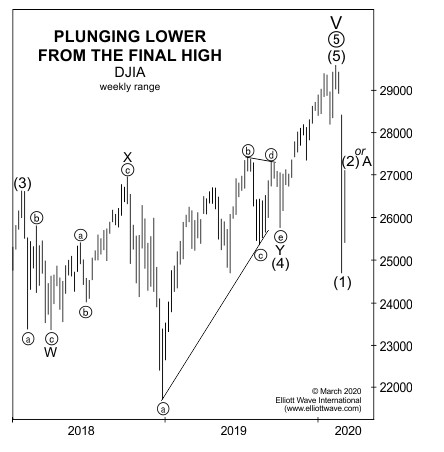

Когда EWFF вышел в прошлом месяце, промышленный индекс Доу-Джонса только что завершил четыре последовательных открытия с гэпами вверх, подняв индекс до новых максимумов. Тем не менее, три графика, которые мы опубликовали на странице 2 этого выпуска, показали полное пятиволновое продвижение в начальной и средней размерности. Другими словами, мы оценилирост как окончательный. 12 февраля Dow достиг вершины в 29 568,50, в то время как S&P 500 продержался на несколько дней дольше, достигнув максимума в 3393,52 19 февраля. Медвежьи рынки всегда покрывают большую площадь за более короткий период времени, чем бычьи, поэтому мы имеем заранее готовил читателей к тому, что последует за завершением пятой волны в нескольких размерностях тренда. DJIA снизился на 17% за одиннадцать торговых дней. Как правило, самые сильные и быстрые ходы происходят в третьей волне пятиволновой модели, но первоначальное падение рынка с февральской вершины было настолько быстрым и резким, что Bloomberg назвал его «статистикой настолько шокирующей, что в нее трудно поверить». Это было наихудшее недельное снижение в процентах с недели 10 октября 2008 года, попавшее в середину (третья третья волна) Великого кредитного кризиса.

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Глобальный разворот рынков (таки объявил в очередной раз Пректер-elliottwave com)

- 12 марта 2020, 15:36

- |

Ещё в конце лета Пректер размечал (тогда ещё предполагаемое) текущее падение рынка как часть волны (4)

Но не удержался и снова поставил окончание большого суперцикла на последнем максимуме, что видно из раздела «Акции США» Финансового прогноза за март 2020 (о бесплатном доступе к нему здесь).

Я всё-таки считаю, что текущее падение — часть волны (4), скорее всего, плоской, но, возможно, сходящегося треугольника. Кроме того, вершина перед глобальным разворотом должна сопровождаться тотальной эйфорией, чего в этот раз мы не видели.

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и

( Читать дальше )

Блог им. ruh666 |Что кредитные спреды говорят об акциях США (перевод с elliottwave com)

- 02 марта 2020, 20:32

- |

Примечание редактора: с технической точки зрения давление на американские акции создавалось долгое время.

В текущем Краткосрочном обновлении, опубликованном в среду при закрытии рынков, Стивен Хохберг анализирует, что говорят некоторые из этих ключевых индикаторов. Один из индикаторов — кредитные спреды — прямо сейчас заявляет о потенциале фондового рынка США.

Этот контент обычно доступен только нашим платным подписчикам; не пропустите это.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Повод для опасности на фондовом рынке усиливался, и Финансовый прогноз волн Эллиотта и Краткосрочное обновление предупредили читателей о многих ключевых проблемных точках.

Например, в октябре EWFF обсудил ряд разнонаправленных фондовых индексов, некоторые из которых достигли новых максимумов и других, таких как индекс малой капитализации S & P 600, транспортный индекс Доу-Джонса и составной индекс Value Line, которые не смогли подтвердить эти движения.

( Читать дальше )

В текущем Краткосрочном обновлении, опубликованном в среду при закрытии рынков, Стивен Хохберг анализирует, что говорят некоторые из этих ключевых индикаторов. Один из индикаторов — кредитные спреды — прямо сейчас заявляет о потенциале фондового рынка США.

Этот контент обычно доступен только нашим платным подписчикам; не пропустите это.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.

Взято из краткосрочного отчета США, среда, 27 февраля 2020 г.Повод для опасности на фондовом рынке усиливался, и Финансовый прогноз волн Эллиотта и Краткосрочное обновление предупредили читателей о многих ключевых проблемных точках.

Например, в октябре EWFF обсудил ряд разнонаправленных фондовых индексов, некоторые из которых достигли новых максимумов и других, таких как индекс малой капитализации S & P 600, транспортный индекс Доу-Джонса и составной индекс Value Line, которые не смогли подтвердить эти движения.

( Читать дальше )

Блог им. ruh666 |Акции США: как 2 «прорыва линии тренда» предвидели скачок волатильности (перевод с elliottwave com)

- 02 марта 2020, 15:58

- |

Анализ DJIA относительно индекса волатильности CBOE позволил понять, что ожидать дальше

Если вы регулярно пользуетесь финансовыми новостями, вы знаете, что большинство финансовых журналистов связывают резкий скачок волатильности на фондовом рынке с коронавирусом.

Если вы регулярно пользуетесь финансовыми новостями, вы знаете, что большинство финансовых журналистов связывают резкий скачок волатильности на фондовом рынке с коронавирусом.

Тем не менее, проблема со связью опасений коронавируса с большим скачком волатильности заключается в том, что эти опасения существовали в течение нескольких недель до падения цен на акции.

Фактически, с новостями о распространении коронавируса повсюду, этот заголовок появился совсем недавно, 19 февраля — за три торговых дня до начала коллапса (CNBC):

S&P 500 и Nasdaq подскочили до рекордных максимумов, Dow набирает более 100 пунктов

Итак, если беспокойство по поводу коронавируса было «причиной» скачка волатильности рынка, было ли оно также «причиной» недавних рекордных максимумов S & P 500 и Nasdaq? Едва ли.

( Читать дальше )

Если вы регулярно пользуетесь финансовыми новостями, вы знаете, что большинство финансовых журналистов связывают резкий скачок волатильности на фондовом рынке с коронавирусом.

Если вы регулярно пользуетесь финансовыми новостями, вы знаете, что большинство финансовых журналистов связывают резкий скачок волатильности на фондовом рынке с коронавирусом.Тем не менее, проблема со связью опасений коронавируса с большим скачком волатильности заключается в том, что эти опасения существовали в течение нескольких недель до падения цен на акции.

Фактически, с новостями о распространении коронавируса повсюду, этот заголовок появился совсем недавно, 19 февраля — за три торговых дня до начала коллапса (CNBC):

S&P 500 и Nasdaq подскочили до рекордных максимумов, Dow набирает более 100 пунктов

Итак, если беспокойство по поводу коронавируса было «причиной» скачка волатильности рынка, было ли оно также «причиной» недавних рекордных максимумов S & P 500 и Nasdaq? Едва ли.

( Читать дальше )

Блог им. ruh666 |Является ли Коронавирус Черным лебедем, провалившим Dow Jones?

- 27 февраля 2020, 15:50

- |

Акции по всему миру распродавались в понедельник из-за опасений, что коронавирус выйдет из-под контроля. Вирус, похоже, распространяется из Азии в Европу, так как Италия объявила, что ставит на карантин 12 городов. Dow Jones упал на 3,56% в ответ на новости, в то время как S & P 500 потерял 3,35%. Теперь все задаются вопросом, является ли это началом более значительного падения акций или возможности покупки. Мы поделились своим мнением по этому вопросу еще в октябре 2019 года, когда коронавирус был далек от заголовков. Вместо этого мы основывали нашу логику на анализе волн Эллиотта на 4-часовом графике ниже.

4-часовой график Доу-Джонса показал, что восстановление рынка с 21 713 носит корректирующий характер. Это выглядело как простая (a) — (b) — © зигзагообразная коррекция с треугольником в волне (b). Это означало, что в среднесрочной перспективе можно ожидать более высоких уровней. С другой стороны, треугольники предшествуют заключительной волне большей последовательности. Следовательно, эта модель также означала, что «длинная позиция в DJIA выше 28 000 не стоит риска». Как только волна © закончилась, должен был произойти заметный медвежий разворот. Доу Джонс достиг 29 569 ранее в этом месяце, но теперь вернулся ниже отметки 28 тыс. Обновленный график ниже показывает, что коронавирус действительно может быть катализатором, которого так долго ждали медведи.

4-часовой график Доу-Джонса показал, что восстановление рынка с 21 713 носит корректирующий характер. Это выглядело как простая (a) — (b) — © зигзагообразная коррекция с треугольником в волне (b). Это означало, что в среднесрочной перспективе можно ожидать более высоких уровней. С другой стороны, треугольники предшествуют заключительной волне большей последовательности. Следовательно, эта модель также означала, что «длинная позиция в DJIA выше 28 000 не стоит риска». Как только волна © закончилась, должен был произойти заметный медвежий разворот. Доу Джонс достиг 29 569 ранее в этом месяце, но теперь вернулся ниже отметки 28 тыс. Обновленный график ниже показывает, что коронавирус действительно может быть катализатором, которого так долго ждали медведи.

( Читать дальше )

4-часовой график Доу-Джонса показал, что восстановление рынка с 21 713 носит корректирующий характер. Это выглядело как простая (a) — (b) — © зигзагообразная коррекция с треугольником в волне (b). Это означало, что в среднесрочной перспективе можно ожидать более высоких уровней. С другой стороны, треугольники предшествуют заключительной волне большей последовательности. Следовательно, эта модель также означала, что «длинная позиция в DJIA выше 28 000 не стоит риска». Как только волна © закончилась, должен был произойти заметный медвежий разворот. Доу Джонс достиг 29 569 ранее в этом месяце, но теперь вернулся ниже отметки 28 тыс. Обновленный график ниже показывает, что коронавирус действительно может быть катализатором, которого так долго ждали медведи.

4-часовой график Доу-Джонса показал, что восстановление рынка с 21 713 носит корректирующий характер. Это выглядело как простая (a) — (b) — © зигзагообразная коррекция с треугольником в волне (b). Это означало, что в среднесрочной перспективе можно ожидать более высоких уровней. С другой стороны, треугольники предшествуют заключительной волне большей последовательности. Следовательно, эта модель также означала, что «длинная позиция в DJIA выше 28 000 не стоит риска». Как только волна © закончилась, должен был произойти заметный медвежий разворот. Доу Джонс достиг 29 569 ранее в этом месяце, но теперь вернулся ниже отметки 28 тыс. Обновленный график ниже показывает, что коронавирус действительно может быть катализатором, которого так долго ждали медведи.( Читать дальше )

Блог им. ruh666 |«DOW упал на 1000 пунктов» Узнайте, почему Коронавирус НЕ виноват в этом (перевод с elliottwave com)

- 26 февраля 2020, 19:28

- |

Коронавирус убивал людей по всему миру в январе и феврале.

Этот период действительно показал пару резких реакций на «плохие» новости о его вспышке. Тем не менее, фондовый рынок продолжал приходить к новым рекордным максимумам почти все время. (Для вас это звучит как «медвежий рынок, вызванный вирусом»?)

И теперь инвесторы вдруг, похоже, «поняли»?

Ну, это общепринятый взгляд.

Вы верите в эту историю? Если нет… то правильно.

Да, «логика» истории очень соблазнительна, в поверхностном смысле: «А вызывает Б.»

Но спросите основных аналитиков:

«Почему только сейчас? Почему «А» не вызвало «Б» неделю назад? Две недели назад? Три?

«Почему инвесторы игнорировали недели страшных предупреждений о коронавирусе — от CDC, ВОЗ, даже ФРС?»

Вы не услышите удовлетворительного ответа. Просто больше попыток выстроить круг.

Итак, позвольте нам дать вам ответ, на который вы можете полагаться.

( Читать дальше )

Этот период действительно показал пару резких реакций на «плохие» новости о его вспышке. Тем не менее, фондовый рынок продолжал приходить к новым рекордным максимумам почти все время. (Для вас это звучит как «медвежий рынок, вызванный вирусом»?)

И теперь инвесторы вдруг, похоже, «поняли»?

Ну, это общепринятый взгляд.

Вы верите в эту историю? Если нет… то правильно.

Да, «логика» истории очень соблазнительна, в поверхностном смысле: «А вызывает Б.»

Но спросите основных аналитиков:

«Почему только сейчас? Почему «А» не вызвало «Б» неделю назад? Две недели назад? Три?

«Почему инвесторы игнорировали недели страшных предупреждений о коронавирусе — от CDC, ВОЗ, даже ФРС?»

Вы не услышите удовлетворительного ответа. Просто больше попыток выстроить круг.

Итак, позвольте нам дать вам ответ, на который вы можете полагаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс