Блог им. point_31 |АЛРОСА - спектакль окончен

- 01 сентября 2021, 09:50

- |

У инвесторов есть одно правило. Не должно быть любимых компаний, отношение к которым может быть необъективно. Долгие годы АЛРОСА — была для меня именно такой. Мне удалось победить свою любовь, хотя и продолжал держать в портфеле ее акции. Сегодня проверим, насколько объективнее я стал.

Вся эксклюзивная аналитика в Telegram. Подписывайтесь!

Прошлый год для компании стал настоящим испытанием. Локдауны заставили приостановить аукционы, а продажи алмазно-бриллиантовой продукции просто рухнули. На фоне низкой базы прошлого года, результаты первого полугодия выглядят просто потрясающими.

Выручка АЛРОСА выросла в 2,5 раза до 184 млрд рублей. Этому способствовал рост цен на алмазы и увеличение объемов продаж. IDEX Diamond Index переписал локальные максимумы и останавливаться пока не планирует. Выпавшие объемы закупок органными предприятиями в прошлом году, компенсируются ростом спроса в текущем. Отсюда и такие цены.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. point_31 |АЛРОСА - алмазное лето

- 19 июля 2021, 12:04

- |

АЛРОСА, как и многие сырьевые компании, первую половину 2021 года провела на позитивной ноте. Подрастали не только цены на продукцию, но и акции. Котировки алмазной компании несколько раз переписывали исторические максимумы и вплотную подошли к отметке в 140 рублей. Есть ли шанс на продолжение тенденции? Давайте разбираться.

В целом, первое полугодие для компании завершилось успешно. Предварительные выводы делаю только на основании производственных показателей за этот период. Общий объем продаж алмазно-бриллиантовой продукции за 6 месяцев составил $2,4 млрд, увеличившись в 2,5 раза по сравнению с 2020 годом. Там общая сумма не превысила и 1 ярда. Всему виной пандемия и системные проблемы в отрасли.

Куда же делись эти самые проблемы в 2021 году? По факту — никуда. Вся та же беда в огранной отрасли в Индии, пандемия и карантинные ограничения. Однако, все это не мешает проводить аукционы и продавать алмазы. Конечно же нужно еще дождаться операционных результатов и посмотреть на объем реализации, но сегодня нас больше интересует цена на эти самые алмазы.

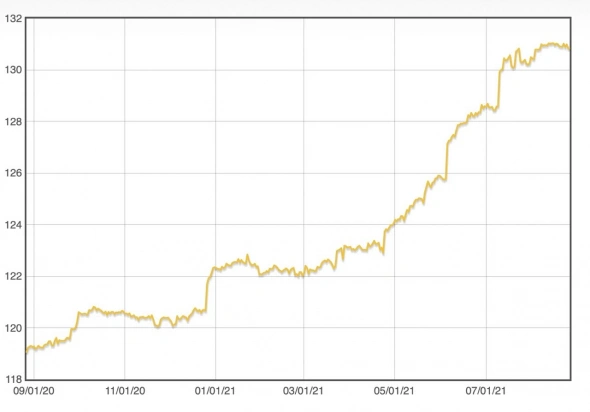

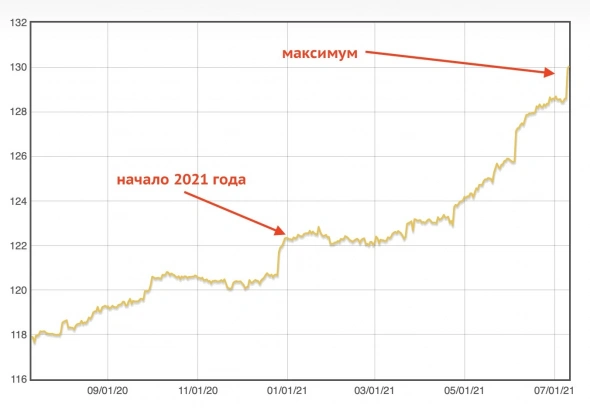

В качестве бенчмарк можно использовать The Diamond Index, который в полной мере отображает цены на алмазную продукцию. Данный индекс находится на своих максимальных значениях за последние годы, выше 130 п., что и привело к рекордным показателям компании. Дальнейшее движение котировок АЛРОСА будет напрямую связано с движением индекса и цен реализации.

( Читать дальше )

Блог им. point_31 |Бриллианты, дивиденды и газ в итогах недели

- 10 июля 2021, 12:27

- |

Индекс Мосбиржи не удержался на своих максимумах выше 3900 п. и ушел в коррекцию. Поводом послужило широкомасштабное падение рынков в США и желание инвесторов зафиксировать накопившуюся прибыль.

ОПЕК+ никак не могут определиться с планами на будущее. Встреча, которую уже откладывали несколько раз и вовсе была перенесена на неопределенный срок. Все это вызывает повышенную волатильность в котировках черного золота. В течение недели нефть успела сходить на 72 и вновь оттолкнулась вверх.

А вот доллар все же отпустили, что позволило ему слетать вплоть до 75 рублей. Напомню, что я ожидаю взрывного роста только после выборов, но даже текущий подскок из зоны 72-73 приятен глазу.

Дивидендный сезон в самом разгаре. Рынок в моменте лишается капитализации за счет выплат. Уже свои реестры закрыли на этой недели: МТС, потерявший 9,3%, Детский мир похудел на 5,8%, Русгидро на 4,6% и Ростелеком на 4% по обычке и на 4,4% по префам. Лензолото уже в этот понедельник откроется гэпом, который почти полностью убьет котировки.

АЛРОСА представила сильные операционные результаты за 2 квартал, чем позволила быкам поднять капитализацию за неделю на 3,7%. Компания уверенно наращивает продажи бриллиантовой продукции и смотрится лучше рынка в текущей обстановке.

В лидерах роста за неделю оказались бумаги Газпрома +3,1%, который так воодушевился ценами на газ в Европе, что вплотную подошел к отметке в 300 рублей за акцию. Спотовая цена газа в Европе вчера прибавила 9%. Цена газа с поставкой в понедельник, 12 июля на хабе TTF в Нидерландах выросла до $451, что дает повод и дальше двигаться котировкам газового монополиста.

Остальной нефтегазовый сектор разнонаправленно. Лукойл откатывается от своих максимумов и теряет за неделю 3,1%, Новатэк 2,2%. Сургутнефтегаз преф следуют за долларом и прибавляют 3,1%. Уже скоро состоится закрытие реестра акционеров на получение дивидендов, акции рухнут на 15%, после чего будем снова присматриваться к покупкам.

На прошедшей неделе подбили с вами итоги первого полугодия и посмотрели на планы на второе. Получилась большая статья. На следующей приступим к изучению производственных показателей некоторых компаний перед публикацией отчетов МСФО за второй квартал.

( Читать дальше )

Блог им. point_31 |АЛРОСА - алмаз на рынке РФ. Мосбиржа для молодежи. Дивиденды Лукойла

- 11 июня 2021, 12:20

- |

Сегодня посмотрим на причины роста АЛРОСы, целевые уровни Лукойла и его дивиденды, а также разберем Мосбиржу. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 08.06.21:

( Читать дальше )

Блог им. point_31 |АЛРОСА - держать нельзя продавать

- 07 июня 2021, 19:53

- |

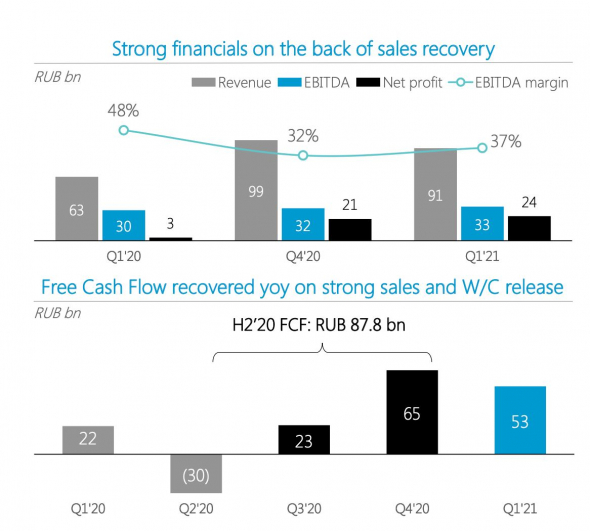

Несмотря на пандемию, компании удалось сохранить рентабельность бизнеса, и к концу сезона перейти к росту. Четвертый квартал завершился на позитивной ноте. Восстановление отрасли позитивно повлияло на котировки, которые переписали исторические максимумы. В этой статье разберем результаты за первый квартал текущего года, а также дальнейшие перспективы.

Выручка от продаж за первый квартал выросла на 45% до 90,8 млрд рублей. На рост повлияло снижение курса рубля. Напомню, в начале 2020 года курс был на уровне 62-64 рубля. Также увеличились и объёмы реализации. Спрос со стороны конечных потребителей в США и Китае растет.

А вот динамика себестоимости продаж не радует. За период добавила 77%, в основном за счет переоценок запасов алмазов, руды и песков в размере 20,2 млрд рублей. Операционные расходы также увеличились на 15% до 7,6 млрд рублей. Обратная переоценка курсовых разниц оказала на этот раз положительное влияние. Как итог, чистая прибыль компании за первый квартал выросла в 8 раз до 24 млрд рублей.

Высокие продажи и низкие затраты на инвестиции дали возможность АЛРОСА нарастить свободный денежный поток до рекордных 52,7 млрд рублей. Вкупе с отрицательным долгом (NetDebt/EBITDA = -0,2x) позволили руководству даже после тяжелого 2020 года рекомендовать высокие дивиденды. Выплата составит 9,54 рубля на акцию или 8% доходности по текущим.

АЛРОСА продолжает оставаться стабильной дивидендной историей. Отсутствующий долг и низкая база 2020 года сыграют нам на руку и во втором квартале. АЛРОСА даже не пришлось прибегать к помощи Гохран, которому планировались продажи излишек продукции. Компания справляется и с операционными расходами.

Для меня АЛРОСА остается перспективной идеей и уникальным бизнесом, который даже без значительных апсайдов, может позволить инвесторам получать стабильные дивиденды. Покупки с текущих уровней могут быть опасны, но удержание ранее набранных позиций в текущей ситуации для меня будет лучшим решением.

Мой Telegram «ИнвестТема» - https://t.me/particular_trader

Блог им. point_31 |Золотые горы ВТБ в итогах недели

- 24 апреля 2021, 12:47

- |

Индекс Мосбиржи завершил неделю без выраженной динамики, минус 0,04% и замер на своем историческом максимуме. Для подтверждения роста, индексу необходимо ударно пробивать 3600 п. и ускоряться. Если этого не произойдет в течение следующей недели, можем уйти в коррекцию.

Нефть аккуратно ударилась в сопротивление на $68 и откатилась. Значимых новостей нет, а вот предстоящая экспирация на рынке, может повысить волатильность черного золота. Тем не менее, локальный максимум на $70 будет притягивать спекулянтов.

В прошлых итогах недели я говорил о возможном склизе вниз по доллару. Собственно, так и произошло. Магнитный уровень в 76 рублей выступает лакмусовой бумажкой. При нахождении под ним будут давить на 73 рубля, все что выше — на 79. Данную ситуацию я рассматриваю только с точки зрения наращивания валюты в портфеле США.

Свое триумфальное шествие продолжают металлурги. Пробежимся по основным металлам в динамике за последний год: медь +82%, никель + 33%, палладий +44%, платина +59%, алюминий +60%, сталь +78%. И это годовая динамика. Я думаю объяснять не стоит откуда взялся бешеный рост акций металлургов и горнодобытчиков последних месяцев.

( Читать дальше )

Блог им. point_31 |АЛРОСА - считаем дивиденды вместе

- 24 марта 2021, 10:05

- |

В предыдущей статьи мы с вами посмотрели на динамику финансовых результатов. Как мы выяснили не все так плохо у компании с бизнесом, а восстановление спроса на алмазно-бриллиантовую продукцию в мире может дать дополнительные апсайды. Также не стоит забывать о теперь уже низкой базе 2020 года, которая отразится на результатах 2021 года. Но этого стоит ожидать только во втором квартале.

В этой же статье хочу отдельно остановиться на дивидендах, ведь именно этот фактор привлекал внимание инвесторов в последние годы. С 2016 года средняя див доходность остается на уровне 7,4%. Дивидендная политика в последней редакции позволяла инвесторам рассчитывать на выплаты из расчета 100% от FCF (свободного денежного потока).

11 марта наблюдательный совет компании утвердил новые положения политики, по которой выплаты теперь сегментированы и будут зависеть от долговой нагрузки. Если кратко, то:

— Если «Чистый долг/EBITDA» 0x, то компания платит 100% от FCF

— Если «Чистый долг/EBITDA» от 0x до 1x, то компания платит от

( Читать дальше )

Блог им. point_31 |АЛРОСА - не ожидали? А она смогла...

- 23 марта 2021, 21:59

- |

Акции алмазной компании всерьез задумали выйти за пределы исторических значений. Не стала причиной остановки ни пандемия, ни снижение финансовых показателей по году. Инвесторами движет жадность и желание купить актив, который будет догонять безумный рынок, раздающий плюшки смелым. Но так ли сильна компания в текущей обстановке? Насколько у бизнеса есть потенциал развития? И какие апсайды мы может увидеть в ближайшее время? Давайте разбираться в статье сквозь призму отчета МСФО за 2020 год.

По итогам года, выручка Группы ожидаемо сократилась на 6,8% до 217,1 млрд рублей. «Ожидаемо» конечно не то слово, ведь снижение должно было быть намного больше. Рост спроса на алмазы в 4 квартале, поспособствовал сокращению отставания фин показателей из-за пандемии. А вот себестоимость продаж сократилась всего на 1,8% и ее негативное влияние мы увидим далее.

Операционные расходы увеличились год к году, но незначительно. А вот ослабление курса рубля в 2020 году нанесло основной удар по чистой прибыли. Расходы от курсовых разниц по итогам года составили 26,8 млрд рублей и утянули чистую прибыль вниз в 2 раза до 32,3 млрд рублей. Вот вам и экспортёры. Тут надо учитывать, что большая часть долга номинирована в валюте и его переоценка сильно бьет по результатам. Если взять скорректированную на неденежные статьи прибыль, то она вообще выросла на 2,5%.

Рост… Вы можете себе представить, что компания завершила год в плюс, если убрать из расчета обычную курсовую переоценку? Вот и мне не верится. Первое полугодие настолько нагнало туч, что просвета видно не было. В добавок остались все те же проблемы в отрасли. Кризис в огранном секторе в Индии, развитие рынка синтетических алмазов, высокая конкуренция со стороны других алмазных корпораций.

В своих обзорах компании АЛРОСА я всегда применял эпитеты о надёжности, устойчивости компании. Я писал о том, что низкая долговая нагрузка и оптимизированное производство способно придать толчок бизнесу. Если бы не пандемия, 2020 год стал бы для АЛРОСА рекордным, но от форс-мажоров никто не застрахован. В такие кризисы сектор алмазодобыча всегда оказывается под давлением. Но даже несмотря на это, компания достойно справилась с испытаниями и занимает свое почетное место у меня в портфеле.

А где информация по дивидендам, спросите вы? Этот вопрос в данный момент выходит на первый план, поэтому обсудим его в отдельной статье.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже 25 тысяч подписчиков

( Читать дальше )

Блог им. point_31 |Дивиденды Сбербанка и АЛРОСА в итогах недели

- 06 марта 2021, 11:07

- |

Индекс Мосбиржи почти отыграл сильные распродажи прошлой недели. Закрывает текущую в плюс 2% и остается в рамках широкого диапазона 3300-3500 п. Предполагаемые санкции не страшат инвесторов, которые положили глаз на штурм максимальных значений Индекса.

Вчера завершилось заседание ОПЕК+, на котором было принято решение сохранить все текущие квоты по добыче по всем странам, кроме России и Казахстана. По РФ был вообще согласован рост добычи, что спровоцировало взлет котировок российских нефтяников. Но об этом чуть позже. Котировки вплотную подошли к уровню сопротивления на $70.

Без выраженной динамики завершил неделю доллар. Четко прослеживается рука маркетмейкера, который не дает возможности спекулянтам начать новый тренд. Текущая консолидация хорошо подойдет для долгосрочных валютных инвесторов, которые все больше набирают позицию.

Как я уже говорил, нефтегазовый сектор получил поддержку на этой неделе. Цены на энергоносители растут, зима оказалась холодной, вызвав и рост спроса на российский газ. Как итог, компании заметно прибавили в стоимости. Лукойл за неделю вырос на 10,7%, Новатэк +9,4%, Татнефть +7,6%, Роснефть +6,1%. Немного отстает Газпром +3,3% и Сургут преф, привязанный к доллару +1,7%.

В лидеры недели также залетают акции АЛРОСА, которая отчиталась за 2020 год. Отчет выдался позитивным, несмотря на сложный год. Рост свободного денежного потока окажет позитивное влияние на дивиденды, а сократившийся долг сделают компанию еще более устойчивой. Как результат, котировки прибавили 8,4%, вновь приблизившись к своему максимуму.

Сбербанк, который вообще игнорировал последние коррекции, слабо добавляет на хорошей отчетности. В придачу, Греф заявил о выплате 56,2% от чистой прибыли в качестве дивидендов, что ориентирует нас на 7% див доходности по итогам года. Даже такие заявления не сдвинули с места котировки. Обычка прибавляет всего 2,1%, префы +0,8%. Аналогичная динамика и у акций ВТБ +0,8%, но тут это не удивительно.

У российских айтишников наблюдаются распродажи. Яндекс теряет 3,7%, Ozon 9,1%, а Mail 5,4%. Бумаги последней пробили уровень поддержки, что может привести к еще большим распродажам. Триггером стал слабый отчет за 2020 год. Но с ним нам еще предстоит разобраться.

В лидерах снижения можно найти Норникель, инвесторы которого не верят в скорый запуск подтопленных рудников. Акции теряют 5,5%. Также снижаются металлурги. Пир еще не подошел к концу, но отсудить пыл быков точно стоит. Северсталь минус 1,2%, ММК -1,1%, НЛМК -4,9%.

На прошедшей неделе разобрал для вас Газпромнефть,

( Читать дальше )

Блог им. point_31 |Рост на честном слове в итогах недели

- 21 февраля 2021, 17:05

- |

Вторую неделю подряд Индекс Мосбиржи не определится куда ему двигаться дальше, плюс 0,6% за прошлую неделю. На рынке РФ выросла волатильность и напряженность. Для подтверждения дальнейшего роста быкам нужно ударно проходить отметку 3500 п. В противном случае, нас вновь ожидает коррекционное движение вниз. Поддержка может встретить медведей на 3300 п.

При всем позитивном запале в нефти, закрепиться выше $64 за баррель не удалось. Котировки черного золота в четверг, пятницу значительно просели, давая повод на продолжение снижения на открытии торгов.

Доллар растерял весь интерес со стороны покупателей. Несмотря на валютные интервенции ЦБ, котировки доллара болтаются у своего уровня поддержки на 73-74 рублях. За неделю немного подрос, на 0,5%, но говорить о начале тренда еще рано. Пока наш рынок удерживается у максимума, а нефть на приемлемых для экономики России значениях, расти дальше валюте не дадут.

Самыми громкими историями прошлой недели стали компании 3+ эшелона, во главе с Белугой. За последний месяц акции выросли в 4 раза без новостей и комментарием. Как это обычно и происходит, за последние несколько дней почти весь потенциал был растерян, ежедневно акции теряли по 20-30%. За неделю получился скромный рост +16,4%. По Абрау-Дюрсо ситуация аналогичная +11,5%. Далее Русгрейн +28,1% и Красный Октябрь +21,7%. На этой неделе манипуляции могут продолжиться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс