SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. maxssh |Мои итоги. Ноябрь 2021.

- 01 декабря 2021, 14:50

- |

Приветствую.

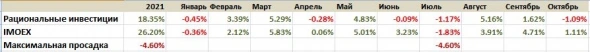

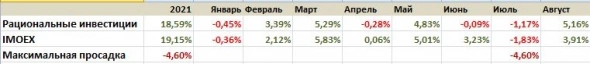

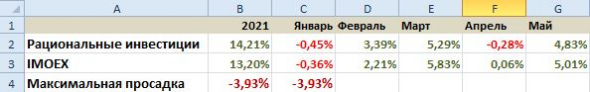

Результаты ноября 2021 торговой стратегии «рациональные инвестиции».

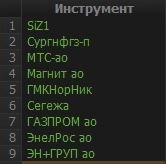

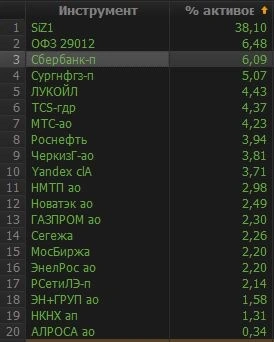

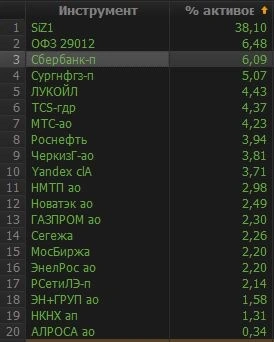

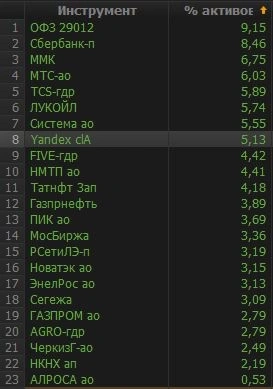

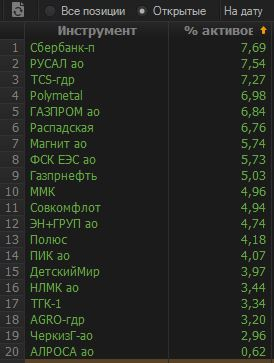

Убыточный месяц, как для моего портфеля, так и для широкого рынка РФ в целом. Дополнительно расстраивает увеличение максимальной просадки. Почти весь портфель в ноябре был закрыт по стопам. В целом до прояснения сутуации с ставками ЦБ РФ и ФРС в декабре, скорее всего, значительных изменений в портфеле не будет. Сейчас 2/3 — это кэш. Остатки на текущий момент:

( Читать дальше )

Результаты ноября 2021 торговой стратегии «рациональные инвестиции».

Убыточный месяц, как для моего портфеля, так и для широкого рынка РФ в целом. Дополнительно расстраивает увеличение максимальной просадки. Почти весь портфель в ноябре был закрыт по стопам. В целом до прояснения сутуации с ставками ЦБ РФ и ФРС в декабре, скорее всего, значительных изменений в портфеле не будет. Сейчас 2/3 — это кэш. Остатки на текущий момент:

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. maxssh |Почему падаем. Ноябрь 2021

- 22 ноября 2021, 17:29

- |

Больше месяца уже продолжается снижение ММВБ. Многие задаются вопросом, а что собственно происходит? Существуют разные версиии. Тут и очередные потенциальные и реальные локдауны от Covid19 и «слишком долго росли, пора корректироваться» и российские танки, которые вот вот будут на окраинах Лиссабона того гляди поедут на Киев, ну и рептилоиды, куда сейчас без них…

Не отрицая влияния выше перчисленного, по моему мнению, основные причины все же другие. Собственно их две.

1. Ужесточение FED. С 3 ноября началось сокращение QE. Ожидается в скором времени и подъем ставки. Насколько это реально или это просто ожидание, посмотрим. Но сворачивание кэри-трейда и вывод ликвидности с развивающихся рынков уже идет.

2. Ужесточение ЦБ РФ. Резкое увеличение ставки ЦБ РФ на прошлом заседании неизбежно влияет на переоценку доходности по всем активам, включаяя и акции. Дополнительная угроза, ожидание дальнейших повышений ставки на следующих заседаниях для жесткой борьбы с инфляцией. Да, у нашего цб по мандату инфляция основной таргет работы, динамика ВВП или занятость на рынке труда, как у прочих цб, Набиуллиной не интересны. Но самое главное, это даже не увеличение ставки, а сжатие реальной денежной базы с поправкой на инфляцию. А вот здесь и главная проблема, динамика реальной денежной базы стремительно снижается. Некоторое время мы игнорировали этот фактор, но рано или поздно его приходится учитывать. (график Блинова С.)

Не отрицая влияния выше перчисленного, по моему мнению, основные причины все же другие. Собственно их две.

1. Ужесточение FED. С 3 ноября началось сокращение QE. Ожидается в скором времени и подъем ставки. Насколько это реально или это просто ожидание, посмотрим. Но сворачивание кэри-трейда и вывод ликвидности с развивающихся рынков уже идет.

2. Ужесточение ЦБ РФ. Резкое увеличение ставки ЦБ РФ на прошлом заседании неизбежно влияет на переоценку доходности по всем активам, включаяя и акции. Дополнительная угроза, ожидание дальнейших повышений ставки на следующих заседаниях для жесткой борьбы с инфляцией. Да, у нашего цб по мандату инфляция основной таргет работы, динамика ВВП или занятость на рынке труда, как у прочих цб, Набиуллиной не интересны. Но самое главное, это даже не увеличение ставки, а сжатие реальной денежной базы с поправкой на инфляцию. А вот здесь и главная проблема, динамика реальной денежной базы стремительно снижается. Некоторое время мы игнорировали этот фактор, но рано или поздно его приходится учитывать. (график Блинова С.)

Блог им. maxssh |Мои итоги. Октябрь 2021.

- 01 ноября 2021, 15:26

- |

Приветствую.

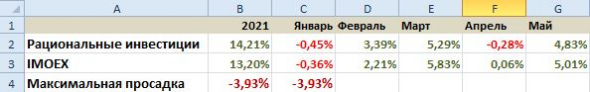

Результаты октября 2021 торговой стратегии «рациональные инвестиции».

Отставание от бенчмарка увеличивается. Причина — наличие в октябре значительной доли лонгов Si, которые пришлось закрывать, фиксируя убыток после ужесточения ЦБ РФ выше ожидаемого 22.10. Сейчас, уже сидя на заборе, можно порассуждать на тему разницы ставок и что с этой разницей будет дальше. Формально, ФРС планирует ужесточение если не в ноябре, то в декабре этого года точно. Очевидно, что инфляция как в США, так и во всем мире выходит из под контроля. Продолжение текущей политики без измений в ставке, выкупе активов и раздаче денег населению неизбежно приведет к двузначным значениям уже в ближайшем будующем. С другой стороны, расходы бюджета США сейчас уже вдвое! превышают доходы и насколько жесткой будет посадка при ужесточении, прогнозировать трудно.

( Читать дальше )

Результаты октября 2021 торговой стратегии «рациональные инвестиции».

Отставание от бенчмарка увеличивается. Причина — наличие в октябре значительной доли лонгов Si, которые пришлось закрывать, фиксируя убыток после ужесточения ЦБ РФ выше ожидаемого 22.10. Сейчас, уже сидя на заборе, можно порассуждать на тему разницы ставок и что с этой разницей будет дальше. Формально, ФРС планирует ужесточение если не в ноябре, то в декабре этого года точно. Очевидно, что инфляция как в США, так и во всем мире выходит из под контроля. Продолжение текущей политики без измений в ставке, выкупе активов и раздаче денег населению неизбежно приведет к двузначным значениям уже в ближайшем будующем. С другой стороны, расходы бюджета США сейчас уже вдвое! превышают доходы и насколько жесткой будет посадка при ужесточении, прогнозировать трудно.

( Читать дальше )

Блог им. maxssh |Мои итоги. Сетябрь 2021.

- 01 октября 2021, 12:33

- |

Приветствую.

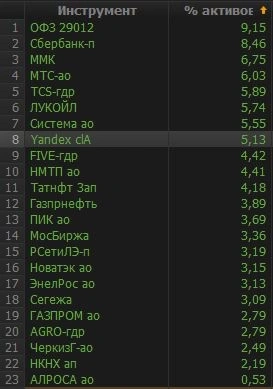

Результаты сентября 2021 торговой стратегии «рациональные инвестиции».

За месяц закрыты ММК, Five, Татнефть, Пик, Газпромнефть и Агро. С двумя последними ситуация получилась неприятная. В большинстве случаев позиции у меня закрываются лимитными стопами или тейк профитами. Пик как раз и был закрыт тейк-профитом по 1500. А вот SIBN и AGRO закрылись практически на самых лоях по 400 и 1050, если правильно все помню. Вообще, это больше вопрос философии и методологии тестирования системы. Расчет стопов системы я долго тестировал, смысл был в защите от серьезных убытков при незначительном количестве ложных закрытий в результате аномальных выносов. Пока не вижу смысла вносить коррективы, редкие случайные срабатывания являются платой за уменьшение уровня убытка при разворотах, хотя в конце года будет о чем подумать над финальными итогами. Последние пару недель значительная часть портфеля в долларе, что по состоянию на утро 1 октября немного снижает общую доходность по месяцу.

Результаты сентября 2021 торговой стратегии «рациональные инвестиции».

За месяц закрыты ММК, Five, Татнефть, Пик, Газпромнефть и Агро. С двумя последними ситуация получилась неприятная. В большинстве случаев позиции у меня закрываются лимитными стопами или тейк профитами. Пик как раз и был закрыт тейк-профитом по 1500. А вот SIBN и AGRO закрылись практически на самых лоях по 400 и 1050, если правильно все помню. Вообще, это больше вопрос философии и методологии тестирования системы. Расчет стопов системы я долго тестировал, смысл был в защите от серьезных убытков при незначительном количестве ложных закрытий в результате аномальных выносов. Пока не вижу смысла вносить коррективы, редкие случайные срабатывания являются платой за уменьшение уровня убытка при разворотах, хотя в конце года будет о чем подумать над финальными итогами. Последние пару недель значительная часть портфеля в долларе, что по состоянию на утро 1 октября немного снижает общую доходность по месяцу.

Блог им. maxssh |Мои итоги. Август 2021.

- 01 сентября 2021, 12:03

- |

Приветствую.

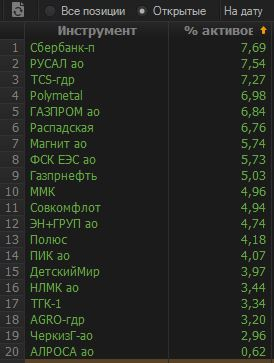

Результаты августа 2021 торговой стратегии «рациональные инвестиции».

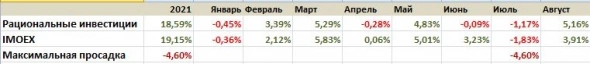

Вместе с новыми максимумами ММВБ обновились и максимумы счета. Немного лучшую динамику обеспечивают бумаги, удельный вес которых в индексе незначителен (Система, ММК, Пик) или они вообще отсутствуют в индексе (Черкизово, Агро, Сегежа, НМТП). Погашен ОФЗ26217, перед отсечкой закрыта позиция по Северстали, на хаях по 5500 закрыта половина позиции по Яндексу. После Яндекса и Северстали портфель стал практически без плеча.

Текущий состав:

( Читать дальше )

Результаты августа 2021 торговой стратегии «рациональные инвестиции».

Вместе с новыми максимумами ММВБ обновились и максимумы счета. Немного лучшую динамику обеспечивают бумаги, удельный вес которых в индексе незначителен (Система, ММК, Пик) или они вообще отсутствуют в индексе (Черкизово, Агро, Сегежа, НМТП). Погашен ОФЗ26217, перед отсечкой закрыта позиция по Северстали, на хаях по 5500 закрыта половина позиции по Яндексу. После Яндекса и Северстали портфель стал практически без плеча.

Текущий состав:

( Читать дальше )

Блог им. maxssh |Мои итоги. Июль 2021.

- 01 августа 2021, 03:20

- |

Приветствую.

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Как и в июне, результат околонулевой. Если смотреть на индекс на недельном масштабе, видно затухание бычьего тренда, начавшегося в ноябре прошлого года. В середине месяца обновилась максимальная годовая просадка, хотя чего-то серьезного в ее значении нет. Вот насчет этого уже пару раз говорили, что я излишне консервативен. Мол, если хочешь бить индекс за счет активного управления, нужно выбранные бумаги брать на плечи. Я не за это. Уж если использовать леверидж, то тогда с плечом нужно брать именно сам индекс, тогда риск\прибыль кратно увеличиваются.

Немного пофилософствую на тему риска и доходности портфелей и сравнения портфелей с индексами. Сейчас очень распространена точка зрения, что простому инвестору обывателю все, что нужно сделать — это купить индекс и вот он уже обыграл подавляющее большинство профучастников или частников составляющих личные портфели. Можно ничего больше не делать, пару раз в год посмотреть насколько стал богаче и дальше заниматься своими делами. Мне кажется это сильно упрощенный подход и в нем есть два важных аспекта:

( Читать дальше )

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Как и в июне, результат околонулевой. Если смотреть на индекс на недельном масштабе, видно затухание бычьего тренда, начавшегося в ноябре прошлого года. В середине месяца обновилась максимальная годовая просадка, хотя чего-то серьезного в ее значении нет. Вот насчет этого уже пару раз говорили, что я излишне консервативен. Мол, если хочешь бить индекс за счет активного управления, нужно выбранные бумаги брать на плечи. Я не за это. Уж если использовать леверидж, то тогда с плечом нужно брать именно сам индекс, тогда риск\прибыль кратно увеличиваются.

Немного пофилософствую на тему риска и доходности портфелей и сравнения портфелей с индексами. Сейчас очень распространена точка зрения, что простому инвестору обывателю все, что нужно сделать — это купить индекс и вот он уже обыграл подавляющее большинство профучастников или частников составляющих личные портфели. Можно ничего больше не делать, пару раз в год посмотреть насколько стал богаче и дальше заниматься своими делами. Мне кажется это сильно упрощенный подход и в нем есть два важных аспекта:

( Читать дальше )

Блог им. maxssh |Мои итоги. Июнь 2021.

- 01 июля 2021, 16:29

- |

Приветствую.

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Результаты хуже индекса. Основной причиной является то, что на начало месяца в портфеле удельная доля «нахлобученного» сектора была выше, чем соответсвующие доли компаний в индексе. Русал, ММК, НЛМК, ЭН+ состовляли в районе 20%. Сейчас все эти позиции закрыты. С НЛМК вышло довольно удачно, после дивидентного гэпа дали выйти в районе 253. По остальный металлургам получились убытки по стопам. В некотором смысле случившееся можно считать форс мажором, нерыночными и несистемными рисками, но к чему подобные оправдания, как говорят «счет на табло».

Также попилили счет золотодобытчики. Полюс и Полимет также закрыты по стопам. Не вижу смысла здесь расстраиваться, заложенные системой небольшие убытки защищают от больших и от необходимости «стать инвестором» на года в позиции под водой.

( Читать дальше )

Результаты июня 2021 торговой стратегии «рациональные инвестиции».

Результаты хуже индекса. Основной причиной является то, что на начало месяца в портфеле удельная доля «нахлобученного» сектора была выше, чем соответсвующие доли компаний в индексе. Русал, ММК, НЛМК, ЭН+ состовляли в районе 20%. Сейчас все эти позиции закрыты. С НЛМК вышло довольно удачно, после дивидентного гэпа дали выйти в районе 253. По остальный металлургам получились убытки по стопам. В некотором смысле случившееся можно считать форс мажором, нерыночными и несистемными рисками, но к чему подобные оправдания, как говорят «счет на табло».

Также попилили счет золотодобытчики. Полюс и Полимет также закрыты по стопам. Не вижу смысла здесь расстраиваться, заложенные системой небольшие убытки защищают от больших и от необходимости «стать инвестором» на года в позиции под водой.

( Читать дальше )

Блог им. maxssh |Мои итоги. Май 2021. Don't sell in may and go away.

- 01 июня 2021, 13:44

- |

Приветствую.

Результаты мая 2021 торговой стратегии «рациональные инвестиции».

В мае не обошлось без перетрахувания парламента перетряхивания портфеля. Были закрыты по стопам Акрон, Система, Мосбиржа и Лукойл. Расставаться с последним было особенно жалко, так как стоп сработал на 5700, после чего бумага вернулась к росту. Но правила не переписываются под каждый конкретный случай, а их изменение — процесс долгосрочного перерасчёта на тестах. МТС закрыт по TP на 339 в конце месяца, но он и покупался для хода внутри канала, Добавлены Русал, Совкомфлот и ФСК. В текущем виде портфель выглядит так:

( Читать дальше )

Результаты мая 2021 торговой стратегии «рациональные инвестиции».

В мае не обошлось без перетрахувания парламента перетряхивания портфеля. Были закрыты по стопам Акрон, Система, Мосбиржа и Лукойл. Расставаться с последним было особенно жалко, так как стоп сработал на 5700, после чего бумага вернулась к росту. Но правила не переписываются под каждый конкретный случай, а их изменение — процесс долгосрочного перерасчёта на тестах. МТС закрыт по TP на 339 в конце месяца, но он и покупался для хода внутри канала, Добавлены Русал, Совкомфлот и ФСК. В текущем виде портфель выглядит так:

( Читать дальше )

Блог им. maxssh |Мои итоги. Апрель 2021

- 02 мая 2021, 22:32

- |

Приветствую.

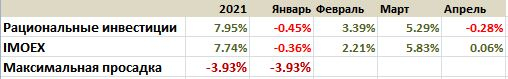

Результаты апреля 2021 торговой стратегии «рациональные инвестиции».

Апрель до своей последней декады был хорош. Бумажная прибыль обновляла годовые хаи. А потом случилась продразверстка и раскулачивание металлургов РЫНОЧНОЕ РЕГУЛИРОВАНИЕ (это как?) цен на металлопродукцию. Конечно же такие улучшения всегда происходят по «просьбам трудящихся». Однако трудящимся тоже нужно дуржать ухо востро — легко может появиться идея отрегулировать и цены на строящуюся недвижимость. Котировки металлургов ожидаемо завалились, а у меня в портфеле ММК на 5% и НЛМК на 3%.

Также завалились (и закрылись по SL), бумаги Татнефти, обычные и префы. Совет директоров Татнефти урезал дивидендны, т.к. ранее было «рыночно отрегулировано» налогообложение по добыче сверхвязкой нефти. Обычки и префа у меня также было суммарно около 8% от портфеля. Sad but true.

( Читать дальше )

Результаты апреля 2021 торговой стратегии «рациональные инвестиции».

Апрель до своей последней декады был хорош. Бумажная прибыль обновляла годовые хаи. А потом случилась продразверстка и раскулачивание металлургов РЫНОЧНОЕ РЕГУЛИРОВАНИЕ (это как?) цен на металлопродукцию. Конечно же такие улучшения всегда происходят по «просьбам трудящихся». Однако трудящимся тоже нужно дуржать ухо востро — легко может появиться идея отрегулировать и цены на строящуюся недвижимость. Котировки металлургов ожидаемо завалились, а у меня в портфеле ММК на 5% и НЛМК на 3%.

Также завалились (и закрылись по SL), бумаги Татнефти, обычные и префы. Совет директоров Татнефти урезал дивидендны, т.к. ранее было «рыночно отрегулировано» налогообложение по добыче сверхвязкой нефти. Обычки и префа у меня также было суммарно около 8% от портфеля. Sad but true.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс