Блог им. macroresearch |Магнит: понижаем таргет после отчетности

- 01 сентября 2025, 11:46

- |

Магнит представил финансовую отчетность по МСФО за 6 месяцев 2025 года.

Ключевые результаты за отчетный период, до применения МСФО-16:

• Выручка: 1,67 трлн руб. (+14,6% г/г; +5,7% 6 мес/6 мес);

• EBITDA 85,6 млрд руб. (+10,7% г/г; -9,4% 6 мес/6 мес);

• Рентабельность по EBITDA 5,1% (-0,2 п.п. за год; -0,9 п.п. за 6 мес.);

• Скорректир. чистая прибыль 6,5 млрд руб. (-70,2% г/г; -76,6% 6 мес/6 мес);

• Рентабельность по чистой прибыли 0,4% (-1,1 п.п. за год; -1,4 п.п. за 6 мес.);

• Чистый долг: 430,6 млрд руб (252,8 млрд руб. — на начало года)

• Чистый долг/EBITDA 2,4x (1,5x — на начало года)

Магнит продолжил демонстрировать позитивную динамику выручки за счет как наращивания сети (совокупная торговая площадь составила 11 275 тыс. кв. м., рост 6,4% год к году), так и роста среднего чека (+9,6% г/г).

Ввиду более высоких темпов роста себестоимости продаж (+14,9% г/г, +6,2% 6 мес/6 мес) компания показала чуть более сдержанный рост EBITDA. В результате рентабельность по EBITDA продолжила плавно снижаться и по итогам отчетного полугодия составила 5,1%, — минимальный показатель с 2006 года. Компания связала ухудшение эффективности с ростом потерь и увеличением интенсивности промо, частично компенсированным снижением логистических расходов и положительным влиянием структуры форматов.

( Читать дальше )

- комментировать

- 331

- Комментарии ( 16 )

Блог им. macroresearch |Обновление в модельном портфеле 1.09.2025

- 01 сентября 2025, 11:22

- |

Обновление в модельном портфеле

Закрываем идеи:

Магнит

-5,9%

На фоне слабой отчетности видим риски ухода акций на более низкие уровни.

Не является инвестиционной рекомендацией

Больше аналитики в нашем ТГ-канале

Блог им. macroresearch |Магнит взялся за азбуку

- 30 апреля 2025, 13:32

- |

Ключевые показатели:

• Выручка: 3043,4 млрд руб., +19,6% г/г;

• EBITDA: 171,9 млрд руб., +3,4% г/г;

• Рентабельность по EBITDA: 5,6% (-0,9 п.п.);

• Чистая прибыль: 50 млрд руб., -24,4% г/г;

• Чистый долг/EBITDA: 1,5x против 1,0х на конец 2023 г.;

Наше мнение:

Считаем, что отчет Магнита сдержанный. Темпы роста выручки неплохие, но только за счет магазинов у дома и дрогери. При этом EBITDA находится под давлением возросших расходов, что придавило и рентабельность. В итоге снизилась и чистая прибыль. Отдельно стоит отметить внушительный рост капзатрат до 160,5 млрд руб. (+118,6%). Отсутствие сигналов о дивидендах с конца прошлого года и рост капзатрат настраивает рынок на то, что сюрприза не будет.

Что касается новости о покупке контрольного пакета «Азбуки вкуса» (по оценкам, за 30-35 млрд руб., что эквивалентно 3,5х EV/EBITDA), оцениваем пока скорее нейтрально, учитывая, что формат супермаркетов у Магнита не драйвит финансовые показатели.

( Читать дальше )

Блог им. macroresearch |⚡️Обновление в модельном портфеле

- 03 декабря 2024, 16:18

- |

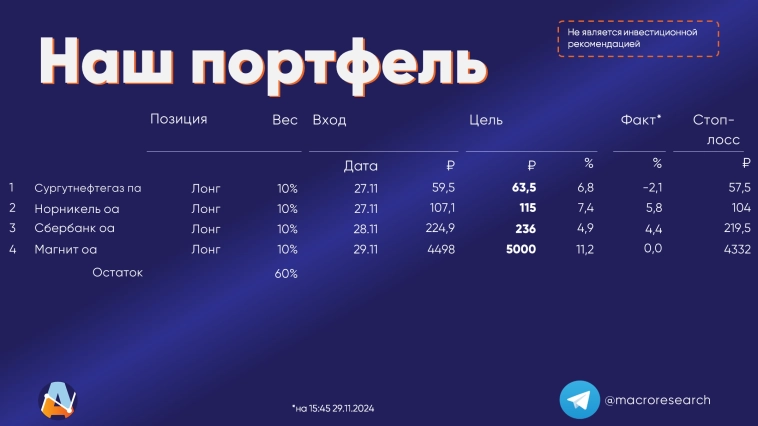

Закрываем идеи по стоп-лоссу:

Норникель:

Прибыль: 4,3%

НЛМК:

Убыток: 2%

Изменение стоп-лосса:

Магнит:

4332 >> 4498

Закрыли 2 позиции в нашем портфеле по стоп-лоссу. В портфеле остаются лишь акции Магнита, По ним стоп-лосс сдвигаем на уровень открытия идеи, чтобы избежать убытка.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearchБлог им. macroresearch |⚡️Обновление в модельном портфеле

- 29 ноября 2024, 15:57

- |

Открываем новую позицию в портфеле:

Магнит, обыкновенные акции

Позиция: Лонг

Цель: 5000 руб.

Потенциальная доходность: 11,2%

Мы считаем, что рекомендация совета директоров по дивидендам за 9 мес. 2024 г. (560 руб./акция) способна вернуть котировки Магнита к круглому уровню 5000 рублей.

Не является инвестиционной рекомендацией.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика t.me/macroresearch

Блог им. macroresearch |Магнит: нет оферты - нет роста

- 02 октября 2024, 11:00

- |

Вчера появилась новость, что ретейлер продлил договор РЕПО на 3,8 млн своих акций, которые были заложены для выкупа у нерезидентов еще в прошлом году.

Так как срок РЕПО подходил к концу, то на рынке появилась идея, что если Магнит вернет деньги и получит бумаги обратно, то его «дочка», уже владеющая 29% акций, сможет по закону предъявить оферту на выкуп, поскольку объем пакета превысит 30%.

Исходя из средней цены бумаг за полгода в 6567 руб. такой сценарий предполагал апсайд почти 40% на 13 сентября, когда и начался «разгон» акций.

Но ретейлер решил продлить договор РЕПО, и бумаги стали распродавать. Скорее всего, они росли именно на ожиданиях оферты, хотя предпосылок к ней и не было.

По итогам первого полугодия мы понизили целевую цену бумаг до 7000 руб. Несмотря на потенциал роста, мы не считаем их интересными для вложений, ибо компания фундаментально выглядит не очень привлекательно, а ждать щедрых дивидендов пока нет причин.

Блог им. macroresearch |Магнит продолжает ставить на дискаунтеры

- 17 апреля 2024, 14:08

- |

К концу 2024 г. компания намерена увеличить количество магазинов в формате «жёсткого» дискаунтера (под брендом В1) до не менее 300 шт. Сейчас их 70, большая часть работает в Москве и Московской области.

В течение года магазины будут открываться в Санкт-Петербурге, Нижнем Новгороде и прилегающих областях, а также в Воронежской области. Продолжится наращивание точек и в московском регионе.

Магнит запустил формат «жёстких» дискаунтеров в феврале 2023 г., при этом компания развивает ещё формат «мягкого» дискаунтера.

Ставка на два формата – отличное решение, которое позволит охватить как можно больше покупательского спроса.

В конце марта Магнит представил отчёт по РСБУ за 2023 год, который является базой для выплаты дивидендов. При этом рынок также ждёт отчёт по МСФО.

Ориентируемся на выплату 100% чистой прибыли, то есть 965 руб. на акцию, доходность 11,8%. Рекомендация по дивидендам может быть дана в апреле-мае.

📍Верим в Магнит, рассчитываем на хороший дивиденд и сохраняем его акции в нашем тактическом модельном портфеле.

( Читать дальше )

Блог им. macroresearch |Магнит: надежда на дивиденды

- 01 апреля 2024, 17:32

- |

Перед выходными компания представила отчётность по РСБУ за 2023 год.

В прошлом году Магнит заработал 98,3 млрд руб., из них 99% – доходы от участия в других организациях.

Исходя из дивполитики, основа для выплат – чистая прибыль, рассчитанная по российским стандартам. При этом норма выплат не указана, но обычно считается, что 100%.

📍Если ориентироваться только на этот показатель, то дивиденд за 2023 год может составить 965 руб., доходность 12,2%.

При этом в комментарии к отчёту по РСБУ есть любопытные примечания (события после отчётной даты).

• В январе Магнит получил от «дочки» Тандер 95 млрд руб. в виде дивидендов за 2021, 2022 и 9 месяцев 2023 г.

• Также указывается, что Магнит выдал «дочкам» займов на 55 млрд руб.

• При этом в январе Магнит перечислил в качестве дивидендов за 2022 год 42 млрд руб.

Если учесть все эти пункты, то по сути Магнит уже потратил все средства, сформировавшие чистую прибыль.

( Читать дальше )

Блог им. macroresearch |Магнит возвращается к выплате дивидендов: повышаем таргет

- 27 ноября 2023, 15:56

- |

22 ноября на совете директоров Магнита было рекомендовано выплатить дивиденды из нераспределённой прибыли прошлых лет:

412,13 руб. на обыкновенную акцию, совокупный объём выплат ~42 млрд руб.

Дивидендная доходность ~6,6%.

Утверждаться дивиденды будут на ГОСА 28 декабря. 9 января – последний день для покупки акций с дивидендами, 10 января – закрытие реестра.

Речь идёт о дивидендах за 2022 год, хотя по сути это накопленные средства от Тандера, «дочки» Магнита, за 4 квартал 2021 г., которые просто не успели выплатить. Поскольку в 2022–2023 гг. от «дочек» дивидендов не приходило, как мы и ожидали, на выплату ушла почти вся нераспределенная прибыль головной организации.

💡Считаем, что акции Магнита могут снова вернуться в 1-й котировальный список на Мосбирже, т.к. компания вернулась к прозрачному корпоративному управлению (проведению СД, созыву ГОСА), а также выплате дивидендов.

Полагаем, что выплаты будут одобрены, учитывая потребность в обслуживании долга. Также есть вероятность выплаты дивидендов за 9 месяцев 2023 г. и финальных за 2023 год с доходностью, по нашим оценкам, 9–10%.

( Читать дальше )

Блог им. macroresearch |В среду совет директоров Магнита рассмотрел вопрос о созыве собрания акционеров и рекомендацию по дивидендам

- 24 ноября 2023, 11:39

- |

Решение СД ещё не опубликовано, информация о его проведении появилась в ленте раскрытия вечером в четверг. Вчера акции компании отреагировали на новость ростом на 3,5% ☝️

💡В дивидендной политике Магнита нет указаний, какой минимальный % чистой прибыли направляется на дивиденды, но известно, что база – отчётность по РСБУ.

За 2022 год чистая прибыль компании по РСБУ составила 270,02 млн руб.

Теоретически Магнит может выплатить дивиденды исходя из нераспределённой прибыли «головной» структуры – 43,2 млрд руб. за 9 месяцев.

Если вся сумма будет направлена на выплату, то дивиденд составит ~424 руб. на акцию, доходность 6,7%. #MGNT

#ЕкатеринаКрылова

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс