Блог им. hep8338 |Очередная порция “вертолетных денег” от Байдена

- 04 сентября 2022, 14:31

- |

Глава Белого Дома Джо Байден сообщил, что из федерального бюджета планируется выделить денежные средства, которые пойдут на частичное погашение займов американцев за обучение в вузе. Каждому американцу, у кого есть кредит за образование будет выделено до $10 тысяч, а тем, кто получает поддержку по федеральной программе Pell Grant – до $20 тысяч. Ключевым критерием выбора станет ежегодный доход заемщика, который должен быть менее $125 000. Это достаточно большая сумма, так как она почти вдвое превышает годовой доход среднего домохозяйства в США.

Под данную меру попадает приблизительно 43 из 48 млн американцев, которые выплачивают кредит за обучение. Щедрый подарок Байдена позволит 20 млн из них полностью погасить задолженность.

История вопроса

Уже долгие годы в США обсуждается вопрос студенческих займов. Согласно информации от Student Loan Hero, общая сумма кредитов за образование достигает $1,75 трлн. В США обучение в ВУЗе платное, его стоимость может достигать до десятков тысяч долларов. Кредит за обучение для большинства граждан США является первым шагом на тропе кредитов: обучение, автомобиль, дом или квартира, ремонт. Эта традиционные кредиты для американцев. По словам президента, его решение даст возможность быстрее приступить к следующим шагам. В частности он отметил, что миллионы граждан благодаря этому законопроекту смогут начать думать об ипотеке или бизнес- займе. Кредит за обучение выплачивается в течение долгого времени. В США считается нормальным, если у 30-40-летнего человека есть кредит на образование.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. hep8338 |Анализ и прогноз S&P500

- 07 июля 2022, 14:35

- |

В этом видео провожу широкий анализ фондового рынка США, использую макроэкономические и финансовые теории, также техническая картина и оцениваю аппетит к риску.

Два сценария развития событий на лето и единственный на десятилетие!

( Читать дальше )

Блог им. hep8338 |Состояние денежного рынка США и долларовой ликвидности

- 25 мая 2022, 09:24

- |

Пока участники финансового рынка гадают, что делать, состояние долларовой ликвидности в США остается достаточно стабильным – за исключением некоторых нюансов, о которых и пойдет речь в данной статье.

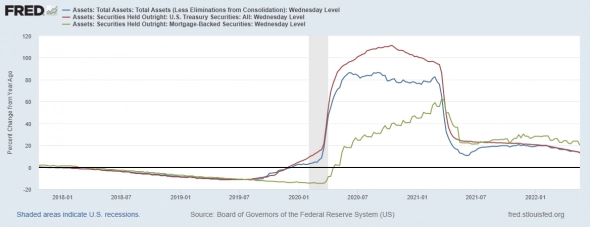

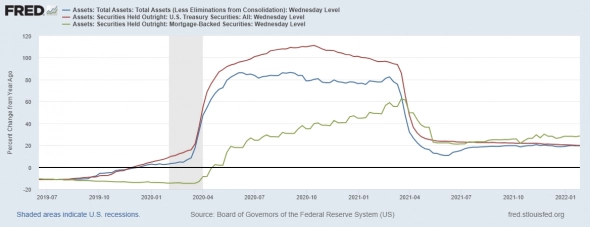

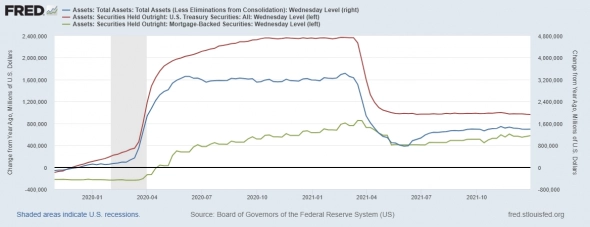

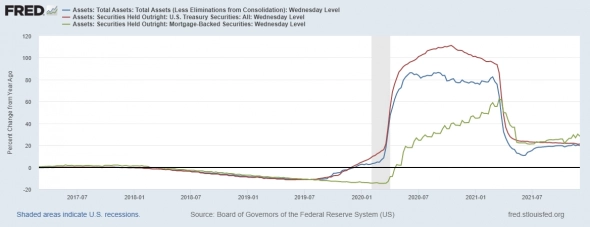

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) продолжает дрейфовать внизу относительно прошлого года:

синяя линия – баланс ФРС от года к году;

красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой;

зеленая линия – годовая динамика баланса трежерис.

Баланс ФРС пока снижается медленно, но мы знаем, что с июня ФРС будет его сокращать со скоростью 47,5 млрд долларов в месяц, а с сентября – по 95 млрд долларов в месяц.

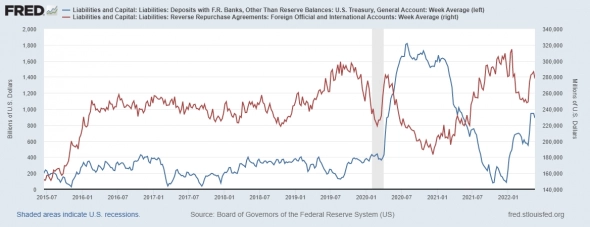

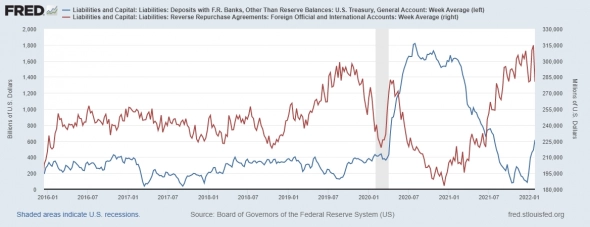

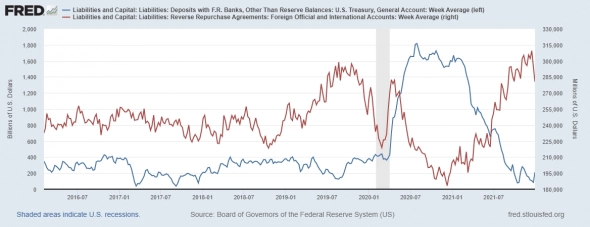

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

( Читать дальше )

Блог им. hep8338 |Обзор долларовой ликвидности США

- 20 апреля 2022, 11:23

- |

Пока монетарные власти выбирают между снижением инфляции и стоимостью активов, денежный рынок в США продолжает быть устойчивым, несмотря на мощнейшую распродажу рынка облигаций.

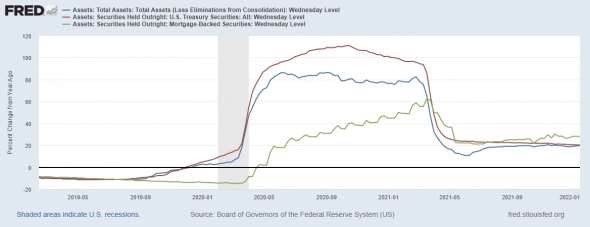

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) продолжил свой нижний дрейф относительно прошлого года:

синяя линия – баланс ФРС от года к году;

зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой;

красная линия – годовая динамика баланса трежерис.

Баланс ФРС пока подпитывается реинвестированием платежей по облигациям, но уже с мая регулятор обещает запустить процесс сокращения баланса. При этом некоторые члены ФРС высказывают мнение о том, что ФРС надо бы оставить на балансе только трежерис; видимо, это обусловлено необходимостью контроля кривой доходности – но что тогда будет с ипотечными бумагами, когда со стороны ФРС на них сократится спрос? Очевидно, они сильно провалятся, вопрос лишь в том – насколько низко…

( Читать дальше )

Блог им. hep8338 |Состояние денежного рынка США и долларовой ликвидности

- 11 февраля 2022, 16:33

- |

Вчера вышли январские данные по инфляции в США, которые превзошли ожидания и запустили волну распродаж на американском фондовом рынке. А ночью Дж. Буллард заявил, что будь его воля – он бы повысил ставку на 1% до лета, может, даже экстренно, а летом перешел бы к сокращению баланса. На этой новости фондовый рынок ночью просел, как и драгметаллы.

Пока ФРС не может решить, что для них важнее – финансовые рынки или экономика, мы посмотрим, что там с долларовой ликвидностью.

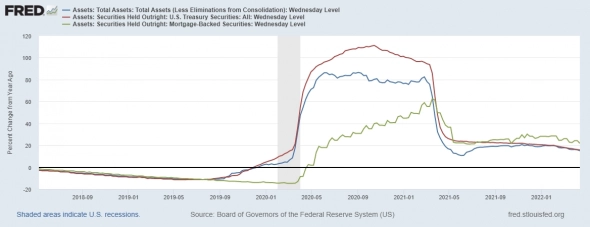

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 4,8 млрд долларов:

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным; с марта он начнет потихоньку сокращаться, а летом нас ждет плановое сокращение баланса – если не будет форс-мажоров. При этом я больше чем уверен: под раздачу попадут именно трежерис, что еще больше повысит ставки на этом рынке.

( Читать дальше )

Блог им. hep8338 |Состояние денежного рынка США и долларовой ликвидности

- 28 января 2022, 13:39

- |

На последнем заседании ФРС прозвучали ястребиные нотки. Пауэлл, при всей его мягкости, звучал на пресс-конференции достаточно жестко. Рынкам это совсем не понравилось, особенно золоту и серебру.

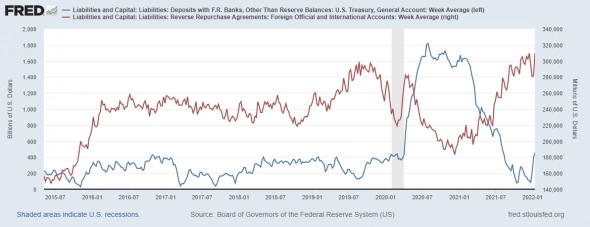

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) сократился на 7 млрд долларов:

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным; ближе к лету начнется его сокращение – Пауэлл заявил, что баланс значительно больше, чем должен быть.

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

( Читать дальше )

Блог им. hep8338 |Состояние денежного рынка США и долларовой ликвидности

- 14 января 2022, 11:55

- |

В своих январских оценках ФРС отметило замедление темпов роста экономики США в конце прошлого года, также был отмечен значительный рост цен и дефицит рабочей силы на рынке труда. В целом, условия складываются в пользу продолжения ужесточения ДКП от ФРС.

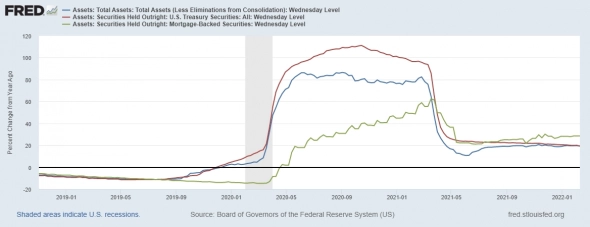

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 22 млрд долларов

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным, но на декабрьском заседании уже обсуждался вопрос о сокращении баланса, как приоритетном инструменте монетарно политики, что поможет контролировать кривую доходности.

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Блог им. hep8338 |Состояние денежного рынка США и долларовой ликвидности

- 31 декабря 2021, 12:04

- |

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) сократился на 33 млрд долларов

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС на коней года остается стабильным, объемы трежерис на балансе более 5 трлн долларов, остальное – ипотека.

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Блог им. hep8338 |ФРС сворачивается быстрее, а Минфин начинает абсорбировать ликвидность. Что ждать дальше?

- 17 декабря 2021, 13:37

- |

На неделе прошли заседания ведущих центральных банков, стоит отметить Банк Англии, который неожиданно повысил ставку на 15 б.п., чем удивил долговой рынок Англии, фунт отреагировал не так волатильно, как госдолг.

Также ЕЦБ заявил о сворачивании пакета антиковидных мер до марта 2022 года, остальные программы QE будут продолжаться т.к. иначе быть не может, ибо южные страны погрязли в долгах и их нужно поддерживать.

ФРС в два раза ускорила сокращение QE и повысила консенсус по ставкам в следующем году, в сторону повышения ставки трижды.

Пауэлл на пресс-конференции выглядел неубедительно, похоже, что ФРС не знает, что делать поэтому решения будут перманентами и метрики экономики США, и ситуация с пандемией будут мониторится постоянно – это таит в себе массу рисков, т.к. повышает риск ошибки ФРС, что может привести к необратимым последствиям.

Впрочем, Пауэлл дал понять, что давление на финансовый рынок оказывать не будут, поэтому политика будет осторожной, что открыло окно для роста фондового рынка США до январского заседания, но после взлета котировки оказались снова под давлением.

( Читать дальше )

Блог им. hep8338 |Состояние денежного рынка США и долларовой ликвидности

- 03 декабря 2021, 11:47

- |

Неделя в монетарном мире была насыщенной:

1) Пауэлл больше не использует слово «transitory» в своих речах, и начал говорить о возможном ускорении в процессе сворачивания QE.

2) В «Бежевой книги» ФРС констатирует, что на начало ноября экономика развивается нормально, рынок труда укрепляется, но цены продолжают свой рост. Такие оценки явно указывают на возможное обсуждение более жесткой ДКП на декабрьском заседании, пресс-конференция Пауэлла пройдет 15-го декабря.

3) Банк Японии начал намекать, что монетарная политика может быть пересмотрена, т.к. текущая стратегия не приводит к нужным результатам.

4) ЕЦБ пока отмалчивается, но судя по росту цен производителям в ноябре, там надо что-то делать.

Тем временем на денежном рынке США происходило следующее.

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) снизился на 31,4 млрд долларов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс