Блог им. gofan777 |💻Intel делает ход конем

- 27 октября 2021, 14:30

- |

В прошлом году многие списали компанию из-за того, что она стала сдавать позиции главным конкурентам, AMD и NVidia. Но менеджмент быстро подтянул штаны и побежал догонять, начали они с решений для настольных ПК в виде процессоров 12-го поколения Alder Lake с техпроцессом 10 нм.

Я сам недавно собирал себе новый ПК, посоветовался с разными людьми, кто в теме, и все единогласно посоветовали купить именно Intel. Правда мой камень 10-го поколения, но по характеристикам не сильно уступает 11-му. Да и вообще прирост производительности в последние годы от процессора к процессору меняется слабо, в основном за счет многоядерности и многопоточности.

Также компания строит два своих крупных завода на территории США, причем запуск строительства начали на 3 месяца раньше срока. О них более подробно мы говорили в прошлом посте.

Вообще сдвигов произошло много, как в технологиях обычных процессоров, так и в графике. Новая мощная графическая архитектура Ponte Vecchio позволит ускорить работу искусственного интеллекта, высокопроизводительных вычислений и аналитики. Параллельно с этим в 1 квартале появится в продаже Intel ARC — дискретная видеокарта для игровых ПК.

( Читать дальше )

- комментировать

- 3.3К | ★3

- Комментарии ( 22 )

Блог им. gofan777 |Nvidia, обзор бизнеса и перспектив

- 14 июля 2021, 21:04

- |

Nvidia – лидер в области графических чипов. Американская компания из сектора полупроводников, ведущий поставщик вычислительных процессоров. По оценкам менеджмента к 2023 году рынок, на котором работает бизнес, будет составлять более $250 млрд. Продукты Nvidia применяются в различных отраслях, включая игры, профессиональную визуализацию, центры обработки данных и беспилотные авто.

Бизнес работает в 2 сегментах: GPU (Графика) и Tegra Processor (Вычисления и Сети). Компания активно инвестирует в новые проекты и технологии, не забывая при этом и про сделки M&A (слияний и поглощений). В 2019 году была поглощена компания Mellanox за $6,9 млрд., эта покупка усилила позиции NVIDIA в сегменте дата-центров.

( Читать дальше )

Блог им. gofan777 |AMD vs Intel vs NVIDIA

- 09 июля 2021, 19:53

- |

Когда мы говорим про компанию Intel, где-то в подсознании сразу вспоминаем и про AMD, пожалуй главного конкурента в сегменте процессоров. Компания заходит в новые проекты, инвестирует в новые рынки. Котировки AMD за 5 лет выросли на 1659%, сектор за тот же период вырос на 346%.

AMD — американская компания по производству полупроводников. В данный момент бизнес работает в двух сегментах: вычисления и графика. AMD только разрабатывает и проектирует чипы, а для производства использует аутсорсинговые услуги. Это снижает маржинальность бизнеса, но дает дополнительную гибкость при переходе на новые техпроцессы.

Мы помним недавнюю историю с Intel, которая продолжает выпускать процессоры по технологии 10нм, в то время, как AMD уже выпускает чипы 7нм и планирует в 2022 году запустить в производство процессоры 5нм на мощностях TSMC. Отставание Intel связано с тем, что они используют собственное оборудование, а его замена требует значительных кап. вложений.

( Читать дальше )

Блог им. gofan777 |Intel, коррекция или тренд?

- 27 апреля 2021, 21:56

- |

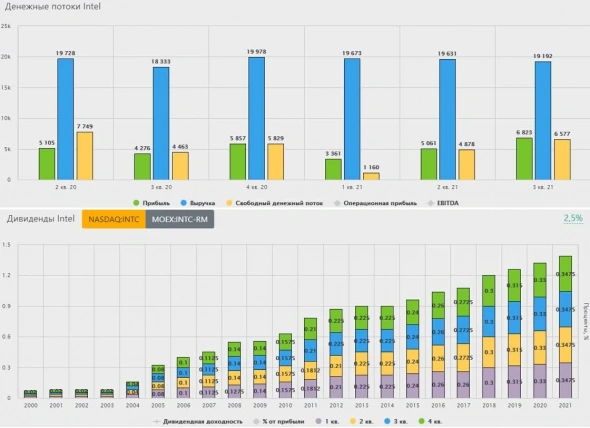

После выхода отчета за 1 кв. акции компании упали более, чем на 8%, давайте разберемся, в чем причина и что нам делать с позицией.

В структуре выручки есть 2 крупных сегмента CCG (57.1%) — продукты для пользовательских ПК и ноутбуков, а также DCG (30%) — продукты для дата-центров.

По итогу 1 квартала выручка от CCG выросла на 8% г/г до $10,6 млрд. Выручка от DCG снизилась на (20% г/г) до $5,6 млрд. Продолжает активно развиваться сегмент интернета вещей, особенно сегмент Mobileye (+48% г/г) (система зрения для беспилотных авто).

Во втором квартале планируется завершить разработку нового 7-нм процессора «Meteor Lake», на рынок данные процессоры выйдут к 2023 году. Компания будет работать со сторонними производителями, что позволит «догнать» тренд снижающихся техпроцессов и повысить гибкость и масштабируемость ряда продуктов, при этом, нет планов отказаться от собственного производства.

Главной новостью, которую негативно восприняли инвесторы, стали планы по расширению мощностей и строительству двух новых заводов в Аризоне, стоимостью около $20 млрд. Начало производства чипов должно стартовать в 2024 году. Уже по итогу 2021 года анонсирован рост капексов с традиционных $15 млрд до $19-20 млрд. FCF ожидаемо снизится до $10,5 млрд. На дивиденды по итогам года заплатят около $5,6 млрд. На байбэк останется максимум $4,5 млрд., но с учетом процентов и прочих расходов можно рассчитывать на $3-3,5 млрд. Текущая див. доходность составляет около 2,4% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс