Блог им. fehuman |Август пощекотал нервишки. Результаты за 3 квартал 2022 года

- 07 октября 2022, 12:03

- |

Всех приветствую!

Третий квартал закончился с результатом +22,2%. Торгую трендовые алгоритмы на фьючерс USD/RUB (Si).

Максимум года +273% состоялся 1 июля. Незадолго до этого, а точнее 27 июня был реинвестирован доход за первые два квартала. Сожалел о том, что не сделал этого ранее. В начале третьего квартала эквити продолжила расти поэтому пожадничал и полез в пекло. Август фьючерс простоял, просадка от максимума составила 36,2%. Это заставило понервничать. Вторая половина сентября порадовала волатильностью вытянув квартал в плюс.

Итого за первые три квартала +240,1%. Мониторинг счета в реальном времени тут.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Блог им. fehuman |Высокая волатильность продолжается. Результаты за 2 квартал 2022 года

- 08 июля 2022, 14:49

- |

Всех приветствую!

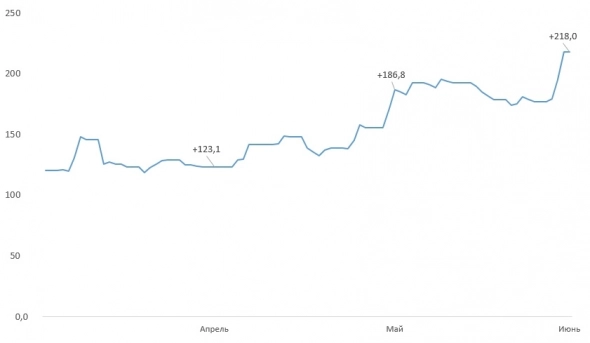

Второй квартал закончился с результатом +97,1%. Торгую трендовые алгоритмы на фьючерс USD/RUB (Si).

Торговля шла на пониженных рисках, алгоритмы набирали второе плечо. Но даже с ним в апреле счет просел на 29,2% за счет резкого разворота фьючерса с 8 на 11 апреля. В эти дни счет потерял 20,1%. В мае просадка внутри месяца составила 16,6%, в июне 21,4%.

Итого за первое полугодие +218%. Мониторинг счета в реальном времени тут.

( Читать дальше )

Блог им. fehuman |Удачная встреча с черным лебедем. Результаты за 1 квартал 2022 года

- 06 апреля 2022, 15:41

- |

Всех приветствую!

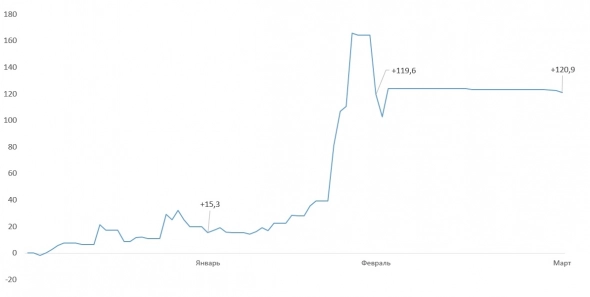

Первый квартал закончился с результатом +120,9%. Торгую трендовые алгоритмы на фьючерс USD/RUB (Si). Роботы закрыли прошлогодний минус и удвоили счет.

На начало года риски по портфелю выставлены на максимум. Для меня это 50% гарантийного обеспечения от размера депозита. Хорошие движения в Si были как в январе +15,3%, так и в феврале до аномальной волатильности. Максимум в +165,4% был достигнут 24 февраля.

24 февраля боты закрыли лонги. С 24 по 25 февраля набрали шорт. Объем позиции при переносе через выходные был без плечей (1 к 1), поэтому решил не закрывать. Безусловно, понимал, что шорт тут ни к чему, но решил довериться алгоритмам. Ведь системы проверены на тестах 2014 – 2015 года. Если словили большой гэп, перевернулись и дальше торгуем по направлению движения, все просто! Однако, не в этот раз…

С 26 февраля по 1 марта биржа заставила понервничать, не давая закрыть убыточную позицию. Да еще и Финам рассчитывал вариационную маржу в период клиринга по не торгующему инструменту. Был момент, попрощался с депозитом)

2 марта вышел руками ровно по 95 000 руб. Действия биржи забрали 40% от заработанного. Встать по направлению движения в лонг регулятор так же не дал. После такого беспредела вывел почти все дэпо. К Финаму претензий нет, сработал хорошо.

Когда разрешили открывать новые позиции не рискнул возобновлять торговлю. А зря, на укреплении рубля алгоритмы заработали бы около 60%. В конце марта вернул половину дэпо и продолжил торговлю с плечом 1 к 2 дабы не пропустить следующих движений ну и сильно не рисковать.

Всем добра и профитов!

Блог им. fehuman |Достигнуто максимальное значение просадки. Результаты за 3 квартал 2021 года

- 21 октября 2021, 13:52

- |

Всех приветствую!

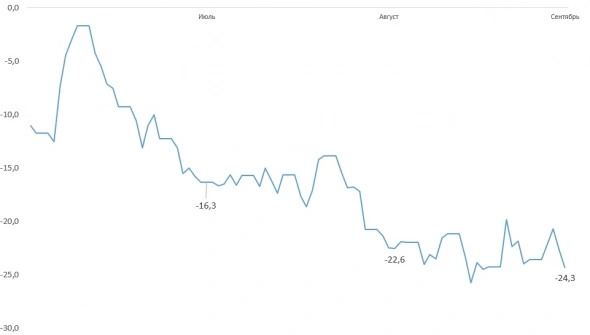

Третий квартал закончился с результатом -14,3%. Публичный счет можно посмотреть тут.

Торгую трендовые алгоритмы на фьючерс USD/RUB (Si).

Результат от начала года -24,3%. Максимальная просадка пришлась на сентябрь 40,8% (от февральского максимума в +16,5%). Счет в просадке и не обновлял максимумов 7 месяцев

Мысли тезисно:

— такова фаза рынка, в 2019 году простой составил 9 месяцев

— над контртрендом работаю, пока чего-то достойного не вышло

— психологически не очень комфортно, но результаты в пределах ожидаемого

— ситуация напоминает позапрошлый год, рост индекса РТС при этом волатильность на валюте низкая, а инвесторы ликуют

— осознание, что нужно более активно работать над диверсификацией. Ожидание волатильности вводит в ступор, типа ждешь, ждешь чего-то, а развитие тормозится

— системы на фьючерсах РТС и нефти с эффективностью ниже, чем 1 к 3 отбраковываются, возможно зря…

— продолжаю торговать портфель без изменений, делать тесты, корректировки, изменения в логике буду по итогам собранной статистики за год

— риски поддерживаю на максимуме из-за высокой вероятности более жестких локдаунов чем 2020 году

Всем добра и профитов!

Блог им. fehuman |Ручная сделка в ноль. Мини-отчет за третий квартал 2020 года

- 02 октября 2020, 13:33

- |

Третий квартал закончился с результатом +43,5%. Общий доход за три квартала +165%. Статистика по месяцам:

Июль +27,7%

Август +3,1%

Сентябрь +12,7%

Общую кривую можно посмотреть тут

На графике выделяется резкий скачек вверх, а затем вниз в конце августа. Ручную торговлю давно не практикую, однако в текущих условиях решил занять долгосрочный лонг по валюте. Вход 20 августа по 73 800 в момент пробоя треугольника. Стоп в без убыток. Размер позы большой 1 к 3. Цель – ждать реализации второй волны ковида, снижения нефти, углубления кризиса, ну и валютного курса по 100 – 120 руб. 31 августа сработал стоп в ноль. Дальше по классике, как только выбило стоп, цена улетела в космос. Не приятно конечно. Главное, что это не повлияло на итоговый результат наторгованный ботами.

( Читать дальше )

Блог им. fehuman |Как подружиться с черным лебедем? Оптимальное соотношение ГО и депозита

- 01 июня 2020, 11:48

- |

Всех приветствую!

Пост – призыв задуматься и может быть пересмотреть свои риски в сторону уменьшения. Волатильность возросла – это хорошо, но и риски повысились. К оценке рисков стараюсь подходить серьезно. Поэтому решил описать подход, которым руководствуюсь при управлении соотношением размера гарантийного обеспечения к депозиту.

В чем собственно проблема? Грузим депозит под завязку. Плечо 1 к 8. Оставляем чуток под просадку и в бой! Повезет если счет начнет расти, сформируется некий запас. А если события будут складываться не так удачно: просадка 40%, а следом огромный гэп. Что останется от депозита? Выход из ямы займет очень много времени.

Решение проблемы – создание резерва. Использую следующую пропорцию:

50% – это максимальное расчетное ГО, сумма максимальных лимитов по всем ботам. Оно может меняться от 0 до 50% в зависимости от: направления позиции (кто в лонг, кто в шорт, кто вне позиции), ММ алгоритма (фиксированный объем, плавающий), волатильности на рынке.

( Читать дальше )

Блог им. fehuman |Алготорговля в условиях высокой волатильности. Мини-отчет за первый квартал 2020 года

- 02 апреля 2020, 14:27

- |

Одинокий боец идущий в огонь в рукопашную или взвод роботов не знающий страха, у кого больше шансов выжить?

Всех приветствую!

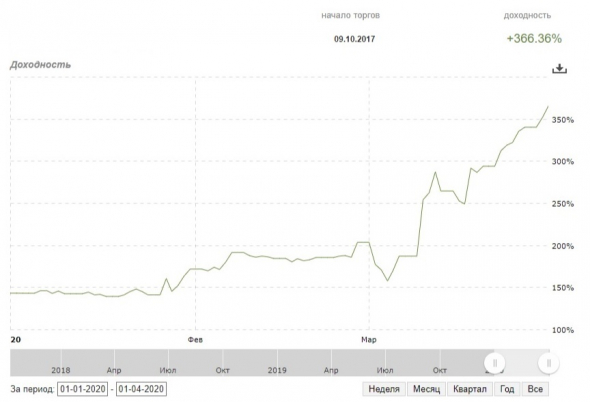

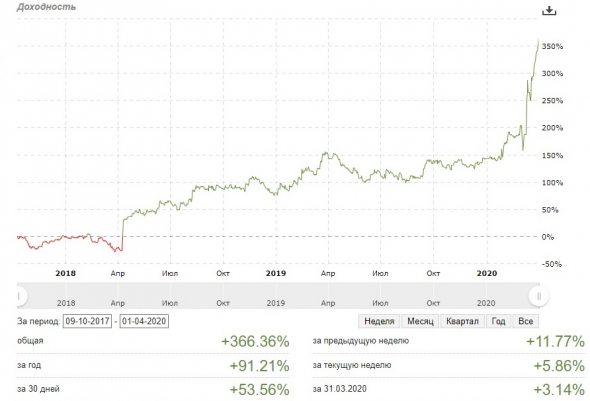

Не планировал писать квартальные отчеты, однако! Ожидания прошлого года оправдались. Затишье сменилось лютой волатильностью, которая за первый квартал почти удвоила счет +95%.

Общая эквити тут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс