Блог им. elliotwaveorg |Долла-рубль и РТС . Среднесрочный прогноз.

- 27 февраля 2024, 17:22

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

__________________________________________________

В последнем обзоре рассматривались перспективы на 2024-ый год. За прошедшие 2,5 месяца ситуация принципиально не изменилась. Рассмотрим подкорректированные графики и что ожидать в ближайшее время.

Долгосрочный график за октябрь 2022-го, тут без изменений.

Небольшие изменения в среднесрочном графике. Сделали еще одно движение вниз и в середине января достигли 87.38, подошли близко к нижней границе канала. Остаётся вопрос: частью чего является снижение от 102.28, всей (2) или только 4 в (1). Однако пока это не важно, больше интересно закончилась коррекция или нет .

В прошлых публикациях отмечалось, что было бы хорошо зайти в диапазон 83.45 — 75.25 ( отмечен прямоугольником на графике), там находится 4-ка предыдущей степени. В таком случае было бы проще разобраться с основными сценариями.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. elliotwaveorg |Евро-доллар и доллар-иена в 2024-ом .

- 10 января 2024, 17:32

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_______________________________________________________-

Обзор перспектив на будущий год пары евро-доллар ( обратно индексу доллара) и доллар-иены стоит начать с октября 2022-го . В конце сентября того же года доллар стоил дороже евро и был сильно перекуплен. Ожидалась коррекция как минимум к 1.0774 в виде коррекции ((ii)). Уже сейчас можно сказать, что делали эту коррекцию до середины июля 2023-го и закончилась (скорее всего) на уровне 1.1277.

К декабрю 2022-го подошли к 1.0774, была добавлена альтернатива: еще одно движение вниз в волне ((v)) в 1 и потом глубокая коррекция 2 .

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль и РТС в 2024-ом .

- 07 декабря 2023, 17:44

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_____________________________________________________

Продолжение публикаций прогнозов на будущий год, начались они с обзора по bitcoin. В этот раз будут рассмотрены пара доллар-рубль и индекс РТС.

Для понимания стоит начать с июня 2022-го года , когда шло быстрое укрепление рубля. В одном из обновлений был такой график комментарием : Нижняя граница диапазона волны (4) предыдущей степени находится на уровне 50-49 (отмечена черным прямоугольником), вполне вероятно перед началом роста эти отметки ещё будут протестированы. Теоретически есть 33, но такое развитие выглядит крайне маловероятным.

В конечном итоге сделали 50 (50.1). После началось ослабление рубля, был зафиксирован первый импульс. На графике за 17.08.2022 схематично показано дальнейшее развитие. Единственное — волна ((ii)) оказалось более продолжительной по времени.

( Читать дальше )

Блог им. elliotwaveorg |EUR/USD и USD/JPY. Очередная смерть доллара?

- 16 ноября 2023, 17:14

- |

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

______________________________________________________________

В последнем обновлении рассматривались различные сценарии дальнейшего развития, главным был вопрос: закончилась ли коррекция (волна 2) к снижению с января 2021-го .

Основной график выглядел так .

На данный момент с большой вероятностью можно сказать, что волна 2 уже закончилась. Вниз прошло движение, которое можно посчитать как импульс ((i)). Протестировали долгосрочную трендовую (черным), сейчас делаем коррекцию ((ii))). Если снова пробьем и закрепимся ниже, это станет важным подтверждением дальнейшего снижения, которое схематично показано на графике.

( Читать дальше )

Блог им. elliotwaveorg |Золото и серебро. Продолжится ли падение .

- 04 октября 2023, 17:52

- |

Два месяца назад рассматривались различные варианты дальнейшего развития. Волатильность на тот момент была низкой, но тем не менее ожидалось возобновление падения, что и наблюдается последние недели.

Есть несколько вариантов в долгосрочном подсчете, что в свою очередь влияет и на среднесрочный.

- Красным. Окончание волны I было исторической вершиной, сейчас корректируем весь этот рост. В таком случае ожидается падение ниже 1618.

- Черным. Сделали только 1 в (5), сейчас идет 2.

Также отмечены важные уровни, в первую очередь это 1800, примерно там же проходит и трендовая (черным).

Другая интерпретация, от «красного» принципиально не отличается.

( Читать дальше )

Блог им. elliotwaveorg |Доллар-рубль и РТС . 02.05.2023.

- 15 августа 2023, 18:14

- |

Обзор за 2-го мая . В нем рассматриваются основные технические факторы, важные уровни на которые стоит обратить внимание. На момент публикации курс был в районе 80, ослабление рубля продолжилось в соответствии с прогнозом.

Подробные краткосрочные обзоры в закрытом разделе.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

____________________________________________________________________________________

С момента последнего обзора ситуация существенно не изменилась, рубль постепенно продолжает ослабление. Рассмотрим обновленные графики.

Доллар-рубль

Недельный график

Без изменений.

Дневной график

В прошлый раз обсуждался вариант, где предполагалось окончание волны 3 на уровне 77.13 и развитие коррекции 4. Продолжение роста указывает, что движение пошло по более негативному для рубля сценарию , следующие цели для 3 — 91.75 и 106.4 .

( Читать дальше )

Блог им. elliotwaveorg |Фондовый рынок США. Обновление.

- 25 мая 2023, 11:32

- |

Публикация за 03.03. В ней рассматриваются основные технические факторы, важные уровни на которые стоит обратить внимание. За прошедших более чем 2 месяца ситуация не изменилась, даже можно сказать подтверждается. Цели прежние.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

________________________________________________________________________

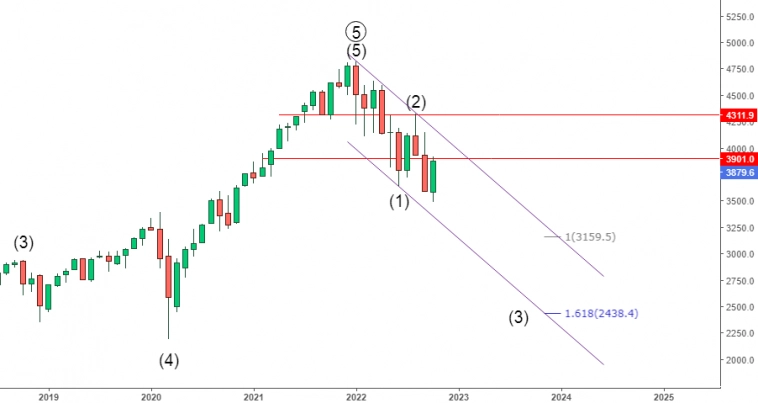

В прошлом обзоре рассматривался коррекционный рост индексов S&P500 и DJ, волатильность была низкая, поэтому прошлый вывод в целом остаётся в силе. Рассмотрим некоторые дополнения.

Месячный график

S&P

Показан долгосрочный канал всей волны ((5)) с 2009 года. В 2020 -ом его пробили, протестировали, после чего рост ускорился. В 2022-ом снова сделали попытку в него вернутся, потом началась коррекция. В скором времени ожидается ещё одно тестирование, преодоление и закрепление ниже укажет на подтверждение долгосрочного разворота.

( Читать дальше )

Блог им. elliotwaveorg |EUR/USD , USD/JPY . Среднесрочный обзор

- 03 мая 2023, 18:17

- |

Публикация за 06.02 . В ней рассматриваются основные технические факторы, важные уровни на которые стоит обратить внимание. За прошедших более чем 2 месяца ситуация не изменилась, даже можно сказать подтверждается. Цели прежние.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

___________________________________________________________________________

В прошлый раз говорилось о развитии коррекции. Волатильность была низкой, поэтому остаёмся примерно на тех же уровнях, что и 1,5 месяца назад.

Недельный график

Небольшие изменения — корректируем все движение с января 2021-го. Пробили долгосрочную трендовую (черным) и тестируем уровень 1.077. Сейчас эти отметки являются уровнями поддержки.

Дневной график

Сделали цель 0.5 1.0955, вполне вероятно на этом рост и закончился. Следующая 1.129.

( Читать дальше )

Блог им. elliotwaveorg |В чем заключается финансовый риск, показано на 12 графиках

- 25 апреля 2023, 17:59

- |

Статья перевод с сайта The Wall Street Journal. После банкротства нескольких банков в марте, ситуация на некоторое время стабилизировалась, удалось избежать «цепной реакции» . Однако проблемы никуда не делись. Одна из основных, которая скорее всего и станет катализатором мирового кризиса — это коммерческая недвижимость и ипотека, а также ценные бумаги с ними связанные. На данный момент уже есть огромные убытки, они пока unrealized (незафиксированные), но с продолжением повышения ставок и дальнейшим падением цен на недвижимость, потери будут только увеличиваться и в какой-то момент их придется фиксировать, как это было с Silicon Valley Bank. На графиках в статье можно оценить масштаб происходящего.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

__________________________________________________________________________

Данные показывают тревожные тенденции в сфере недвижимости, банков и частных рынков

( Читать дальше )

Блог им. elliotwaveorg |Рубль и РТС . Среднесрочный обзор

- 21 апреля 2023, 17:38

- |

Публикация за 13.02 . В ней рассматриваются основные технические факторы, важные уровни на которые стоит обратить внимание. За прошедших более чем 2 месяца ситуация не изменилась, даже можно сказать подтверждается. Цели прежние.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

_______________________________________________________

С момента последнего обзора месяц назад ситуация не изменилась. Рассмотрим дальнейшее развитие с учетом текущих движений.

Недельный график

Прежний. Важный уровень 72.3 прошли, сейчас он становится сопротивлением.

Дневной график

Прошли 69.34 и трендовую (синим). Ближайшая цель для 3 — район 77, следующая — 92.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс