dr-mart |14 мая состоится смартлабонлайн с Полиметаллом! Задавайте свои вопросы👍

- 07 мая 2021, 15:21

- |

Доброго дня, уважаемые инвесторы. Надеюсь, вам уже надоели длинные праздники и вы готовы задать парочку интересных вопросов Полиметаллу!

Онлайн трансляция состоится 14 мая в 16:00мск. На вопросы участников рынка ответит Евгений Монахов — Директор по связям с инвесторами Полиметалла.

Присоединиться к трансляции можно на youtube.

Жду ваших вопросов в комментариях!

- комментировать

- Комментарии ( 26 )

Блог компании ОНЛАЙН |Русская аквакультура (AQUA): подробное интервью с гендиректором Ильей Сосновым

- 20 апреля 2021, 10:47

- |

Самые острые вопросы:

👉Можем попасть под санкции, вероятность не ноль. Логика санкций непредсказуема. Потихонечку думаем о снижении зависимости от импорта, но сделать всё и сразу невозможно

👉100% малька импортируется сейчас

👉Дивиденды — компетенция совета директоров и акционеров. Про финальные дивиденды 2020 пока ничего не скажем, дата совета директоров также неизвестна. В див. политике записано, что компания будет стремиться выплачивать 30-50% чистой прибыли МСФО в виде дивидендов при соблюдении ряда условий.

👉Программа обратного выкупа действует, уже выкупили на 500 млн рублей из заявленных 600 млн рублей. Не исключаем, что программа выкупа будет расширена, в том числе с целью реализации опционной программы поощрения менеджмента

👉Байбэк не оказывает негативного влияния на ликвидность акций. Free float у компании 14%, рыночная капитализация 27 млрд, получаем объем free float на уровне около 3,5 млрд рублей. Число акционеров компании выросло с 600 до 11 тыс, средний дневной объем 10 млн рублей. Риска для ликвидности нет. Плюс есть 3 млрд рублей облигации, которые торгуются на бирже. Инвесторы могут спокойно лавировать между двумя этими инструментами.

👉Допэмиссия — такая опция есть, но она сейчас не на столе, а в ящике стола. Во-первых, акционеров должна устроить цена, чтобы делать допэмиссию. Надо понимать, зачем нужны эти деньги. Мы считаем, что текущая структура капитала оптимальна.

( Читать дальше )

Блог компании ОНЛАЙН |Самое подробное интервью с директором компании Русская Аквакультура Ильей Сосновым

- 19 апреля 2021, 21:13

- |

00:00 Вступление

02:20 Есть ли тяжелые металлы в рыбе?

08:00 Могут ли включить Русскую Аквакультуру в санкционный лист?

09:50 100% малька импортные?

13:20 Будут ли финальные дивиденды за 20 год?

16:10 В каком состоянии выкуп акций

21:20 Вероятность допэмисии

24:30 Почему рынок лосося сжался с 2012 года по 2020 год на треть?

33:20 Есть ли у компании экспорт

38:50 Сезонность продаж лосося

42:20 От чего зависит рост выручки Русаквы?

42:50 Кто конкуренты?

46:10 Можно ли вырастить рыбу другим способом?

51:10 Будет ли компания производить другую рыбу?

56:20 Будет ли свой собственный смолтовый завод

01:04:00 На что привлекли 3 млрд рублей в марте 2020 года

01:05:20 Планирует производить икру из которой производится малек

01:06:20 Статус проекта на Дальнем Востоке

01:10:10 Почему Крым не интересен?

01:11:50 В чем смысл запуска своего бренда INARCTICA?

01:14:10 Оценка смертности рыбы в отчетности

01:15:30 Ежегодное зарыбление. Последствия

01:19:50 Риск мора рыбы. Что предпринято, чтобы снизить риск

01:24:30 Планы перехода на ежеквартальную отчетность

01:25:10 Прогноз продаж на 2021 год

01:27:00 Почему заняли на рынке облигаций, хотя ставка выше.

01:28:50 Госсубсидии

01:31:40 Расчет биологических активов: как взвешивается рыба

01:34:20 По какой стоимости оцениваются биологические активы

01:37:00 Неденежная прибыль от переоценки биологических активов

01:42:40 Влияние роста курса доллара на бизнес

01:44:40 Риск отмены налоговых льгот

01:45:20 Отложенные налоговые активы на 1 млрд рублей

01:48:50 Дивидендная политика. Логика компании

01:50:00 Планы по взаимодействию с инвесторами

01:52:50 Следите ли вы за акциями?

01:55:50 Корма на природном газе

01:57:30 Собственное производство корма

Приятного просмотра! Оставьте свое мнение в комментариях, полезны ли вам такие интервью и что надо делать, чтобы улучшить наш формат!

Спасибо!

dr-mart |⚡️В 18:00 начнется онлайн конференция с гендиректором Русской Аквакультуры Ильей Сосновым.

- 19 апреля 2021, 17:38

- |

Присоединяйтесь и задавайте вопросы:

Ссылка на ютуб трансляцию

dr-mart |Русская аквакультура (AQUA): смартлаб онлайн с эмитентом в понедельник в 18:00мск!

- 15 апреля 2021, 11:43

- |

dr-mart |у ZOOM качество картинки говно. Есть какой-то аналог?

- 07 апреля 2021, 16:18

- |

А то мы делаем наши смартлабонлайны в ZOOM, и гоним сразу на youtube и качество получается не очень (пример можно посмотреть тут), хотя у всех нормальные камеры и быстрый интернет. Как можно улучшить ситуацию?

Блог компании ОНЛАЙН |⚡️Смартлабонлайн: Обувь России может вернуться к прибыли 1,7 млрд рублей в следующем году.

- 07 апреля 2021, 11:12

- |

Для тех, кто не хочет тратить время просмотр видео, я коротко расскажу, что было сказано на эфире:

✅ Компания имеет прогнозы по выручке/прибыли на 2021 год, но не разглашает эту информацию, сохраняет консервативность оценок

✅ Выход на прибыль 2019 года в размере 1,7 млрд рублей возможен в 2022 году.

✅ В данный момент компания планирует направлять всю прибыль на снижение чистого долга, цель Net Debt/EBITDA = 2.5-3 (поэтому про дивиденды и обратный выкуп пока вопрос не стоит).

✅ Нарушение ковенант по бондам: оферта по 2 выпускам действует еще 2 недели, пока предъявили к выкупу на 1,5 млн рублей. Видели, что на вторичном рынке было продано-куплено бондов на 230 млн рублей еще до оферты, так что вероятно, кто хотел выйти, вышли по рынку просто, потому что рынок компании доверяет

✅ Цикл пополнения товарных запасов завершен, не ждут, что запасы будут расти. Модель маркетплейса подразумевает, что у компании растут запасы, но это не требует пополнения оборотного капитала, т.к. расчеты с поставщиками происходят после реализации товара

✅ Запасы 2020 года выросли на 4 млрд за счет пополнения товаров площадки «Продаём»

✅ В 2021 году списание запасов не планируется.

✅ В 2021 не ждем потребности в пополнении оборотного капитала

✅ После запуска рекламной кампании увидели рост трафика на 15%

✅ В 2021 году планируют привлечь на свой маркетплейс 1500-2000 новых поставщиков

✅ Линёво строительство фабрики остановили в 2020 году и вышли из проекта

✅ Строительство склада 28,000м2 остановили, так как из-за падения арендных ставок выгоднее арендовать, окупаемость склада при тек.арендных ставках будет очень большой.

Саму трансляцию вы можете посмотреть здесь

Хронометраж эфира:

( Читать дальше )

dr-mart |🔥Positive Technologies собирается провести IPO на Московской Бирже? Узнаем первыми!

- 19 марта 2021, 15:59

- |

Коммерсант на этой неделе слил неофициальное инфо о том, что уникальная компания кибербезопасности Positive Technologies собирается на IPO. Уникальность прежде всего в том, что подобных компаний на Мосбирже еще не было, да и в целом, акций компаний IT сектора кот наплакал..

Бонды Позитив Текнолоджиз 001Р-01 кстати уже торгуются на Мосбирже (купон 11,5%, доходность рыночная 9,6%).

В общем, на следующей неделе у нас будет эфир смартлаб онлайн с Позитивом.

Компания хочет рассказать про свой бизнес, чем они занимаются, и конечно готова ответить на любые наши вопросы!

В эфире примут участие:

✅Максим Пустовой, операционный директор

✅Андрей Бершадский, директор центра компетенции

Так что жду ваших вопросов в комментариях, онлайн запланирован на 26 марта.

Посмотреть его можно будет на моём ютуб канале, не забывайте подписываться и ставить колокольчик, который уведомит вас о выходе нового видео!

dr-mart |Кто за то, чтобы провести смартлаб онлайн с Банком Санк-Петербург

- 19 марта 2021, 15:21

- |

Кто за то, чтобы провести смартлаб онлайн с Банком Санк-Петербург

Сегодня Банк Санкт-Петербург тихой сапой провел День инвестора. Я так и не понял, как можно было в нем поучаствовать или посмотреть онлайн вебкаст, на сайте банка нашел только презентацию.

Из основного, что я там нашёл:

✅ Банк планирует увеличить чистую прибыль с 10,8 до 17 млрд рублей в 2023. Если сбудется, то див. выплаты при прежней дивидендной политике «ежовых рукавиц» составят 3,4 млрд или в районе 7,15 на одну обыкновенную акцию, что при текущей цене дает див.доходность 12,3%. Если решат к 23 году платить 30% от прибыли, то дивдоходность соответственно при такой прибыли составит 18% от текущих цен.

✅ Макропоправка оказала существенное влияние на Cost-of-Risk в 2020 году (ок. 2.7 млрд рублей созданных резервов). Не совсем понял формулировку. Получается, что при общем создании резервов 8,9 млрд, 2,7 были обусловлены корона-кризисом. Это значит, что без него прибыль была бы на 2,7 млрд. выше?

✅ Банк Санкт-Петербург считает, что рынок иррационален в оценке его акций (стр. 50 презентации). Правда при этом продолжает направлять на дивиденды 20% прибыли и не выкупает свои акции. К сожалению, про перспективы обновления див.политики мы на дне инвестора ничего не увидели.

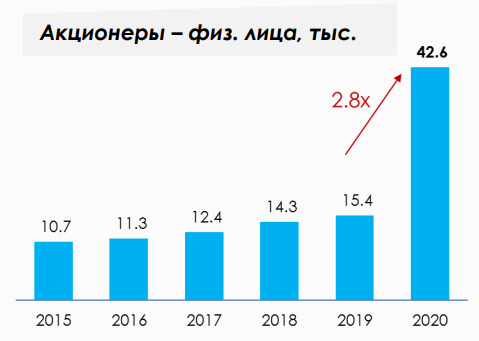

✅ Ну и главное: число акционеров физлиц выросло в 2020 году почти в 3 раза — с 15,4 тыс до 42,6 тыс человек...

Это повышает наши шансы на то, что Банк Санкт-Петербург согласится побеседовать с акционерами-физическими лицами в рамках смартлаб-онлайн. Собираем ваши подписи, кто за то, чтобы провести человеческий онлайн для акционеров с Банком Санкт-Петербург?

Блог компании ОНЛАЙН |Самое интересное про микрофинансы: запретят ли МФО? Дефолтность. Доходность.

- 02 марта 2021, 19:05

- |

Сегодня прошел наш эфир с гендиректором МФК Займер Романом Макаровым и директором организатора размещения Иволга Капитал Андреем Хохриным. Для вас я сделал небольшой конспект нашего интервью.

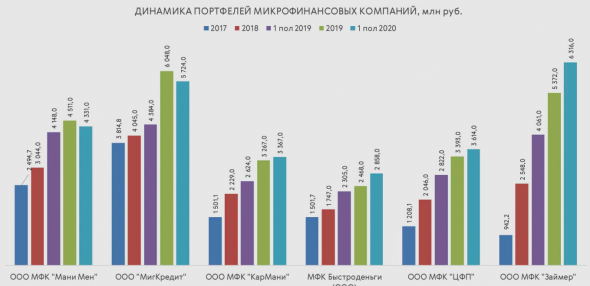

Компания Займер является №1-№2 по объемам выданных микро-кредитов в России по итогам 2020 г.

Вся компания родом из Кемерово, работает в ней 370 человек, несколько офисов, рисковики сидят в Риге.

Материнская компания займера (Robocash) работает в Испании, Казахстане, Филиппинах, Вьетнаме, Индии.

Все это принадлежит одному акционеру — Сергею Седову, для которого этот бизнес является основным и единственным.

Источник: @probonds

Почему ЦБ не запретит МФО? Потому что если запретить МФО, появится черный рынок кредитования, поскольку спрос на кредиты останется. Всем выгоднее чтобы этот рынок был прозрачным и регулируемым, подконтрольным. Сейчас мирокрокредиты в России берут 11 млн человек.

В 2017 году дефолтнулась МФО "Домашние деньги". Причина скорее всего в неэффективной бизнес-модели, когда считали, что сверх высокий процент по кредитам покроет любые уровни дефолта. Андрей отметил, что признаки проблем «ДД» были заметны в отчетности еще в 2015 году, когда компания закончила год с убытком. По словам участников дискуссии «Займер» прежде всего отличается от Домашних Денег системой риск-менеджмента и стабильным положительным денежным потоком.

Основа риск-менеджмента у онлайн МФО — это кредитный скоринг. То есть каждому клиенту присваивается кредитный рейтинг. Информация берется из 2000 источников на основании тех данных, кто предоставил клиент. Используется математическая модель, которая присваивает рейтинг. Этот скоринг — это основное ноухау любой онлайн МФО, потому что именно грамотный скоринг позволяет снижать дефолтность а значит и прибыльность.

В феврале была новость о том, что уровень просрочки 90+ дней достиг опасного уровня 37% среди МФО в России. Роман Макаров сказал, что у их компании просрочка по прошлому году опустилась до минимальной величины в 10%. Сама компания считает для себя важным держать просрочку ниже 20%. Выше 20% — недопустимо.

В настоящий момент в России больше проблем испытывают оффлайн МФО, чем онлайн. Андрей и Роман высказали следующие мнения, почему так происходит: система риск-менеджмента у онлайна, у оффлайна больше издержки, ниже маржинальность, пандемия в 2020 усилила бегство клиентов из оффлайна в онлайн. Кроме того, Андрей выразил мнение, что люди, которые умеют пользоваться телефоном в достаточной степени чтобы оформить кредит, скорее всего более адекватны, чем те, кто заходит в ларёк на улице чтобы получить микрозайм.

У компании нет цели выходить на IPO. Займер не рассматривает IPO. Если и будет кто-то выходить на IPO, то материнская группа, однако это не ближайшая перспектива. «Мы смотрим на рынок и оцениваем возможности, об этом пока рано говорить».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс