SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Сбер против ВТБ. Один падает на позитиве, другой - растет на негативе.

- 08 декабря 2022, 19:12

- |

Итак сегодня интересная ситуация: сбер упал на 1,5% после отличного отчета РСБУ. А ВТБ, после негативных новостей о том что банк перестал платить по субордам, даже выкупил просадку.

О чем это говорит?

Краткосрочно Сбер перекуплен, а ВТБ слишком дешев и желающих его продавать не осталось. У меня был шорт по ВТБ после новостей, пришлось его закрыть вчера, т.к. рынок показал что падать не хочет, а я себя умнее рынка не считаю и спорить с ним не собираюсь.

В то же время я не собираюсь покупать ВТБ и продавать свой Сбер. Думаю все же он со временем пойдёт выше, если у нас не будет новой жести. ВТБ кстати может и можно было бы купить, но у нас вообще по нему нет никаких данных, чтобы понять сколько он может стоить.

О чем это говорит?

Краткосрочно Сбер перекуплен, а ВТБ слишком дешев и желающих его продавать не осталось. У меня был шорт по ВТБ после новостей, пришлось его закрыть вчера, т.к. рынок показал что падать не хочет, а я себя умнее рынка не считаю и спорить с ним не собираюсь.

В то же время я не собираюсь покупать ВТБ и продавать свой Сбер. Думаю все же он со временем пойдёт выше, если у нас не будет новой жести. ВТБ кстати может и можно было бы купить, но у нас вообще по нему нет никаких данных, чтобы понять сколько он может стоить.

- комментировать

- Комментарии ( 36 )

Новости рынков |📈SBER +3% на фоне спекуляций о возможных щедрых дивидендах

- 05 декабря 2022, 11:37

- |

Акции Сбера сегодня достигли нового хая с 5 сентября (141,83 руб).

Обсудить причины роста можно на нашем форуме акций Сбербанка: https://smart-lab.ru/forum/SBER

На форуме Сбера сейчас 500 человек онлайн.

За день написано 56 сообщений.

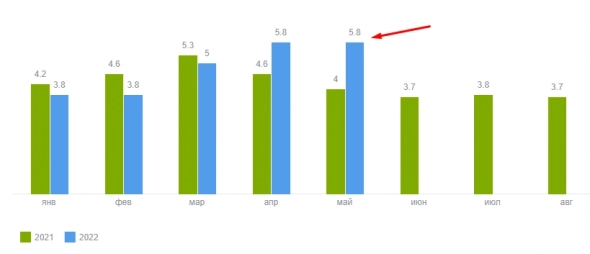

dr-mart |В двух словах иллюстрация целесообразности инвестиций на российском фондовом рынке

- 19 октября 2022, 14:19

- |

Блог компании Mozgovik |Заплатят ли теперь дивиденды Роснефть, ОГК-2 и ТГК-1?

- 30 июня 2022, 19:32

- |

Доброго вечера, дорогие друзья. Сейчас у меня состоялся разговор с крупным институционалом, настроение надо отдать должное грустное. Институциональные инвесторы же держат наиболее ликвидные компании, многие рассчитывали на дивиденды Газпрома, а теперь желание крупных юриков вкладывать в фондовый рынок поубавится ещё больше.

( Читать дальше )

Блог компании Mozgovik |Еженедельная заметка #14: Когнитивный диссонанс. Покупатели и продавцы российского рынка до конца 2022 года.

- 20 июня 2022, 20:46

- |

В настоящий момент в анализе российского рынка акций есть два противоречивых момента:

1. с одной стороны мы имеем негативные тренды в экономике с перспективой дальнейшего ухудшения + значительную неопределенность

2. с другой — мы видим относительно небольшой free float российских акций и дефицит инструментов инвестирования на фоне снижения ставок с перспективой дальнейшего высвобождения свободной для инвестирования ликвидности.

Первый фактор — это то, что мы думаем о рынке (фундаментальный фактор), а второй фактор — это то, что рынок реально делает (технический фактор). Рынком управляют потоки денежных средств и что бы мы не думали, если денег больше, чем объектов инвестирования, то рынок все равно пойдет наверх.

Попробуем оценить эти моменты в цифрах.

( Читать дальше )

Блог компании Mozgovik |Мнения по Сбербанку разошлись в нашей команде

- 14 июня 2022, 17:55

- |

Мы с командой обсудили мой анализ: Стоит ли покупать акции Сбербанка?

Олег и Анатолий в целом более оптимистично смотрят на Сбербанк, чем изложено в этой заметке.

( Читать дальше )

Олег и Анатолий в целом более оптимистично смотрят на Сбербанк, чем изложено в этой заметке.

( Читать дальше )

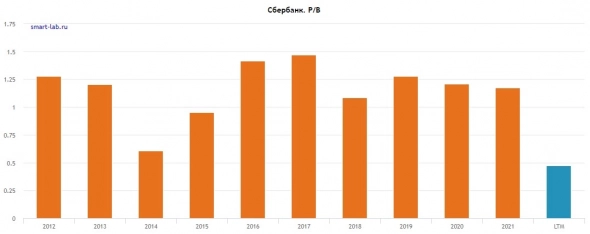

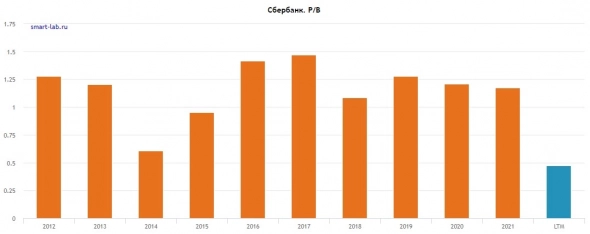

Блог компании Mozgovik |Стоит ли покупать акции Сбербанка?

- 13 июня 2022, 21:28

- |

Есть мнение, что Сбербанк дешев. Какие основные аргументы?

Сбербанк стоит в 2 раза дешевле своего капитала, что подразумевает потенциал роста в 100%+.

Это главный аргумент покупателей Сбера по 120.

Второй аргумент: Сбербанк стоит всего 2 свои годовые прибыли прошлого года, чего не было никогда в истории:

( Читать дальше )

Сбербанк стоит в 2 раза дешевле своего капитала, что подразумевает потенциал роста в 100%+.

Это главный аргумент покупателей Сбера по 120.

Второй аргумент: Сбербанк стоит всего 2 свои годовые прибыли прошлого года, чего не было никогда в истории:

( Читать дальше )

Блог компании Mozgovik |Про погружение российской экономики и акции банков

- 10 июня 2022, 12:49

- |

Общее впечатление, что торможение российской экономики происходит достаточно медленно, но направление однозначное — сокращение. Официальная экономическая статистика показывает безработицу 4% в апреле. Это рекордный минимум за всю историю России. Как такое возможно?

Статистика Headhunter показывает рост резюме по сравнению с числом вакансий:

При этом количество вакансий в мае сокращалось 3 месяц подряд. То есть стата HH.ru все-таки показывает рост напряжения на рынке труда.

( Читать дальше )

Блог компании Mozgovik |Госбанки готовят к национализации?

- 05 апреля 2022, 16:38

- |

Такой вопрос задал мне один товарищ, которые прочитал новость:

Объясняю: ни о какой национализации речи не идет.

Если банки в результате кризиса терпят значительные убытки, то у них снижается собственный капитал, которым банк по сути гарантирует всем вкладчикам возвратность их средств. 2 недели назад Анатолий публиковал подробный пост с оценкой того, как может снизиться капитал банков от переоценки портфеля облигаций. С тех пор облигации конечно выросли в цене, но в целом, можно понять, каким образом у банков снижается капитал от переоценки активов. В частности, насчитали, что если переоценить бондовые портфели по рынку у ВТБ и Сбера, это будет стоить им всей прибыли за прошлый год. Но есть же еще и активы в кредитах, выданных предприятиям, где также будут невозвраты.

Кроме того, государство накладывало какие-то моратории на банкротство, на выплаты, и т.п., то есть фактически частично освобождало заемщиков от неплатежей, что тоже приведет к серьезному недополучению доходов банков.

В любом случае, госбанкам с высокой вероятностью может потребоваться капитал.

Чтобы дать банкам капитал, никакой закон не нужен.

Проводишь допэмиссию — вот тебе и капитал.

Но если ты хочешь выкупить допэмиссию за счет средств ФНБ, то тебе видимо требуется отдельный закон, позволяющий это сделать.

Как это повлияет на прибыль госбанков? Точно так же, как повлиял выпуск префов ВТБ в пользу АСВ в 2015 году. Капитал тогда понадобился, чтобы закрыть дыру, которая образовалась в результате взятия под контроль Банка Москвы, доведенного прежним собственником Бородиным до банкротства. Выпуск префов подразумевает дивиденды по ним, таким образом, это уменьшает долю прибыли, которая выплачивается на обыкновенные акции.

Я глубоко не смотрел, но у меня такое впечатление, что Сбер сможет обойтись без допэмиссии. А вот ВТБ наверное не сможет.

В любом случае, никакой допэмиссии может и не быть, если вдруг страшно повезет, но в текущих условиях такая страховочная опция необходима.

https://t.me/newssmartlab/18213ГД во II чтении приняла законопроект, который позволит приобретать привилегированные акции банков за счет средств ФНБ

Объясняю: ни о какой национализации речи не идет.

Если банки в результате кризиса терпят значительные убытки, то у них снижается собственный капитал, которым банк по сути гарантирует всем вкладчикам возвратность их средств. 2 недели назад Анатолий публиковал подробный пост с оценкой того, как может снизиться капитал банков от переоценки портфеля облигаций. С тех пор облигации конечно выросли в цене, но в целом, можно понять, каким образом у банков снижается капитал от переоценки активов. В частности, насчитали, что если переоценить бондовые портфели по рынку у ВТБ и Сбера, это будет стоить им всей прибыли за прошлый год. Но есть же еще и активы в кредитах, выданных предприятиям, где также будут невозвраты.

Кроме того, государство накладывало какие-то моратории на банкротство, на выплаты, и т.п., то есть фактически частично освобождало заемщиков от неплатежей, что тоже приведет к серьезному недополучению доходов банков.

В любом случае, госбанкам с высокой вероятностью может потребоваться капитал.

Чтобы дать банкам капитал, никакой закон не нужен.

Проводишь допэмиссию — вот тебе и капитал.

Но если ты хочешь выкупить допэмиссию за счет средств ФНБ, то тебе видимо требуется отдельный закон, позволяющий это сделать.

Как это повлияет на прибыль госбанков? Точно так же, как повлиял выпуск префов ВТБ в пользу АСВ в 2015 году. Капитал тогда понадобился, чтобы закрыть дыру, которая образовалась в результате взятия под контроль Банка Москвы, доведенного прежним собственником Бородиным до банкротства. Выпуск префов подразумевает дивиденды по ним, таким образом, это уменьшает долю прибыли, которая выплачивается на обыкновенные акции.

Я глубоко не смотрел, но у меня такое впечатление, что Сбер сможет обойтись без допэмиссии. А вот ВТБ наверное не сможет.

В любом случае, никакой допэмиссии может и не быть, если вдруг страшно повезет, но в текущих условиях такая страховочная опция необходима.

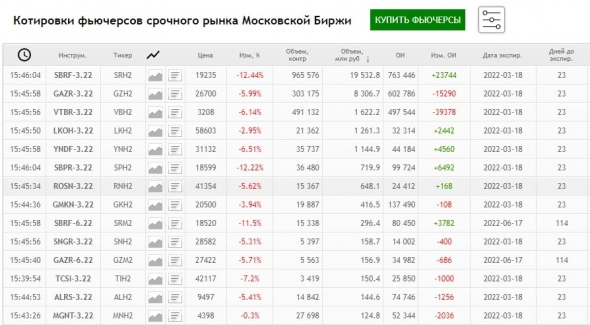

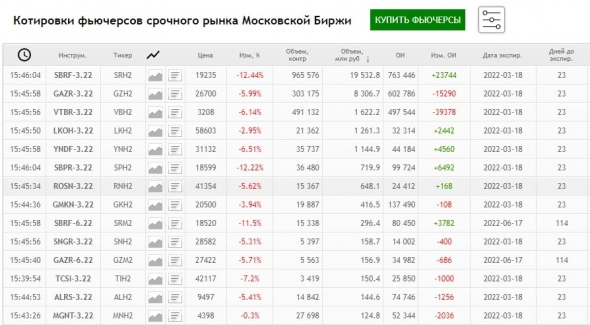

Новости рынков |📉Фьючерс РТС -5%, упал к минимумам понедельника, фьючерс на Сбербанк -12%

- 23 февраля 2022, 16:06

- |

Сегодня спот-рынок акций Московской Биржи закрыт, работает срочный рынок.

Фьючерс на РТС падает на 5%.

Фьючерс на акции Сбербанка падает на 12%

Причина та же — обострение ситуации на Украине + высокая волатильность рынка.

Вероятно, рынок ожидает начала более активных боевых действий.

Ссылка на котировки фьючерсов акций

Фьючерс на РТС падает на 5%.

Фьючерс на акции Сбербанка падает на 12%

Причина та же — обострение ситуации на Украине + высокая волатильность рынка.

Вероятно, рынок ожидает начала более активных боевых действий.

Ссылка на котировки фьючерсов акций

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс