Блог им. boomin |Ключевые финансовые показатели АО «Ламбумиз» по итогам 1 кв. 2023 г. выросли на 60% и более

- 28 июня 2023, 13:27

- |

В 1 квартале 2023 года ключевые финансовые показатели АО «Ламбумиз» продолжили стремительный рост. Выручка увеличилась на 60% к АППГ, а операционная прибыль, EBITDA LTM и чистая прибыль более чем на 100%.

Эмитент продолжил работу по расширению ассортимента. В 1 квартале компания сообщила, что в её товарной матрице есть все виды пакетов Gable Top, а также ввела в производство Pure pak объемом 0,75 литра.

В результате, по сравнению с 2022 г. существенно повысились обороты бизнеса за счет сокращения операционного цикла компании.

Ситуация положительно отразилась на всех основных показателях деятельности эмитента. Так, выручка зафиксирована на уровне 649,8 млн руб., увеличившись на 60,0% к итогам 1-го квартала 2022 г., операционная и чистая прибыли, а также EBITDA LTM показали рост более чем на 100% к АППГ.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Итоги торгов за 27.06.2023

- 28 июня 2023, 08:26

- |

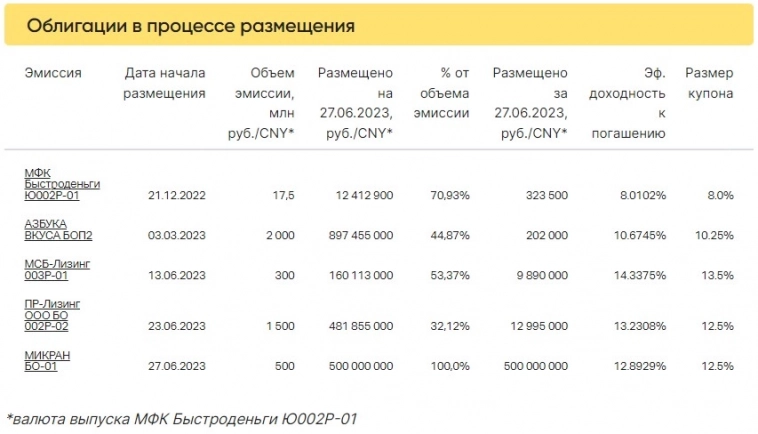

27 июня стартовало размещение МИКРАН БО-01. Выпуск объемом 500 млн полностью разместился в первый день торгов за 912 сделок. Средняя заявка — 548 тыс. 246 рублей.

Суммарный объем торгов в основном режиме по 290 выпускам составил 952,9 млн рублей, средневзвешенная доходность — 11,61%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |СДЭК начал экспансию на рынок Китая

- 28 июня 2023, 08:03

- |

Логистическая компания СДЭК вышла на рынок фулфилмента Китая, открыв там свой первый складской узел. СДЭК Фулфилмент стал единственным оператором, который может забрать груз из любой точки Китая, подготовить его и отправить в Россию или любую другую страну. Причем, как в полном объеме, так и частично — по мере его реализации в стране назначения.

Новый склад вписывается в стратегию компании по расширению присутствия на перспективном китайском направлении, запрос на которое растет со стороны предпринимателей.

Решение об открытии склада фулфилмент в Китае было принято на основании многочисленных запросов, поступавших от клиентов СДЭК, которые закупают на производственных площадках в КНР товары для последующей их реализации в России и странах СНГ.

Эмитент также оказывает услуги по оформлению и отправке товаров, ранее клиенты компании часто сталкивались с трудностями в этих вопросах.

Новый склад принимает как однородные, так и сборные грузы. Ограничений по объему посылки нет. У клиента примут груз весом от 100 грамм до бесконечности. Сам склад имеет значительный потенциал для расширения площади, по меньшей мере, вдвое, и для э того потребуется не больше недели.

( Читать дальше )

Блог им. boomin |ООО «Кузина» завершило 1 квартал 2023 года с приростом чистой прибыли к АППГ

- 28 июня 2023, 07:48

- |

Эмитент, ООО «Кузина» отметил, что ему удалось оптимизировать расходную часть, что позволило нарастить значения чистой прибыли и EBITDA LTM на 47,2% и 102,4% к АППГ.

В 1 квартале эмитент ООО «Кузина» расширил ассортимент кафе-кондитерских, дополнив его новыми позициями выпечки с преимущественно несладкими начинками. Также эмитент продолжает развивать e-commerce-направление. Компания создала отдел под данную задачу.

Однако объём продаж по итогам 1 кв. 2023 года уступил показателю аналогичного периода прошлого года, снизившись до 93,4 млн руб. или на 24,0%. Главным образом такая динамика объясняется снижением покупательской способности: так, снижение количества единиц проданной продукции в отчетном периоде к АППГ составило 47%, а средний чек вырос на 1%.

Отметим, что ООО «Кузина» смогло оптимизировать расходную часть, благодаря чему значения чистой прибыли и EBITDA LTM показали рост в 47,2% и 102,4% к АППГ.

Оборотный капитал компании представлен в основном дебиторской задолженностью (44% от величины оборотных активов), финансовыми вложениями, включающими займы, выданные связанным организациям (35%) и запасами (17%). Структура и величина оборотных активов в целом не изменились в 2023 году в сравнении с сопоставимыми данными прошлых лет, что отвечает основному виду деятельности.

( Читать дальше )

Блог им. boomin |Сеть lady & gentleman CITY пополнилась пятью новыми магазинами

- 28 июня 2023, 07:47

- |

Представитель эмитента сообщает об открытии пяти новых магазинов с начала года — в сети сейчас 80 торговых точек в крупных городах России, открытых в форматах мультибрендовых торговых пространств и монобрендовых бутиков.

В феврале 2023 г. состоялось открытие 2-х магазинов CASUAL DAY в ТРК «Европолис» и в ТЦ «Авиапарк» (г. Москва). В апреле 2023 г. свои двери открыл первый монобрендовый магазин Finisterre в ТРЦ «Европейский» (г. Москва), в мае — бутик бренда Karl Lagerfeld, а в июне начал работу первый в городе мультибрендовый магазин CASUAL DAY в ТРЦ «Планета» (г. Красноярск).

С начала года ассортимент магазинов сети lady & gentleman CITY стал богаче ещё на четыре новых бренда:

- Lavi — итальянский модный бренд, предлагающий женские коллекции от Чинции Чинотти;

- Brian Dales — итальянский бренд стильной мужской и женской одежды, созданный Кристианом и Стефано Кальмонте;

- PMDS или Premium Mood Denim Superior — итальянская марка мужской одежды, созданная дизайнером Чиро Пеньо;

( Читать дальше )

Блог им. boomin |ООО «НТЦ Евровент»: анализ работы в 1 кв. 2023 года

- 28 июня 2023, 06:35

- |

Начало 2023 года для ООО «НТЦ Евровент» было ознаменовано важным событием: в феврале 2023 года эмитент успешно прошел аудит непосредственного заказчика, госкорпорации «Росатом», по итогам которого компания была включена в реестр «Росатома» как аккредитованный поставщик.

Напомним, что в декабре 2022 года ООО «НТЦ Евровент»завершило процесс лицензирования и получило два сертификата на конструирование и на изготовление оборудования для ядерных установок, став четвертой по счету компанией в России с аналогичными компетенциями.

Рассмотрим более подробно итоги финансово-хозяйственной деятельности за 3 мес. 2023 г.

Выручка компании за 1 кв. 2023 г. составила 130 млн руб., снизившись на 27% к АППГ, аналогичная ситуация наблюдается и по показателям прибыли. Данная ситуация объясняется тем, что по отдельным реализуемым проектам были смещены сроки исполнения (по инициативе заказчиков). Вышеуказанное снижение 1 кв. 2023 года будет компенсировано ростом итогов 1-го полугодия текущего года в сравнении с АППГ.

( Читать дальше )

Блог им. boomin |Коротко о главном на 27.06.2023

- 27 июня 2023, 14:52

- |

- НПФ «Микран» сегодня, 27 июня, начинает размещение трехлетних облигаций серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-28594-N. Ставка купона установлена на уровне 12,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску будет предусмотрено досрочное погашение по усмотрению эмитента. Организатор — «Цифра брокер».

- «Сергиево-Посадский мясокомбинат» (СПМК) 29 июня начнет размещение четырехлетних облигаций серии БО-02 объемом 300 млн рублей. Ставка 1-го купона установлена на уровне 14,4% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация, а также возможность досрочного погашения облигаций по усмотрению эмитента.

- МГКЛ («Мосгорломбард») 30 июня начнет размещение четырехлетних облигаций серии 001Р-03 объемом 250 млн рублей. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежеквартальные. Выпуск будет размещен по закрытой подписке среди квалифицированных инвесторов.

( Читать дальше )

Блог им. boomin |Итоги торгов за 26.06.2023

- 27 июня 2023, 14:27

- |

26 июня стартовало размещение КИФА 001P-01. Выпуск объемом 200 млн рублей полностью разместился в первый день торгов за 2 433 сделки. Средняя заявка — 82, 2 тыс. рублей.

Суммарный объем торгов в основном режиме по 298 выпускам составил 882,7 млн рублей, средневзвешенная доходность — 12,01%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |«Юнисервис Капитал» рассказал предприятиям Кузбасса о перспективах биржевого финансирования

- 27 июня 2023, 05:14

- |

23 июня в Кемерово состоялся круглый стол, посвященный стратегическому развитию Кузбасса. Для Кемеровской области выход компаний на биржу — одно из приоритетных направлений для развития бизнеса в регионе.

На мероприятии выступил основатель инвестиционной компании «Юнисервис Капитал» Алексей Антипин. Он рассказал участникам о действующих практиках на фондовом рынке, перспективах и возможностях субъектов МСП по привлечению инвестиций через облигационные выпуски и о перспективах IPO. В своем докладе спикер подсветил основные стереотипы, связанные с выходом на биржу, которые до сих пор есть у представителей бизнеса. В частности, участники обсудили, что затраты на привлечение инвестиций в рамках облигационного займа оправдываются гибкими условиями и сроком привлечения, а отсутствие компетенций у самого потенциального эмитента могут компенсировать профессиональные организаторы долговых программ.

Мероприятие проходило одновременно с конкурсом региональной финансовой журналистики «Рублевая зона», который в этом году принимала Кемеровская область.

( Читать дальше )

Блог им. boomin |Итоги торгов за 23.06.2023

- 26 июня 2023, 13:35

- |

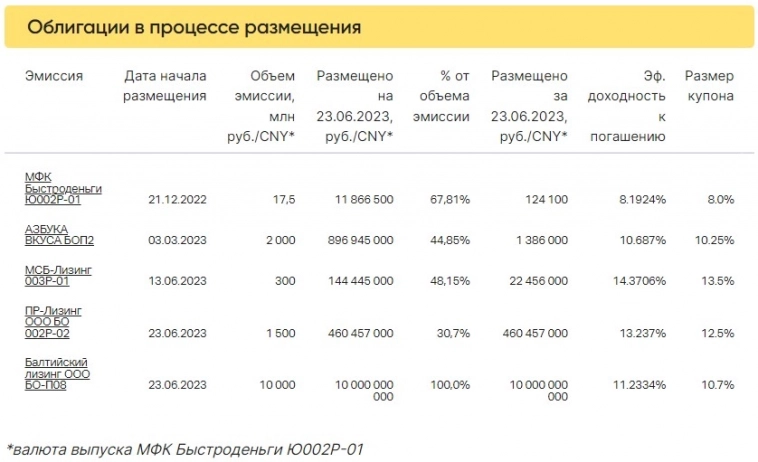

23 июня стартовало 2 размещения.

Выпуск ПР-Лизинг ООО БО 002Р-02 за 2 217 заявок разместился на 30,7% от объема эмиссии (460 млн 457 тыс. из 1,5 млрд рублей). Средняя заявка — 207, 7 тыс. рублей.

Балтийский лизинг ООО БО-П08 полностью (10 млрд рублей) разместился одним днем торгов за 9 305 заявок. Средняя заявка — 1 млн 74, 7 тыс. рублей. Ставка 1-24-го купонов — 10,7% годовых. По выпуску предусмотрена оферта через два года.

Суммарный объем торгов в основном режиме по 291 выпуску составил 1067,7 млн рублей, средневзвешенная доходность — 11,87%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс