Блог им. balttrader |Что Трамп пытается нам донести ...

- 02 февраля 2025, 11:11

- |

Мда. Старик Трамп очень близок по характеру к нашему Владимиру Вольфовичу Жириновскому- та же открытость, честность и прямолинейность. Ну насколько позволяет ему президентская должность. Он не может сказать- сейчас укрепим доллар и заварим хорошую мировую рецессию- он говорит: Вводим пошлины 25% из Мексики и Канады и 10% из Китая, причем — завтра.

В понедельник на биржах начнутся процессы, которые все спекулянты ждут- инвесторы, кто еще не догадался выйти, начнут выползать из всех акций, индексы поползут вниз, бакс начнет укрепляться ко всем валютам, золото подергается, но пойдет вниз.

Нашу страну это заденет чуть позже, когда нефть пробьет 50 баксов вниз, но и без этого рубль будет под серьезным давлением...

Администрация Трампа сейчас наведет такой шорох в своей стране, что на кризисные явления народ будет реагировать вяло, полагая, что рецессия- действия администрации Трампа, а не работа команды Р и Р (блэк рок и вангард).

Трамп отработает свои задачи по кризису, получит премию в размере 5-10 ярдов и спокойно уйдет на пенсию.

( Читать дальше )

- комментировать

- 1.7К

- Комментарии ( 26 )

Блог им. balttrader |Что стоит за ростом S&P

- 09 февраля 2024, 21:21

- |

Мда.

Всем привет!

Практически «родной» СиПи пробил уровень 5000, и часть оптимистично настроенных трейдеров рисуют следующие уровни 5300-5500-5600.

В США, которые от нас за океаном свои проблемы- какой-то безумный гос.долг, ставка по кредитованию высокая, все в долгах, продажа недвиги тормозится, а Сиплый как будто этого не видит и растет. Откуда и у кого те деньги, на которые покупают акции входящие в список 500?

Решил посмотреть -а как оценить российский рынок акций в целом растет он или падает и какая тенденция, главное.

Для этого в таблице котировок акций (здесь на СЛ) посмотрел не столбец -рост с начала года (ytd, %). Растет 230 акций из 255. Шикарно.

Посмотрел, сколько росли последний месяц- сегодня только 178 из 255 в январе росли.

Ну, а за последнюю неделю росли только 75 организаций.

Хотя IPO и отчеты валят один за одним- инвестируй, вкладывай деньги, ставь на лонг .

С Тимой, молодцы, все задружились- понимают силу нейтральной рекламы.

Только кажется мне братцы, что разгоняется этот поезд неспроста- будет уже этой весной, ближе к майским, какая-то бодяга. Может чуть позже.

( Читать дальше )

Блог им. balttrader |Золото начало падать, а народ и не заметил...

- 18 января 2024, 13:28

- |

Мда. Давно не писал, но иногда хочется подкинуть какую-нибудь мысль народу, вдруг народ заработает денежку- хорошо, спасибо Тимофею скажет за ресурс. Давно подмечено, что в кризисы доллар взлетает вверх, нефть падает вниз, а золото...

Золото отражает страхи инвесторов и является защитным инструментом при всяких войнах и других геморах. Но рост его резко обрывается в начале любого кризиса и происходит падение до его окончания.

Если S&P не пойдет вверх, а я полагаю, что это так (многочисленные фонды ставившие на шорт уже высадили), то золото пойдет сейчас вниз капитально. Это говорит о том, что мировая элита уже запланировала начало рецессии на этот год (задрав резко СиПи) и мы увидим в этом году хорошие движения во многих инструментах.

Главное-это укрепление доллара к евро и остальным мировым валютам. К фунту наверное тоже, но- посмотрим.

Цена на нефть в этом году может подняться еще до лета, но потом ее все равно поведут вниз, как и в прошлые кризисы.

Сейчас золото ведут вниз, чтобы народ в кризис слил его по минимальной цене, закрывая свои проблемы.

( Читать дальше )

Блог им. balttrader |Ожидающим роста мировой экономики посвящается. Летом 2021 года туризма не будет..

- 25 октября 2020, 21:41

- |

Мда. В последние дни раздаются голоса и прогнозы, выступающие за рост фондового рынка, ну и нашего РТС также.

Но хозяева денег (термин Катасонова В.Ю., весьма уважаемого мною экономиста), они же команда Р и Р, обладают более полной информацией на тему пандемии и перспектив развития фондового рынка. Независимо от результата выборов в Америке, хотя Трамп весьма спокойно сидит в кресле и никуда не собирается, будет падение фондового рынка. И возможно весьма приличное...

Первую часть «Марлезонского балета» мы видели в феврале-марте этого года, но там было все спонтанно и неподготовлено.

Сейчас все будет спланировано и отработано. Возможно Насдак упадет меньше, чем Доу в процентах, но тут много вариантов.

Сроки от 1 до 6 месяцев, насколько быстро все покатится...

Одним из косвенных подтверждений данной гипотезы является следующая информация:

В летнем сезоне 2021 года также не будет «летних каникул к которым мы привыкли». Такой прогноз озвучил председатель Всемирной медицинской ассоциации Фрэнк Ульрих Монтгомери. По его словам, для возврата к «нормальным путешествиям» необходимо, чтобы население перестало жить с ограничениями, а этого нереально достичь до следующего летнего туристического сезона, даже при условии появления в большинстве стран вакцины от коронавируса.

( Читать дальше )

Блог им. balttrader |Рынок недооценивает опасность коронавируса-: мировой экономике угрожает рецессия.

- 31 января 2020, 20:39

- |

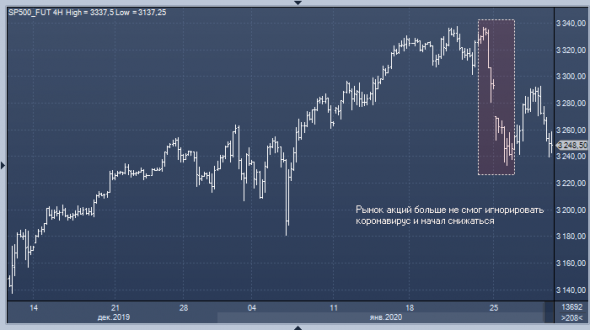

Любую рецессию провоцирует какой-то шок, напомнил господин Роуч в интервью CNBC. Ужесточение денежно-кредитной политики, которое ФРС проводила с конца 2017 по лето 2019 года, охлаждало мировую экономику. Затем торговая война между США и Китаем разрушила сложную производственную цепочку и еще больше ослабила как развитые, так и развивающиеся страны. Эти два фактора поставили мировую экономику в очень уязвимое положение, и все ждали, что же станет последним ударом, который отправит ее в рецессию.

Быстрая глобализация резко увеличила объем мировой торговли и создала хорошую подушку безопасности от перманентных шоков, напоминает господин Роуч. В период с 1990 по 2008 год мировая торговля росла на 82% быстрее мирового ВВП. Однако после кризиса 2008 года ее рост замедлился всего до 13% в период с 2010 по 2019 годы.

( Читать дальше )

Блог им. balttrader |Простыми словами о том, что было с экономикой США и России в 2008г., и шо мы имеем чичас...

- 18 сентября 2019, 23:58

- |

Почему сегодня говорят о кризисе?

Отчасти из-за того, что слишком долго все было слишком хорошо. Для США, например, 10 лет без рецессии и с ростом фондовых рынков — это рекорд за более чем 100 лет.

Кризисы — это нормально. Время от времени они случаются в любой экономике, где есть кредиты. Кризис можно рассматривать как элемент подстройки рынков финансов и труда к технологическим и прочим изменениям.

Есть несколько теорий, как именно работают эти механизмы. Наверняка ясно лишь то, что в какой-то момент инвесторы (банки, пенсионные, инвестиционные и другие фонды) массово начинают по-другому оценивать объекты своих инвестиций. Они приходят к выводу, что риск все потерять при новых (и уже сделанных) инвестициях выше, чем потенциальные выгоды. Такая переоценка может начаться в одной стране или секторе экономики и распространиться на другие. В итоге инвестиции останавливаются, все начинают распродавать акции предприятий, долговые обязательства и другие активы; цены на них падают; останавливаются производства; растет безработица.

( Читать дальше )

Блог им. balttrader |А что вчера произошло? Затишье перед бурей? Везде-молчание...

- 13 августа 2019, 07:28

- |

И вдруг в 11.00 Насдак, Доу и СиПи- «три славных парня» со всеми «родственниками», вдруг ни с того ни с сего начинают планировать. Ясно, что, кто-то продает пакеты акций, причем по нескольким направлениям. В прессе никакого негатива, все тихо мирно кроме:

Фьючерсы на фондовых рынках США перешли от роста к снижению после того, как Китай раскритиковал протесты в Гонконге, усилив опасения о том, что власти страны применят силу для восстановления порядка в городе.

Охренеть просто какая новость, из-за которой пошла коррекция. Просто больше придумать ничего нельзя было. Ну сообщили бы, что у Трампа насморк и он чихая, послал подальше всех китайцев с их товарами- я бы быстрее поверил...

Но тут вообще тишина. И это-нехорошая тишина. Коррекция- не выкуплена в этот день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс