Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал. Средняя доходность остается вблизи 7% годовых. Почти 90% счетов вышли в прибыль

- 11 августа 2022, 08:16

- |

На 9 августа сумма клиентских активов под управлением ИК «Иволга Капитал» повысилась до 425 млн.р. Компенсационный фонд (на покрытие дефолтных потерь) достиг 14,9 млн.р.

Совокупный доход, накопленный на действующих счетах ДУ, превысил 25 млн.р. В годовых, в среднем по всем счетам, доходность составляет 6,7%.

Число счетов прежнее, 58. 88% счетов прибыльны, и их процент в течение августа, скорее всего, вырастет до 93%. Как и раньше, основная масса активов сосредоточена на счетах, ориентированных на высокодоходные облигации, 364 млн.р. из 425. Остальные 61 активов приходятся на счета, ориентированные на акции и РЕПО с ЦК. Судя по предпочтениям наших клиентов, вес ВДО в активах ДУ со временем будет не снижаться, а увеличиваться.

О тактике сделок. Облигации

Из высокодоходных облигаций наибольшую долю в портфелях занимают:

o Облигации ГК ХайТэк

o Облигации Kviku

o Облигации ГК Страна Девелопмент

o Облигации Займер

o Облигации АПРИ Флай Плэнинг

o Облигации Маныч-Агро/АО им. Т.Г. Шевченко

o Облигации ВЭББАНКИР

o Облигации АйДиЭф/МаниМен

o Облигации Лизинг-Трейд

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании Иволга Капитал |ЭБИС. Тех или не техдефолт?

- 10 августа 2022, 16:35

- |

4 августа ООО «ЭБИС» и ООО «Девелоперская компания «Ноймарк» Ноймарк не совершили выплаты по коммерческим облигациям на общую сумму 13,9 млн.р.

5 августа ЭБИС опубликовало на своем сайте сообщение, краткое содержание которого: компания не заплатила купон из-за блокировок счетов ФНС. Ноймарк ограничился сообщением в облигационных чатах от некой представительницы Антонины с аналогичным ЭБИСу содержанием. Тоже ограничения по счетам (что бы это ни значило). 5 августа за Ноймарк купон (но не погашение) заплатил поручитель ИП Ключарев.

Почему ситуация, будь она и обычным техдефолтом, настораживает?

Во-первых, мы не видим, что у ЭБИСа или Ноймарка есть заблокированные счета от ФНС. Возможно, что-то упускаем. Но у Главторга с аналогичной проблемой эта проблема на сервере налоговой отражена.

Во-вторых, сообщение о блокировке счетов можно было бы опубликовать заранее, даже 4 августа вечером, чтобы дать рынку хоть какую-то информацию. Письма «от представителя» эмитентов были опубликованы только 5 августа после 13:00, когда по всем биржевым бумагам наблюдалось снижение цены на 40%.

( Читать дальше )

Блог компании Иволга Капитал |АПРИ Флай Плэнинг получило кредитный рейтинг уровня BB- от НКР

- 09 августа 2022, 13:47

- |

Уральский строительный холдинг АО АПРИ «Флай Плэнинг» получил кредитный рейтинг BB- от НКР. До сих пор у холдинга действовал рейтинг уровня B от Эксперт РА. Эмитент планирует сохранять рейтинги от 2 агентств, повышая их общий уровень.

Подробнее в релизе НКР:

👉 https://ratings.ru/ratings/press-releases/Flyplaning-RA-090822/

👉 https://t.me/NCRatings/166

ИК Иволга Капитал активно участвует в процессах повышения кредитного качества АПРИ. Ожидаем, что в ближайшие месяцы АПРИ даст нам новые положительные рейтинговые поводы.

На данный момент на размещении находится выпуск облигаций АПРИ Флай Плэнинг с купонной ставкой 24% до оферты. Возможно, новый кредитный рейтинг станет стимулом для завершения этого размещения.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Пополнение индекса потенциальных дефолтов

- 09 августа 2022, 11:11

- |

Подтверждаем попадание облигаций ООО «Главторг» в индекс потенциальных дефолтов. Данные облигации были внесены в индекс с 8 августа.

Также вносим в индекс потенциальных дефолтов все биржевые выпуски облигаций ООО «Эбис». Внесение требует подтверждения в дальнейшем и до подтверждения означает, что в индексе будет учитываться пока только 50% от совокупного объема выпусков.

Индекс потенциальных дефолтов — это эксперимент, не имеющий пока какого-либо результата. Пожалуйста, не воспринимайте его в качестве рекомендации.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Календарь первичных размещений ВДО

- 09 августа 2022, 10:33

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

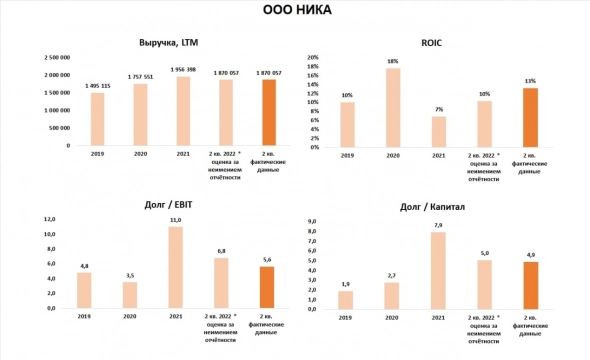

Блог компании Иволга Капитал |ООО Ника раскрыло отчетность за 1 полугодие 2022

- 09 августа 2022, 07:42

- |

Дебютант сегмента высокодоходных облигаций ООО «Ника» опубликовало отчетность за первое полугодие 2022 года.

На прошедшей неделе мы делали оценку отсутствовавших на тот момент показателей. Почему подписанная еще 15 июля отчетность была раскрыта эмитентом только вчера, после, а не до начала размещения облигаций, остается загадкой.

Фактические данные оказались чуть лучше наших прогнозов. Хотя снижения выручки по итогам полугодия они не опровергают, как и крайне высокой доли краткосрочного долга в структуре заимствований (99%). Полугодовая отчетность вполне подтверждает соответствие кредитного риска кредитному рейтингу (у компании действует рейтинг B- от НРА).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

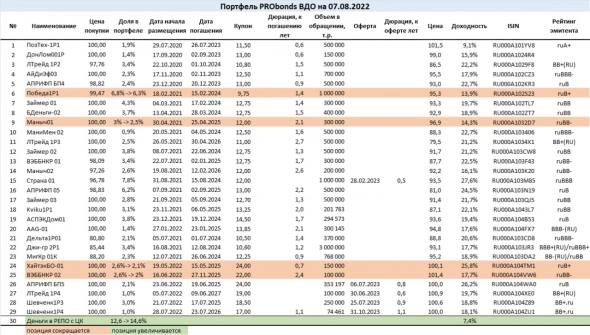

Блог компании Иволга Капитал |Портфель PRObonds ВДО. Наиболее вероятная доходность к августу 2023 - 16-18%

- 09 августа 2022, 07:09

- |

Накопленный и ожидаемый результат. По итогам 7 августа, портфель наконец вышел в плюс по годовой доходности (+0,12% за последние 365 дней). Портфель остается в убытке с начала года, который, однако, сократился до -1,8%. Ожидаемый доход всего 2022 года – 5-5,5%. Что предполагает прирост портфеля на 6,5-7,3% до конца года. Наиболее вероятная доходность портфеля к августу следующего года – 16-18% (исходя из доходности облигаций к погашению, доходности размещения свободных денег и транзакционных издержек). По ходу восстановления портфеля его перспективная доходность снижается, но снижается медленно и остается высокой.

( Читать дальше )

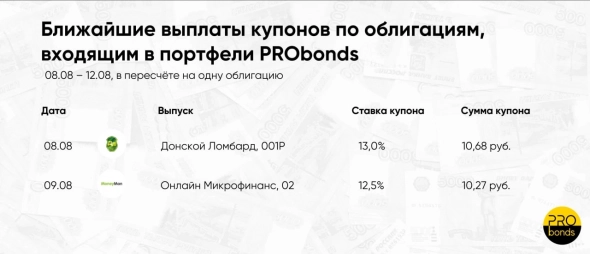

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds (08 - 12.08.2022)

- 08 августа 2022, 09:31

- |

08.08.2022:

- Донской Ломбард, 001Р (Ежемесячные выплаты, ставка купона 13%, сумма купона 10,68 руб.)

09.08.2022:

- Онлайн Микрофинанс, 02 (Ежемесячные выплаты, ставка купона 12,5%, сумма купона 10,27 руб.)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

Блог компании Иволга Капитал |Индекс дефолтов

- 08 августа 2022, 07:40

- |

Дефолтный риск – самый болезненный, если речь о портфеле высокодоходных облигаций. На портфели первоклассных бумаг больше влияют инфляция и политика базовых процентных ставок.

Дефолты в сегменте ВДО из-за его молодости долго казались редкими событиями. По аналогии с давно сложившимся первым эшелоном. Однако ситуация резко изменилась в нынешнем году. По сути, она лишь пришла в норму. Не нужно думать, что в рейтинговом диапазоне B- — BBB+ нынешние дефолтные проблемы – локальный всплеск. В особенности в диапазоне B- — BB+.

Значит, можно вводить дефолтный индикатор, временно назовем его индексом дефолтов. Мы видим это так. Какие-то облигации мы считаем наиболее подверженными дефолту или обесценению. И добавляем их в индекс, по сложившимся на данный момент котировкам. Скорее всего, подобные бумаги будут стоить меньше 100% от номинала. И это добавляет риска нашему предположению. Если компании здоровы, а облигации продолжат обслуживаться и вырастут в цене, прогноз будет убыточен.

( Читать дальше )

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в сегменте ВДО за неделю (МФК ЦФП / VIVA Деньги - ruBB, Транспортная лизинговая компания - ruBB-)

- 07 августа 2022, 07:03

- |

🟢МФК «Центр Финансовой поддержки» (бренд VIVA Деньги)

«Эксперт РА» повысил кредитный рейтинг до уровня ruBB и изменил прогноз на стабильный. Ранее у компании действовал рейтинг кредитоспособности на уровне ruBB- с позитивным прогнозом.

Пересмотр рейтинга обусловлен успешной реализацией планов по расширению масштабов бизнеса компании без ухудшения качества портфеля микрозаймов, а также значительным ростом капитала на фоне поддержания высоких показателей прибыльности.

МФО работает на рынке с 2011 года. Основная специализация компании – предоставление физическим лицам необеспеченных микрозаймов на сумму до 100 тыс. руб., на срок от 7 дней до 1 года через онлайн и оффлайн каналы.

За период с 01.04.2021 по 01.04.2022 отмечаются высокие темпы прироста профильного бизнеса: объём выданных микрозаймов вырос в 2,4 раза по сравнению с аналогичным периодом годом ранее, а число активных займов в портфеле на 85%. В структуре клиентской базы по-прежнему отмечается повышенная доля заемщиков с высоким ПДН, которая демонстрирует снижение на фоне ожиданий по введению регуляторных ограничений по работе с подобными заемщиками в 2023 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал