Блог компании Иволга Капитал |Сравнение сельскохозяйственных компаний в секторе ВДО

- 17 июня 2020, 14:21

- |

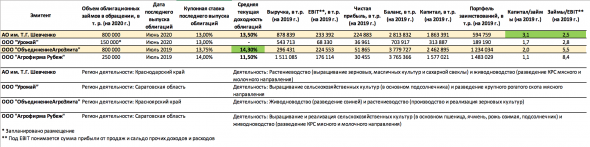

Размещение облигаций АО им. Т.Г. Шевченко 001P-02 (300 млн.р., 5 лет, доходность 13,6%) постепенно движется к финалу. В высокодоходном сегменте облигаций не так много сельхозпроизводителей, и сравнение провести несложно. И по масштабам, и по качеству финансовых коэффицентов. В частности, по кредитной нагрузке, АО им Т.Г. Шевченко, исходя из наших расчетов – лучший кейс в выборке.

Всего же в выборке 4 сходных по бизнесу эмитента – «Шевченко», «Агрофирма Рубеж», «ОбъединениеАгроЭлита» и «Урожай». И «Шевченко» в этой выборке смотрится достойно

- комментировать

- Комментарии ( 0 )

Блог им. andreihohrin |PRObondsмонитор. Доходности ОФЗ, субфедов, корпоративных облигаций, включая высокодоходный сегмент

- 17 июня 2020, 07:29

- |

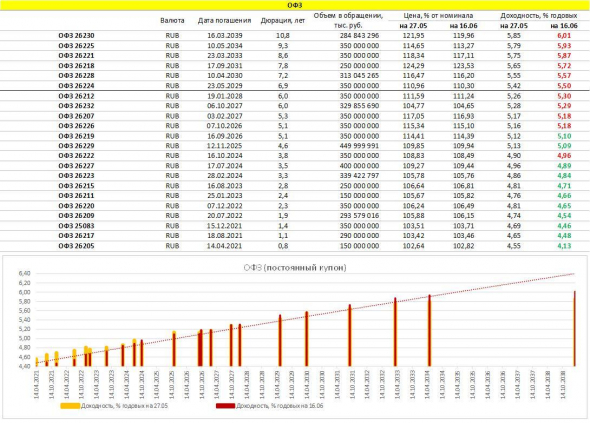

Двухлетние ОФЗ с доходностью 4,5% годовых – прозрачный намек инвесторам на шаг снижения ключевой ставки в эту пятницу (сейчас она 5,5%). Дешевизна денег по всему миру отражается и на отечественном госдолге. Однако какими бы ни были доходности, как бы они не предвосхищали смягчение монетарной политики, факт в том, что «длинный конец» ОФЗ не растет с начала июня. Госдолг остается опережающим индикатором денежного рынка, но доходности приближаются к таргету по инфляции (для ЦБ он 4%). И тут нужно выбирать между выпусками с близкими погашениями и гарантированно низкими доходностями и выпусками с продолжительным жизненным циклом, большой спекулятивной составляющей, способной принести допдоход и, соответственно, слабо предсказуемыми рисками.

( Читать дальше )

Блог компании Иволга Капитал |АПРИ "Флай Плэнинг" и презентация комплекса "ТвояПривилегия"

- 15 июня 2020, 09:01

- |

Блог им. andreihohrin |Прогнозы рынков. Следуя формуле «продавай на фактах»

- 15 июня 2020, 07:04

- |

«Продавай на фактах» и «рынок идет против консенсуса». Два устойчивых выражения, применимые к концу прошлой биржевой недели и направляющие динамику новой недели.

«Продавай на фактах» и «рынок идет против консенсуса». Два устойчивых выражения, применимые к концу прошлой биржевой недели и направляющие динамику новой недели.Применимы они в первую очередь к американскому фондовому рынку. В среду ФРС оставила ставку на нулевом уровне и объявила о сохранении темпов покупки активов. На следующей сессии индексы американских акций потеряли по 5% и после передышки пятницы сегодня должны продолжить терять.

Рынок США, как и европейские рынки акций, последние 2 месяца существовал в альтернативной реальности: избыток регуляторных денег поддерживал их на необоснованно высоких значениях, в явном противоречии с финансовыми показателями самих компаний. Рынки постоянно находятся в состоянии противоречий и часто стремительно их разрушают. Вряд ли падение западных акций можно остановить за пару дней. Еще меньше шансов на восстановление рынков до докризисных уровней, даже до уровней середины прошлой недели. Погружение, начавшееся 11 июня, способно стать весьма глубоким. Фактор неопределенности в лице действий мировых центробанков сохраняется. Мы не знаем, на какие жертвы они пойдут для сохранения финансовой и фондовой стабильности. Но перспективы развитых фондовых рисков, как минимум, рискованны.

( Читать дальше )

Блог компании Иволга Капитал |Ход размещения облигаций АО им Т.Г. Шевченко 001Р-02

- 11 июня 2020, 15:41

- |

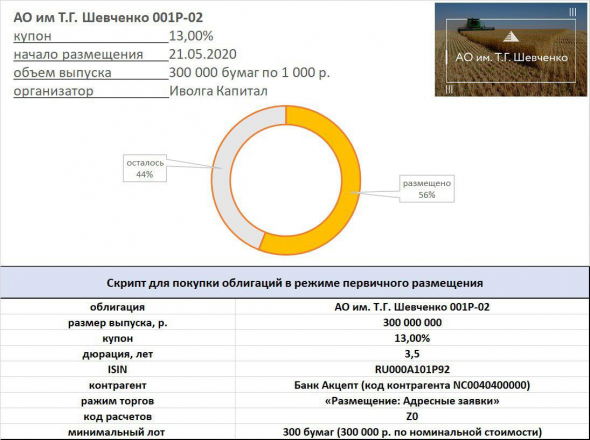

Размещение второго выпуска «Шевченко» размещено немногим более чем наполовину. Планируем завершить его к концу июня. Может, несколько раньше. Задача, как и при предыдущем размещении «Калиты», собрать качественный спрос, дабы после размещения получить цену выше номинала. В той же «Калите» при объемах торгов в среднем около 0,5% от размера выпуска в день, цена стабильно выше 101%, часто — выше 102%. От «Шевченко» ждем того же эффекта.

Заявку необходимо согласовать с нашими клиентскими менеджерами:

Киндиченко Ольга — тел. +7 (916) 452-81-12, e-mail: kindichenko@ivolgacap.com

Екатерина Захарова — тел. +7 (916) 645-44-68, e-mail: zaharova@ivolgacap.com

Блог компании Иволга Капитал |Погашены облигации первого выпуска ООО ТД "Мясничий"

- 11 июня 2020, 09:11

- |

Блог им. andreihohrin |Обзор портфелей PRObonds. Портфель #1 опустился к доходности 13% годовых

- 09 июня 2020, 07:39

- |

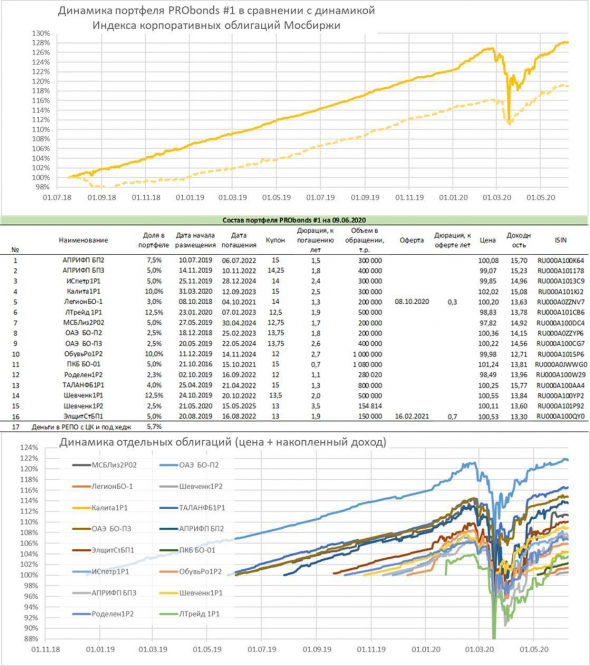

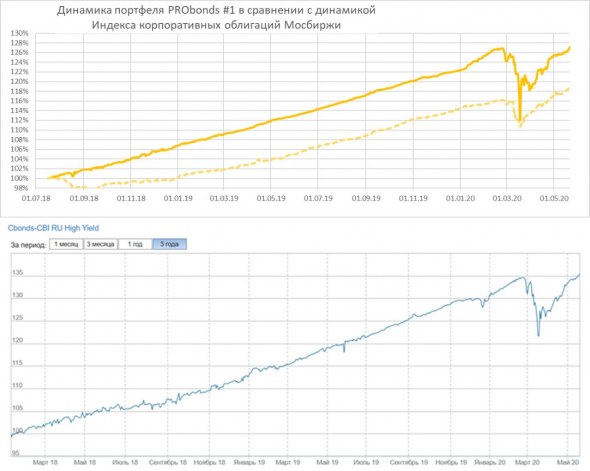

Строго облигационный портфель PRObonds #1 затормозился в динамике своего результата: доходность последних 365 дней – 13,05%. Что, в общем, соответствует сектору высокодоходных облигаций (соответствующий индекс Cbonds-CBIRU High Yield (http://ru.cbonds.info/news/item/1062397) за тот же период прибавил 13.4%, но в них в отличие от портфеля не учтены комиссионные издержки).

При этом портфель продолжает отвоевывать позиции у широкого облигационного рынка. С одной стороны, за последний год он выиграл у индекса корпоративных облигаций Московской биржи (https://www.moex.com/ru/index/RGBI/technical/) всего 1,3% (опять же, результат индекса рассчитывается без учета реальных комиссий). С другой – накопление доходности портфелем достаточно стабильно, тогда как доходность облигационного рынка заметно замедляется.

Если считать доходность портфеля #1 не с июня прошлого года, а с начала нынешнего, он, именно с начала года, прибавил 4,7%, что соответствует 11,1% годовых. В то же время, средневзвешенная доходность к погашению входящих в портфель облигаций – сейчас 13,4%. Это значит, что, избегая дефолтных проблем, портфель PRObonds#1 даже в сложном 2020 году, скорее всего, покажет доходность выше 12%.

( Читать дальше )

Блог им. andreihohrin |Визуализация портфеля высокодоходных бондов от "Иволги"

- 03 июня 2020, 08:26

- |

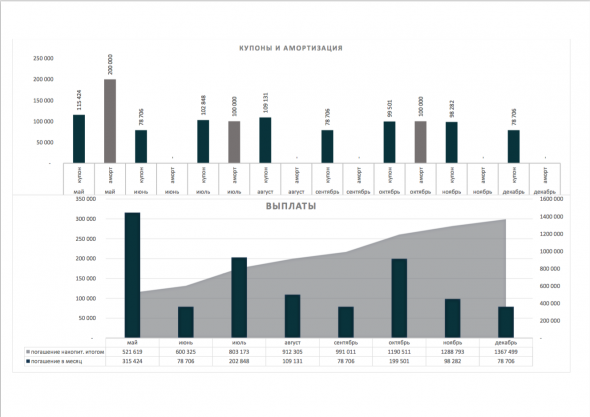

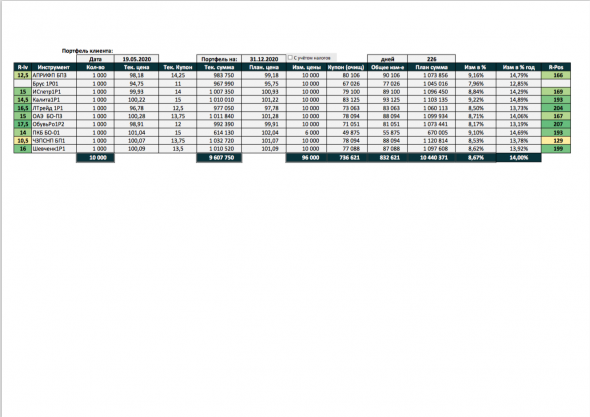

Что мы заметили на свой длительной уже практике общения с облигационными инвесторами?

Во-первых, инвесторам не хватает простого графического изображения результатов своих инвестиций.

Во-вторых, облигационные доходности из биржевого терминала дают мало информации о реальной результативности вложений в облигации.

В-третьих, инвесторы хотят наглядной информации, когда и какие деньги они получат в виде купонов, амортизаций и погашений.

Мы подготовили формат визуального ответа на эти вопросы. Такие отчеты мы направляем покупателям облигаций с апреля, дважды в месяц. Сейчас их получает 30 наших подписчиков и клиентов.

( Читать дальше )

Блог им. andreihohrin |PRObondsмонитор. Доходности рублевых рублевых корпоративных облигаций, включая высокодоходный сегмент

- 28 мая 2020, 07:19

- |

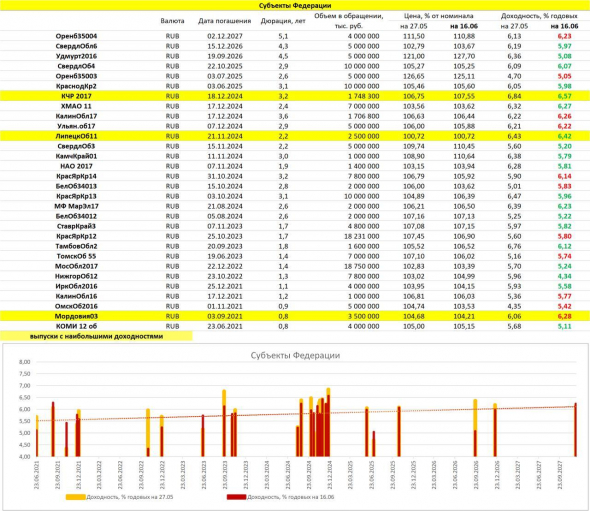

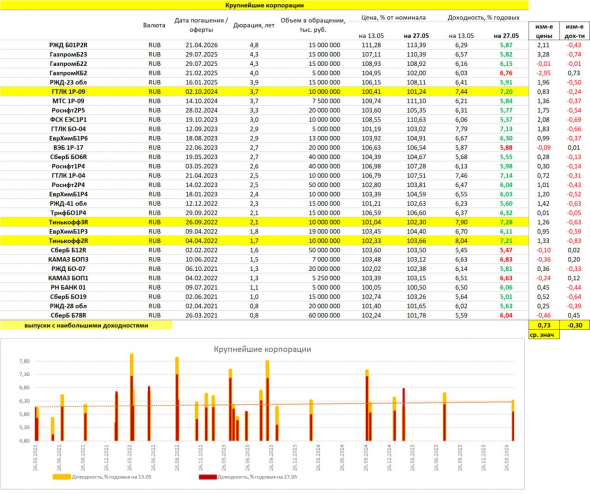

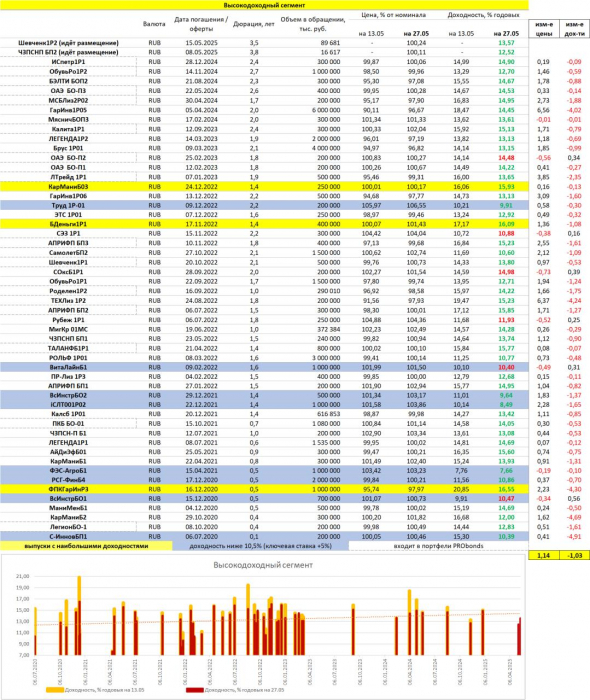

Чем отличается крупнейший бизнес от просто крупного или, тем более, среднего? Похоже, отличается всем. Разница доходностей двух приведенных таблиц в среднем составляет солидные 7% (средняя доходность 6,2% для крупнейших корпораций и 13,2% для прочих). Расхождение кредитных ставок, к числу которых относятся и доходности облигаций – типичная черта типичного кризиса. Играть или не играть в высокие доходности – вопрос без очевидного ответа. Но выбор в высокодоходном сегменте стал шире. За счет падения облигационных котировок ряда весьма крупных бизнесов.

( Читать дальше )

Блог им. andreihohrin |Портфель PRObonds #1 (высокодоходные облигации) полностью вышел из 3-месячной просадки

- 22 мая 2020, 08:06

- |

Портфель PRObonds #1, полностью состоящий из высокодоходных облигаций, вчера, наконец, превысил собственный максимум, поставленный в конце февраля. Коррекция продолжалась почти 3 месяца, а ее глубина достигала -12%. За эти месяцы мы провели ряд перемещений среди бумаг. И вряд ли они сказались на динамике положительно. Это была борьба за качество и минимизацию дефолтных рисков. Так или иначе, доходность портфеля вплотную приблизилась к 13% за последние 365 дней, и теперь в близи этой отметки и должна бы оставаться.

Если сравнить наш портфель с облигационными индексами, радость будет сдержанной. И ОФЗ, и широкий рынок корпоративных облигаций, и индекс высокодоходного сегмента вышли на траекторию роста раньше. Правда, индексы не платят брокерских комиссий ;) Но это больше вопрос перспектив. С учетом потенциальных финансовых потрясений и заложенных в большинство бумаг низких доходностей к погашению, слабо представляю, как за предстоящие 12 месяцев ОФЗ или крупные корпорации смогут дать даже 10%. В ВДО дела тоже не безоблачны: средние доходности ближе к 15% годовых, но поправка даже на пару дефолтов может серьезно скорректировать итоговый результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал