Блог компании Иволга Капитал |Интерактив: Получился ли из меня биржевой спекулянт?

- 14 июля 2021, 12:09

- |

- комментировать

- Комментарии ( 10 )

Блог компании Иволга Капитал |Центральный Банк опубликовал данные по ипотечному рынку за май

- 30 июня 2021, 14:02

- |

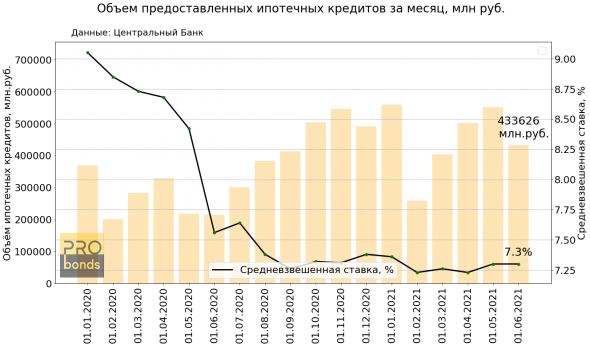

Количество предоставленных кредитов за май 148 416 (-22.5% м/м), объем предоставленных кредитов за месяц составил 433 626 млн рублей (-21.3% м/м)

Общая задолженность по предоставленным кредитам составляет 10,27 трлн рублей. Размер просроченной задолженности снизился на 0.32% до 69 493 млн рублей и равен 0,68% от общей задолженности.

Средневзвешенный срок кредитования по кредитам, выданным в течение месяца составил 20 лет (+1,05% м/м)

Средневзвешенная ставка по кредитам, выданным в течение месяца не изменилась и составляет 7,3

Блог компании Иволга Капитал |Центральный Банк опубликовал новые данные по ипотечному рынку.

- 30 мая 2021, 16:12

- |

Количество предоставленных кредитов за апрель 191 420 (+7,4% м/м), объем предоставленных кредитов за месяц составил 550 886 млн рублей (+10% м/м)

Общая задолженность по предоставленным кредитам составляет 10,05 трлн рублей. Размер просроченной задолженности снизился на 1,9% до 69 716 млн рублей и равен 0,69% от общей задолженности.

Средневзвешенный срок кредитования по кредитам, выданным в течение месяца составил примерно 19,8 лет (+1,75% м/м)

Средневзвешенная ставка по кредитам, выданным в течение месяца выросла на 0,7 п.п. до 7,30%

Блог компании Иволга Капитал |Депозитные ставки выше ключевой, ниже инфляции и должны провоцировать спрос на фондовые активы

- 03 марта 2021, 06:54

- |

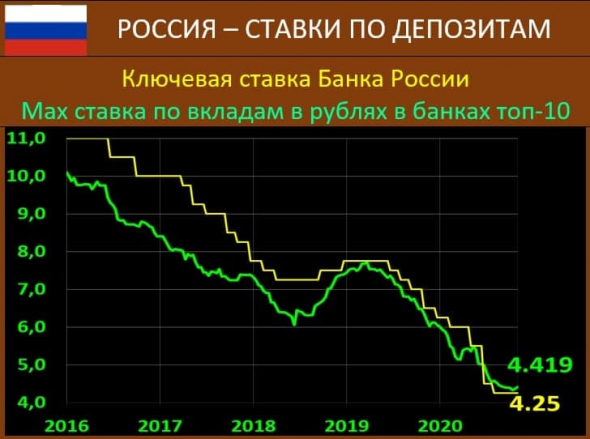

Телеграм-канал MMI дал вчера обновление динамики депозитных ставок (https://t.me/russianmacro/10292). То, что депозитные ставки в РФ выше ставки ключевой, нетипичная история. Сами депозиты серьезно отклониться от базовой ставки не могут, но оказывают давление на нее. Как оказывает давление и выросшая инфляция (ориентир годовой инфляции по итогам февраля 2021 – 5,5-5,6%). И все же в отсутствие шоков динамика и ключевой, и депозитных ставок должна быть сдержанной. Предположим, уже в апреле ставка ЦБ поднимется на 0,25% до 4,5%, как отклик на реалии денежного рынка. Даже такой ход уже можно рассматривать как активный и скорый. Наверняка, сдвиг вверх произойдет позже. Но инфляция никуда не делась, и в отсутствие взрывного роста процентов по депозитам деньги должны продолжить движение на фондовый рынок. В первую очередь в облигации, где даже короткие госбумаги (2-летние ОФЗ) сегодня дают премию к банковскому депозиту не ниже 0,5%.

( Читать дальше )

Блог компании Иволга Капитал |Переток денег из депозитов на рынок ограничат

- 16 декабря 2020, 06:34

- |

Деньги уходят с банковских депозитов. Так, Сбербанк в ноябре потерял более 100 млрд.р (https://www.rbc.ru/finances/07/12/2020/5fcdf9c59a7947e0d019b930?fromtg=1)., рекорд с 2014 года, ряд других банков также говорят о сокращении депозитной базы. Причиной традиционно называются низкие процентные ставки. Но, думаю, на сей раз основной мотив другой. Держатели депозитов уходят не «от», а «к». Не столько от низких ставок (от них, конечно, тоже), сколько к новым возможностям. Дешевая ипотека запустила процесс предсказуемого, как видится многим, удорожания жилья. Рост числа брокерских счетов, ставший прямым следствием продвижения ИИС в широких кругах розничных инвесторов, перешел из количественного в качественный, счета начали активно фондироваться.

Тенденция перетока денег со вкладов в альтернативные инструменты сбережения и инвестирования – тенденция, обращенная в будущее, это надолго. Банки должны осознавать проблему острее сторонних наблюдателей. Универсализация и расширение продуктовых линеек за счет производных инструментов и доступа клиентов на фондовый рынок – повсеместная ответная реакция. Уже именно банки лидируют числу брокерских счетов: Сбербанк, ВТБ и Тинькофф.

( Читать дальше )

Блог компании Иволга Капитал |Рост инфляции, рост депозитных ставок, рост облигационных рисков

- 12 ноября 2020, 08:17

- |

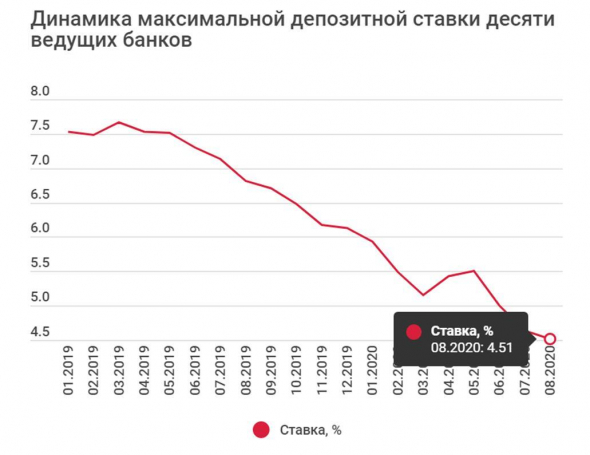

Тенденция удорожания денег и роста инфляции продолжается. Статистически ряды инфляции и банковских депозитов привожу от телеграм-канала MMI (https://t.me/russianmacro). Положительная динамика инфляции вслед за обесценением рубля, начиная с лета, видна невооруженным глазом. Сейчас она вплотную приблизилась к таргету Банка России (октябрьская инфляция – 3,99%, таргет – 4,0%). А уже последние данные Росстата (рост потребцен с 3 по 9 ноября на 0,16%) предполагают, что в ноябре таргет, скорее всего, будет превышен.

( Читать дальше )

Блог компании Иволга Капитал |Меньше вкладчиков, больше инвесторов

- 24 сентября 2020, 14:33

- |

Пока в начале недели весь мир вновь получил повод засомневаться в чистоплотности банков, что отчасти послужило причиной коррекционных падений на ключевых биржах, в России наблюдается снижение темпов открытия вкладов частных лиц. За август прирост вкладов физических лиц составил 0,1%, а годовой темп прироста снизился до 6,9%.

Летние месяцы всегда не стабильны с точки зрения притока денег от физических лиц, а динамика оттоков и притоков склонна быть цикличной из года в год. Однако, в общих чертах, негативная для вкладов тенденция в 2020 году прослеживается более явно.

Снижение прироста происходит на фоне того, как растут объемы торгов ценными бумагами. В августе на фондовой секции Московской биржи объем операций вырос на 36% по сравнению с предыдущим годом: на 76% — акциями, и на 8% — облигациями. Весомую часть этого роста обеспечили “новые” частные инвесторы.

Для банков, особенно крупных государственных, эта тенденция пока не сильно влияет на операционную деятельность. Для тех, кто заинтересован привлекать капитал на бирже, происходящее дает повод для оптимизма. До принятия самостоятельных и взвешенных решений рынку частных инвестиций пока еще далеко: покупки на нем в большинстве совершаются по рекомендациям инвестиционных советников, а у ряда людей и вовсе происходят спонтанно. Но если все же посмотреть на несколько лет вперед и пофантазировать, то рынок ретейл-инвестиций ждут серьезные изменения: в объемах, продуктах и подходах к инвестициях.

Автор: Илья Григорьев

Блог компании Иволга Капитал |Ликвидность банковского сектора по-прежнему избыточна, создавая почву для более рискованного поведения банков.

- 02 сентября 2020, 10:54

- |

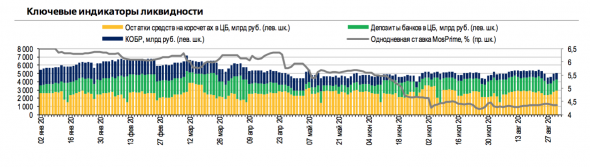

На конец лета в банковском секторе по-прежнему сохраняется избыток ликвидности. Самый явный этому показатель — объем размещенных у ЦБ банковских денег. Несмотря на то, что общее количество таких денежных средств снижается, неиспользуемых банками денег по-прежнему много.

На данный момент у российских банков в ЦБ находится 5 трлн рублей: на корреспондентских счетах, депозитах и в виде облигаций Банка России. Эта сумма на 2 трлн рублей меньше, чем в зимой этого года. За весенние и летние месяцы банкам потребовалась дополнительная ликвидность для формирования резервов и обслуживанием роста кредитных средств.

Размещенные средства банковского сектора в ЦБ (по инструментам) и динамика однодневной ставки MosPrime

Источник: УК Уралсиб

Однако сумма невостребованных банками денег сейчас по-прежнему высокая. Определенное давление на объем средств оказывает и снизившийся уровень ставок: объемы межбанковского кредитования за август заметно снизились, как стали меньше и доходности по гособлигациям и ключевым корпоративным эмитентам, куда они могли бы разместить свободные средства.

( Читать дальше )

Блог им. andreihohrin |Ставки по кредитам и депозитам разошлись в 2,5 раза. Это толкает депоизитные деньги на рынок прямых долгов

- 27 августа 2020, 07:01

- |

Вряд ли когда-то было проще сделать выбор между депозитом и облигациями. Короткая статья в «Ведомостях» (https://www.vedomosti.ru/finance/articles/2020/08/24/837618-stavki-kreditam) вокруг одного факта: ставки по банковским кредитам и депозитам разошлись примерно в 2,5 раза. «Сегодня банки выдают займы в среднем под 9,3%, а привлекают вклады – под 3,9%», пишет издание.

В материале речь о частных лицах. Но увеличение банковской маржи (разница между ставкой привлечения и размещения денег) свойственно и для корпоративных клиентов. Если депозиты повсеместно опустились к ключевой ставке или стали ниже ее, кредиты юрлицам зафиксировались на докризисных уровнях. 9%-ный кредит остается удачей. И с прочими издержками, как правило, обойдется для компании-заемщику в 10%+.

Расширение банковской маржи – это и реакция на вымывание депозитной базы. А база, уже по наблюдениям биржевой инфраструктуры, ищет возможности на фондовом рынке. В частности на рынке облигаций, где процентная дистанция между размещаемыми и привлекаемыми деньгами значительно короче, чем в любом банке.

( Читать дальше )

Блог компании Иволга Капитал |Цикл снижения ставок ударяет по банкам

- 06 августа 2020, 06:21

- |

По данным Эксперт РА, в годовом выражении на июль 2020 года у российского банковского сектора снизилась рентабельность по всем направлениям деятельности. В агенстве зафиксировали снижение рентабельности балансового капитала, валовых активов и чистого процентного дохода. Таким образом, банки потеряли существенную часть процентного и комиссионного дохода, в то время как увеличенные резервы и обесценка активов пока отразилась на банках не так существенно.

Именно от просрочек по кредитам и дефолтов по обязательствам банки ждали основную массу проблем. Однако рост просрочки по потребительским кредитам составил не более 0,2% за второй квартал, а ее рост в корпоративном кредитном портфеле (на 1,9% за июнь), по словам ЦБ, не был связан с пандемией. В целом по банковскому сектору доля просроченных кредитов сохранилась на уровне 4,7% за июнь, несмотря на большой спрос на реструктуризации и формирование резервов под проблемные кредиты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал