Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 декабря 2024 г.

- 10 декабря 2024, 18:38

- |

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |Календарь размещений ВДО и не только (СЗА под фикс 31%, Новосибирскавтодор до 29%, Полипласт под КС + до 6%)

- 10 декабря 2024, 09:28

- |

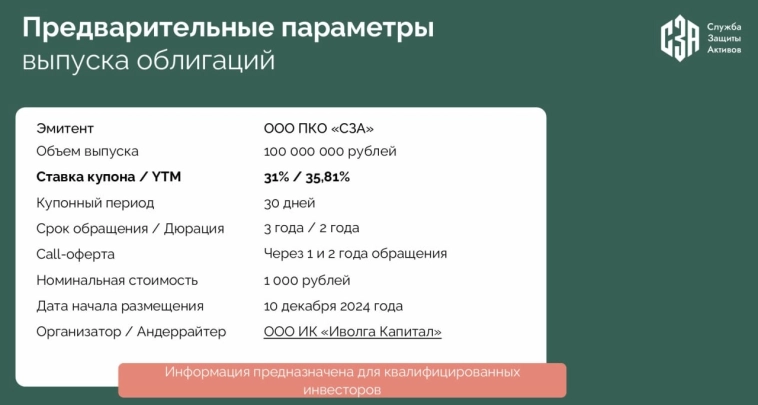

• Сегодня, 10 декабря, в 10:00 стартует дебютное размещение облигаций коллекторского агентства СЗА (BB–|ru|, 100 млн руб., ставка купона 31%, YTM 35,81%, дюрация 2 года) Выпуск доступен для квал.инвесторов

Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-06 (BBB–|ru| / BBB-.ru, 200 млн руб., ставка купона КС+8) размещен на 13%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru, 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 56%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 9 декабря 2024 г.

- 09 декабря 2024, 18:39

- |

Блог компании Иволга Капитал |10 декабря - размещение коллектора СЗА (BB-, 100 млн р., купон / доходность 31% / 35,8%). Скрипт завтрашнего размещения

- 09 декабря 2024, 13:15

- |

Информация для квалифицированных инвесторов

🧮 Служба Защиты Активов (СЗА) — дебютант с ежемесячным купоном 31% (YTM 35,8%)!

🧮 Скрипт завтрашнего размещения облигаций:

— Полное / краткое наименование: ПКО СЗА БО-01 / СЗА БО-01

— ISIN: RU000A10AA77

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

⏰ Время приема заявок 10 декабря:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

__________

❗️ Пожалуйста, направьте номер выставленной заявки до 18:00 в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

— по ссылке: ivolgacap.ru/verification/

— или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

__________

🧮 Прямой эфир с эмитентом сегодня в 16-00:

👉 YOUTUBE

👉 ВК Видео

👉 RUTUBE

( Читать дальше )

Блог компании Иволга Капитал |Новые сделки в портфеле ВДО

- 09 декабря 2024, 08:07

- |

Продолжаем почти еженедельную оптимизацию Портфеля PRObonds ВДО. Сокращаем или убираем то, что менее доходно или приближается к оферте / погашению. Увеличиваем то, что наоборот. Без изменения общей пропорции облигаций и денег. Хотя и хочется сместить ее в пользу облигаций.

Операции для каждой из позиций — по 0,1% от активов за торговую сессию, начиная с сегодняшней. Только для ВИС — по 0,2%.

Интерактивная страница портфеля PRObonds ВДО: ivolgacap.ru/hy_probonds/

( Читать дальше )

Блог компании Иволга Капитал |50 наиболее доходных облигаций и 25 наименее доходных облигаций с рейтингами от BB- до A+

- 09 декабря 2024, 07:10

- |

Не знаем, будет ли падать облигационный рынок дальше. Но видим, что • новые попытки падения даются ему сложнее.

Наверно потому, что сами • доходности или способны привлечь внимание, или просто на экстремальных по историческим меркам значениях.

В своих операциях • мы используем облигации с кредитными рейтингами от BB- до A+. Еще и предпочитаем короткие, с дюрацией не более 2 лет. И с этим набором год от года оставляем позади отечественный облигационный рынок.

А в паре таблиц – наиболее ликвидные из таких бумаг. • В первой 👆– 50 самых доходных, в нашей интерпретации (с поправкой на рейтинг и покрытие дефолтного риска). Во второй 👇– 25 наименее интересных.

Напомним практический смысл сортировки, как ее применяем мы. • Держим и покупаем облигации из первой таблицы, сравнительно топовые по доходности. И избегаем бумаг из не доходной второй.

Те облигации, что входят в публичный портфель PRObonds ВДО, отметили зеленым цветом.

( Читать дальше )

Блог компании Иволга Капитал |Изменения в кредитных рейтингах ВДО. Главное: А Спэйс - повышение до BB, ЧЗПСН-Профнастил и Электрощит - отзыв рейтинга, Ультра - понижение до предддефолтного CCC

- 07 декабря 2024, 09:11

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО (https://ivolgacap.ru/hy_probonds/) И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢ООО «А Спэйс»

Эксперт РА повысил кредитный рейтинг до уровня ruBB

ООО «А Спэйс» является оператором гибких офисов для среднего и крупного бизнеса. Компания предоставляет услуги управления объектами коммерческой недвижимости, создавая сервисные офисы в формате готовых офисных пространств по авторскому стандарту – turnkey и индивидуальные проекты офиса с интерьером и планировками под заказ – built-to-suit, для последующей сдачи в аренду конечным пользователям на гибких коммерческих условиях и с предоставлением сервисного обслуживания.

Повышение кредитного рейтинга обусловлено ростом масштабов деятельности компании за последний год как в терминах площадей под управлением, объем которых увеличился в 2,5 раза, так и в терминах финансовых результатов.

За 30.09.2024LTM (далее – отчетный период) выручка компании выросла практически в 2 раза и достигла 843 млн руб.

( Читать дальше )

Блог компании Иволга Капитал |Итоги первичных размещений ВДО и некоторых розничных выпусков на 6 декабря 2024 г.

- 06 декабря 2024, 18:36

- |

Блог компании Иволга Капитал |А что с лизингом? В гостях у PRObonds Денис Левицкий, генеральный директор лизинговой компании Роделен

- 06 декабря 2024, 13:28

- |

Стараемся держать руку на пульсе и узнавать для вас, как адаптируется бизнес к суровым условиям рынка. В гостях у PRObonds Денис Левицкий, генеральный директор лизинговой компании Роделен.

О чем говорим:

— Какие сложности испытывает сегодня лизинговый бизнес?

— Как улучшить кредитный рейтинг, когда все вокруг падает?

— Почему сейчас важно выводить новые продукты?

— Как поменялась структура клиентов и условия для них?

— Где ждать дефолтов, и какие прогнозы на будущее?

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |10 декабря - размещение коллектора СЗА (BB-, 100 млн р., купон / доходность 31% / 35,8%)

- 06 декабря 2024, 10:27

- |

Информация для квалифицированных инвесторов

__________

Главные слайды из презентации дебютного выпуска коллектора СЗА (ВB-|ru|)

Еще подробнее — в самом документе

А в начале новой неделе проведем с СЗА видео-эфир

📌Предварительные параметры дебютных облигаций СЗА:

— 100 млн р.

— 3 года до погашения (call-оферты через 1 и 2 года)

— купонный период 30 дней

— купон / доходность: 31,0% / 35,8% годовых

📌Размещение во вторник 10 декабря

__________

🖋️Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

— По ссылке: https://ivolgacap.ru/verification/

— Или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал