Блог компании Иволга Капитал |Портфели PRObonds. Обзор результатов (11,1-13,5% годовых) и предстоящих операций

- 09 декабря 2020, 08:12

- |

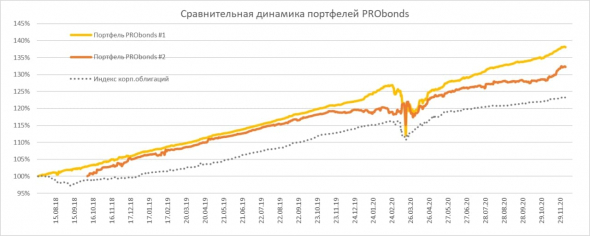

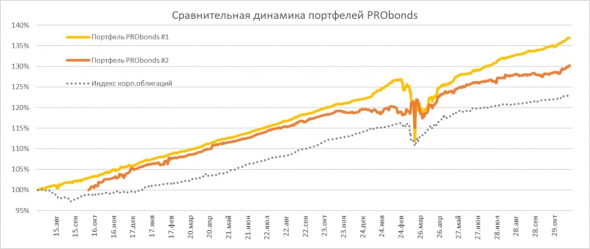

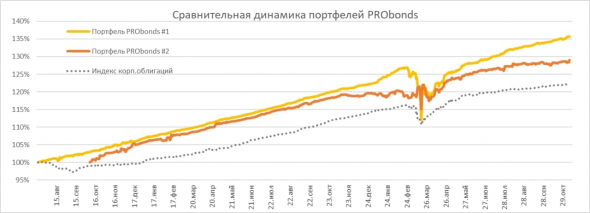

Актуальные доходности публичных портфелей PRObonds на 8 декабря (за 365 дней) составляют 13,5% годовых для портфеля #1 и 11,1% годовых для портфеля #2.

Денежная позиция, которая в обоих портфелях сейчас составляет более 6% от активов, это некоторая страховка от коррекции фондового рынка в целом и сегмента высокодоходных облигаций в частности. Она призвана смягчить возможное снижение, а также позволит открыть хеджирующие позиции (например, короткую позицию во фьючерсе на индекс МосБиржи).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |Рынки и прогнозы. Напряжение роста

- 07 декабря 2020, 05:51

- |

Если откинуть тревожные ожидания, то на рынках всё весьма неплохо. Фондовые активы растут по всему миру, в России в том числе, нефть дорожает, рубль укрепляется. Но тревожные ожидания есть, экспертное сообщество и участники рынка много думают и говорят о предстоящих сложных временах на рынках, о жесткой коррекции того роста, который мы видели в ноябре.

Осторожность, обостренное восприятие риска – это хорошо, это естественное эмоциональное состояние для устойчивого фондового роста. Обвалы происходят, когда осторожность притупляется, а толерантность к риску растет. Сейчас это не так.

Пожалуй, единственная группа активов, по отношению к которой инвесторы утратили осторожность и критический подход – драгметаллы. Золото после августовской эйфории уже просело на 12% от максимума (и проседало на 16%). Со временем, думаю, просадка усилится. Хотя в течение ближайших дней возможны любые движения. Если золото окажется еще выше нынешних 1 840 долл./унц., я, вероятно, увеличу короткую позицию во фьючерсах на него.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Ожидаю стабильности рубля. А также про акции, облигации, нефть и золото

- 30 ноября 2020, 08:02

- |

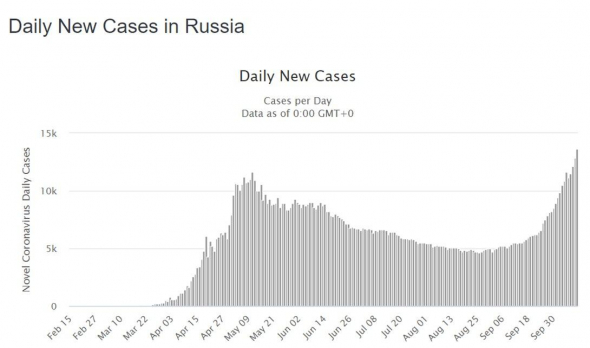

Сперва общие предположения. Пока эпидемия коронавируса разрастается в России по числу случаев заболевания и смертей, в большинстве стран мира она затормозилась. У нас, кстати, несмотря на рекорды заболеваемости, с середины ноября стабилизировалось число активных случаев. Мир продолжает реагировать на пандемию эмоционально, что отражается в быстрых карантинных мерах в первую очередь в Европе. Но в целом, общество и экономика, а значит, и рынки адаптированы к сложившейся ситуации.

Рынки акций и облигаций, это касается и мира, и России, снабжены избыточными деньгами и потому устойчивы или растут. И ждут новостей об успехах в борьбе с пандемией. Дождавшись, должны перейти в состояние эйфории, чем и сформируют максимумы цен, возможно, многолетние. Аналогичной динамики стоит ждать и от нефти и промметаллов, хотя их дальнейшее снижение менее очевидно.

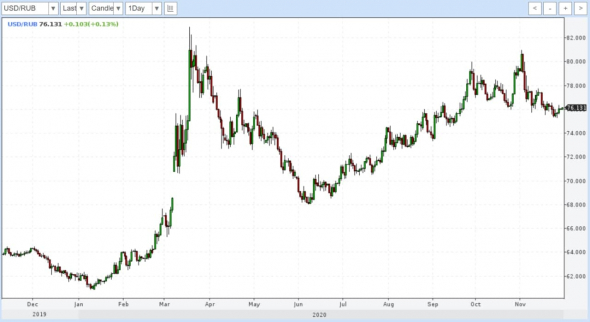

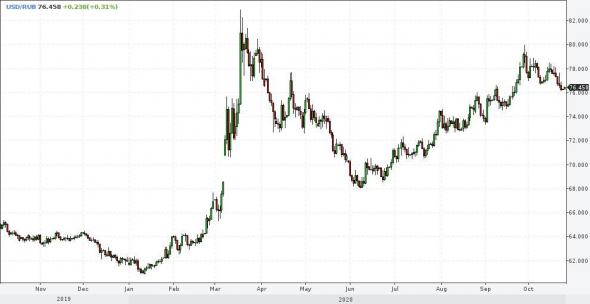

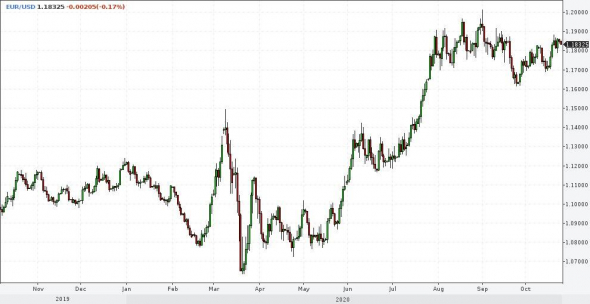

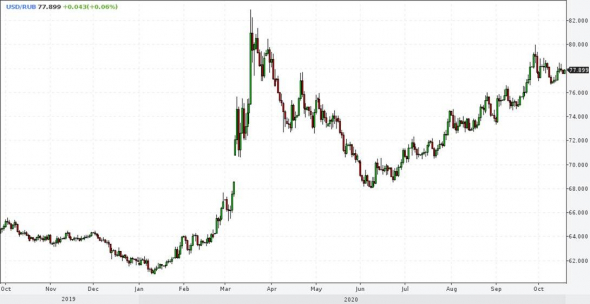

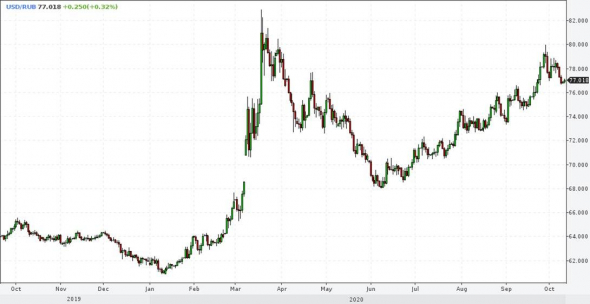

Рубль. Как и ранее, ожидаю стабилизации вблизи сложившихся уровней. 74-78 рублей за доллар, 88-92 – за евро, вероятно, перспектива ближайших недель. Продолжаю считать, что максимумы обеих валютных пар, сформированные в начале ноября, не будут обновляться.

( Читать дальше )

Блог компании Иволга Капитал |Шорт в золоте продолжит сокращаться

- 25 ноября 2020, 07:21

- |

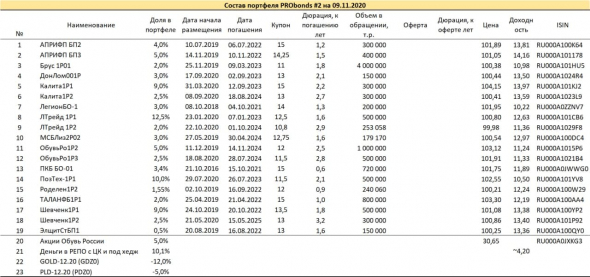

Короткая позиция во фьючерсе на золото (GOLD-12.20 (GDZ0)) открывалась в портфеле PRObonds #2 в сентябре-октябре-ноябре, в диапазоне цен от 1 916 до 1 948 долл./унц. (для спот-цены). И к началу этой недели достигла 15% от активов. Вчера она была сокращена до 10%. Сегодня может быть сокращена еще, до 5%. Произойдет это, если спот-цена на металл вырастет выше 1 817 долл./унц. Полное закрытие в последующие дни также возможно.

В дальнейшем, если оправдается расчет на отскок цены (иначе не было бы смысла и сокращать/закрывать позицию), мы вновь вернемся к продажам драгметалла. Но это в дальнейшем.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Портфели PRObonds. Краткий обзор и сделки

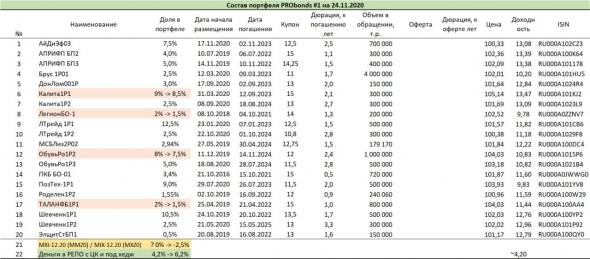

- 24 ноября 2020, 08:00

- |

Актуальная доходность обоих портфелей PRObonds повысилась: за последние 365 дней портфель #1 принес 13,2%, портфель #2 – 9,5%. Средняя доходность счетов доверительного управления в ИК «Иволга Капитал» (ведутся по аналогии с портфелями PRObonds), находящихся под управлением не менее полугода, составляет 15,1% годовых после вычета комиссионных издержек.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Предвосхищение рисков

- 16 ноября 2020, 08:12

- |

Инвесторы ожидают худшего и готовятся к нему. Рубль, нефть, американский и российский фондовые рынки – в восприятии большинства участников носители рисков падения.

Не знаю, получим ли мы продолжение роста в этих активах. Кроме того, не исключал бы и снижений, но они ограничены тем самым риск-мышлением.

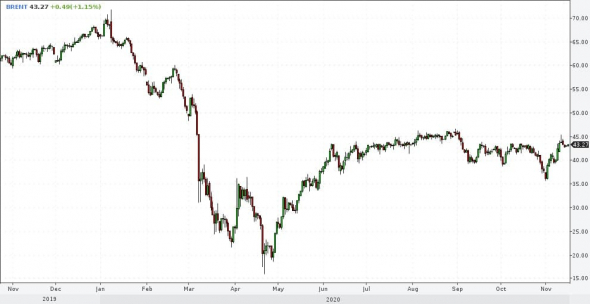

Возьмем нефть. Большинство экспертов, мнения которых я видел на истекшей неделе, так или иначе, допускают ее падение, хотя бы к 40 долл./барр. по Brent, а то и ниже, к 35. Думаю, те же мысли и у производителей нефти, у отраслевых руководителей стран ОПЕК+. Т.е. снижение будет восприниматься как опасность ухода в пике, по образцу марта-апреля. И заинтересованные стороны стараются его избежать. Ситуация кардинально отлична от весенней, когда Россия и Саудовская Аравия находились в состоянии ценовой войны. Тогда эта война вкупе с сокращением спроса привела цены к нулевым и отрицательным отметкам. Сейчас риск очередного сокращения спроса оценивается заранее, а производители готовы к его компенсации через регулирование добычи.

( Читать дальше )

Блог компании Иволга Капитал |Портфели PRObonds. Краткий обзор. Шорт золота начинает приносить результаты, покупка нового выпуска АйДиЭф, ротация облигационных позиций

- 10 ноября 2020, 08:07

- |

Актуальные доходности публичных портфелей PRObonds (за 365 дней, учитывающие комиссионные издержки) — 12,5% и 8,6%, соответственно, для портфеля #1 и #2. Портфель #2, имеющий спекулятивные позиции (короткие в золоте и палладии, длинную в акциях «Обуви России»), понемногу стал повышать доходность. Хотя до целевых для него значений далеко (цель – 15% годовых). Но в ближайшие дни предполагаемое продолжение падения золота, на шорт которого в портфеле приходится 12% от активов и будет приходиться 15% или более, способна быстро приблизить портфель к цели.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Отечественные акции и рубль вблизи дна, американский рынок - на излете предвыборного ралли

- 26 октября 2020, 07:31

- |

Рубль. Не думаю, что тренд ослабления уже завершился. Полагаю, что либо доллар и евро к рублю останутся вблизи нынешних значений (76-77 и 90-91 соответственно), либо несколько подорожают. Это более вероятно, но без утверждения. В целом, куда бы не ушли котировки, рубль в моем понимании вблизи дна своего ослабления. Т.е. 80 рублей за доллар возможны, 85 – теоретически, тоже да. Но воспринимал бы их как последние рубежи рублевого снижения.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Не нравятся рубль, российские акции и золото

- 19 октября 2020, 07:14

- |

Рубль. Прошедшая неделя не изменила моих предположений. Ожидаю продолжения ослабления отечественной валюты против доллара и евро. Как и раньше считаю, что сам потенциал ослабления ограничен. Вероятно, доллар мы увидим выше 80 рублей, но немногим выше и ненадолго.

( Читать дальше )

Блог компании Иволга Капитал |Рынки и прогнозы. Восприятие второй волны пандемии, недосказанность рубля и опасное президентское ралли американских акций

- 12 октября 2020, 07:53

- |

Динамика случаев заражения коронавирусом в России. Источник: www.worldometers.info/coronavirus/country/russia/

Сначала два слова о пандемии. С одной стороны, в России темпы заболеваемости выше весенних (в мире это давно так). С другой – готовность системы здравоохранения к таким темпам выше, чем к весенним. Осознание разрушительности жесткого карантина у властей тоже более острое, нежели полгода назад. Ужесточения возможны, но их вред экономике и денежному или фондовому рынку будет ниже, просто в силу большей готовности экономических субъектов к негативному развитию событий. В то же время, ограничения уже есть и давление на экономику и потребление уже есть. А это к замедлению или приостановке восстановления и первого, и второго.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал