Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Актуальные доходности - 12-12,3%, добавление облигаций "Концерна Покровский" и "Займера", вывод облигаций СК "Легион"

- 11 февраля 2021, 07:01

- |

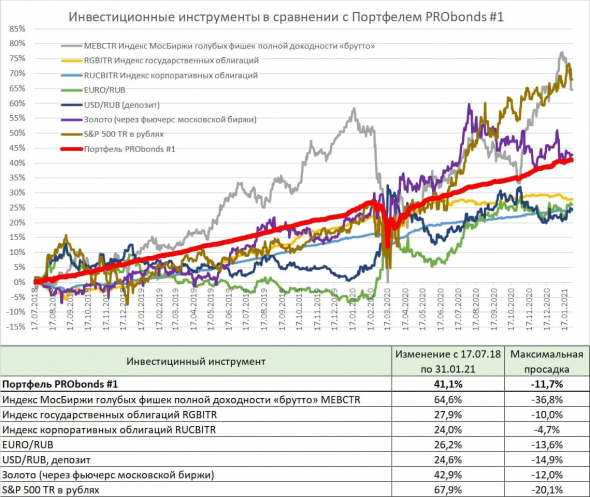

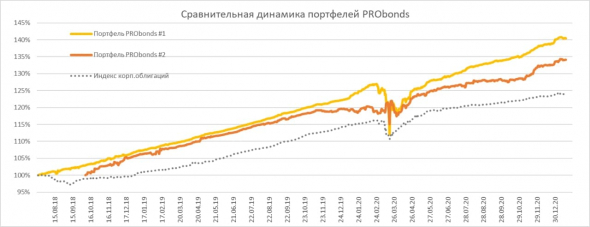

Текущая годовая доходность обоих портфелей PRObonds (за последние 355 дней) опустилась до 12-12,3%. Такая доходность – пока временное явление, вызванное ускоренным ростом портфелей год назад. За тем ростом наступила жесткая коррекция. С ее учетом, вскоре текущая годовая доходность, должна оказаться выше 13%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог компании Иволга Капитал |PRObondsмонитор. Высокодоходные облигации. Равновесие

- 10 февраля 2021, 08:09

- |

Индекс высокодоходных облигаций Cbonds. Источник: https://cbonds.ru/indexes/Cbonds-CBI-RU-High-Yield/

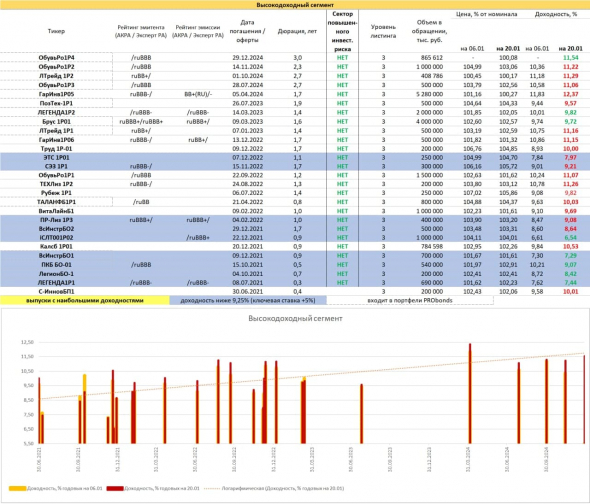

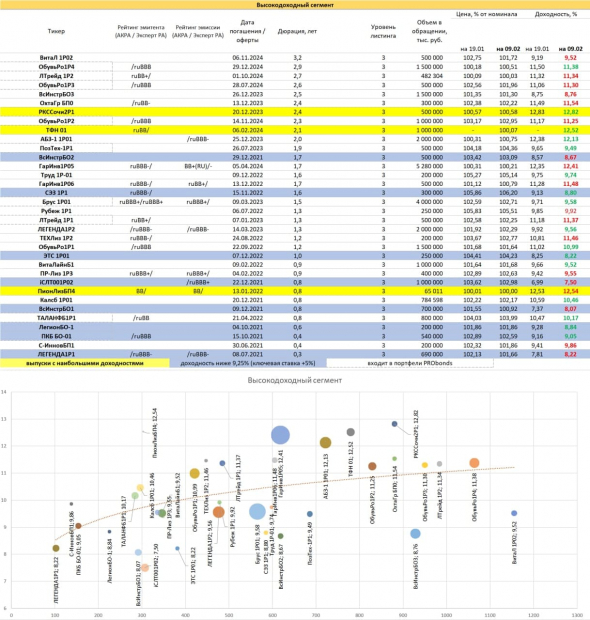

В среднем высокодоходные облигации без изменений за 2 с небольшим недели. Чуть сблизились сопоставимые доходности облигаций, находящихся в Секторе повышенного инвестиционного риска Московской биржи (ПИР) и вне его. Если во второй половине января разница достигала 1,5% годовых, сейчас – 0,95%.

( Читать дальше )

Блог компании Иволга Капитал |Эфир на канале PRObonds: Облигации и рыночное сумасшествие

- 03 февраля 2021, 12:26

- |

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности около 12,5%. Проигрываем золоту и акциям, выигрываем у облигаций и валюты

- 02 февраля 2021, 08:09

- |

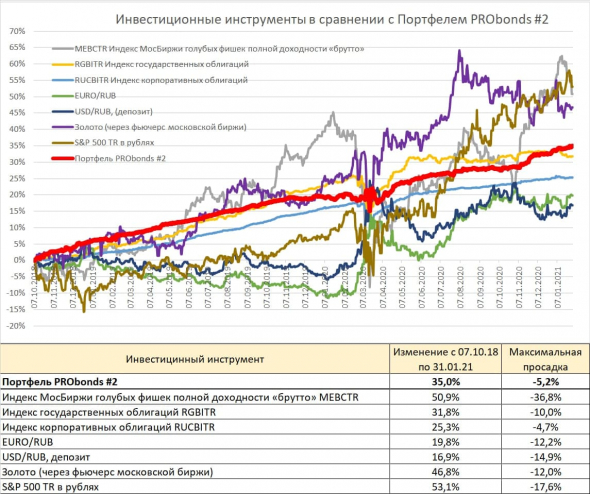

По завершении очередного месяца, приводим сравнение портфелей PRObonds с популярными инвестиционными инструментами. Оба портфеля с момента своего запуска продолжают находиться в середине сравнительных таблиц, проигрывая американским и российским акциям и золоту. Хотя имеют намного меньшую волатильность и бОльшую предсказуемость результата. Индексы рублевых облигаций, равно как и доллар с евро отстали и конкуренции не составляют. Также с высокой вероятностью в ближайшие месяцы переиграем золото. Рынки акций догнать пока слабо реалистично.

( Читать дальше )

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности - 13,1-13,3%. Закрытие шорта в индексе МосБиржи

- 27 января 2021, 05:36

- |

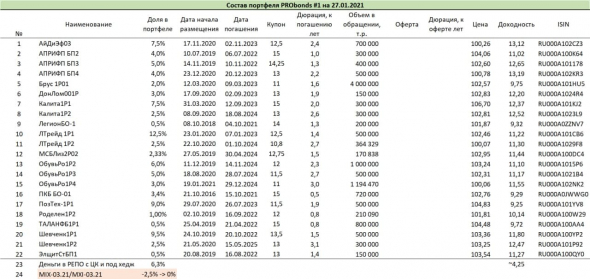

На фоне небольшой, но затянувшейся почти на месяц коррекции в сегменте высокодоходных облигаций портфель PRObonds #2, в который входят и облигации, и спекулятивные позиции, обогнал-таки по доходности портфель #1. Актуальные доходности: портфель #1 – 13,1%, портфель #2 – 13,3% годовых (за последние 365 дней).

( Читать дальше )

Блог компании Иволга Капитал |Привлечение денег через долговые инструменты для субъектов МСП становится сравнительно еще менее выгодным

- 22 января 2021, 09:45

- |

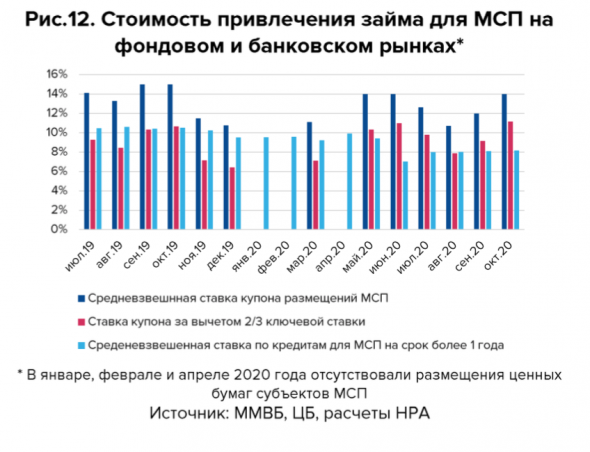

Источник: НКР

Кредит постепенно становится еще более выгодным с финансовой точки зрения для субъектов МСП, чем облигации, даже с учетом субсидии на купонные выплаты.

Ставка редко бывает решающим аргументом для привлечения денег на фондовом рынке, но постепенно рост разницы облигационных ставок на фондовом рынке и ставок по кредитам для МСП на срок более 1 года становится статистически значимым. Если летом 2019 года разница между ними в среднем составляла 4%, то к осени 2020 года она уже стала 6%. Государственная субсидия на выплату купона в размере 2/3 от ключевой ставки в 2019 году формировала преимущество по отношению к банковской ставке. Теперь же, даже с учетом этой субсидии, кредит на 3,5% выгодней средней облигационной ставки.

Меры поддержки субъектов МСП предусмотрены как на фондовом, так и на кредитном рынке. На последнем, справедливости ради, они гораздо существеннее и более эффективные. По льготной программе кредитов в 2020 году было предоставлено кредитов на сумму 900 млрд рублей, в этом году планируется предоставить еще 700 млрд. Помимо этого, предоставление права банкам не ухудшать качество ссуд позволило реструктурировать многие кредиты небольших предприятий. В сравнении с облигациями, по которым также возникают много сопутствующих трат и последующих обязательств, кредит выглядит как более простой способ привлечь деньги в бизнес даже если он уже достаточно крупный.

( Читать дальше )

Блог компании Иволга Капитал |PRObondsмонитор. Высокодоходные облигации. ПИР или не ПИР?

- 21 января 2021, 06:11

- |

Блог компании Иволга Капитал |Краткий обзор портфелей PRObonds. Доходности - 13-12,8%, включение в портфели выпуска Обувь России 001P-04, хеджирование

- 19 января 2021, 07:28

- |

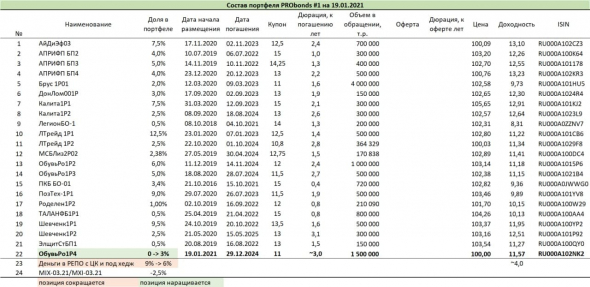

Актуальные доходности портфелей PRObonds: #1 – 13,0%, #2 – 12,8% годовых (за последние 365 дней). Первый портфель корректируется в доходности, второй – догоняет. Разрыв результативности между ними сократился до 0,2% годовых, чего давно не было. И, вероятно, в январе-феврале портфель #2 станет-таки лидером доходности, короткие позиции в драгметаллах способны дать прибавку к общей динамике.

Неделей ранее публиковалась информация о сокращении ряда облигационных позиций, сокращение в каждой из них прошло на небольшую величину, но совокупно высвободило деньги для новых бумаг.

( Читать дальше )

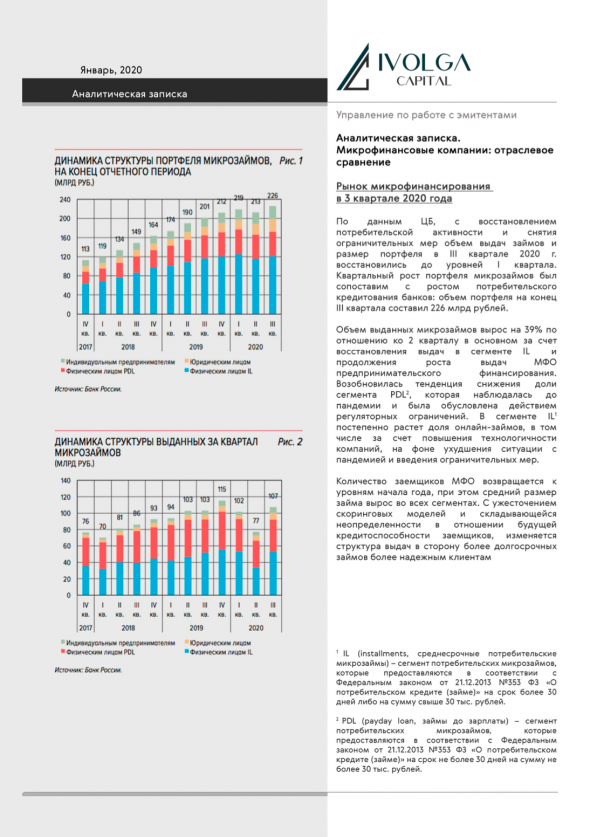

Блог компании Иволга Капитал |Исследование МФК-эмитентов ВДО за 3 квартал 2020 года

- 15 января 2021, 14:40

- |

Пока большинство компаний только начинают подводить операционные и финансовые итоги прошедшего года, предлагаем вам оценить результаты микрофинансовых компаний за последний доступный отчетный период — 3 квартал 2020 года.

Текст исследования доступен здесь

В материале сопоставлены операционные и финансовые показатели МФК, являющиеся эмитентами (в том числе потенциальными) ВДО. Цель материала исключительно информативная, без приведения наших субъективных оценок: показать инвесторам динамику бизнеса компаний и их финансового положения. Делать практические выводы из материалов уже предстоит вам как инвесторам.

Подобные отраслевые материалы по итогам кварталов будут в новом году будут выходить по двум отраслям — МФО и лизингу, с перспективой расширения покрытия на сельское хозяйство.

Блог компании Иволга Капитал |Интервью Романа Макарова, гендиректора МФК "Займер" сообществу Angry Bonds

- 13 января 2021, 17:05

- |

Перед размещением дебютного выпуска коммерческих облигаций генеральный директор МФК «Займер» Роман Макаров дал интервью сообществу Angry Bonds. В нем Роман рассказал о ситуации на рынке МФО в России и мире: о неоднородной структуре рынка, о конкуренции с банками, уровне ставок в микрозаймах и изменениях в спросе на них. Интервью получилось обширным и занимательным. Текст приводим этой ссылке .

28 декабря ЦБ РФ зарегистрировал выпуск коммерческих облигаций МФК «Займер» серии 01. Размещение готовится по закрытой подписке для квалифицированных инвесторов. Организатор выпуска - ИК «Иволга Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал