Блог компании Иволга Капитал | Краткий обзор портфелей PRObonds. Доходности - 13-12,8%, включение в портфели выпуска Обувь России 001P-04, хеджирование

- 19 января 2021, 07:28

- |

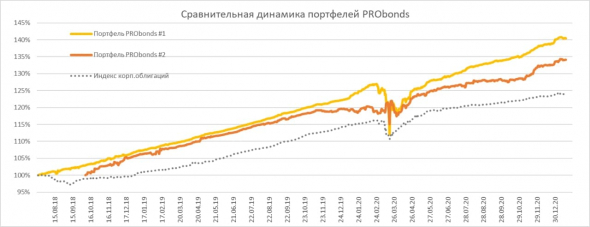

Актуальные доходности портфелей PRObonds: #1 – 13,0%, #2 – 12,8% годовых (за последние 365 дней). Первый портфель корректируется в доходности, второй – догоняет. Разрыв результативности между ними сократился до 0,2% годовых, чего давно не было. И, вероятно, в январе-феврале портфель #2 станет-таки лидером доходности, короткие позиции в драгметаллах способны дать прибавку к общей динамике.

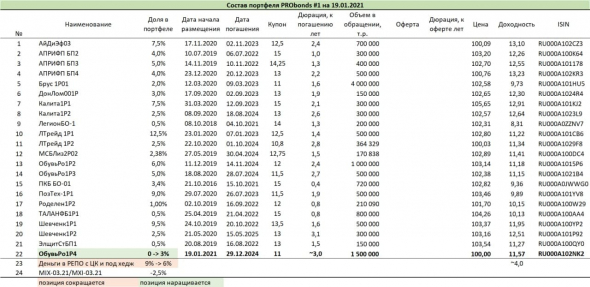

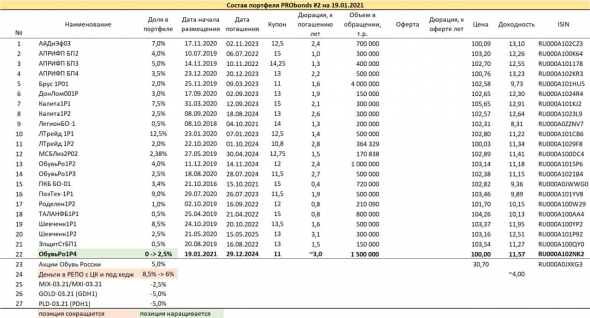

Неделей ранее публиковалась информация о сокращении ряда облигационных позиций, сокращение в каждой из них прошло на небольшую величину, но совокупно высвободило деньги для новых бумаг.

Из того, что добавляется в портфели – выпуск Обувь России 001P-04, размещение которого начинается сегодня. Выпуск добавляется в портфель #1 на 3%, в портфель #2 на 2,5%. Последующие замены и новые имена, предположительно, появятся во второй половине февраля или в марте.

Денежная позиция обоих портфелей остается достаточно большой, около 6% от активов (после покупки Обувь России 001P-04). Причем вчера к ней добавился элемент хеджирования – короткая позиция во фьючерсе на индекс МосБиржи (MIX/MXI) на 2,5% от активов. Открытие позиции прошло неудачно, на минимуме понедельника, после чего индекс МосБиржи вырос. Однако, хеджирующая короткая позиция, скорее, будет увеличена. Поскольку первоочередной задачей является не максимизация доходностей портфелей, а ее стабильное сохранение вблизи нынешних уровней. Основанием для увеличения станет падение индекса МосБиржи ниже минимума понедельника. Возможно, вместо фьючерса на индекс МосБиржи в дальнейшем будет использован фьючерс на индекс РТС.

Не скрывая своих рыночных опасений, ориентируемся на целевые доходности обоих портфелей выше 12% годовых.

Не является инвестиционной рекомендацией (https://www.probonds.ru/upload/files/15/35d1bb8a/Disklei%CC%86mer_dlya_portfelei%CC%86.pdf)

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

1. Есть ли оценка эмитентов по риску?

2. В портфеле есть облигации разные одного эмитента — это риск не увеличивает?

3. А для чего фьючерсы в портфеле?

Timur Rashidovich Vildanov, спасибо за интерес!) 1. Оценка риска — наша внутренняя, она формализована и дает итоговый балл риска, мы на сегодня раскрываем ее результаты только для клиентов, портфели которых ведем. От оценки риска зависит в т.ч. доля эмитента в портфеле. Не всегда оценка риска — это качество его финансовых метрик. 2. Мы добавляем все выпуски одного эмитента, которые разместили. Доля отдельного эмитента в портфеле при этом не растет. Но это позволяет мониторить все бумаги, которые мы как организатор размещали. 3. В втором портфеле есть спекулятивная составляющая, которая реализована в основном через фьючерсы. В первом со вчера открыта которая хеджирующая позиция, тоже через фьючерс