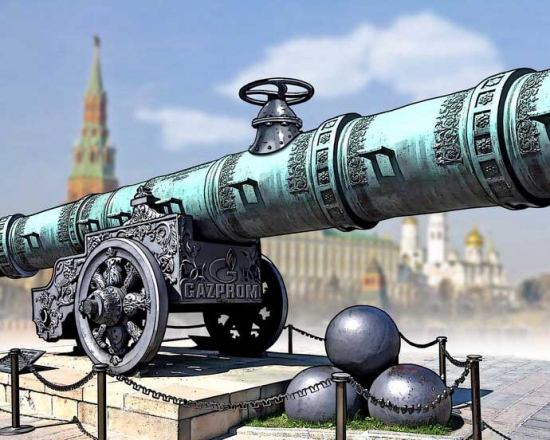

Блог им. Zdrogov |Газпром как value trap

- 05 марта 2021, 18:24

- |

Недавно прочитал пост Александра Силаева (известного ныне книгой «Деньги без дураков»), Мораль басни про Газпром. И решил еще раз объяснить свою позицию по Газпрому.

Стоимостное инвестирование — это попытка купить дешево то, что в обозримом будущем подорожает. Компания не может быть дешева просто так. Всегда есть обоснованная причина. Задача инвестора понять, временна ли эта причина или нет. Если причины дешевизны никуда не исчезнут то глупо ждать что акция вдруг взлетит.

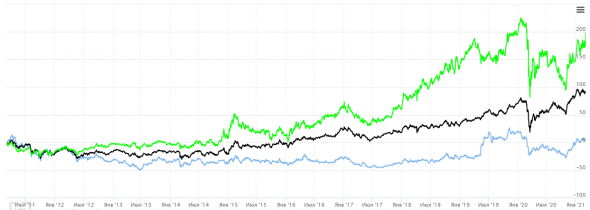

Отдача за десять лет: Газпром — синяя линия, ММВБ — черная, Лукойл — зеленая.

Для тренировки инвесторского скилла:

1. Легкий вопрос. Сравните ВТБ, Сбербанк. Какой банк классический Value trap?

2. Вопрос посложнее. Назовите причины дешевизны.

- комментировать

- ★5

- Комментарии ( 24 )

Блог им. Zdrogov |Простой критерий качества бизнеса.

- 18 февраля 2020, 19:07

- |

Возьмем пятилетний период отчетом по МСФО с 2014 по 2018 год и сравним реинвестированную прибыль с ростом капитализации на акцию с 09.022015 по 09.02.2020.

Хорошие бизнесы:

Лукойл. EPS 2691.44 руб. на акцию. Дивиденды 991 руб. на акцию. Реинвестировано 1700,44 руб. на акцию. Рост капитализации 3450 руб на акцию.

Сбербанк. EPS 121,55 руб. на акцию. Дивиденды 36,42 руб. на акцию. Реинвестировано 85,13 руб. на акцию. Рост капитализации 183 руб на акцию.

Татнефть. EPS 280,51 руб. на акцию. Дивиденды 169,2 руб. на акцию.

( Читать дальше )

Блог им. Zdrogov |Безмозговик #0.1

- 10 августа 2018, 09:31

- |

Мозговик — тип ленточных червей, сообщает нам википедия =)

Вчера в комментариях к посту Мозговик #7 у меня с Тимофеем произошел небольшой батл по поводу качества аналитического покрытия АФК Система. Думаю, Система будет лучшей инвестидеей чем Газпром сроком на год (даже с учетом риска санкций).

Цены закрытия:

Система 8,73

Газпром 145,2

Блог им. Zdrogov |Наивным почитателям Грэма на заметку.

- 13 июня 2018, 20:59

- |

Наверно богатым как шейх представляют себя люди, впервые прочитавшие книгу «Разумный инвестор».

Сегодня прочитал пост Гайд по краткому анализу. Очередная попытка наивного толкования Грэма. Покупка по низким коэффициентам. Это в России не работает.

Сухие цифры по Газпрому:

Рыночная цена сегодня 141 руб.

Рыночная цена 5 лет назад (13.06.2013) 112,98 руб. Отличная, надо сказать, цена. Почти минимум за много лет.

Прибыль на акцию за 5 лет (МСФО) 165,37 руб.

Дивиденд за 5 лет 38,37 руб. (без вычета налога).

Вопрос: почему цена акции Газпрома выросла всего на 28 рублей если компания реинвестировала в себя 127 рублей?

Для сравнения цифры по Лукойлу (возьму средний бизнес, не буду травмировать Новатэками и Сберами):

Рыночная цена сегодня 4140 руб.

Рыночная цена 5 лет назад (13.06.2013) 1842,5 руб. Тоже очень неплохая цена но будут и получше.

( Читать дальше )

Блог им. Zdrogov |Как Газпром уничтожает деньги акционеров.

- 05 июля 2017, 13:30

- |

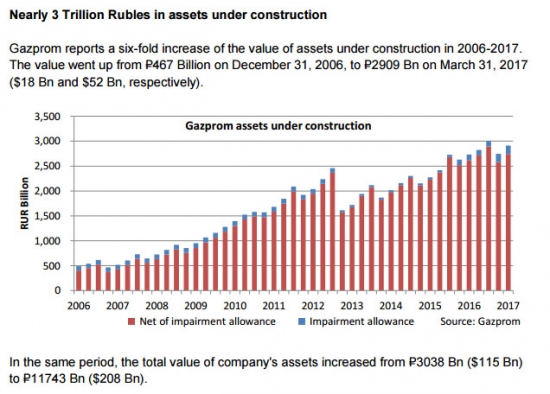

Был шокирован. Не поверил. Полез проверять. И вот что я нашел:

Остаточная стоимость незавершенного строительства 2 577 846 миллионов рублей. Два с половиной триллиона!

Из этой суммы заботливо вычли резервы в 167 546 миллионов на совсем пропащую незавершенку.

В сумме это немногим меньше чем по расчетам Корчемкина. Наверно я не учел еще какие-то резервы. Но сумма поражает. Даже если всего половину от этих активов вложить в ОФЗ то чистая прибыль Газпрома была бы на 100 миллиардов рублей выше!

Блог им. Zdrogov |Газпром и идиоты.

- 19 мая 2017, 14:43

- |

Люблю я проехаться по инвесторам в акции Газпрома, но сегодня обратная ситуация. Текущая дивидендная доходность (по предложению совета директоров) примерно 6,5%. Это уже близко к доходности ОФЗ. Я, конечно никогда не куплю Газпром (по крайней мере при нынешних управленцах), но нужно быть идиотом чтобы продавать его сейчас по этим ценам.

Блог им. Zdrogov |Когда нужны дивиденды, а когда нет.

- 12 марта 2017, 11:52

- |

Пример 1. Когда вы имеете акции Газпрома — для вас выгоднее получать 100% прибыли дивидендами. Потому как та прибыль, которая остается в компании будет инвестирована плохо — менее чем под 7,5%. Даже ОФЗ принесут больше. И каждый рубль прибыли, оставленный в компании, рынок превращает в 30 копеек. Именно по причине низкой доходности.

Пример 2. Когда вы имеете акции Новатэка — для вас выгоднее чтобы компания не платила дивиденды. Потому как та прибыль, которая остается в компании будет инвестирована хорошо — примерно под 20%. И каждый рубль прибыли, оставленный в компании, рынок превращает в 3,5 рубля курсовой стоимости. Именно по причине высокой доходности.

Другой вопрос — сойдутся ли желания с возможностями.

Блог им. Zdrogov |А, Г - какая разница?

- 02 марта 2017, 20:33

- |

В комментариях меня спрашивали где смотреть отчетность. Конкретно по Газпрому здесь.

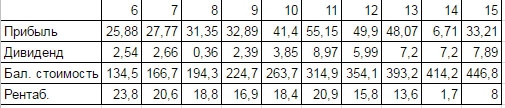

А вот и цифры:

( Читать дальше )

Блог им. Zdrogov |Единственная причина почему не стоит покупать Газпром.

- 18 февраля 2017, 18:18

- |

Есть на инвестиционном форуме «Вокруг да около» человек с ником Valua Vtoroy. Прекрасный и умный надо отметить человек. Но вот любит акции Газпрома. Верит в них. Ведь они же дешевы. И не поспоришь, по всем мультипликаторам дешевы. Нашей дискуссии с ним по этой теме уже скоро пять лет. Последнее обсуждение было 9-10 февраля. Он мне так прекрасно обосновал необходимость капитальных затрат на новые газопроводы что впору было самому бежать покупать Газпром.

Я не стал разбирать все его аргументы а ответил так:

Valua, нашей дискуссии про Газпром уже много лет. 5 ноября 2012 года я писал вам про недооцененность:

Когда вы определяете какую-либо акцию как недооцененную, задайте себе вопрос — почему рынок не может оценить ее верно?

Расхождения между ценой и стоимостью обычно возникают:

1. Из-за институциональных ограничений — компании с маленькими оборотами и низкой капитализацией, где нет больших игроков (2 эшелон и ниже)

( Читать дальше )

Блог им. Zdrogov |Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс