SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev |Глобальный финансовый игрок рухнул на 90%

- 15 мая 2021, 15:10

- |

«Как низко ты пал». Именно так мы озаглавили один из наших графиков в только что опубликованном выпуске за май «Global Market Perspective». Взгляните на «тройную вершину» в структуре цен этого глобального финансового института и последовавшее за ней снижение на 90%.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Одно дело — открыть торговый счёт в любой известной онлайн-брокерской фирме.

Другое дело — воспользоваться «первичными брокерскими услугами».

Видите ли, только крупные игроки рынка, такие как хедж-фонды, могут использовать кредитное плечо, предлагаемое первоклассными брокерскими услугами Goldman Sachs, Morgan Stanley, Bank of America Merrill Lynch, Credit Suisse и других в их лиге.

Но когда на карту поставлены огромные суммы заёмных денег, всё может перевернуться с ног на голову.

Вы, вероятно, слышали о крахе в конце марта компании Archegos Capital Management, которая объявила дефолт по кредитам, которые были использованы для создания колоссального портфеля в 100 миллиардов долларов. Заёмные деньги у прайм-брокеров использовались для совершения восьмикратных рыночных ставок, а в некоторых случаях — двадцатикратных. Это было катастрофой для кредитора Credit Suisse, которые понесли убытков почти на 5 миллиардов долларов.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. Yaitsev |Облигации ESG: почему следует ожидать усиления воздействия «зеленого пиара»

- 12 мая 2021, 21:08

- |

Регулирующие органы расследуют подозрения в «забавном бизнесе», связанном с так называемыми «зелёными» и «социальными» облигациями.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Произошёл бум так называемого «долга ESG». ESG означает «окружающая среда, общественная деятельность, корпоративное управление».

Эти облигации связаны с компаниями и правительствами, которые стремятся подчеркнуть высокие стандарты в области окружающей среды, социального равенства и этического управления. Инвесторы поглощают этот вид долгов.

Многие компании и правительства хотят воспользоваться этим высоким спросом. Однако растет беспокойство по поводу того, что некоторые фирмы лишь на словах демонстрируют так называемое ответственное поведение.

Как сообщило агентство Reuters (4 марта):

SEC сформировала команду из 22 человек, которая сосредоточится на раскрытии публичными компаниями информации о… фондах, выделенных на инвестиции в ESG.

( Читать дальше )

Блог им. Yaitsev |Существует ли корелляция между корпоративным доходом и ценами на акции?

- 11 мая 2021, 21:26

- |

Помните 2008? Посмотрите что произошло после первого в истории квартала с отрицательной доходностью S&P

Автор: Боб Стокс

Инвестировать в фондовый рынок так же просто, как следить за корпоративными доходами — по крайней мере, это широко распространенное мнение.

Общепринятое мнение подразумевает, что если доходы будут высокими — ожидайте бычий тренд. Если они будут низкими, ожидайте спад.

Это хороший и аккуратный инвестиционный подход, который имеет смысл. В конце концов, корпорации существуют, чтобы зарабатывать деньги, а если они превосходят ожидания, цены на акции должны повышатся.

Но, как неоднократно отмечали в EWI, инвесторы не руководствуются чистой логикой. Ими движет психология, которая переходит от оптимизма к пессимизму и обратно, на всех уровнях тренда, независимо от факторов вне рынка, таких как прибыль.

Давайте разберем это, используя исторический пример из книги Роберта Пректера 2017 года «Социономическая теория экономики». Ниже представлен график:

( Читать дальше )

Блог им. Yaitsev |Классическая теория рынка, которая может предупредить о больших поворотах.

- 09 мая 2021, 13:33

- |

Неподтверждение согласно теории Доу происходит в начале каждого, крупного медвежьего рынка.

Автор: Боб Стокс

Теория Доу это проверенный временем инструмент анализа рынка. Его назвали в честь Чарльза Г. Доу, соучредителя The Wall Street Journal.

На самом деле, The Wall Street Journal описал некоторые особенности:

Теория Доу предполагает, что любое сильное ралли к новым максимумам в Dow Jones Industrial Average должно сопровождаться новым максимумом в Dow Jones Transportation Average… Когда transport average начинает отставать, это может быть предвестником обширного снижения в акциях.

В классической книге Волновой принцип Эллиотта, Фрост и Пректер назвали теорию Доу «дедушкой» Волнового принципа:

И [Волновой принцип и Теория Доу] основаны исходя из практического опыта и дополняют друг друга в теории и на практике.

Критики теории говорят, что она уже не актуальна. Они утверждают, что сегодняшняя экономика в меньшей степени зависит от транспорта и больше от технологий.

( Читать дальше )

Блог им. Yaitsev |Как можно использовать «экстатическую» психологию инвестора в своих интересах.

- 03 мая 2021, 20:07

- |

В декабрьском выпуске Global Market Perspective данный рынок был определён как «сильно завышенный». Посмотрите, что произошло с тех пор.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия:

Такие бесплатные приложения для торговли акциями, как Robinhood, распространились за пределы США.

Например, сегодня они доступны в Великобритании и Европе.

В декабрьском выпуске Global Market Perspective обсуждалось одно такое приложение в Турции, а также следующий анализ:

Приложение Midas стремится стать самой цифровой торговой площадкой среди турецких биржевых брокеров. С нашей точки зрения, сделки с нулевой стоимостью в условиях пикового настроения, вероятно, нанесут гораздо более разрушительный эффект: они соблазняют всё больше инвесторов-любителей выйти на рынок с сильно завышенными ценами.

И такой прогноз оказался своевременным.

( Читать дальше )

Блог им. Yaitsev |Новости о повышении налога на прирост капитала.

- 02 мая 2021, 08:26

- |

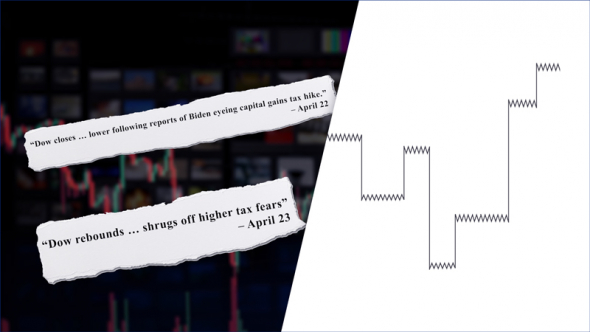

Среди инвесторов и финансовых журналистов широко распространено мнение, что новости определяют тенденцию фондового рынка. Рассмотрим отчёт о том, что президент планирует повысить налог на прирост капитала и примеры других возможных событий. Что на самом деле управляет ценовой структурой фондового рынка?

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Как неоднократно отмечали в Elliott Wave International, основная финансовая пресса всегда пытается найти причину поведения фондового рынка в определённый торговый день.

Другими словами, если в течение дня произойдёт повышение акций, многие финансовые журналисты скажут, что это произошло из-за тех или иных «позитивных» новостей. Если в течение дня акции падают, ну вы поняли, эти же журналисты проигнорируют позитивные новости и будут искать что-то «негативное», произошедшее в стране или мире и скажут, что это было причиной падения акций.

( Читать дальше )

Блог им. Yaitsev |Две редкие особенности психологии инвесторов

- 29 апреля 2021, 08:03

- |

На фондовый рынок хлынула волна неопытных инвесторов. Проявляются редкие и, возможно, даже «беспрецедентные» психологические особенности.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

В прошлом году фондовый рынок наводнили неопытные инвесторы.

Заголовок CNBC от 12 мая 2020 года:

Молодые инвесторы вкладываются в акции, веря в «единственный шанс в жизни'' вместо риска

Смысл этого заголовка совпадает с настроением многих инвесторов, что фондовый рынок находится в начале бума, а не в конце.

Согласно финансовой истории, та же самая психология проявлялась и раньше, например когда провозгласили «Новую экономику» в 2000 году, в тот момент акции были на пике. А на вершине 1929 года, вообще говорили о «Новой эпохе».

В 2021 году проявляются другие редкие психологические особенности.

( Читать дальше )

Блог им. Yaitsev |Когда уже водители такси начинают спрашивать о биткойнах ...

- 28 апреля 2021, 09:37

- |

Человек, зарабатывающий на жизнь чисткой обуви, незадолго до пика 1929 года предложил известному биржевому спекулянту подсказку о покупке акций на фондовом рынке. Спекулянт расценил это как знак на продажу. Похожая психология сегодня играет важную роль в биткойнах.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Есть известная история о рыночном спекулянте, который продавал незадолго до пика 1929 года после того, как чистильщик обуви, дал ему совет покупать акции на фондовом рынке.

Конечно, подразумевается, что когда почти все присутствуют на рынке, покупателей практически не остаётся. Следовательно, восходящий тренд неизбежно развернётся.

Генеральный директор шведского финтех-гиганта Klarna выражает обеспокоенность по поводу того, что та же психология актуальна для биткойна.

Ниже приведена цитата из статьи CNBC от 20 апреля:

( Читать дальше )

Блог им. Yaitsev |Будут ли ультраконсервативные «держатели сбережений» смеяться последними?

- 24 апреля 2021, 09:44

- |

Многие люди опасаются потерять деньги в рисковых активах, поэтому они выбирают процентные эквиваленты денежных средств. Они теряют исключительно на низких ставках. Любители финансового риска смеются над ультраконсерваторами. Но — кто будет смеяться последним?

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Эпоха сверхнизких процентных ставок стала тяжёлой для тех, кто решил положить свои деньги на сберегательные счета или фонды денежного рынка.

Многие финансово консервативные люди не хотят потерять ни цента на фондовом рынке. Некоторые любители финансового риска могут посмеяться над таким трусливым подходом, но кто знает, ультраконсерваторы могут посмеяться последними.

Цитата из выпуска «Теоретика Волн Эллиотта» за март поможет объяснить почему:

Если рост процентных ставок распространится на “краткосрочные облигации”, повысится и процентная ставка по “казначейскому векселю” (сроком короче двух лет — примечание переводчика), это будет благом для держателей процентных эквивалентов денежных средств. Этого ещё не произошло, но должно произойти.

( Читать дальше )

Блог им. Yaitsev |Самый резкий скачок с 2007 года

- 20 апреля 2021, 08:56

- |

Маржинальный долг — это палка о двух концах. Заимствование для покупки акций может хорошо сработать во время восходящего тренда. Тем не менее, портфели с высокой долей заёмных средств сильно пострадают во время стремительного нисходящего тренда.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Восходящий тренд фондового рынка длится уже более 11 лет.

И тем не менее, вместо того чтобы быть осторожными, инвесторы одалживают деньги для покупки акций, как будто нет такого явления, как медвежий рынок.

Например, посмотрите на этот график из Elliott Wave Financial Forecast:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс