Блог им. Vladimiro |Что Элвис говорил на последнем вебинаре?

- 30 декабря 2024, 18:54

- |

Прослушал вебинар Элвиса. Один из немногих, кто вовремя предсказал коррекцию.

1) Снижение ставки ЦБ здорово, но это не спасет закредитованные компании с большим долгом. Покупать на снижении ставки АФК Систему не стоит.

2) Мы писали про дефицит бюджета, будущую инфляцию и в следствие этого рост ставок – это было актуально. Сейчас это зеркало заднего вида. Дырявый бюджет был пополнен через рост налогов, рост госдолга и девальвацию, что вызвало рост инфляции. Мы видели помешательство на недельной инфляции – это было странно. Сейчас бюджет сбалансирован.

3) Условный Лукойл толком не вырастет, тут денег не заработаешь – это консенсус. А вот на Газпроме можно. Идеи должны быть нетривиальными.

4) Если СВО продолжится, никаких LQDT! Девальвация неизбежна. Даже в пессимистичном сценарии лучше покупать акции, чем облигации. Если СВО закончится, будет ралли.

5) Если сравнить будущую доходность длинных ОФЗ со Сбером и Т-Технологией, можно увидеть существенную недооценку акций.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 47 )

Блог им. Vladimiro |🔥Какие книги по инвестициям/спекуляциям имеет смысл прочесть?

- 29 ноября 2024, 13:37

- |

Меня как-то спрашивали про книги по инвестированию, коротко отвечу. Вчера насчитал около 50 прочитанных книг так или иначе связанных с фондовым рынком.

➡️У каждого понятие полезность разнится в силу опыта. Вот мой список самых полезных, самые топовые подчеркнул:

Говард Маркс: О самом важном (удивительно, но я ее не читал и прямо сейчас восполняю пробел).

Питеру Линч: Переиграть Уолл-Стрит, Метод Питера Линча.

Бернхем Терри:Подлые рынки и мозг ящера.

Джек Швагер: Маги Фондового Рынка (все серии книг), Технический Анализ.

Уильям Ф. Шарп: Инвестиции.

Нассим Талеб: Черный Лебедь, Антихрупкость.

Джордж Сорос: Алхимия финансов.

Бенджамин Грэм: Разумный инвестор.

Уильям Бернстайн: Манифест инвестора.

Тимофей Мартынов: Механизм трейдинга.

Виктор Сперандео: Принципы профессиональной спекуляции.

Миллер Дональд: Правила инвестирования Уоррена Баффетта (про Баффетта много книг, но читать все смысла мало).

Пеко Даниэль, Ренн Кори: Университет Berkshire Hathaway.

Френк Армстронг: Инвестиционные стратегии 21 века.

( Читать дальше )

Блог им. Vladimiro |Сколько денег можно изымать из капитала на фондовом рынке РФ - 3,5% ?

- 03 октября 2024, 11:22

- |

💎 Хотел поставить себе ближайшую цель по капиталу и прибавить что-то более осязаемое, чем опережение индекса МосБиржи полной доходности. До этого цель была 20кк, но т.к. капитал уже не столь далек от него выбрал новую цель — 35кк.

👉Можно долго рассуждать про уровень потребления. Однако, как я вижу исходя из своей ситуации и по опросам своих ближайших знакомых, уровень жизни которых я знаю, сумма в 100к в месяц на двоих 28-летних людей кажется логичной для жизни в СПБ. Опять же, это расчет для семьи со своим жильем, без машины, без заграничного отпуска, без детей. Это не уровень финансовой свободы, а именно уровень фин. независимости и скорее даже минимум полноценной жизни, с ее небольшими потребительскими радостями.

👉Какая сумма может обеспечить этот денежный поток? Около 35кк, что при изымании 3,5% дает эти 100 тыс. в месяц. Напомню, 3,5% — это сумма на которую можно изымать деньги из рынка акций без потери их покупательной способности исходя из доходности на уровне индекса МосБиржи. Кто интересуется темой можете посмотреть прекрасное видео с конфы смартлаба. Многие вижу сильно разочаровываются такими подсчетами, но это самое безопасное изъятие учитывающее почти любой расклад на фондовом рынке.

( Читать дальше )

Блог им. Vladimiro |Конференция смартлаб в Казани. Антон Ромашов, топ-10 ошибок на бирже🔥

- 07 сентября 2024, 18:06

- |

Топ ошибок Антона Ромашова:

👉 Не использовать стопы

👉Брать плечи более х2

👉Шортить

👉Спорить с рынком: быть самым умным

👉Быть первым всегда и везде — последний герой последнего трамвая

👉Иметь риск потерять все в один день

👉Вера, надежда, любовь

👉Не слушать старших

👉Перестать учится

👉Не выводить и не тратить прибыль на ощутимые радости жизни

Блог им. Vladimiro |Пару слов про индивидуальность портфеля 💼 + мои действия по рынку.

- 25 мая 2024, 12:27

- |

Пару слов про индивидуальность портфеля и мои действия по рынку 💼

Люди часто спрашиваю про повторения портфеля, но плохо понимают некоторые вещи.

💎Цель инвестиционного портфеля не максимальный доход.

👉Начнем с неочевидного, привожу свой пример.

Почему я держу довольно большие позиции в Роснефти и Совкомфлоте, особенно актуально про Совкомфлот? Все мои доходы и активы в рублях, а Совкомфлот один из лучших способов захеджироваться от валютного риска. Иными словами, при прочих равных я скорее выберу идею которая плюс ко всему защитит меня от девальвации, а не принесет максимальный рублёвый доход. Это как страховой полис, мы за него платим, но скорее всего им не воспользуемся.

Если вы работаете, например в нефтегазе, то вам логичнее в портфеле иметь меньше представителей этого сектора. А если вы копите на квартиру, то фонды недвижимости вполне логичное решение и т.д.

👉Цели инвестирования. Понятно, что купить машину через 3 года и условно отложить деньги на пенсию ведут к разным действиям.

( Читать дальше )

Блог им. Vladimiro |🔥Почему доходности 50-100% из года в год это миф?

- 19 апреля 2024, 12:09

- |

🔥Отрезвляющий пост

Посчитал доходность за год к текущей дате — вышло около 100%, но серьезно полагать такую будущую доходность — это глупость, а заявлять про ее возможное достижение — инфоцыганство. Особенно, когда спекулируешь/инвестируешь на свои.

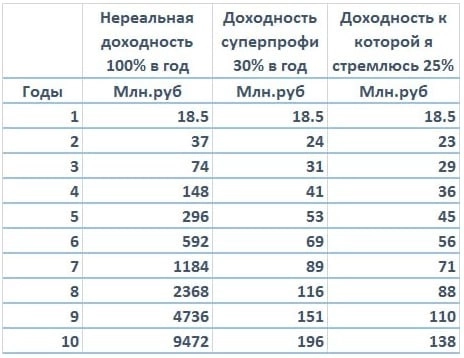

Те, кто верит в регулярные 100% в год, вы понимаете какой это абсурд, см. табл👇Ну, то есть с моим капиталом это 1 млрд через 7 лет, смешно же. А ведь кому-то впаривают регулярные 10-15% в месяц на трейдинге, там цифры еще выше 😁

👉С января доходность 30%, но если посмотреть на цифры, то даже она выглядит как что-то временное. 30% — это регулярная годовая доходность супер профи (как Максим Орловский), которая чуть более чем через 15 лет также вырисовывает 1 млрд. Всего 15 лет, Карл!

Достижимая доходность видится мне на уровне 25% в год, грубо говоря — это удвоение раз в 3 года. И через 10 лет это даст возможность получить около 140кк или пассивную доходность на уровне 450к в месяц (4% от капитала в год). Цифры эти мне абсолютно не интересны, интересен сам процесс и ориентироваться на что-то надо.

( Читать дальше )

Блог им. Vladimiro |Как я заработал на конференции Смартлаб и почему ее стоит посетить?

- 19 апреля 2024, 11:18

- |

Сегодня решил подвести итоги того, что мне дала конференция смартлаба и почему я туда продолжаю ходить😊

👉 В 2021 г. первый раз посетив конференцию, еще будучи новичком, набрался опыта, было полезно послушать спикеров, узнать что-то новое. Убедился, что инвестирование в акции подходит мне по темпераменту и есть активный интерес. Тогда выбор пал на долгосрочное инвестирование и любые спекулятивные действия считал чем-то зазорным.

Конференция является безусловно полезной, когда ты занимаешься инвестированием/спекулированием всего 1-3 года, т.к. всегда можно найти что-то для себя, а может и самоопределиться, что максимально важно на данном этапе.

👉 В 2022 г. немного заработал денег посещая конференцию =) Вспоминая как много людей прекрасно отзывались о АФК Системе на конфе (Шадрин выступал), решил купить ее как спекулятивную позицию сразу после конфы изаработал тогда за полтора дня 8,5%. Похожая ситуация случилось и с другой акцией Еn+, тогда, если я не ошибаюсь, идею питчил Элвис. Удалось отбить деньги за билет с лихвой. Если мне не изменяет память, на этой же конфе Максим Орловский на вопрос: “Точно ли заплатит дивы Газпром?”, уклончиво ответил “посмотрим” (тогда это была лишь рекомендация), что также оттолкнуло меня брать Газпром под дивы на всю котлету. Деньги сэкономил)

( Читать дальше )

Блог им. Vladimiro |Моя систематическая ошибка в инвестировании

- 30 января 2024, 18:48

- |

В последний месяц радует индекс потребительского сектора, а точнее несколько компаний. В середине декабря разменял часть Магнита на Х5, недавно добавил Ленту в портфель.

👉Оправдалось предположение, что в условиях когда курс рубля кажется нейтральным, можно с профитом пересидеть в локальных историях. Хотя, конечно самый большой профит принесли Яндекс и SFI. Сейчас в портфеле много локального.

( Читать дальше )

Блог им. Vladimiro |💎Что главное я усвоил за последние полгода?

- 13 января 2024, 17:54

- |

Около полугода рынок фактически находится в боковике, нефть с долларом чуть опустилась в последние месяцы.

👉Динамика за полгода.

👉Динамика с начала года

( Читать дальше )

Блог им. Vladimiro |🤔Почему я спекулирую?

- 02 ноября 2023, 18:23

- |

Размышление на тему своих спекуляций, или почему многие профессионалы так или иначе спекулируют💭

Себя я профессионалом не считаю, но все же хочется порассуждать.

Когда я только начинал свой путь на поприще инвестиций и спекуляций, у меня был сформирован полностью долгосрочный портфель и имелось чёткое табу на любые спекулятивные сделки. Благо, я человек абсолютно не азартный. В начале я диверсифицировал свой портфель с помощью различных индексных фондов типа Finex, т.к. пребывал в полной уверенности, что долгосрочный диверсифицированный портфель — лучшее что можно придумать. Однако, чем дольше я находился в рынке, тем больше начинал спекулировать.

👉 Все началось ближе к 24 февраля. На тот момент мне казалось, что в случае изменения ситуации в стране на ирландских фондах Finex можно обжечься и я их продал. Тогда же я полностью перешел на российский фондовый рынок, неприятно было ощущать себя спекулянтом!

Российский рынок волатилен, постоянно появляются разные вводные данные/неожиданные переменные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс