Блог им. VladProDengi |Магнит выплатит рекордные дивиденды! Идея сработала!

- 28 марта 2024, 15:16

- |

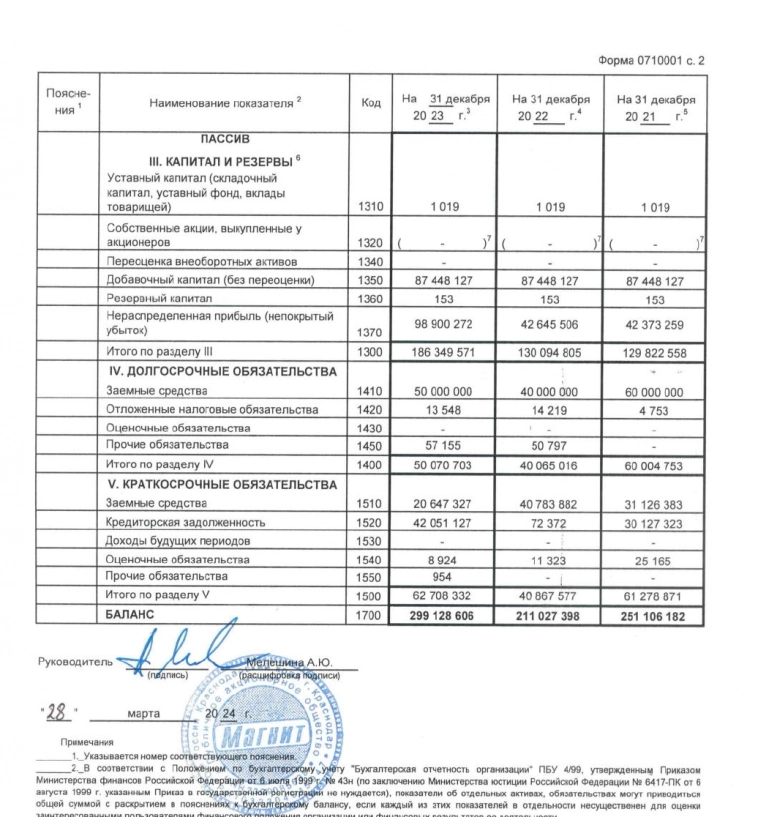

Магнит опубликовал долгожданный отчет по РСБУ за 2023 год.

Мой последний апдейт по компании был вот тут (я в позиции с осени): t.me/Vlad_pro_dengi/773

✔️✔️ Чистая прибыль по РСБУ составляет 98,34 млрд руб. Магнит поднял дивиденды с дочек на материнскую компанию, чтобы заплатить дивиденды.

Нераспределенная прибыль в отчете по РСБУ = 98,9 млрд руб. Именно эта цифра – база для дивидендных выплат.

💸 Дивиденды

Дивиденды при распределении всей этой суммы (что случится с высокой вероятностью) составят 970,56 руб. на 1 акцию, что дает доходность к текущей цене на уровне 12,4%. Мой прогноз был на уровне 686,95 руб. на 1 акцию. Так что я доволен.

Напомню, что компания уже выплачивала дивиденды в январе 412,13 руб. на акцию из нераспределенной прибыли прошлых лет. Осталось дождаться назначения выплаты.

Поздравляю всех инвесторов, кто поверил в эту идею! Дождемся МСФО и я расскажу о своих планах по бумаге 🔥

Подпишитесь, чтобы не пропустить! t.me/Vlad_pro_dengi

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. VladProDengi |Обзор ВУШ — акции выросли в ожидании сезона. А все ли хорошо в отчете?

- 27 марта 2024, 18:57

- |

Вуш сегодня опубликовал результаты за 2023 год. Разбираю!

Финансовые результаты Вуш за 2023 год

✔️ Выручка за 2023 год = 10,73 млрд руб. (за 2022 = 6,29 млрд руб.)

❌ Выручка за 4 кв. 2023 года = 1,25 млрд руб. (за 4 кв. 2022 = 0,67 млрд руб.)

✔️ Чистая прибыль за 2023 год = 1,94 млрд руб. (за 2022 = 0,82 млрд руб., при этом напомню, что за 2021 – 1,8 млрд руб.)

❌ Чистый убыток за 4 кв. 2023 года = 1,25 млрд руб. (за 4 кв. 2022 чистый убыток = 0,81 млрд руб.)

Мой прогноз по чистой прибыли был 2,68 млрд руб., я был слишком оптимистичен. Кроме того, положительные курсовые разницы сберегли Вуш почти 0,5 млрд руб. прибыли. Это разовый фактор и без них, реальная чистая прибыль была бы на уровне 1,5 млрд руб.

Компания была и осталась сезонной, значимого положительного влияния развития бизнеса в Латинской Америке на показатели 4-го квартал не видно.

ℹ️ Мои прогнозы на 2024 год

Выручка = 15,62 млрд руб.

Чистая прибыль = 2,81 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Обзор IPO Европлана — лидер лизинговой отрасли по адекватной оценке

- 26 марта 2024, 11:27

- |

❓ Как работает лизинг?

Лизинг - приобретение автомобиля с кредитным плечом. Клиент вносит аванс 10-20%, использует технику, и выплачивает Европлану ежемесячные платежи; по окончании договора — клиент выкупает или возвращает автомобиль в Европлан. Право собственности на автомобиль остается у Европлана на все время аренды (в среднем, 42 месяца).

ℹ️ Состав акционеров

100% акций Европлана принадлежат холдингу SFI, бенефициар которого Саид Гуцериев (сын Михаила Гуцериева). Не все активы семьи Гуцериевых качественные – среди них, например, есть М.Видео и Русснефть, есть вопросы к акционеру по практикам корпоративного управления.

При этом, Европлан, на мой взгляд, лучший актив семьи бизнесмена.

Финансовые показатели

✔️ Лизинговый портфель Европлана, в млрд руб.

• 2020 = 89,7

• 2021 = 144,6

• 2022 = 164,2

• 2023 = 229,7

( Читать дальше )

Блог им. VladProDengi |Лукойл объявил дивиденды 498 руб. Что делать с акциями?

- 22 марта 2024, 15:50

- |

Дивидендная доходность 6,8%. Дата закрытия реестра – 7 мая. В этом году Лукойл и Сбер поменялись местами, Лукойл заплатит в мае, Сбер в июне.

Итого: совокупные дивиденды Лукойла по итогам 2023 года составят 945 руб. (доходность 12,9% от текущей цены, от моей средней 14,7%). Очень хорошо (!). Я тоже хотел большего после отчета и прогнозировал от 530 руб. до 678 руб. на 1 акцию, при этом я искренне доволен той доходностью, которую дает Лукойл, и, даже не думаю в сторону продажи актива.

Вот мои ЗА и ПРОТИВ по Лукойлу:

✔️ Нефть Urals в рублях прямо сейчас 7 200 (!), очень высокий уровень цен

✔️ Потенциально рекордная прибыль в 2024 году – 1 179 млрд руб.

✔️ Недооценка по историческому P/E составляет порядка 30%

✔️ Возможный байбек 25% акций у нерезидентов с дисконтом 50% (на который у компании есть средства)

✔️ Одни из самых высоких дивидендов на российском рынке (Лукойл может не просто повторить, а перебить их в 2024 году)

❌ У Лукойла не растут операционные показатели (добыча стагнирует, переработка уменьшается – по моим расчетам, если Лукойл выдавят из Болгарии, их мощности по переработке будут на уровне 50 млн т в год)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс