Блог им. VladProDengi |Итоги дня на российском рынке! Какие акции выросли и почему?

- 19 декабря 2024, 20:40

- |

День прошел под знаком ребалансировки в индексе Мосбиржи

💥 Хедхантер, +5,82%. Бумаги с завтрашнего дня войдут в индекс Мосбиржи, это помогает закрытию гэпа. Все еще 6,4 прибыли 2025 года и больше 15,5% дивидендов.

Почему Хедхантер — самая дешевая IT-компания России: t.me/Vlad_pro_dengi/1318

⚠️ ЮГК, +4,32%. ЮГК тоже войдет в индекс Мосбиржи. Тут бы я был аккуратным, 8 прибылей 2025 года, дай бог 6-7% дивидендов (если мажоритарий не выведет деньги займами). И зачем, если Полюс в 1,5 раза дешевле.

Как мажоритарий ЮГК выводит деньги из компании: t.me/Vlad_pro_dengi/1181

✔️❌ Роснефть, +3,38%. Доля Роснефти в индексе возрастет, тут важно помнить, что важен курс доллара на конец 2024 года, и, если он будет там, где сейчас, дивиденды за 2 пол. могут неприятно удивить инвесторов.

Почему дивиденды Роснефти за 2 пол. будут низкими: t.me/Vlad_pro_dengi/1360

✔️ Совкомбанк, +1,04%. Совкомбанк войдет в индекс Мосбиржи. Динамика самая низкая из компаний-бенефициаров, но акции росли пару дней до на новостях о возможном выкупе в случае реорганизации по средней цене за последние полгода (по моим расчетам около 13,8).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. VladProDengi |Время покупать акции // Конский налог на Транснефть // Акционеры ЭТОЙ компании станут богатыми!

- 20 ноября 2024, 12:12

- |

Итоги недели на российском фондовом рынке за 11-18 ноября уже на моем Youtube-канале, приятного просмотра:

Если не работает Youtube, ссылка на ВК: vk.com/video-227935494_456239024

Друзья, не забывайте про лайки и задавайте ваши вопросы в комментариях) 👍

Презентация к видео + самые свежие обзоры компаний в моем ТГ-канале, приглашаю вас подписаться!

Блог им. VladProDengi |Станет ли Совкомбанк кратником за 2 года? Обзор отчета за 3 квартал!

- 16 ноября 2024, 21:00

- |

Проанализировал отчет Совкомбанка, он плох и хорош одновременно. Потому что восприятие зависит от горизонта инвестирования.

Мой взгляд на Совкомбанк по итогам 1-го полугодия был тут: t.me/Vlad_pro_dengi/1149

Вывод был следующий: «Если мы с вами верим, что в 2025 году начнется поступательное снижение ставки, то Совкомбанк будет одним из главных его бенефициаров. Я акции не покупаю, потому что 3 и 4 кварталы будут слабые, но слежу пристально».

3-й квартал я ждал слабый, давайте смотреть, совпали ли ожидания с реальностью.

✔️❌ Чистая прибыль Совкомбанка за 3 кв. 2024 года = 17,4 млрд руб. (за 1 кв. = 24,8 млрд руб.; за 2 кв. = 13,2 млрд руб.)

Чистую прибыль Совкомбанка нужно корректировать на разовые доходы.

❌ Скорректированная чистая прибыль за 3 кв. 2024 года = 9 млрд руб. (за 1 кв. = 0,5 млрд руб.; за 2 кв. — 10,9 млрд руб.)

Я думал будет даже хуже, но помог страховой бизнес (принес 15,4 млрд руб. в 3 кв. против 8,3 млрд руб. во 2 кв.)

( Читать дальше )

Блог им. VladProDengi |Обзор Совкомбанка — сейчас все плохо, а потом?

- 16 августа 2024, 15:26

- |

✔️❌ Чистая прибыль Совкомбанка за 1 пол. 2024 года = 37,9 млрд руб. (за 1 кв. = 24,8 млрд руб.; за 2 кв. — 13,2 млрд руб.)Чистую прибыль Совкомбанка нужно корректировать на разовые доходы.

✔️❌ Чистая прибыль Совкомбанка за 1 пол. 2024 года = 37,9 млрд руб. (за 1 кв. = 24,8 млрд руб.; за 2 кв. — 13,2 млрд руб.)Чистую прибыль Совкомбанка нужно корректировать на разовые доходы.❌ Скорректированная чистая прибыль за 1 пол. 2024 года = 11,4 млрд руб. (за 1 кв. = 0,5 млрд руб.; за 2 кв. — 10,9 млрд руб.)В 1-м квартале постоянной прибыли не было вообще, во 2-м квартале она есть, но небольшая. Совкомбанк — очень пострадал от повышения ставки. В отчете это скрывают разовые доходы банка.

В 1-м полугодии разовыми доходами были:

+ 15,3 млрд руб. — доход от выгодной покупки Хоум Банка+ 4,7 млрд руб. – доход от урегулирования финансовых обязательств с Роснано+ 5,6 млрд руб. – чистая прибыль от финансовых инструментов, переоцениваемых по справедливой стоимости+ недоплатили налогов (заплатили 9,6% вместо 20%)

( Читать дальше )

Блог им. VladProDengi |Обзор финансового сектора России. Какие компании – самые интересные для инвестиций?

- 11 июня 2024, 13:26

- |

Разобрал для вас отчеты всех компаний финансового сектора России за 1 квартал, и время подвести итоги.

Вот список компаний финансового сектора России в порядке моего интереса к ним (по ссылкам мои обзоры):

1) Сбер: t.me/Vlad_pro_dengi/1004

Потенциальный P/E = 4,5, P/BV = 1. Это процентов на 20-30% дешевле, чем на истории. Дивидендная доходность Сбера 10,5%, в следующем году 11,3%.

По Сберу вопросов нет — стабильная и дешевая история. Станет еще более интересным широкому рынку в момент снижения ставки.

➡️ Справедливая цена акций = 350 руб. (при прибыли в 1 581 млрд руб. по P/E = 5).

2) Ренессанс-Страхование, мой обзор: t.me/Vlad_pro_dengi/953

Ренессанс выигрывает от продолжительного сохранения высокой ключевой ставки, потому что у компании есть инвестиционный портфель на сумму в 191 млрд руб. В нем 82% активов – облигации и депозиты, по которым Ренессанс получает процентные доходы.

Драйверы:

— отчет за 1 полугодие (22 августа)

( Читать дальше )

Блог им. VladProDengi |Акции Совкомбанка стали НЕ интересны для инвестиций. Почему?

- 18 мая 2024, 08:47

- |

Фундаментальная ситуация на горизонте года ухудшилась

✔️ Чистая прибыль Совкомбанка за 1 кв. 2024 года = 24,8 млрд руб.

Если не разбираться — хорошая, при этом, в отчете много разовых статей:

+ 14,6 млрд руб. – доход от выгодной покупки Хоум Банка

+ 4,8 млрд руб. – чистая прибыль от финансовых инструментов, переоцениваемых по справедливой стоимости

+ 3,1 млрд руб. – чистая прибыль по операциям с иностранной валютой, драг. металлами и производными фин. инструментами

В 1-м квартале был высокий % расходов по кредитным убыткам от чистого процентного дохода — 48,3% в то время, как в 2023 году = 23,4%.

Эта статья, напротив, забрала из прибыли около 8,8 млрд руб. в сравнении со средним значением расходов по кредитным убыткам.

❌ Скорректированная прибыль Совкомбанка за 1 кв. 2024 года = 12 млрд руб. без разовых доходов и расходов (по оценке самой компании), по моим подсчетам 12,1 млрд руб., так что рядом;

( Читать дальше )

Блог им. VladProDengi |Мой российский портфель на 29.02.2024 — снова лучше индекса!

- 01 марта 2024, 12:35

- |

Я ежемесячно подвожу итоги своих инвестиций. В феврале 2024 года я ускорил опережение индекса Мосбиржи.

✔️ Динамика моего портфеля за первые 2 мес. 2024 = +12,88% (за январь была 6,11%)

Динамика индекса MCFTRR (индекс Мосбиржи с дивидендами и налогами) за первые 2 мес. 2024 = +5,84%

✔️ Динамика моего портфеля относительно индекса за первые 2 мес. 2024 = +7,04% (за январь опережение было = +1,84%)

Я скорректировал результаты за январь и изменил метод подсчета доходности. Я использовал ранее метод XIRR, но он немного (на пару процентов) завышает фактическую доходность, поэтому я буду использовать другой, наиболее точный способ учета доходности – модифицированный метод Дитца.

Моя цель: заработать на 10 пп. больше, чем дает рыночный индекс с дивидендами, по итогам года. Получится больше – хорошо, при этом обогнать индекс, тем более на 10 пп. — непросто. Начало года отличное, я доволен.

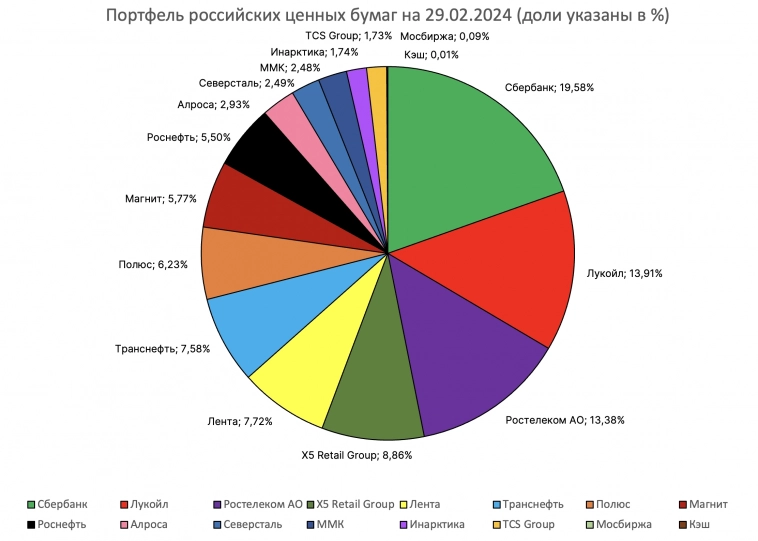

Вот мои 15 позиций в российских ценных бумагах (по ссылкам самые свежие новые обзоры, в каждом обзоре — обоснование справедливой цены, прогноз по прибыли на 2024 год и прогноз дивидендов) и на диаграмме вы можете увидеть их доли в портфеле.

( Читать дальше )

Блог им. VladProDengi |Совкомбанк покупает Хоум Банк, объявляет о доп эмиссии и дивидендах. Что делать инвесторам?

- 17 февраля 2024, 00:50

- |

☄️ Обзор важных новостей по Совкомбанку

Совкомбанк опубликовал несколько важных существенных фактов – о прибыли 2023 года, поглощении Хоум Банка и дивидендах. Разбираю все по порядку.

📊 Финансовые результаты

Чистая прибыль Совкомбанка за 2023 год = 95 млрд руб. (я прогнозировал 96 млрд руб.), то есть за 4-й квартал банк заработал 18,6 млрд руб.

Сам банк говорит о том, что 1/3 прибыли нерегулярная, то есть получена от разовых доходов.

Регулярная прибыль = 62 млрд руб.

Нерегулярная прибыль = 33 млрд руб.

При этом, Совкомбанк заявляет, что намерен повторить этот результат по прибыли в 2024 году. И на это есть причина – поглощение Хоум Банка.

Поглощение Хоум Банка

Сумма сделки – 80% капитала Хоум Банка (без учета вечных облигаций и дивидендов за 2023 год).

Этапы сделки:

1️⃣ Совкомбанк купит 51% акций Хоум Банка за счет эмиссии новых акций Совкомбанка в размере 5% уставного капитала. Т.е. кол-во акций Совкомбанка вырастет на 5%, с 19,69 млрд до 20,68 млрд акций.

( Читать дальше )

Блог им. VladProDengi |Причина роста Совкомбанка - рекордная прибыль по РСБУ

- 08 февраля 2024, 16:54

- |

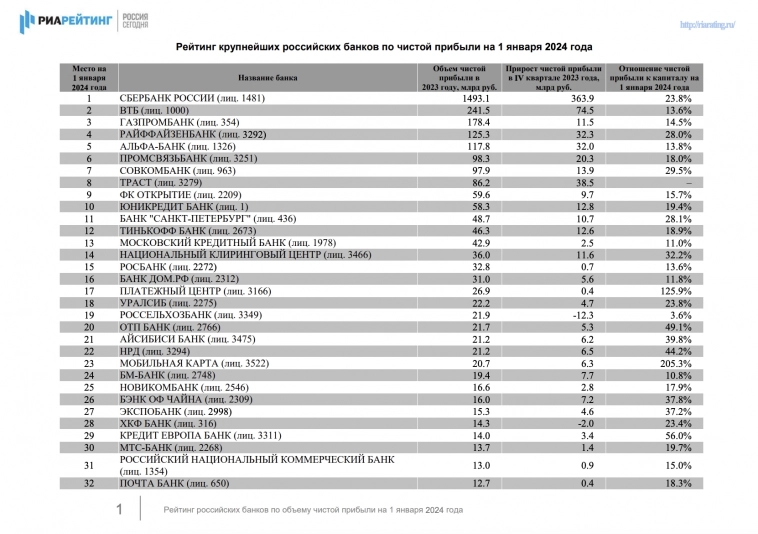

Вчера подписчик подсказал это как причину роста, делюсь с вами. РИА Новости утром 7 февраля опубликовали данные ЦБ по чистой прибыли банков по РСБУ за 2023 год, вот данные по первым 32 позициям.

Результаты банков, для которых эти данные релевантны (прибыль по РСБУ практически равна прибыли по МСФО):

• Сбербанк – 1 493,1 млрд руб. (мы это знали ранее, Сбер цифры раскрыл)

• БСПБ – 48,7 млрд руб. (за 4-й квартал = 10,7 млрд руб., нормально, но тут нужно смотреть отчет, потому что у банка много одноразовых доходов)

• Совкомбанк – 97,9 млрд руб. (за 4-й квартал = 13,9 млрд руб.); напомню, что прибыль по МСФО за 9 мес. 2023 года составила 76,4 млрд руб., по РСБУ была 84 млрд руб., данные для меня в рамках ожиданий, но рынок общей сумме за год мог обрадоваться.

Для Тинькофф и ВТБ те данные, которые мы видим по РСБУ, непоказательны.

Совкомбанк сегодня продолжает расти на больших объемах, я закрыл еще часть позиции с утра по 18,5 (+60%). На руках осталась 1/5 акций от общего объема.

( Читать дальше )

Блог им. VladProDengi |На чем растут акции Совкомбанка?

- 07 февраля 2024, 14:38

- |

Почему акции сегодня растут так быстро — я не знаю. Была новость с утра, что банк планирует нарастить число сотрудников, вчера также был совет директоров банка (но в повестке на Интерфаксе не указано, что он обсуждал дивиденды).

По моим расчетам, справедливая цена акций в диапазоне 15,9 — 16,4 (при прибыли от 78 до 81 млрд руб. в 2024 году, в этом году много разовых доходов!). Хорошо, еще 1,5 руб. дивидендов при выплате 30% от прибыли 2023 года, то есть справедливая цена с дивидендами от 17,4 до 17,9 руб. Так что Совкомбанк оценен справедливо. От текущей цены потенциальные дивиденды в этом году составят 8,6%.

У меня прибыль по позиции более 50%, так как держу с момента IPO, и я начал фиксировать позицию - я закрываюсь лесенкой, продал немного по 16, еще часть по 17,5, еще часть по 17,9, часть позиции еще на руках.

Я открыто вам рассказывал, что инвестировал в Совкомбанк, и почему. Моя идея по Совкомбанку была вот тут: t.me/Vlad_pro_dengi/617

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс