Блог им. StockGamblers |VIX! Подходим к очередному витку волы?

- 25 марта 2022, 08:17

- |

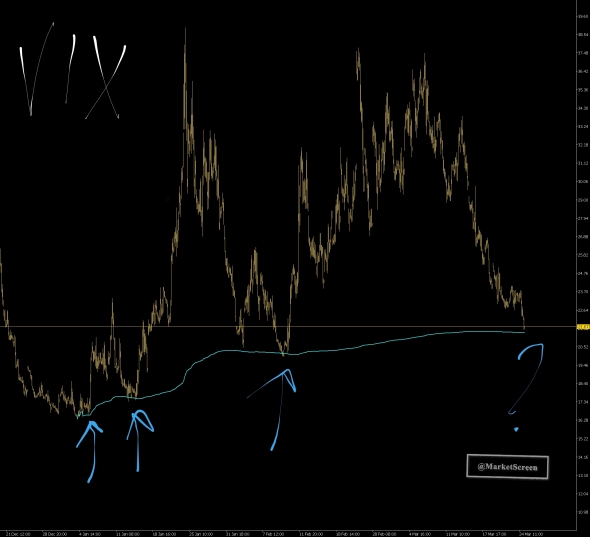

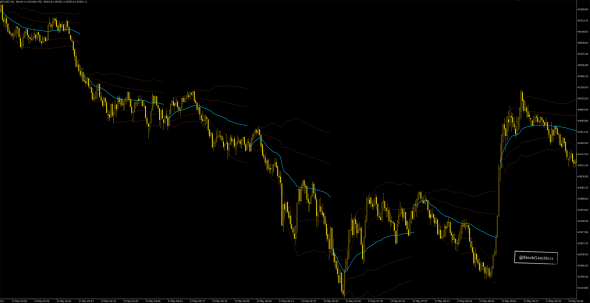

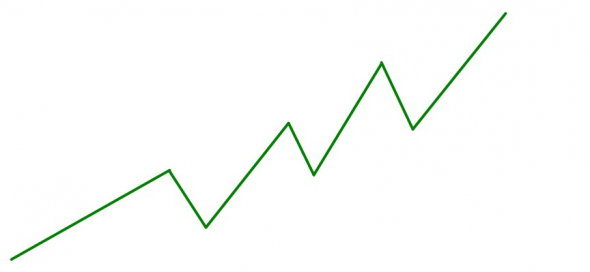

VIX, если кто не в курсе — это CBOE Volatility Index или индекс ожидаемой волатильности, основанный на опционах SP500. В этих ваших интернетах его еще зовут индекс страха. Короче… эта такая фигня, которая если падает, то рынок идет вверх, а если растет, то рынок идет вниз. Минимумы индекса обычно совпадают с максимумами SP500, а максимумы индекса, соответственно, наоборот — совпадают с минимумами SP500.

График VIX можно рассматривать как некое фазовое пространство (дальняя аналогия) рыночка. И находя экстремумы VIX, экстраполировать это на рынок.

Ну и что я там насмотрел? А вот...

У меня давно там построен VWAP от январского лоя. Это часовик. И этот VWAP выступает очень мощной поддержкой. Сейчас индекс опять падает на него. Вероятность подъема волы на рынке довольно высока.

Мой чат: www.teleg.run/stockgamblers

И канал с картинками по рынку: @MarketScreen

- комментировать

- Комментарии ( 3 )

Блог им. StockGamblers |Чем выгоднее всего торговать на ФОРТС?

- 01 февраля 2022, 08:08

- |

Пара слов о фьючерсах.

Я думаю, что далеко не все задавались вопросом — чем выгоднее торговать.

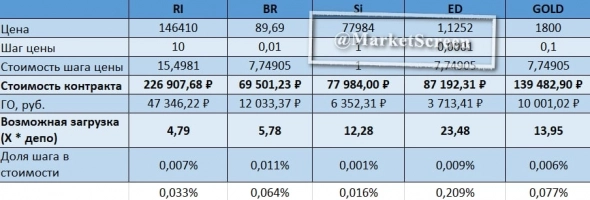

В табличке у меня представлены 5 основных фортсовских фьючей.

Обращаю внимание на строчку «Доля шага цены в стоимости». Для многих будет открытием, но РИ не самый подходящий для торговли контракт. Шаг цены на евродоллларе дает больше. Правда, конечно, было бы неплохо учитывать еще и волатильность, но это инструмент достаточно субъективный.

Очевидно, что самый хороший для спекулянта фьючерс — это брент. С одного тика приносит на 50% больше, чем РИ.

Сишка же самый слабый. Шаг цены составляет лишь 0,001% от стоимости контракта. И даже плечи не спасают.

Тут перейдем к нижней строке. Это та же самая доля, но с учетом полной загрузки ГО. Так, брент при полных плечах принесет вам 0,064% с одного тика. А вот евродоллар сразу 0,2%.

Вот такие пироги.

Наш уютный чатик: www.teleg.run/stockgamblers

Картинки по рынку постоянно выкладываются на канале: @MarketScreen

П.С.еще неплох ВТБ.

Блог им. StockGamblers |Кумулятивная дельта. Новые возможности. Как торговать?

- 29 декабря 2021, 09:30

- |

Дорогие друзья, во первых строках своего письма категорически всех поздравляю с наступающими праздниками! Здоровья всем. И рационального мышления.

А о чем сегодня хотел поговорить? О дельте. Точнее о кумулятивной дельте. Сей инструмент достаточно богато представлен в западных терминалах, но в наших его привыкли обходить стороной. Не во всех, но в основных. Возможно, для многих сказанное ниже будет давно известной инфой, но для кого-то и нет. Народ на биржу приходит перманентно. Хотя и уходит также.

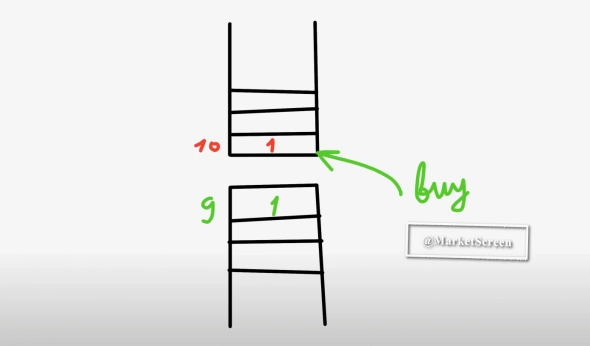

Думаю, начать нужно с базы. На рынке у нас есть покупатель и продавец. Представим стакан.

По цене 10 у нас стоит аск с объемом 1 контракт. Т.е. это ПАССИВНЫЙ ПРОДАВЕЦ, желающий продать.

По цене 9 у нас стоит бид с объемом 1 контракт. Это ПАССИВНЫЙ ПОКУПАТЕЛЬ, желающий купить.

Как должна произойти сделка? Участники в стакане у нас «пассивные». Они выставили свои лимитные заявки и ждут их исполнения. И так бы рыночек и стоял, если бы не появились АКТИВНЫЕ участники рынка. Те, кто будут целенаправленно выкупать или продавать из/в стоящие в стаканах лимитные заявки. Как это любят называть — оперировать рыночными заявками. Хотя это и не совсем верный термин, но тем не менее.

( Читать дальше )

Блог им. StockGamblers |Где же деньги в рынке?

- 29 ноября 2021, 12:16

- |

Есть мнение, что подавляющее большинство близких к рынку граждан считают, что все-таки деньги двигают рынок. И цена ходит от одного большого скопления к другому. Можно назвать эти места проторговкой, можно еще как-то. Хочется назвать и флетом, однако не всегда во флетовых участках собираются деньги. Короче, уровень скопления большого количества сделок и, соответственно, крупного объема. Мало кто будет спорить, что именно с таких мест часто идет движение.

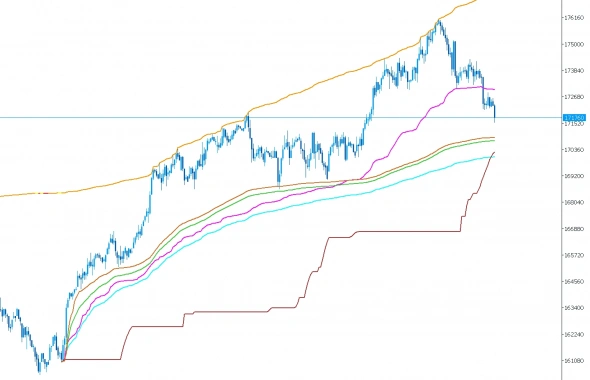

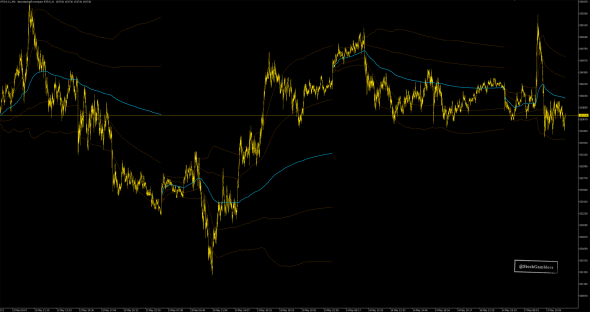

Поиском и анализом подобных мест занимается целая рыночная «дисциплина» — VolumeProfile. И огромное число трейдеров по всему миру с успехом ей пользуются. Пересказывать я её не буду. Думаю, все помнят эти картинки — горизонтальные каплевидные формы. И многочисленные рассуждения о том, в какой части структуры образовался этот каплевидный нарост. В зависимости от положения прогнозируют дальнейшее движение. Но что самое важное во всех этих анализах? На что смотрят в первую очередь? А на максимальную величину этого «нароста» — Point of Control. Т.е. уровень цены, на котором проторгован МАКСИМАЛЬНЫЙ объем за определенный период. Плюс, так называемая Volume Zone — зона, в которой проторгован N-ый % всего объема. Её границы обозначаются VAH и VAL. Верхняя и нижняя соответственно. По большому счету больше нам тут ничего не надо. В своё время для простоты мною был сделан индикатор для МТ5, который рисует данные области в соответствии с выбранным периодом.

К примеру, РТС, 5мин, период оценки РОС — день. Сам уровень РОС — бирюзовый, VAH/VAL — зеленый.

( Читать дальше )

Блог им. StockGamblers |VWAP. Нестандартные подходы.

- 18 сентября 2021, 13:41

- |

И эта штука — оценка по объему — имеет достаточно большой недостаток. Его можно наблюдать на этом скрине:

Это новый контракт РИ, часовик. Наш стандартный «объемный» VWAP — розовый.

На текущей неделе в контракт начали заходить деньги, т.е. объем. И VWAP немедленно стал на это реагировать.

Подобную штуку можно наблюдать на вечерке. VWAP, запущенный под конец основной сессии, будет слабо реагировать на ценовые движения в рамках вечерней сессии. Объяснение банальное — абсолютные значения объема резко падают и не могут оказывать существенное влияние в расчетах.

Поэтому лично я давным давно использую VWAP, который не имеет в своих расчетах и намека на объем.

P.S. Пользуюсь таким: https://www.mql5.com/ru/market/product/61807

Tелега: (@StockGamblers): www.teleg.run/stockgamblers

А на этом пока всё.

¡Adiós!

Блог им. StockGamblers |Point of Control + VAH-VAL для MetaTrader5. Элементы Volume Profile

- 26 мая 2021, 15:24

- |

В феврале мы сделали хорошие индикаторы этих вещей для TigerTrade - https://smart-lab.ru/blog/675840.php. И постоянно засматривались на MetaTrader5. Сегодня мы рады сообщить, что теперь Point of Control + VAH-VAL есть и для Метака!

Мы сделали два варианта.

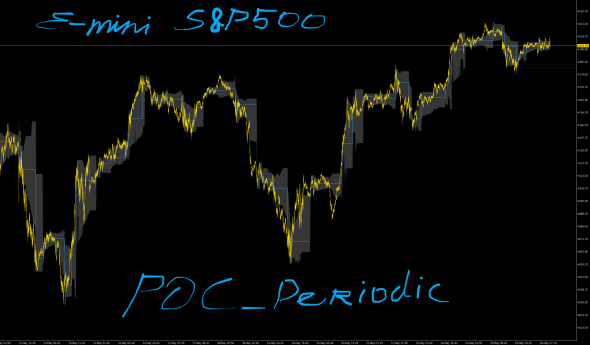

Первый назвали POC_Periodic. Это индикатор с заранее определенной точкой старта, показывающий динамическое изменение Point of Control + VAH-VAL в течении выбранного периода. Стандартно — это день.

Индикатор отображает сам РОС в динамике и его историю на выбранном участке (пункт настроек — Bar's Quantity), и аналогично с зоной VAL-VAH. Процентовку данной области вы можете задавать самостоятельно.

Также пунктиром отображаются уровни РОС и VAL-VAH предыдущего дня.

Доступные периоды — 1Н, 2Н, 4Н, Day.

Для DAY задается также и время начала торговых суток.

( Читать дальше )

Блог им. StockGamblers |VWAP для MetaTrader5 и кое-что еще...

- 17 мая 2021, 13:27

- |

На этот раз закодили вариацию любимого многими VWAP. В нашем чате да и на различных форумах то и дело слышны вопросы — где найти VWAP. Ну вот и решили сделать удобный, тем более и самим нужен для ряда торговых условий алгоритмов.

Что есть в этом VWAP? Он стандартный, не Anchored (Anchored тоже есть, но об этом в следующий раз). Т.е. накинув один раз индикатор на график, вы будете получать автоматический старт расчета с началом каждого дня.

Но здесь добавлена возможность сделать иную периодизацию. Не со старта каждого дня, а, к примеру, каждый торговый час...

( Читать дальше )

Блог им. StockGamblers |Трейдерские мудрости. Очередные

- 04 ноября 2020, 15:03

- |

Все мы на этом базаре враги и конкуренты. Умри ты сегодня, а я завтра. И каждый «доллар» тут — это добыча, за которую идет борьба. Отношение к рынку должно быть правильное — забрать бабло у всех у кого только можно.

@stockgamblers

@StockGamblers_Indicators

Блог им. StockGamblers |Трейдерские мудрости. Или очередные граали, которые не там ищут.

- 29 октября 2020, 16:24

- |

И так, кстати, в любом деле.

Ну ладно, не будем тянуть кота за яйца и ударим цитатами по бездорожью.

«Прапорщик, запишите эти простые, но, в то же время, великие слова» © военком

@stockgamblers

@StockGamblers_Indicators

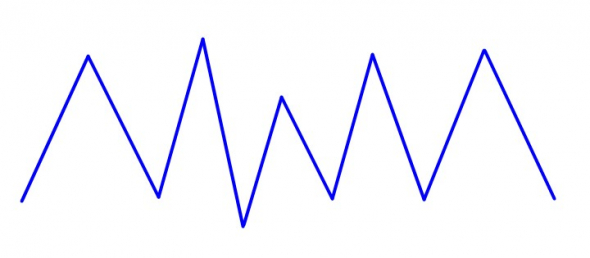

Блог им. StockGamblers |Механика движения цены или как не ловить ножи?

- 23 апреля 2020, 14:35

- |

движение в диапазоне (боковик)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс