Блог им. Sprilor |💰Самый доходный актив 2025 года

- 12 декабря 2025, 07:43

- |

Наш дорогой и любимый Центробанк посчитал доходность всех активов и определил самый доходный. По факту самый доходный за период с января по ноябрь включительно, но реально годовая картина сильно не изменится.

Первое место досталось корпоративным облигациям с инвестиционным рейтингом. И в этом нет никакой неожиданности или интриги, ведь этот актив показывал максимальную доходность и за 1 полугодие и за 9 месяцев. Поэтому пальму первенства аналитики ЦБ отдают облигациям с рейтингом А, показавшим доходность 34,5%.

И если вы все еще настаиваете, что депозиты в банках — более интересны, то… это ваше право 😜 У меня в портфеле на сегодня удельный вес облигаций превысил 31%, потому могу смело подтвердить и подписаться под цифрами регулятора.

Кстати, чем выше кредитный рейтинг, тем ниже доходность, но даже она выше других активов. Так, облигации с рейтингом АА дали 29,6% доходности, ААА — 21,9%

Бронза достается золоту. Немного каламбура. В период кризисов и неопределенностей именно золото как защитный актив выходит в лидеры роста. А 2025, да и предыдущие годы были не самыми спокойными. За последние 4 года золото показало рост 2,4х, а за 2025 — плюс 21,4%.

( Читать дальше )

- комментировать

- 3.6К | ★1

- Комментарии ( 2 )

Блог им. Sprilor |⭐️Я стал квалифицированным инвестором

- 24 октября 2025, 07:49

- |

Наконец-то после 4-х кварталов активной работы на фондовом рынке (а до этого еще пять лет обычного инвестирования) настал тот момент, когда Сбербанк признал мои достижения и присвоил мне статус квалифицированного инвестора.

Ну как признал?! Самостоятельно брокер ничего не делает. Даже имея брокерский и инвестиционные счета в Сбере, все равно необходимо было по выполнении квалификационных требований самостоятельно подавать документы и ждать 10 рабочих дней до получения письма с подтверждением. После чего инвестиционная жизнь разделилась на до и после 😜

На самом деле физически ничего не поменялось, так как большинство активов на нашем фондовом рынке доступны для инвесторов любого статуса, но всё же кое-какие плюшки можно выделить (даже если они сейчас не особо актуальны).

Что реально дает статус квалифицированного инвестора?

1Доступ к сложным активам

Тут палка о двух концах. С одной стороны, квалифицированному инвестору доступны более интересные в плане доходности облигации, хэдж-фонды, но с другой стороны, по этим активам риски невозврата или недополучения прибыли также более высоки.

( Читать дальше )

Блог им. Sprilor |Итоги инвестирования в сентябре 2025 года

- 04 октября 2025, 15:09

- |

В этом месяце видео с итогами не будет, так как физически не хватает времени, но как же без отчета...

Официально, сентябрь стал самым сложным месяцем российского фондового рынка. Геополитические новости настолько сильно влияли на умы инвесторов, что после закрытия летнего дивидендного сезона акции посыпались как сухие листья с деревьев. В итоге индекс Московской биржи за месяц потерял 📉-7,3% — рекордное значение с начала 2025 года.

Если падает индекс, то очевидно не стоит ждать роста портфелей у инвесторов с дивидендной стратегией. Что мы можем сделать, так только заблаговременно диверсифицировать портфель и следовать инвестиционной стратегии, чтобы снизить просадку. За счет вышеперечисленного мой публичный портфель сократился на 📉-1,1% до 849 730 рублей. Пу-пу-пу, вроде бы динамика лучше рынка почти в 7 раз, но любой минус он всегда неприятен.

💰Чтобы минус был таким, а не в разы больше я следовал стратегии пополнения портфеля — это был ряд пополнений на общую сумму 34 000 рулей — это и базовые пополнения, и реинвестирование рекордного пассивного дохода от облигаций в размере 3 600 рублей, и, конечно же, дополнительные вложения — во второй половине года их как правило больше.

( Читать дальше )

Блог им. Sprilor |🎥В июне обогнал рынок в 7 раз / Инвестировать Просто

- 04 июля 2025, 07:30

- |

Три красных месяца наконец-то сменились на гармоничный рост. В июне портфель вырос на 5,3% и это в 7 раз лучше роста индекса Московской биржи.

За 6 месяцев удалось выполнить годовой план по удельному весу облигаций, они превысили 25% портфеля. Какие именно акции и облигации я докупал в июне подробно показал и рассказал в этом видео.

⚠️Не является инвестиционной рекомендацией.

youtu.be/FSQmQ_BAWjo

rutube.ru/video/1cb7ffabd4a3e7e687ec2baa7fb9110b

Блог им. Sprilor |🎥Сколько я заработал на инвестициях в апреле 2025? / Инвестировать Просто

- 04 мая 2025, 16:48

- |

Портфель в апреле 2025 года продолжил рост, даже несмотря на снижение индекса фондового рынка на 3,1%.

Замедляет волатильность растущий удельный вес облигаций, но в мае картина портфеля должна поменяться из-за начала весенне-летнего дивидендного сезона.

⚠Не является инвестиционной рекомендацией.

youtu.be/XXy9uaKG6Oo

rutube.ru/video/7c377950fa284aeb1015a874568c8488/

Блог им. Sprilor |Важность инвестиционной стратегии. Итоги инвестирования в марте 2025

- 02 апреля 2025, 08:55

- |

Возможен ли гармонический рост портфеля при коррекции рынка на 6%? Нет. Но инвестируя по стратегии, можно минимизировать просадку при падении рынка и сработать лучше рынка при его росте. Яркий пример — мой инвестиционный портфель и его динамика в марте 2025 года.

⚠Не является инвестиционной рекомендацией.

youtu.be/1hr0GBFpAnc

rutube.ru/video/f857b1b5ecebf44b6fc072da8cd77799/

Блог им. Sprilor |Куда инвестировать, если в акции страшно?

- 08 августа 2024, 07:27

- |

Многие инвесторы, инвестирующие на длительный срок, ждут просадки в рынке, чтобы докупить нужные активы по достаточно низкой цене. В 2024 году рынок уже дал нам несколько возможностей для этого и, возможно, до прихода нового года еще даст такой шанс.

А что же делать инвесторам, которые боятся за свои вложения и не хотят видеть больших просадок? Таким инвесторам подходят вложения в менее рисковые активы, которые дают высокую доходность при высокой ключевой ставке.

1. Фонды денежного рынка.

Это такие фонды, которые инвестируют средства инвесторов в операции обратного РЕПО или государственные облигации, то есть фонд временно покупает эти облигации, а заработанное ежедневно прибавляет к сумме чистых активов. Доходность по таким фондам близка к размеру ключевой ставки, а значит с ростом ключевой ставки эта доходность увеличивается.

Риски вложения минимальны, но не нулевые, так как это всё же фондовый рынок. Московская биржа пару дней назад опубликовала топ-3 фонда инвестиций в активы денежного рынка — это LQDT, SBMM и AKMM. Брокеры разные, но суть одна.

( Читать дальше )

Блог им. Sprilor |Сравнение инвестора и трейдера

- 27 апреля 2024, 07:26

- |

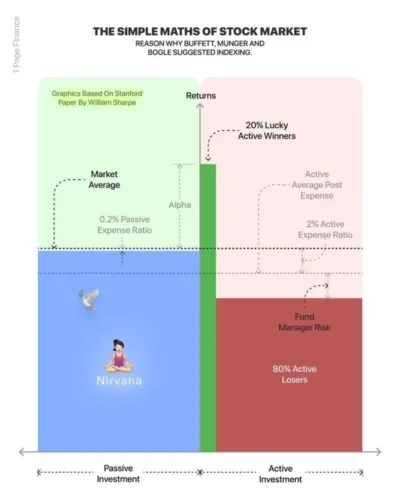

Нашел интересную картинку, на которой очень понятно отражена вся суть фондового рынка, применимая и к нашей стране.

😀Слева мы видим классического долгосрочного инвестора, который пребывает в состоянии покоя и нирваны, так как их инвестиционные портфели растут вместе с рынком. Долгосрочные инвесторы часто придерживаются принципа «купи и держи».

😕Справа представлен блок активных инвесторов, 80% которых проигрывают рынку, сильно нервничают, сидят без денег и винят всех в своих инвестиционных неудачах. Такая неутешительная статистика для трейдеров, так как только 20% из них не уходят в минус.

Буду рад вас видеть у меня в телеграм-канале.

Блог им. Sprilor |🛡6 способов защиты портфеля при коррекции рынка

- 11 апреля 2024, 07:14

- |

С начала года индекс Московской биржи вырос уже на 11% и сейчас находится на своих двухлетних максимумах, а это значит, что шансы увидеть коррекцию растут. Поэтому стоит хотя бы рассмотреть рекомендации аналитиков по защите своих портфелей. Всего 6 способов и ваш портфель скажет вам спасибо.

1. Ребалансировка портфеля

Инвесторы могут пересмотреть свой портфель в сторону увеличения доли защитных активов, таких как ритейл, телекоммуникации. В наших реалиях к защитным активам можно даже отнести нефтегазовый сектор. А вот для бумаг IT и финансового секторов свойственна высокая волатильность, то есть они в период роста растут активнее рынка, а в период падения падают ниже.

2. Парные идеи

Инвестор может использовать парные идеи, покупая фундаментально сильные акции, при этом продавая или делая ставки на снижение (открывая короткие позиции) по бумагам, которые торговались по слишком высоким ценам. Суть идеи заключается в том, что перегретые акции будут падать быстрее сильных бумаг при равных условиях.

( Читать дальше )

Блог им. Sprilor |Сколько бы мы заработали, инвестируя в акции народного портфеля в сентябре?

- 10 октября 2023, 08:24

- |

В прошлый раз по итогам августа я посчитал доходность народного портфеля при пассивном инвестировании в него в равных долях, то есть если бы мы в начале месяца купили акции 10 компаний, а в конце месяца продали. Итоги августа можно посмотреть тут (клац).

В комментариях было много замечаний, что рынок растет и на этом рынке сложно не получить прибыль. Что же, давайте посчитаем сколько бы мы заработали по итогам сентября, инвестируя в акции народного портфеля. У нас есть 10 компаний, в каждую из которых мы условно вложили 10% бюджета.

Расчет опять начнём с привилегированных акций Сбербанка. Цена на открытии 01.09.2023 (цена А) была 264,75 рублей, цена на вечер 29.09.2023 (цена Б) составляла 260,41 рублей. Изменение за месяц составило -1,6%.

Дело осталось за малым, посчитать динамику оставшиеся 9 бумаг:

Сбербанк-а: цена А – 264,85, цена Б – 260,72, динамика за месяц: -1,6%.

Газпром: цена А – 177,99, цена Б – 167,09, динамика за месяц: -6,1%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс