SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Sivak87 |Банковский взлет 🛫

- 17 мая 2023, 17:38

- |

Сразу два банка 🏦 демонстрируют сильнейшую динамику 💪 и конечно не просто так

ВТБ 🏦 стал первым из российских банков открыл представительство в Иране

До этого у ВТБ было три зарубежных представительства — в Китае, Италии и Киргизии, и два филиала — в Китае и Индии.

В общем, банк как я и писал ранее, продолжает полным ходом восстанавливаться проводя экспансию 🌍

При этом, важно ☝️ заметить, что несмотря на сильные движения ВТБ подходит к месячной EMA, что выступает серьезный уровнем сопротивления 😨 там же и локальный уволены сопротивления на дневке 😉

Такая же картина и у его собрата — TCS, в результате чего я не жду далее резких всплесков по сектору 🤷♂️

🐳- ВТБ

🔥- Тинек

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

ВТБ 🏦 стал первым из российских банков открыл представительство в Иране

До этого у ВТБ было три зарубежных представительства — в Китае, Италии и Киргизии, и два филиала — в Китае и Индии.

В общем, банк как я и писал ранее, продолжает полным ходом восстанавливаться проводя экспансию 🌍

При этом, важно ☝️ заметить, что несмотря на сильные движения ВТБ подходит к месячной EMA, что выступает серьезный уровнем сопротивления 😨 там же и локальный уволены сопротивления на дневке 😉

Такая же картина и у его собрата — TCS, в результате чего я не жду далее резких всплесков по сектору 🤷♂️

🐳- ВТБ

🔥- Тинек

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Sivak87 |Все в ожидании событиям 🚀

- 17 мая 2023, 17:19

- |

Недавно стало известно, что Газпром может объявить о дивидендах.

Здесь инвесторы разделились на 2 лагеря 🤷♂️

👉 Прошлым летом Газпром кинул инвесторов с дивидендами и акции обвалились, тогда инвесторы потеряли много денег

👉 Второй лагерь, что дивиденды и рост актива будем космическим

Может ли быть, что и сейчас кинет инвесторов?

Скорее нет. Если дивиденды объявят, то это нужно всем в тч и государству. Прошлый опыт показал негативный сценарий для рынка 😞

Но и больших дивов ожидать не стоит. Тяжелый год был для компании. Рублей 7-8 вполне могут дать 💪

Но есть нюанс, в рамках закрытого канала (анонс сегодня) алгоритм показал снижение рынка, возможно 🤔 просто выносят логистов, но обороты выросли

🐳- Лонг ГП

🔥- шорт ГП

👍- всех кинет ГП

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Здесь инвесторы разделились на 2 лагеря 🤷♂️

👉 Прошлым летом Газпром кинул инвесторов с дивидендами и акции обвалились, тогда инвесторы потеряли много денег

👉 Второй лагерь, что дивиденды и рост актива будем космическим

Может ли быть, что и сейчас кинет инвесторов?

Скорее нет. Если дивиденды объявят, то это нужно всем в тч и государству. Прошлый опыт показал негативный сценарий для рынка 😞

Но и больших дивов ожидать не стоит. Тяжелый год был для компании. Рублей 7-8 вполне могут дать 💪

Но есть нюанс, в рамках закрытого канала (анонс сегодня) алгоритм показал снижение рынка, возможно 🤔 просто выносят логистов, но обороты выросли

🐳- Лонг ГП

🔥- шорт ГП

👍- всех кинет ГП

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Все больше интересных событий вокруг сервиса 🚀

- 16 мая 2023, 17:12

- |

Один из ключевых моментов интереса к HeadHunter 🌐

Байбэк 📈

Компания планирует выкупить бумаги с торгом в США. Очевидно, что это еще один шаг в сторону консолидации акций внутри России.

Релокация 🇷🇺

Компания периодически намекает о желании переехать в Россию с Кипра, подтверждая это внутренними сделками собственников 😉

А пока я писал пост, подъехали финансовые результаты за 1 квартал 2023 года 💰

👉 Выручка 5,55 млрд рублей или +24.7% г/г

👉 Чистая прибыль 2,20 млрд рублей или +293.1% г/г

📌 Акции делают ретест EMA практически касаясь восходящего канала, что подтверждает силу акций, но вряд ли будет стремительный рост учитывая скорое сопротивление на уровне ~1900

В рамках закрытого канала появилась возможность купить актив на внебирже (заблок) по 10.10$

*не является ИИР

🐳 — покупаем

🔥- продаем

👀 — другие активы смотрю

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Байбэк 📈

Компания планирует выкупить бумаги с торгом в США. Очевидно, что это еще один шаг в сторону консолидации акций внутри России.

Релокация 🇷🇺

Компания периодически намекает о желании переехать в Россию с Кипра, подтверждая это внутренними сделками собственников 😉

А пока я писал пост, подъехали финансовые результаты за 1 квартал 2023 года 💰

👉 Выручка 5,55 млрд рублей или +24.7% г/г

👉 Чистая прибыль 2,20 млрд рублей или +293.1% г/г

📌 Акции делают ретест EMA практически касаясь восходящего канала, что подтверждает силу акций, но вряд ли будет стремительный рост учитывая скорое сопротивление на уровне ~1900

В рамках закрытого канала появилась возможность купить актив на внебирже (заблок) по 10.10$

*не является ИИР

🐳 — покупаем

🔥- продаем

👀 — другие активы смотрю

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Ситуация близка к хорошей, но пока на дне 🤷♂️

- 16 мая 2023, 14:15

- |

Результат своей работы за 2022 год опубликовала СПб биржа 📈

👉 Совокупные доходы не изменились и составили 7,74 млрд. рублей.

👉 Скорректированная EBITDA снизилась на 14,39%

👉 Чистая прибыль подскочила более чем в 10 раз 🚀 — с 186,7 млн рублей в 2021 году до 1,93 млрд. рублей в 2022 году.

🔸 Площадка пояснила, что год назад на прибыль повлияли опционные программы. По ним акционер СПБ Биржи в лице ассоциации «НП РТС» получил выплаты в размере 2,39 млрд. рублей.

👉 Совокупные активы cоставили 74,88 млрд. рублей, из них 30,81 млрд. рублей — это неполученные выплаты и доходы от международных депозитариев

Коечно, как только эта проблема будет решена ☝️ сразу будут выплачены инвесторам.

И радует то, что ведётся работа с вышестоящими депозитариями с целью разблокировки этих доходов и выплаты их инвесторам

📌 Текущее положение актива говорит о продолжении роста, выходя за переделы треугольника и закрепляясь выше EMA

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

👉 Совокупные доходы не изменились и составили 7,74 млрд. рублей.

👉 Скорректированная EBITDA снизилась на 14,39%

👉 Чистая прибыль подскочила более чем в 10 раз 🚀 — с 186,7 млн рублей в 2021 году до 1,93 млрд. рублей в 2022 году.

🔸 Площадка пояснила, что год назад на прибыль повлияли опционные программы. По ним акционер СПБ Биржи в лице ассоциации «НП РТС» получил выплаты в размере 2,39 млрд. рублей.

👉 Совокупные активы cоставили 74,88 млрд. рублей, из них 30,81 млрд. рублей — это неполученные выплаты и доходы от международных депозитариев

Коечно, как только эта проблема будет решена ☝️ сразу будут выплачены инвесторам.

И радует то, что ведётся работа с вышестоящими депозитариями с целью разблокировки этих доходов и выплаты их инвесторам

📌 Текущее положение актива говорит о продолжении роста, выходя за переделы треугольника и закрепляясь выше EMA

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Рынок продолжает покопать новые вершины причем не только за счет нефтегаза ⛽️

- 15 мая 2023, 18:27

- |

🔥 VK отчитался за 1 квартал

Выручка +39,5% до 27,3 млрд рублей!

💰 Выручка по остальным сегментам :

👉 Социальные сети и контентные сервисы +46,7%,

👉 Образовательные технологии +20,6%

👉 Технологии для бизнеса +55,4%

👉 Новые бизнес-направления +0,8%

🚀 Основным источником роста выручки стали доходы от онлайн-рекламы, которые увеличились на 67%

📱 На конец 1 квартала 2023 года в VK Play зарегистрировано более 16,5 млн аккаунтов, а ежемесячная уникальная аудитория проекта превысила 13 млн. Туда же летит ✈️ и RuStore, который установили 10 млн человек.

🌐 Дневная аудитория так же выросла на 17% гг и составила 76 млн пользователей.

В итоге 💪

🔸 Более 90%+ РУ пользователей есть у ВК

🔸 Рост по всем фронтам — реклама, музыка, видео и пр

🔸 Активная доминация на рынке

Диапазон продолжает сужаться выше EMA, что говорит о стремлении актива продолжить рост 🚀

🔥- ВК будет 1000

🐳-ВК 500

👍- ВК 250

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Выручка +39,5% до 27,3 млрд рублей!

💰 Выручка по остальным сегментам :

👉 Социальные сети и контентные сервисы +46,7%,

👉 Образовательные технологии +20,6%

👉 Технологии для бизнеса +55,4%

👉 Новые бизнес-направления +0,8%

🚀 Основным источником роста выручки стали доходы от онлайн-рекламы, которые увеличились на 67%

📱 На конец 1 квартала 2023 года в VK Play зарегистрировано более 16,5 млн аккаунтов, а ежемесячная уникальная аудитория проекта превысила 13 млн. Туда же летит ✈️ и RuStore, который установили 10 млн человек.

🌐 Дневная аудитория так же выросла на 17% гг и составила 76 млн пользователей.

В итоге 💪

🔸 Более 90%+ РУ пользователей есть у ВК

🔸 Рост по всем фронтам — реклама, музыка, видео и пр

🔸 Активная доминация на рынке

Диапазон продолжает сужаться выше EMA, что говорит о стремлении актива продолжить рост 🚀

🔥- ВК будет 1000

🐳-ВК 500

👍- ВК 250

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Недооцененный застройщик планирует в лидеры по росту стоимости акций 🚀

- 15 мая 2023, 15:57

- |

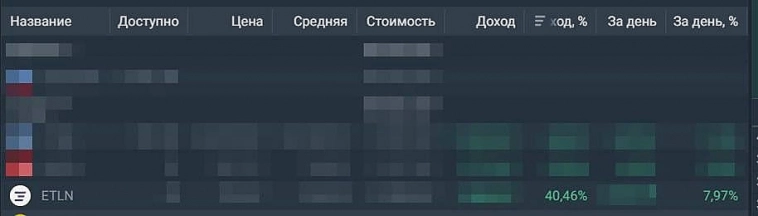

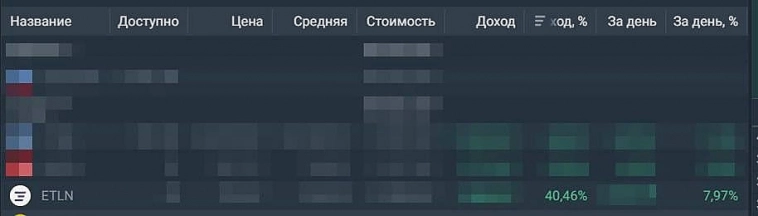

Группа «Эталон» объявила о намерении получить статус первичного листинга на Московской бирже. 🇷🇺

Сейчас девелопер имеет первичный листинг на Лондонской фондовой бирже. 🇬🇧

Безусловно, что хорошо для инвесторов, что изменение статуса не потребует каких-либо действий от держателей расписок, и инвесторы просто будут наслаждать ростом 🔥

Из последних цифр было и так видно ю, что компания врывается в этот рынок 👇

👉 Чистая прибыль выросла на 332% до 13,0 млрд рублей 🔥

Чистый долг по состоянию на составил 14,5 млрд рублей и остался на на уровне 0,77x 💪

Т.е. компания торгуется в 3 раза дешевле чем просто КЭШ на ее балансе 🤦

В общем, как и писал ранее (тут) и месяц назад тут — это очень интересная история в долгосроке

В рамках стратегии и сделок закрытого канала, доходность уже 40% по бумаге 🚀 а на текущем этапе подходим к сопротивлению, от которого скорее проторгуем диапазон

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Сейчас девелопер имеет первичный листинг на Лондонской фондовой бирже. 🇬🇧

Безусловно, что хорошо для инвесторов, что изменение статуса не потребует каких-либо действий от держателей расписок, и инвесторы просто будут наслаждать ростом 🔥

Из последних цифр было и так видно ю, что компания врывается в этот рынок 👇

👉 Чистая прибыль выросла на 332% до 13,0 млрд рублей 🔥

Чистый долг по состоянию на составил 14,5 млрд рублей и остался на на уровне 0,77x 💪

Т.е. компания торгуется в 3 раза дешевле чем просто КЭШ на ее балансе 🤦

В общем, как и писал ранее (тут) и месяц назад тут — это очень интересная история в долгосроке

В рамках стратегии и сделок закрытого канала, доходность уже 40% по бумаге 🚀 а на текущем этапе подходим к сопротивлению, от которого скорее проторгуем диапазон

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |📌 Важные события текущей недели на фондовых рынках

- 15 мая 2023, 13:25

- |

👉 15 мая

🔸VK опубликует результаты за I квартал 2023 г.

🔸 ТГК-1 опубликует финансовые результаты по МСФО за I квартал 2023 г.

👉 16 мая

🔸 OKEY опубликует операционные результаты за I квартал 2023 г.

👉 18 мая

🔸 Распадская проведет годовое собрание акционеров.

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов КуйбышевАзота за 2022 г.

🔸 Сбербанк опубликует консолидированные финансовые результаты по МСФО за I квартал 2023 г.

👉 19 мая

🔸 День инвестора Positive Technologies.

🔸 Заседание совета директоров Segezha Group. В повестке есть вопрос дивидендов.

🔸 МТС опубликует результаты по МСФО за I квартал 2023 г.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

🔸VK опубликует результаты за I квартал 2023 г.

🔸 ТГК-1 опубликует финансовые результаты по МСФО за I квартал 2023 г.

👉 16 мая

🔸 OKEY опубликует операционные результаты за I квартал 2023 г.

👉 18 мая

🔸 Распадская проведет годовое собрание акционеров.

🔸 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов КуйбышевАзота за 2022 г.

🔸 Сбербанк опубликует консолидированные финансовые результаты по МСФО за I квартал 2023 г.

👉 19 мая

🔸 День инвестора Positive Technologies.

🔸 Заседание совета директоров Segezha Group. В повестке есть вопрос дивидендов.

🔸 МТС опубликует результаты по МСФО за I квартал 2023 г.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |👌 Чем запомнилась прошедшая неделя?

- 15 мая 2023, 12:29

- |

🔸 Байден заявил о дефолте США (тут)

🔸Noventiq (бывш. Softline) объявил об объединении с Американской компанией и выйдет на Nasdaq (тут)

🔸 ГК Самолет раскрыл стоимость своих активов (тут)

🔸Отчетности и разборы недели

👉 Polymetal — тут

👉 Сбербанк — тут

👉 Лукойл — тут

🔸 Самый залайканый и интересный пост недели 🧡❤️🔥👉 Как вели чсебя рынки в период Мировой Войны — тут

🔸 HeadHunter объявил о проведении buyback тем самым поддержав инвесторов

🔸 Библиотека выходного дня от Автора — тут бесплатные книги и полезная информация

💸 На кальян выходного дня — тут

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

🔸Noventiq (бывш. Softline) объявил об объединении с Американской компанией и выйдет на Nasdaq (тут)

🔸 ГК Самолет раскрыл стоимость своих активов (тут)

🔸Отчетности и разборы недели

👉 Polymetal — тут

👉 Сбербанк — тут

👉 Лукойл — тут

🔸 Самый залайканый и интересный пост недели 🧡❤️🔥👉 Как вели чсебя рынки в период Мировой Войны — тут

🔸 HeadHunter объявил о проведении buyback тем самым поддержав инвесторов

🔸 Библиотека выходного дня от Автора — тут бесплатные книги и полезная информация

💸 На кальян выходного дня — тут

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Не удачная попытка 🤷♂️ даже отчет не помог

- 12 мая 2023, 19:35

- |

🏦 Сбербанк опубликовал отчетность по РСБУ за 4 месяца 2023 года:

👉 Чистая прибыль составила 470,9 млрд руб.

👉 Чистый процентный доход +32% гг и +70,5% в апреле

👉 Рентабельность капитала 24%

💸 Несмотря на хорошие дивиденды в скором времени, следующие будут только через год 🤷♂️ и любые манипуляции будущими дивидендами, пока не более чем манипуляция 😀

Тем не менее 💪

«Бизнес растет уверенными темпами: корпоративный и розничный портфели выросли за месяц более чем на 2%. Ипотечный портфель превысил 8 трлн рублей, а выдачи ипотечных кредитов находятся на рекордных уровнях – 337 млрд рублей» 🚀

Фундаментально банк уверенно идет к очень высокому результату за 2023 год.

Но хочу заметить, что на обострении ситуации +

что за последние 5 выплат бумагам требовалось в среднем около 50 сессий для восстановления. 🫤

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

👉 Чистая прибыль составила 470,9 млрд руб.

👉 Чистый процентный доход +32% гг и +70,5% в апреле

👉 Рентабельность капитала 24%

💸 Несмотря на хорошие дивиденды в скором времени, следующие будут только через год 🤷♂️ и любые манипуляции будущими дивидендами, пока не более чем манипуляция 😀

Тем не менее 💪

«Бизнес растет уверенными темпами: корпоративный и розничный портфели выросли за месяц более чем на 2%. Ипотечный портфель превысил 8 трлн рублей, а выдачи ипотечных кредитов находятся на рекордных уровнях – 337 млрд рублей» 🚀

Фундаментально банк уверенно идет к очень высокому результату за 2023 год.

Но хочу заметить, что на обострении ситуации +

что за последние 5 выплат бумагам требовалось в среднем около 50 сессий для восстановления. 🫤

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |+8% на отчете о котором писал 🚀

- 12 мая 2023, 18:53

- |

Очень пристальное внимание обращал на китайцы в связи со всеми отчетностями и новостным фоном 👇

JD.com отчитался за 3 месяца 2023 года по GAAP

👉 Выручка увеличилась на 1,4% до ¥242,96 млрд против ¥239,66 млрд годом ранее.

👉 Чистая прибыль ¥6,199 млрд, против убытка ¥3,518 млрд в предыдущем году. 🚀

Алгоритм закрытого канала, который анонсируем на следующей неделе, работает так же и на зарубежные рынки 💪

Разбавлять далее контент РФ рынка зарубежными? 👇

🐳- только РФ

🔥- РФ и Китай

👍- РФ и крипта

🤡 — давай все разбирать

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

JD.com отчитался за 3 месяца 2023 года по GAAP

👉 Выручка увеличилась на 1,4% до ¥242,96 млрд против ¥239,66 млрд годом ранее.

👉 Чистая прибыль ¥6,199 млрд, против убытка ¥3,518 млрд в предыдущем году. 🚀

Алгоритм закрытого канала, который анонсируем на следующей неделе, работает так же и на зарубежные рынки 💪

Разбавлять далее контент РФ рынка зарубежными? 👇

🐳- только РФ

🔥- РФ и Китай

👍- РФ и крипта

🤡 — давай все разбирать

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс